منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

خرده فروشی استرالیا – ژوئن – Retail Sales واقعی ……………… %0.0 پیشبینی ………….. %0.3 قبلی ………………… %0.5

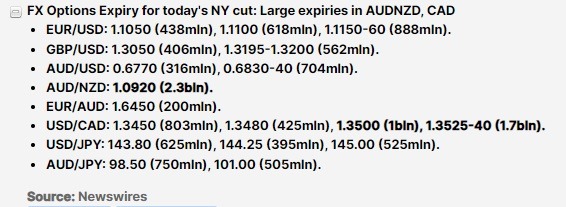

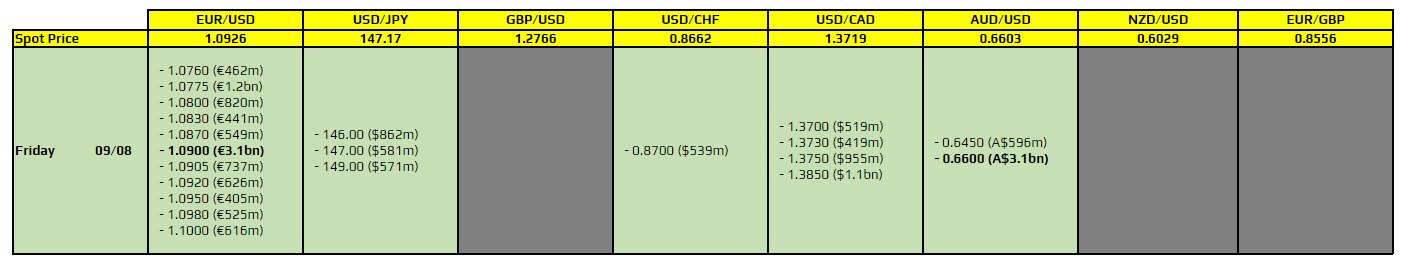

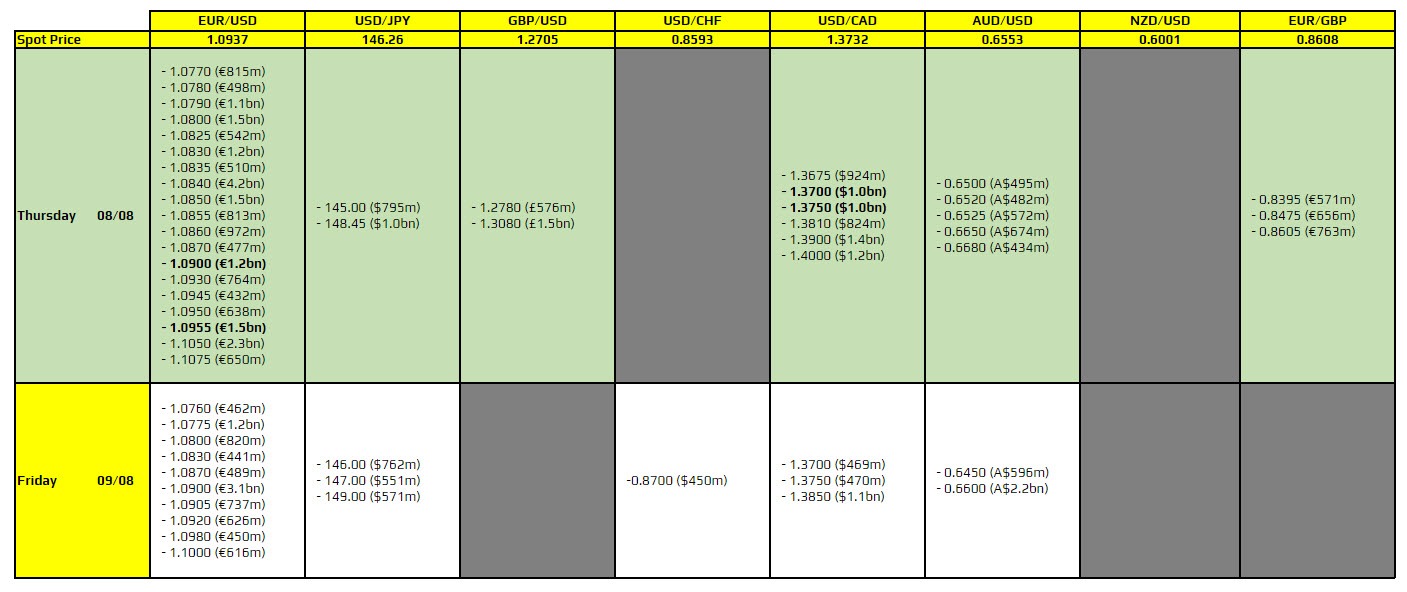

نگاهی سریع به بزرگترین انقضای گزینههای ارزی امروز از طریق Newsquawk:

در جلسهای که روز پنجشنبه در پارلمان استرالیا برگزار شد، مت کامین، مدیرعامل کامن ولث بانک (CBA)، به شدت به اطلاعات نادرست منتشر شده در مورد بانکها اعتراض کرد و

مقدمه احتمالاً دلار آمریکا مقداری افزایش خواهد یافت، زیرا تأثیر سخنرانی جروم پاول در کنفرانس جکسون هول (Jackson Hole) که به تازگی انجام شده، کمکم کاهش مییابد و سنتیمنت ریسک

خزانهدار استرالیا، جیم چالمرز، پس از انتشار دادههای شاخص قیمت مصرفکننده (CPI)، اظهار داشت که نتایج این دادهها امیدوارکننده است. با این حال، چالمرز تاکید کرد که دولت استرالیا در

بررسی شاخص قیمت مصرفکننده (CPI) و کل فعالیتهای ساختمانی در استرالیا شاخص قیمت مصرفکننده (CPI) در استرالیا در سال منتهی به ژوئیه 2024، به میزان 3.5% افزایش یافته است. این

پیشبینی بانک آمریکا (BofA) درباره وضعیت ارزها در تازهترین گزارش هفتگی فارکس بانک آمریکا (BofA)، پیشبینیهایی در خصوص وضعیت ارزهای مختلف ارائه شده است. دلار آمریکا (USD): نزولی بانک آمریکا

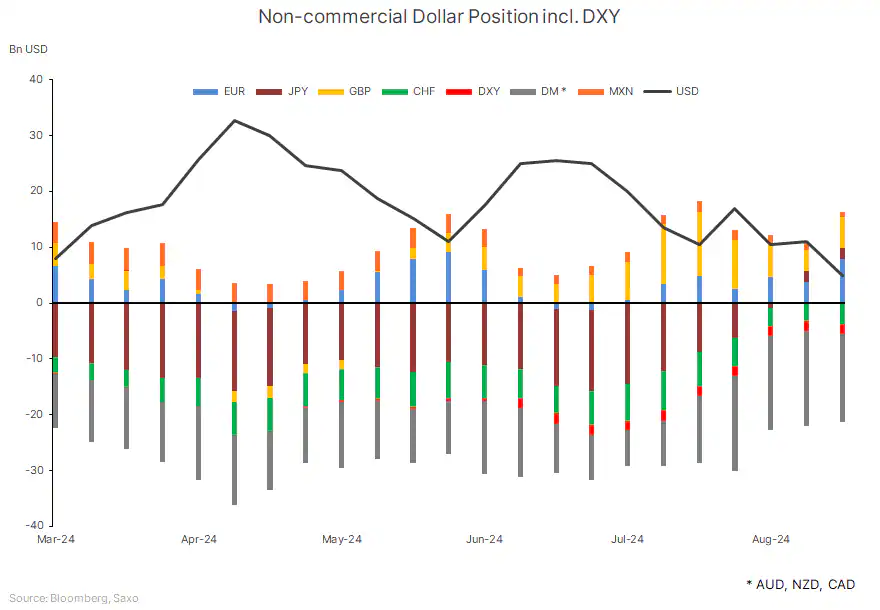

دادههای جدید موقعیتهای معاملاتی از کمیسیون معاملات آتی کالاهای ایالات متحده (CFTC) برای هفته منتهی به 20 اوت نشان میدهد که فروش دلار آمریکا توسط سفتهبازان به شدت افزایش یافته

اگرچه نرخ بیکاری همچنان از نظر تاریخی پایین است، اما نرم شدن بازار کار فشار صعودی بر سرعت رشد دستمزدها را کاهش میدهد. این امر به بانکهای مرکزی در اقتصادهای

بانک UBS به تازگی گزارشی منتشر کرده است که در آن به سرمایهگذاران توصیه میکند از رشد موقتی دلار آمریکا استفاده کرده و سرمایهگذاریهای خود را به ارزهای دیگر گروه

برای امروز تنها یک قرارداد مهم برای توجه وجود دارد که با حروف درشت (bold) نشان داده شده است. در هفته جاری، ضعف دلار به عنوان عامل اصلی بازارها محسوب

نگرانی از افزایش بیکاری در استرالیا: نظرسنجی Deloitte از شرکتهای بزرگ هشدار میدهد یک نظرسنجی اخیرا از مدیران مالی ارشد (CFOs) شرکتهای بزرگ استرالیا، تصویر نگرانکنندهای از آینده بازار کار

شاخص مدیران خرید تولیدی استرالیا- اوت – Flash Manufacturing PMI واقعی ……………. 48.7 قبلی ………………… 47.5 (این داده از 47.4 تجدید نظر شده است) شاخص مدیران خرید بخش خدماتی استرالیا-

نتایج نظرسنجی هفتگی ANZ-Roy Morgan از اطمینان مصرفکننده استرالیا و انتظارات تورمی منتشر شد. نکات کلیدی نظرسنجی به شرح زیر است: کاهش انتظارات تورمی: انتظارات تورمی در این هفته به

صورتجلسه نشست اوت 2024 بانک مرکزی استرالیا (RBA) و نکات اصلی آن به شرح زیر است: عدم تغییر نرخ بهره: بانک مرکزی استرالیا (RBA) بررسیهایی درباره افزایش نرخ بهره داشت؛

AUDUSD در سطح 0.6675: برای جفت ارز AUDUSD در سطح 0.6675 قراردادهایی برای انقضا وجود دارد. این سطح به طور تکنیکال اهمیت زیادی ندارد، اما ممکن است برای مدت کوتاهی

اظهارات میشل بولاک، رئیس بانک مرکزی استرالیا (RBA)، در جلسهای که در پارلمان این کشور برگزار شد به شرح زیر است: بولاک اعلام کرده است که «تورم زیرین» (Underlying Inflation)

مقدمه: اکنون که تورم در ایالات متحده به هدف تعیینشده رسیده است، سوال اصلی این است که آیا فدرال رزرو با 25 نقطه پایه شروع به کاهش نرخ بهره میکند

تغییرات اشتغال استرالیا – ژوئیه – Employment Change واقعی ……………… 58.2K پیشبینی …………. 20.2K قبلی ………………… 52.3K (این داده از 50.2K تجدید شده است.) نرخ بیکاری استرالیا – ژوئیه –

مقدمه: جفت ارز EURUSD شب گذشته نتوانست بالای سطح مقاومتی ۱.۱۰۰ تثبیت شود. اگر دادههای مربوط به شاخص قیمت مصرفکننده (CPI) در ایالات متحده امروز منتشر شود و فراتر از

شاخص قیمت دستمزد استرالیا – سه ماهه دوم (فصلی) – Wage Price Index واقعی ……………. %0.8 پیشبینی …………. %0.9 قبلی ……………….. %0.8 شاخص اطمینان کسب و کار استرلیا – ژوئیه

تغییرات اطمینان مصرف کننده استرالیا – اوت – Westpac Consumer Confidence Change واقعی ……………. %2.8 پیشبینی …………… %0.5 قبلی ………………. %1.1- شاخص اطمینان مصرف کننده استرالیا – اوت – Westpac

سطح 1.0900: به این سطح قیمتی در EURUSD دقت کنید.

تحلیل وضعیت و پیشبینی نرخ جفت ارزAUDUSD توسط تحلیلگران موسسه Westpac در زیر ارائه شده است: وضعیت فعلی دلار استرالیا ناپایدار توصیف میکنند و پیشبینی میکنند که نرخ AUDUSD همچنان

اظهارات معاون رئیس بانک مرکزی استرالیا (RBA)، آقای هاوزر که در یک رویداد اقتصادی بیان کرده است. در زیر خلاصهای از نکات کلیدی اظهارات او ارائه شده است: عدم قطعیت

کاهش نرخها تا پایان سال 1. فدرال رزرو (Fed): انتظار میرود که نرخ بهره 102 نقطه پایه کاهش یابد و احتمال 54 درصدی برای کاهش 50 نقطه پایه در جلسه

مقدمه: بازارها به گزارشهای بیکاری کمتر از حد انتظار واکنش بیش از حد نشان دادهاند. انتظار نمیرود که این وضعیت به نفع دلار برای طور طولانی مدت باقی بماند؛ زیرا

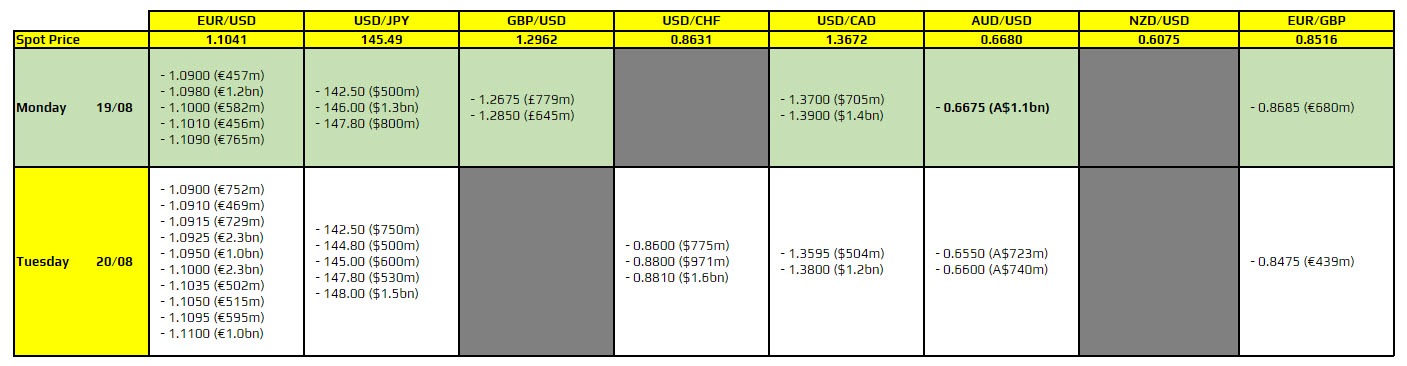

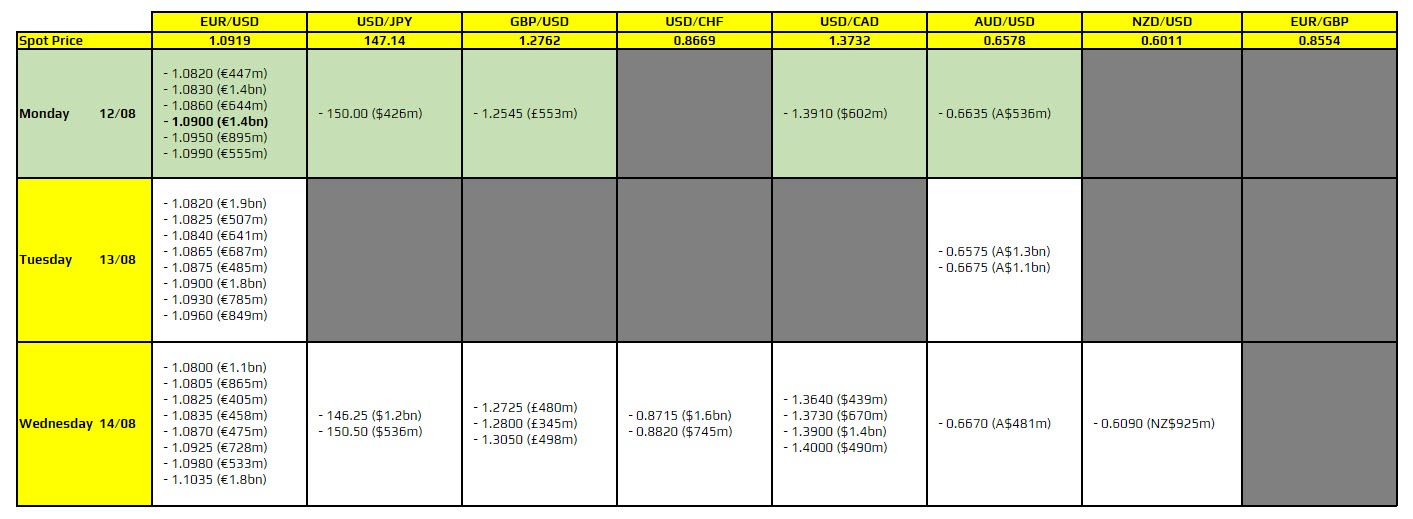

در عکس دو قرارداد به صورت پررنگ (BOLD) مشخص شدهاند که باید به آنها دقت کنید. جفت ارز EURUSD در سطح 1.0900: این سطح میتواند به عنوان کف قیمت عمل

تحلیل و پیشبینیهای بانک وستپک (Westpac) درباره سیاستهای بانک مرکزی استرالیا (RBA) به شرح زیر است: تجدیدنظر در پیشبینی نرخ بهره: بانک وستپک پیشبینی خود را درباره زمان کاهش نرخ

سطوح مهم قیمتی امروز برای جفت ارزهایEURUSD و USDCAD به صورت بولد (پر رنگ) مشخص شده است. این سطوح ممکن است نقش مهمی در تعیین جهت قیمتها داشته باشند. برای

رویترز — دونالد ترامپ، رئیسجمهور آمریکا، روز شنبه اعلام کرد که حملهای «بسیار موفق» به سه سایت هستهای ایران انجام

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از

وزیر امور خارجه ایران، عباس عراقچی: «ما نمیتوانیم در حالی که مردممان زیر بمباران هستند، با آمریکا مذاکره کنیم.»

رئیس سازمان انرژی اتمی ایران اعلام کرد: «در پی تجاوز اخیر اسرائیل، برنامه هستهای ایران با سرعتی بیشتر و بهصورت

گزارشهای اولیه حاکی از آن است که چند فروند جنگنده ناشناس به شناورهای نیروی دریایی ایران در خلیج فارس حمله

مقام ارشد ایرانی در گفتوگو با الجزیره اعلام کرد: «حملات ما به اهداف اسرائیلی بسیار مؤثر بوده و ارتش اسرائیل

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید