منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

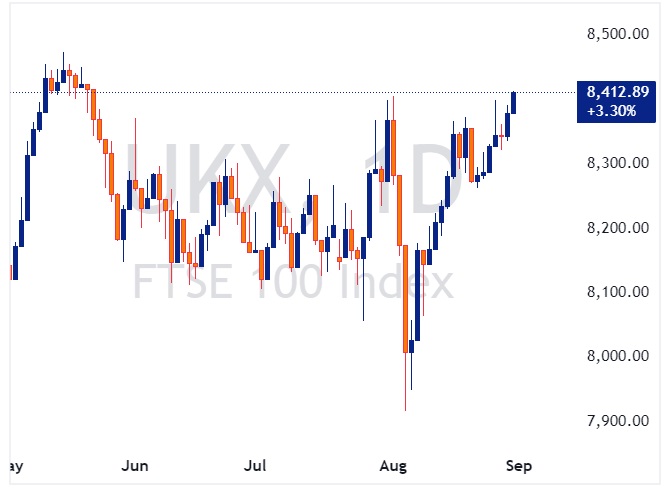

بازار سهام بریتانیا در ماه اوت با نوسانات زیادی مواجه بود، اما شاخص FTSE 100، به عنوان شاخص اصلی، به بالاترین سطح خود در سه ماه گذشته رسید و در

مقدمه این هفته، بازارهای ارز به تثبیت رسیدهاند و انتظار میرود این روند امروز هم ادامه پیدا کند. بهبود همه ارزهای آسیایی در این ماه نشاندهنده این است که دلار

در جدیدترین گزارشها، بانکها مبلغ 36.6 میلیارد پوند را از بانک انگلستان در قالب عملیات بازخرید کوتاهمدت دریافت کردند. این عملیات، که به منظور تأمین نقدینگی و تقویت سیستم بانکی

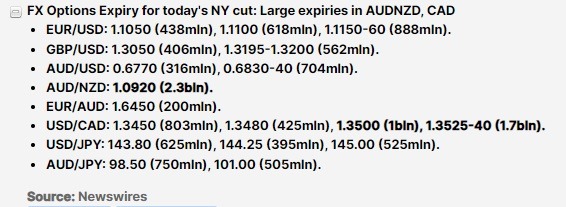

نگاهی سریع به بزرگترین انقضای گزینههای ارزی امروز از طریق Newsquawk:

مقدمه در پی اعلام جروم پاول، رئیس فدرال رزرو ایالات متحده، مبنی بر شروع کاهش نرخ بهره در ماه سپتامبر، ارزش دلار به پایینترین سطح خود در بیش از یک

شاخص معاملات توزیعی (CBI) (اوت) در بریتانیا: واقعی ……………… 27- پیشبینی …………. 11- قبلی ………………… 43-

گلدمن ساکس در جدیدترین گزارش خود، به سرمایهگذاران توصیه میکند موقعیتهای خریدشان را در جفتارز GBPCHF تا هدف قیمتی 1.16 حفظ کنند. این بانک سرمایهگذاری رشد اخیر پوند انگلستان را

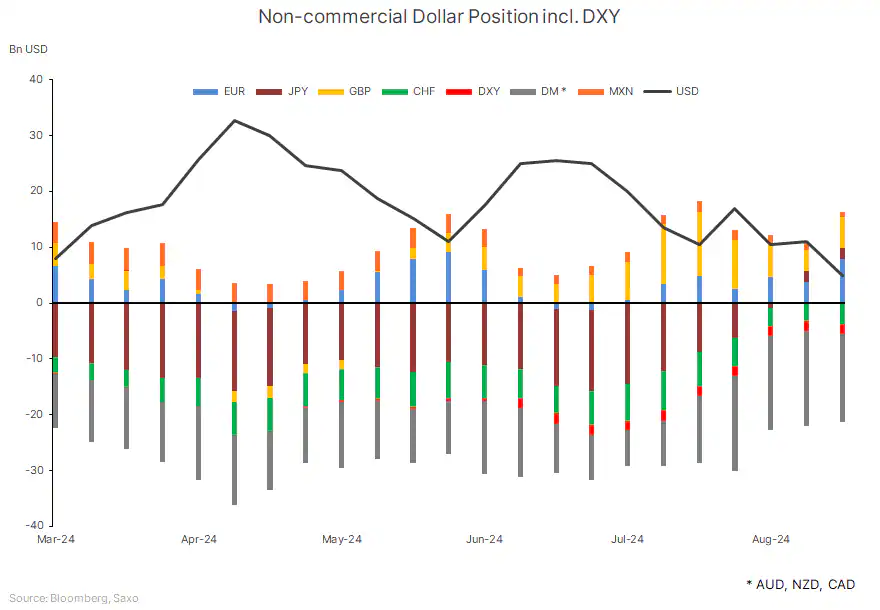

دادههای جدید موقعیتهای معاملاتی از کمیسیون معاملات آتی کالاهای ایالات متحده (CFTC) برای هفته منتهی به 20 اوت نشان میدهد که فروش دلار آمریکا توسط سفتهبازان به شدت افزایش یافته

برقراری ارتباط موثر در زمان تصمیمگیری برای تعدیل شوکهای کوتاهمدت یا انتخاب بین تورم و فعالیت اقتصادی، امری ضروری، اما چالشبرانگیز است. وقوع رویدادهای بازار مانند آنچه در دو هفته

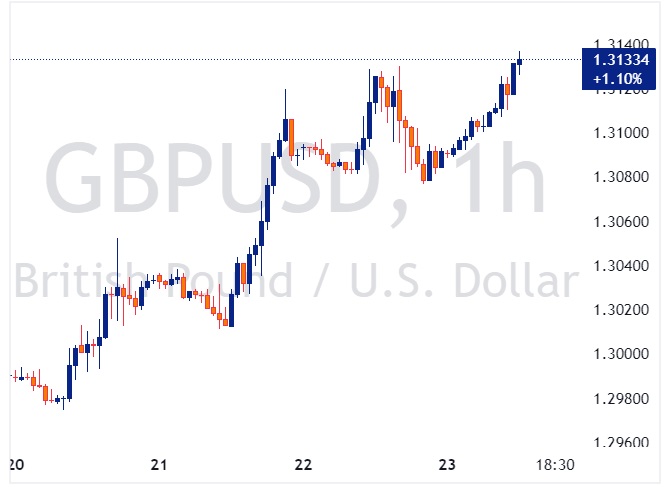

جفتارز GBPUSD در حال حاضر به سطح 1.3127 رسیده و به نظر میرسد که آماده است تا در پایان این هفته به بالاترین سطح خود در سال 2023 یعنی 1.3142

مقدمه: این هفته، توجهات به سمت نشست سالانه جکسون هول جلب شده است، جایی که جروم پاول، رئیس فدرال رزرو، و اندرو بیلی، رئیس بانک انگلستان، سخنرانی خواهند کرد. بازارها

شاخص اطمینان مصرف کننده انگلیس – اوت – GfK Consumer Confidence واقعی ……………. 13- پیشبینی …………. 12- قبلی ………………. 13- این داده ساعت ۲:۳۱ به وقت ایران منتشر شده است.

مقدمه هر ساله، گردهمایی اقتصادی سمپوزیوم جکسون هول در پارک ملی گرند تییتون، وایومینگ، به یکی از مهمترین رویدادهای اقتصادی جهانی تبدیل میشود. این سمپوزیوم که به میزبانی فدرال رزرو

شاخص روند سفارشات بخش صنعتی (CBI) (اوت) در بریتانیا: واقعی ……………… 22- پیشبینی …………. 26- قبلی ………………… 32- انتظارات مثبت تولید در بریتانیا با وجود کاهش در سفارشات کارخانهها سفارشات

مقدمه: دادههای امروز در مورد نرخهای دستمزد (میزان افزایش دستمزدها) در منطقه یورو میتواند باعث تغییرات قیمتی در منحنی سوددهی یورو (EUR curve) شود. به عبارت دیگر، این دادهها ممکن

شاخص مدیران خرید بخش تولیدی انگلیس – اوت – Flash Manufacturing PMI واقعی ……………..52.5 پیشبینی …………. 52.1 قبلی ……………….. 52.1 (اصلاح شده از 51.8) شاخص مدیران خرید بخش خدماتی انگلیس

بانک گلدمن ساکس در جدیدترین تحلیل خود پیشبینی کرده است که نرخ تبادل بین پوند بریتانیا (GBP) و فرانک سوئیس (CHF) به 1.16 افزایش خواهد یافت. این پیشبینی بر اساس

پوند انگلیس در پنجمین روز متوالی خود، به بالاترین سطح سال 2023 نزدیک میشود و در مقابل دلار آمریکا که همچنان در حال کاهش است، قدرت میگیرد. برای درک بهتر

براساس یک نظرسنجی که توسط رویترز انجام شده است، بانک مرکزی انگلستان تنها یک بار دیگر در ماه نوامبر نرخ بهره را کاهش خواهد داد. این اقدام در حالی انجام

بدهی خالص بخش عمومی بریتانیا در ماه اخیر به مبلغ 2.177 میلیارد پوند رسیده است. این مقدار بیشتر از پیشبینی قبلی (0.35 میلیارد پوند) و کمتر از مقدار ماه گذشته

مقدمه: نشانههای کاهش ارزش دلار آمریکا به تدریج در حال ظهور هستند. شاخص دلار آمریکا (DXY) اکنون از پایینترین نقاطی که در اوایل ماه اوت مشاهده شده بود، پایینتر میآید.

پس از آنکه بانک مرکزی انگلستان در تاریخ 1 اوت 2024 از بالاترین نرخ بهره در 16 سال اخیر شروع به کاهش نرخ بهره کرد، بنگاههای معاملات ملکی در انگلستان

بانک UBS انتظار دارد که بانک مرکزی انگلستان (BOE) در نوامبر 2024 یک بار دیگر نرخ بهره را 25 نقطه پایه کاهش دهد و این کاهشها در سال 2025 ادامه

پروفسور آلن تیلور به عنوان عضو جدید کمیته سیاست پولی (MPC) منصوب شده است و از تاریخ ۲ سپتامبر به مدت ۳ سال به این سمت مشغول خواهد شد. او

مقدمه: خردهفروشی در بریتانیا در ماه ژوئیه به میزان 0.5% نسبت به ماه قبل و 1.4% نسبت به ژوئیه 2023 افزایش یافته است. این افزایش بهویژه به خاطر فروشهای اضافی

خرده فروشی انگلیس – ژوئیه – Retail Sales واقعی ……………… %0.5 پیشبینی ………….. %0.6 قبلی ……………….. %1.2- خرده فروشی انگلیس – سالانه (ژوئیه) – Retail Sales واقعی ……………… %1.4 پیشبینی

بانکها در یک عملیات بازخرید (repo) کوتاهمدت از بانک مرکزی انگلستان مبلغی معادل 34.3 میلیارد پوند قرض گرفتهاند. عملیات بازخرید (repo): این نوع عملیات به توافقی بین بانکها و بانک

تولید ناخالص داخلی انگلیس – ماهانه (مارس) – Gross Domestic Production واقعی …………….. %0.0 پیشبینی …………. %0.0 قبلی ……………….. %0.4 تولید ناخالص داخلی انگلیس – سهماهه دوم (فصلی) – Gross

مقدمه: جفت ارز EURUSD شب گذشته نتوانست بالای سطح مقاومتی ۱.۱۰۰ تثبیت شود. اگر دادههای مربوط به شاخص قیمت مصرفکننده (CPI) در ایالات متحده امروز منتشر شود و فراتر از

معاملهگران در سال جاری به طور کامل دو کاهش 25 نقطه پایه دیگر نرخ بهره را برای بانک مرکزی انگلستان قیمت گذاری میکنند. پس از انتشار دادههای تورم بریتانیا، احتمال

رویترز — دونالد ترامپ، رئیسجمهور آمریکا، روز شنبه اعلام کرد که حملهای «بسیار موفق» به سه سایت هستهای ایران انجام

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از

وزیر امور خارجه ایران، عباس عراقچی: «ما نمیتوانیم در حالی که مردممان زیر بمباران هستند، با آمریکا مذاکره کنیم.»

رئیس سازمان انرژی اتمی ایران اعلام کرد: «در پی تجاوز اخیر اسرائیل، برنامه هستهای ایران با سرعتی بیشتر و بهصورت

گزارشهای اولیه حاکی از آن است که چند فروند جنگنده ناشناس به شناورهای نیروی دریایی ایران در خلیج فارس حمله

مقام ارشد ایرانی در گفتوگو با الجزیره اعلام کرد: «حملات ما به اهداف اسرائیلی بسیار مؤثر بوده و ارتش اسرائیل

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید