منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

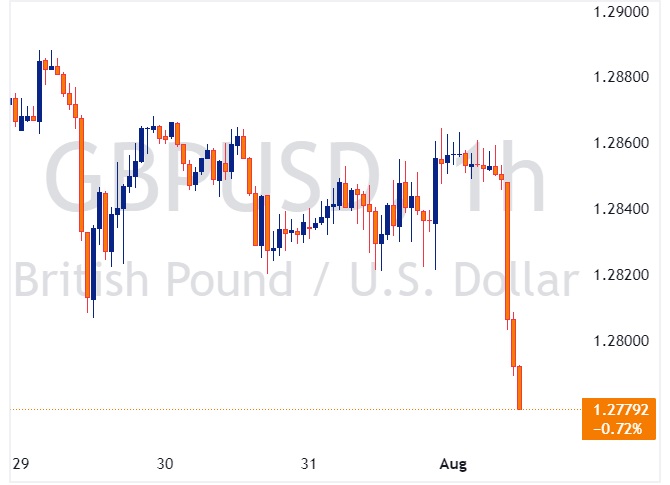

شاخص قیمت مصرف کننده انگلیس – سالانه (ژوئیه) – Consumer Price Index واقعی …………….. %2.2 پیشبینی ……….. %2.3 قبلی ……………. %2.0 شاخص قیمت مصرف کننده هسته انگلیس – سالانه (ژوئیه)

مقدمه: قبل از انتشار دادههای مهم CPI فردا، دادههای PPI ایالات متحده که امروز منتشر میشود، اولین آزمون مرتبط با تورم در این هفته برای بازارهای سهام جهانی خواهد بود.

تعداد فرصتهای شغلی در بریتانیا در سه ماهه منتهی به ماه ژوئیه به 884,000 رسیده است. این اطلاعات توسط سازمان آمار ملی بریتانیا (ONS) منتشر شده است. سه ماهه منتهی

تغییرات مدعیان بیکاری انگلیس – ژوئیه – Claimant Count Change واقعی ……………… 135K پیشبینی ………… 14.5K قبلی ………………… 36.2K (این داده از 32.3 تجدید شده است.) نرخ بیکاری انگلیس –

نرخ بیکاری بریتانیا (UK Unemployment Rate) تعریف: نرخ بیکاری که توسط سازمان آمار ملی بریتانیا منتشر میشود، نسبت تعداد کارگران بیکار به کل نیروی کار غیرنظامی است. این نرخ به

مقدمه: بازارهای مالی در آغاز این هفته آرامتر به نظر میرسند و بازار سهام در حال تثبیت است. همچنین نوسانات در این بازارها کاهش یافته است. این هفته تمرکز بر روی

اظهارات کاترین مان، یکی از سیاستگذاران بانک انگلستان (BOE)، در گفتگو با روزنامه فایننشال تایمز (FT) در زیر بیان شده است: نگرانی از افزایش قیمتها: مان ابراز نگرانی کرده است

آخرین نظرسنجی از مؤسسه چارتر بریتانیا نشان میدهد که کارفرمایان در این کشور برنامهریزی کردهاند که دستمزدها را تنها 3% در سال آینده افزایش دهند. این کمترین افزایش پیشبینی شده

با نگاهی به وضعیت دلار آمریکا و پوند انگلستان در هفته آینده، ANZ تحلیل خود را بر اساس دادههای اخیر اقتصاد کلان و روندهای موجود ارائه داده است. با وجود

کاهش نرخها تا پایان سال 1. فدرال رزرو (Fed): انتظار میرود که نرخ بهره 102 نقطه پایه کاهش یابد و احتمال 54 درصدی برای کاهش 50 نقطه پایه در جلسه

آژانس اعتبارسنجی Fitch، اعتبار اوراق قرضه پوششدار (covered bonds) بانک بارکلیز (Barclays Bank UK PLC) را در سطح «AAA» تأیید کرده است. توضیحات بیشتر: اوراق قرضه پوششدار: این نوع اوراق

بانکها مبلغ 27.5 میلیارد پوند را از عملیات بازخرید (repo) کوتاهمدت بانک انگلستان قرض گرفتهاند. توضیح: عملیات بازخرید یک نوع توافق مالی است که در آن یک بانک یا موسسه

موسسه امتیازدهی فیچ (Fitch): طرحهای قابلیت حل یا «resolvability plans» بانکهای بریتانیا، اعتماد به این بانکها را تقویت میکند. توضیح: به زبان سادهتر، وجود برنامههایی برای مدیریت بحران و نجات

بانک انگلستان (BoE) اعلام کرده است که آنها ارزیابی دوم خود را برای قابلیت حل و فصل، هشت بانک را منتشر کردهاند. این ارزیابی نشان میدهد که اگر یک بانک

هنوز زود است که بگوییم تورم کاهش یافته و همچنان کارهای زیادی برای انجام باقی مانده تا بتوانیم ادعا کنیم که مسئله رشد قیمتها به طور کامل حل شده است.

مقدمه: امروز دادههای اشتغال ایالاتمتحده نشان میدهد که آیا اشتغال ضعیف واقعاً محرک اصلی کاهش نرخ بهره ماه سپتامبر خواهد بود؟ اکنون فدرال رزرو ریسکها را دوطرفه برای مأموریت خود

بر اساس آخرین نظرسنجی Citi/YouGov، انتظارات تورمی یکساله در بریتانیا در ماه ژوئیه به ۲.۷ درصد افزایش یافت که نسبت به ۲.۶ درصد در ماه ژوئن رشد داشته، در حالی

روند کاهش تورم هموار نخواهد بود و ممکن است در طول مسیر، نوساناتی مشاهده شود.

معتقدم این دیدگاه که بانک مرکزی انگلستان به طور مداوم نرخ بهره را کاهش خواهد داد، دیدگاهی محتمل نیست.

برآورد ما این است که افزایش حداقل دستمزد حدود 0.3 درصد به رشد حقوق و مزایا خواهد افزود و شواهد موجود تاکنون با این برآورد همخوانی دارد. ما تغییرات نرخ

از دیدگاه ما، افزایش حداقل دستمزد خبر بدی نبوده است، اما شرکتها بهطور مرتب تأکید میکنند که سرعت فعلی رشد دستمزدها منجر به فشرده شدن ساختارهای پرداخت میشود. من با

دادههای اقتصادی اخیر با پیشبینیهای بانک مرکزی انگلستان همخوانی دارند و این موضوع باعث میشود که امیدوار باشیم فشار تورمی کاهش پیدا خواهند کرد.

بیلی، رئیس بانک مرکزی انگلیس: بسیار خوشایند است که نرخ تورم برای دو ماه متوالی در حدود 2٪ است. تورم خدمات و فشارهای داخلی تورم همچنان بالا هستند. انتظار می

می توان ادعا کرد که کاهش نرخ به خودی خود تصمیم غیرقابل قبولی است، اما جزئیات کمتر قانع کننده هستند. پنج سیاستگذار که به کاهش نرخ رای دادند، بیلی، بریدن،

بانک مرکزی انگلیس نرخ بهره خود را مطابق با انتظارات 0.25 درصد کاهش داد و نرخ بهره بانک مرکزی انگستان به 5.0 درصد رسید. انتظارات: 5.0 درصد قبلی 5.25 درصد

مقدمه: پاول شب گذشته عمداً احتمال کاهش نرخ بهره در سپتامبر را روی میز قرارداد. نرخهای کوتاهمدت دلار کاهش پیدا میکنند و درصورتیکه دادههای آمریکا ضعیف گزارش شوند، دلار را

شاخص مدیران خرید بخش تولیدی نهایی انگلیس – ژوئیه – Final Manufacturing PMI واقعی …………….. 52.1 پیشبینی …………. 51.8 قبلی ……………….. 51.8

جلسه بانک مرکزی انگلستان (BOE) امروز برگزار میشود و این نزول به نظر میرسد که به دلیل تغییر موقعیتهای معاملاتی تا پیش از جلسه پیشرو است. تصمیم بیشتر شبیه به

در تاریخ ۱ اوت ۲۰۲۴، بازارهای سهام ژاپن با بیشترین کاهش خود از سال ۲۰۲۰ مواجه شدند، در حالی که ارزش یِن افزایش یافت. این تغییرات به دلیل پیشبینی افزایش

تحلیلگران بانک آمریکا: قیمت نفت بیش از یک سال است که در محدوده فشرده یا الگوی مثلثی معامله میشود. وقتی قیمت نفت خیلی رنج میشود و چیزی آن را نگه

ایران تهدید کرده است که محمولههای کمک نظامی به اسرائیل را هدف قرار خواهد داد — به گزارش خبرگزاری فرانسه

ترامپ موافقت کرده و به اردوغان گفته است که در صورت لزوم، مایل است معاون رئیسجمهور «جیدی ونس» و فرستاده

در پی تشدید درگیریها میان ایران و اسرائیل، ایالات متحده روند تخلیه شهروندان خود از اسرائیل را آغاز کرده است.

حوثیهای یمن هشدار دادند که در صورت دخالت آمریکا در حملات اسرائیل به ایران، کشتیهای آمریکایی در دریای سرخ را

با پیشرفت چشمگیر فناوری، تشخیص ویدیوهای تولیدشده با هوش مصنوعی تقریباً غیرممکن شده است. یکی از نمونههای جالب و پرطرفدار،

آژانس بینالمللی انرژی اتمی اعلام کرد: در محل مورد حمله هیچگونه مواد هستهای وجود نداشته و بنابراین این حمله پیامد

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید