منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

بهبود تدریجی اقتصاد ژاپن: دولت دیدگاه اقتصادی را ارتقاء داد در حالی که اقتصاد ژاپن به آرامی در حال بهبود است، دولت این کشور برای نخستین بار در ۱۵ ماه

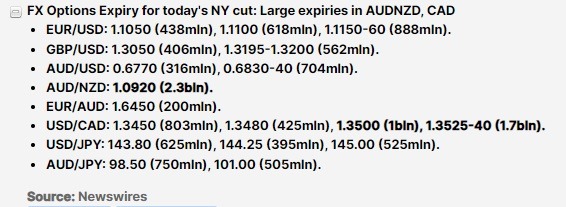

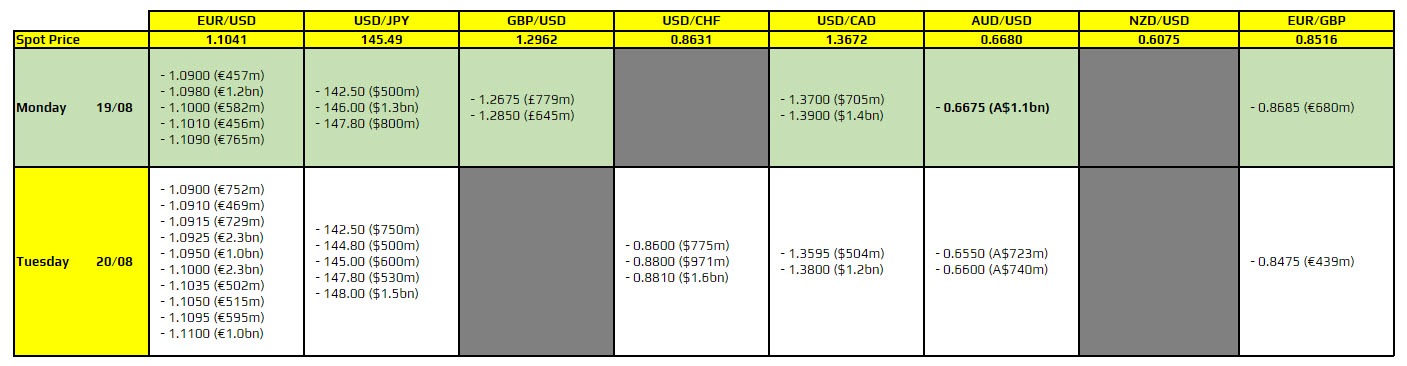

نگاهی سریع به بزرگترین انقضای گزینههای ارزی امروز از طریق Newsquawk:

شاخص اطمینان مصرفکننده ژاپن – اوت – Consumer Confidence واقعی …………….. 36.7 پیشبینی ………… 36.9 قبلی ……………….. 36.7

بر اساس گزارش MUFG، بانک مرکزی ژاپن همچنان بر موضع خود مبنی بر احتمال افزایش نرخ بهره تاکید دارد، حتی با وجود تقویت اخیر ارزش ین. این در حالی است

ریوزو هیمینو، معاون رئیس بانک مرکزی ژاپن (BoJ)، در سخنانی به چالشهای مرتبط با سیاستهای پولی و نرخ بهره پرداخت. وی تأکید کرد که تعیین دقیق نرخ بهره خنثی امکانپذیر

سخنان معاون رئیس بانک مرکزی ژاپن (BOJ)، آقای هیومینو که به وضعیت اقتصادی و مالی فعلی پرداخته است: بازارهای مالی و سرمایهگذاری در حال حاضر ناپایدار هستند. بانک ژاپن نیاز

سوزوکی، وزیر دارایی ژاپن اظهار داشته که نرخ ارز توسط عوامل مختلفی تعیین میشود و فقط بر اساس سیاستهای پولی و تفاوت نرخ بهره نیست. وی بیان کرده که عوامل

در بررسیهای اخیر درباره آینده رهبری حزب لیبرال دموکرات ژاپن (LDP)، کاندیداهای مختلف در نظرسنجیها جایگاههای متفاوتی را به خود اختصاص دادهاند. گزارشهای مختلف رسانهای حاکی از آن است که

اقتصاددان ارشد صندوق بینالمللی پول (IMF)، پیر-اولیویه گورینشاس، در مصاحبهای با رویترز در نشست سالانه اقتصادی جکسون هول صحبت کرده است. او اظهار کرده که بانک مرکزی ژاپن (BoJ) میتواند

مقدمه: این هفته، توجهات به سمت نشست سالانه جکسون هول جلب شده است، جایی که جروم پاول، رئیس فدرال رزرو، و اندرو بیلی، رئیس بانک انگلستان، سخنرانی خواهند کرد. بازارها

رئیس بانک مرکزی ژاپن (BoJ)، کازوئو اوئدا، در اظهارات اخیر خود توضیح داد که بانک مرکزی تصمیم گرفته است عبارت «ادامه دادن به محیط تسهیلی (سیاست پولی همساز)» را از

وزیر دارایی ژاپن، سوزوکی، در اظهارات اخیر خود بر اهمیت حفظ استقلال بانک مرکزی ژاپن (BoJ) و پرهیز از سرزنش این نهاد به خاطر مشکلات اقتصادی ناشی از سیاستهای پولی

کازوئو اوئدا، رئیس بانک مرکزی ژاپن (BoJ)، در اظهارات اخیر خود به چند نکته کلیدی در خصوص سیاستهای اقتصادی و ارتباطات بینالمللی پرداخت. او اعلام کرد که به طور فعال

رئیس بانک مرکزی ژاپن (BoJ)، کازوئو اوئدا، در ادامه فعالیتهای خود پس از کنارهگیری فومیو کیشیدا، نخستوزیر پیشین ژاپن، بر تعهد بانک به دستیابی به هدف ثبات قیمتها تأکید کرده

سوزوکی، وزیر دارایی ژاپن به تازگی درخواست کرده است که تلاشها برای گسترش و تنوعبخشی به پایگاه سرمایهگذاران اوراق قرضه دولتی ژاپن (JGB) افزایش یابد. به عبارت دیگر، او میخواهد

شونیشی سوزوکی، وزیر دارایی ژاپن، اخیراً درباره وضعیت اقتصادی کشور و سیاستهای ارزی اظهاراتی داشته است. او بیان کرد که نمیتوان احتمال بازگشت اقتصاد ژاپن به رکود تورمی را کاملاً

اظهارات اوئدا، رئیس بانک مرکزی ژاپن: اوئدا اشاره کرده است که نگرانیها درباره کندی رشد اقتصادی در ایالات متحده باعث افت اخیر بازارها شده است. بانک مرکزی ژاپن نظارت دقیق

شاخص قیمت مصرف کننده هسته ژاپن – سالانه (ژوئیه) – National Core CPI واقعی …………….. %2.7 پیشبینی ………… %2.7 قبلی ……………. %2.6 شاخص قیمت مصرف کننده ژاپن – سالانه (ژوئیه)

بانک مرکزی ژاپن به دنبال بررسی و تحلیل تغییرات و روندهای دستمزد از طریق نظرسنجی تانکان است. هدف این تحلیل این است که بانک مرکزی بتواند تأثیر این تغییرات بر

شاخص مدیران خرید بخش تولیدی ژاپن – اوت – Flash Manufacturing PMI واقعی …………….. 49.5 پیشبینی …………. 49.8 قبلی ……………….. 49.1 (این داده از49.2 تجدید نظر شده است) شاخص مدیران

بانک HSBC درباره وضعیت ین ژاپن هشدار میدهد. طبق تحلیل، HSBC نگران است که سخنرانی رئیس بانک مرکزی ژاپن، کازوئو اوئدا، در مجلس ژاپن که قرار است جمعه برگزار شود،

بانک MUFG هشدار داده است که اگر صورتجلسه FOMC یا سخنرانی پاول نشاندهنده موضع داویش باشد و به کاهش نرخ بهره در ماه سپتامبر اشاره کند، ممکن است بازده اوراق

صندوقهای پوشش ریسک که بر اساس روندهای بازار سرمایهگذاری میکنند، دیدگاههای نزولی خود نسبت به بازار سهام ژاپن را تغییر داده و از اواخر هفته گذشته شروع به خرید آنها

AUDUSD در سطح 0.6675: برای جفت ارز AUDUSD در سطح 0.6675 قراردادهایی برای انقضا وجود دارد. این سطح به طور تکنیکال اهمیت زیادی ندارد، اما ممکن است برای مدت کوتاهی

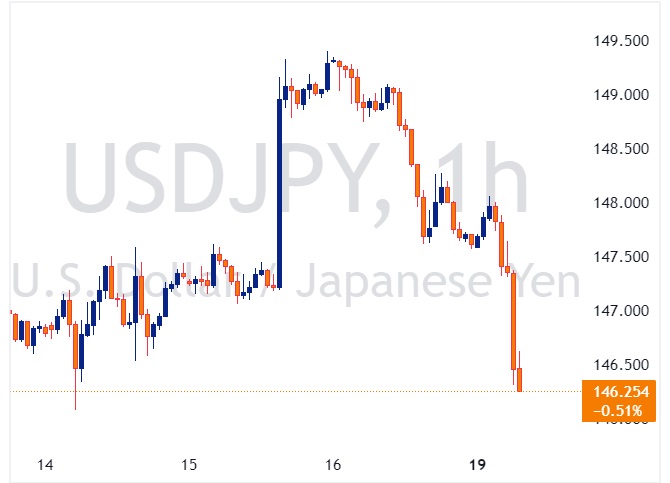

کاهش نرخ برابری دلار به ین ژاپن (USDJPY) امروز تسریع شده و نرخ اکنون به زیر 146.70 رسیده است. دلیل واضحی برای این افزایش ارزش ین نسبت به دلار وجود

دولت ملی ژاپن و دولت توکیو به دنبال ارزشیابی 700 میلیارد ین (معادل 4.7 میلیارد دلار) برای شرکت مترو توکیو هستند. این شرکت قرار است احتمالا در پایان ماه اکتبر

گلدمن ساکس در گزارش اخیر خود، چشماندازی برای نرخ جفتارز دلار آمریکا/ین ژاپن (USDJPY) ارائه کرده است که در آن نقش نرخ بهره ایالات متحده و اختلاف نرخهای بهره واقعی

بارکلیز اکنون انتظار دارد که افزایش بعدی نرخ بهره توسط بانک مرکزی ژاپن در ژانویه ۲۰۲۵ انجام شود، در حالی که احتمال حرکت زودتر و در دسامبر ۲۰۲۴ نیز وجود

وزارت دارایی ژاپن (MoF) در حال بررسی افزایش نرخ بهره بلندمدت به حدود 2.1% است. (این به این معناست که دولت ژاپن ممکن است تصمیم بگیرد که نرخ بهرهای که

شاخص تولیدات نهایی صنعتی ژاپن – ژوئن – Industrial Production واقعی ……………… %4.2 پیشبینی ……….. %3.6- قبلی ……………. %3.6-

رویترز — دونالد ترامپ، رئیسجمهور آمریکا، روز شنبه اعلام کرد که حملهای «بسیار موفق» به سه سایت هستهای ایران انجام

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از

وزیر امور خارجه ایران، عباس عراقچی: «ما نمیتوانیم در حالی که مردممان زیر بمباران هستند، با آمریکا مذاکره کنیم.»

رئیس سازمان انرژی اتمی ایران اعلام کرد: «در پی تجاوز اخیر اسرائیل، برنامه هستهای ایران با سرعتی بیشتر و بهصورت

گزارشهای اولیه حاکی از آن است که چند فروند جنگنده ناشناس به شناورهای نیروی دریایی ایران در خلیج فارس حمله

مقام ارشد ایرانی در گفتوگو با الجزیره اعلام کرد: «حملات ما به اهداف اسرائیلی بسیار مؤثر بوده و ارتش اسرائیل

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید