منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

شاخص های پیشرو KOF سوئیس- اوت – KOF Economic Barometer واقعی ………………101.61 پیشبینی …………… 100.6 قبلی ………………… 101.0

با هدف حفظ ثبات قیمتها که شرط لازم برای عملکرد صحیح اقتصاد و دستیابی به شکوفایی جامعه محسوب میشود، فعالیت میکنیم؛ با واکنش سریع به افزایش تورم، موفق به مهار

مقدمه این هفته، بازارهای ارز به تثبیت رسیدهاند و انتظار میرود این روند امروز هم ادامه پیدا کند. بهبود همه ارزهای آسیایی در این ماه نشاندهنده این است که دلار

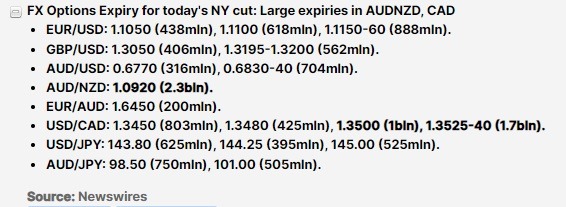

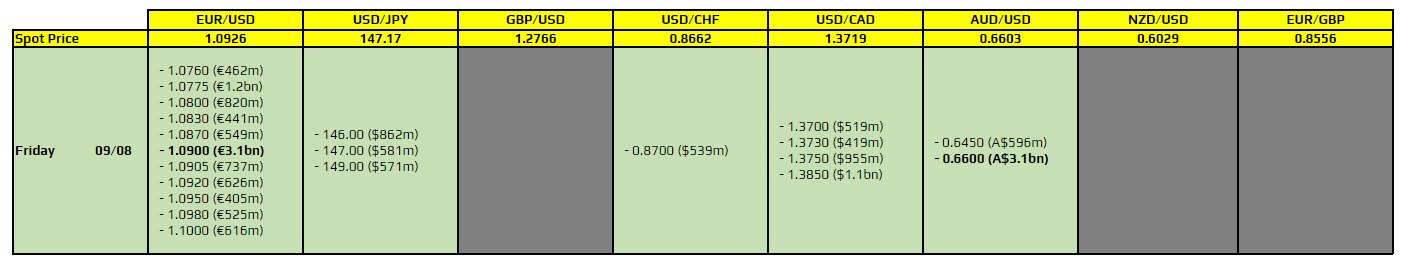

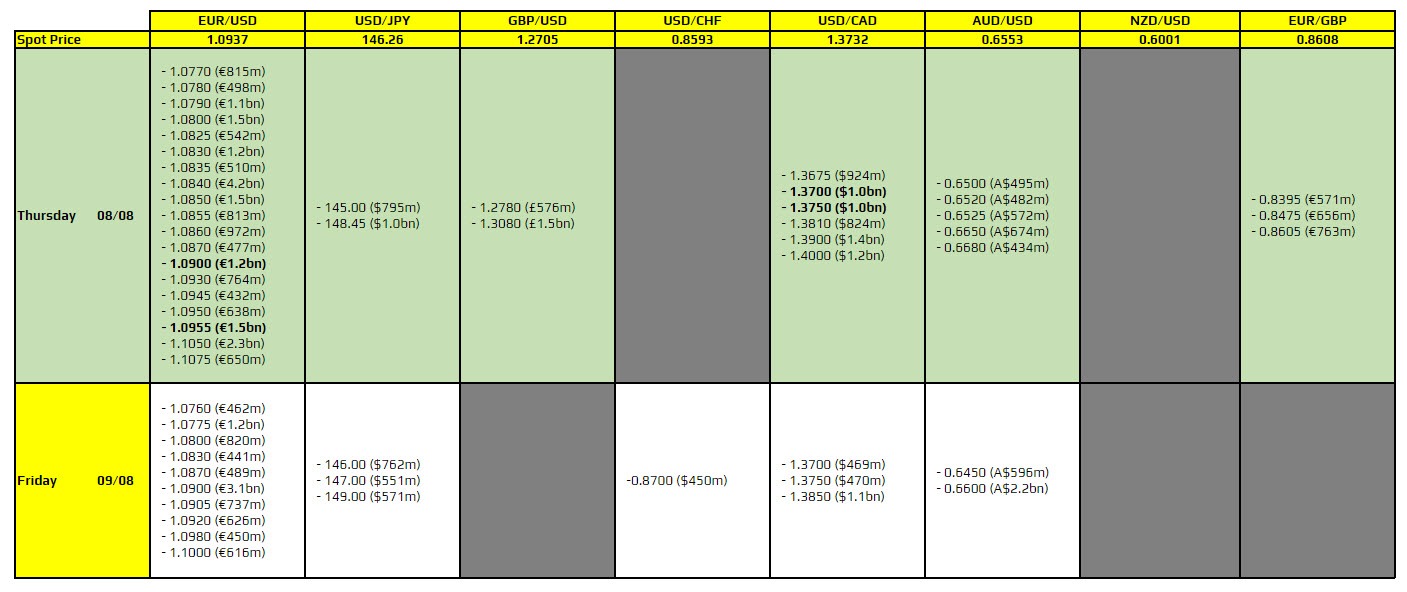

نگاهی سریع به بزرگترین انقضای گزینههای ارزی امروز از طریق Newsquawk:

نظرسنجی انتظارات کسب و کارها ZEWسوئیس- اوت – Swiss ZEW Expectations واقعی …………. 3.4- قبلی ……………….. 9.4

گلدمن ساکس در جدیدترین گزارش خود، به سرمایهگذاران توصیه میکند موقعیتهای خریدشان را در جفتارز GBPCHF تا هدف قیمتی 1.16 حفظ کنند. این بانک سرمایهگذاری رشد اخیر پوند انگلستان را

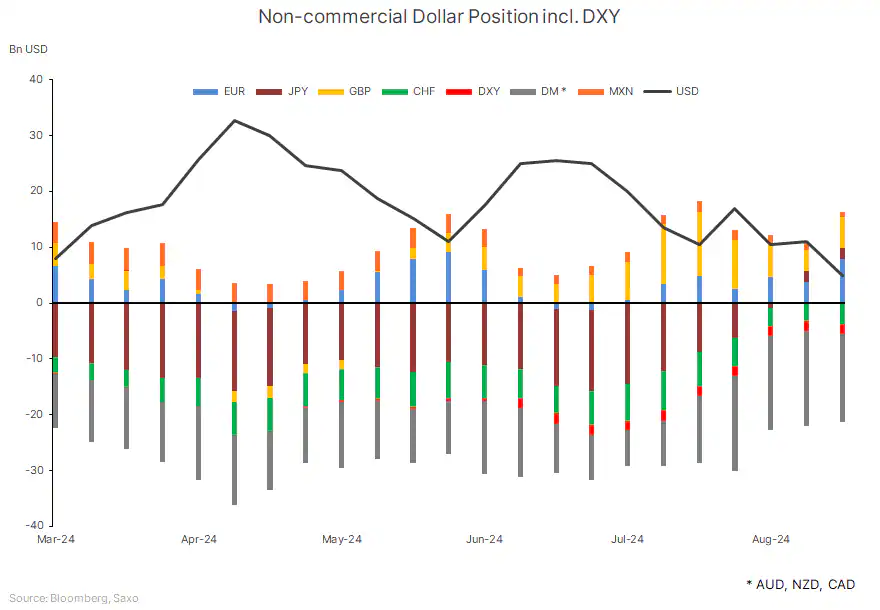

دادههای جدید موقعیتهای معاملاتی از کمیسیون معاملات آتی کالاهای ایالات متحده (CFTC) برای هفته منتهی به 20 اوت نشان میدهد که فروش دلار آمریکا توسط سفتهبازان به شدت افزایش یافته

اگرچه نرخ بیکاری همچنان از نظر تاریخی پایین است، اما نرم شدن بازار کار فشار صعودی بر سرعت رشد دستمزدها را کاهش میدهد. این امر به بانکهای مرکزی در اقتصادهای

بانک UBS به تازگی گزارشی منتشر کرده است که در آن به سرمایهگذاران توصیه میکند از رشد موقتی دلار آمریکا استفاده کرده و سرمایهگذاریهای خود را به ارزهای دیگر گروه

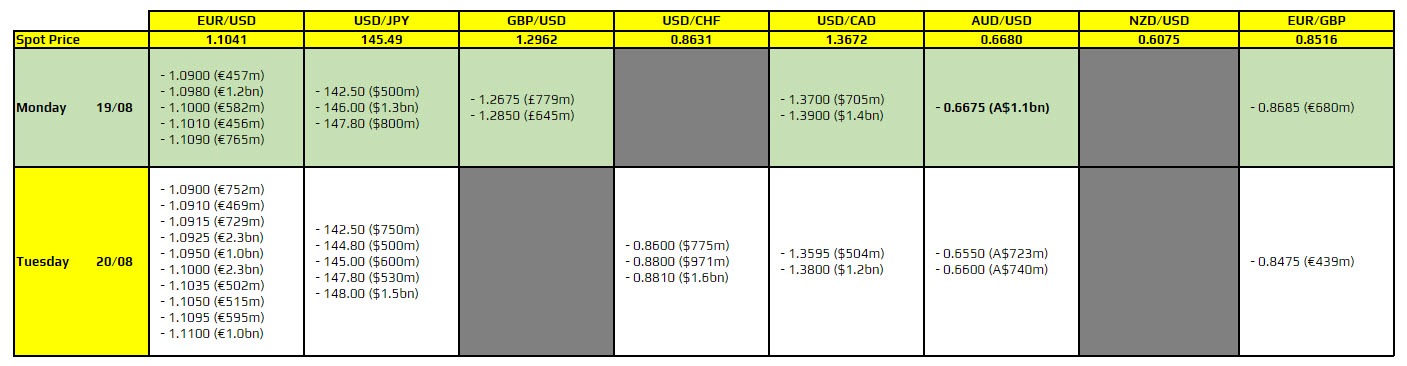

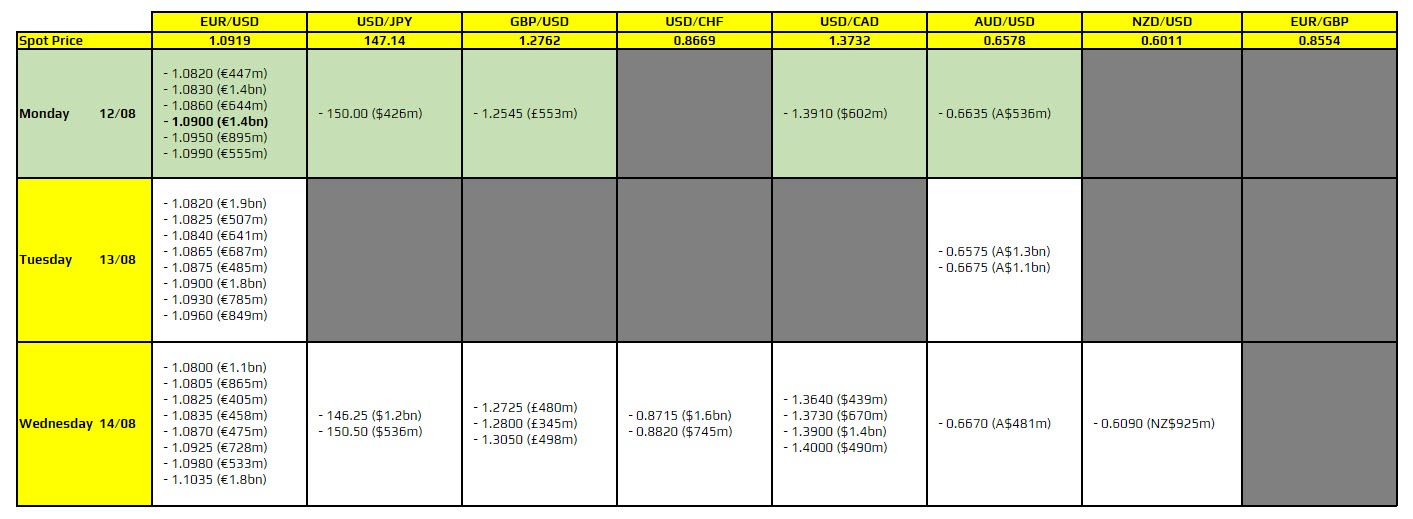

برای امروز تنها یک قرارداد مهم برای توجه وجود دارد که با حروف درشت (bold) نشان داده شده است. در هفته جاری، ضعف دلار به عنوان عامل اصلی بازارها محسوب

بانک گلدمن ساکس در جدیدترین تحلیل خود پیشبینی کرده است که نرخ تبادل بین پوند بریتانیا (GBP) و فرانک سوئیس (CHF) به 1.16 افزایش خواهد یافت. این پیشبینی بر اساس

بانک ملی سوئیس (SNB) به همراه شرکت فناوری مالی Six، مرحله جدیدی در تحول سیستمهای پرداخت را با راهاندازی پرداختهای فوری خردهفروشی در سوئیس آغاز کردهاند. این اقدام به معنای

مقدمه: در شرایط کمنوسان بازار، دلار در حال ضعیف شدن است و نرخ تبدیل یورو به دلار (EURUSD) به سمت بالای یک بازه 18ماهه حرکت میکند. (این به معنای آن

تراز تجاری سوئیس – ژوئیه – Trade Balance واقعی ……………. 4.98B پیشبینی ……….. 5.44B قبلی ………………. 6.12B (این داده از 6.18B اصلاح شده است.)

مقدمه: نشانههای کاهش ارزش دلار آمریکا به تدریج در حال ظهور هستند. شاخص دلار آمریکا (DXY) اکنون از پایینترین نقاطی که در اوایل ماه اوت مشاهده شده بود، پایینتر میآید.

AUDUSD در سطح 0.6675: برای جفت ارز AUDUSD در سطح 0.6675 قراردادهایی برای انقضا وجود دارد. این سطح به طور تکنیکال اهمیت زیادی ندارد، اما ممکن است برای مدت کوتاهی

شاخص تولیدات صنعتی سوئیس – سهماهه دوم – Industrial Production واقعی ……………… %7.3 پیشبینی ……….. %2.9- قبلی ……………. %2-

شاخص قیمت تولید کننده سوئیس – ژوئیه – Producer Price Index واقعی ……………… %0.0 پیشبینی …………. %0.2 قبلی ……………….. %0.0 شاخص قیمت تولید کننده سوئیس – سالانه (ژوئیه) – Producer

سطح 1.0900: به این سطح قیمتی در EURUSD دقت کنید.

با نگاهی به وضعیت دلار آمریکا و پوند انگلستان در هفته آینده، ANZ تحلیل خود را بر اساس دادههای اخیر اقتصاد کلان و روندهای موجود ارائه داده است. با وجود

کاهش نرخها تا پایان سال 1. فدرال رزرو (Fed): انتظار میرود که نرخ بهره 102 نقطه پایه کاهش یابد و احتمال 54 درصدی برای کاهش 50 نقطه پایه در جلسه

بانک مرکزی سوئیس (SNB) معمولاً در شرایط خاصی اقدام به مداخله ارزی میکند. این شرایط شامل نوسانات شدید در نرخ ارز، وجود تهدیداتی برای ثبات اقتصادی و نیاز به حفظ

در عکس دو قرارداد به صورت پررنگ (BOLD) مشخص شدهاند که باید به آنها دقت کنید. جفت ارز EURUSD در سطح 1.0900: این سطح میتواند به عنوان کف قیمت عمل

شاخص اطمینان مصرفکننده سوئیس – ژوئیه – Consumer Confidence واقعی …………….. 32- پیشبینی …………36- قبلی ……………….. 37-

سطوح مهم قیمتی امروز برای جفت ارزهایEURUSD و USDCAD به صورت بولد (پر رنگ) مشخص شده است. این سطوح ممکن است نقش مهمی در تعیین جهت قیمتها داشته باشند. برای

شاخص خرده فروشی سوئیس – ژوئن (سالانه) – Retail Sales واقعی ……………… %2.2- پیشبینی ………….. %0.5 قبلی …………….. %0.4 شاخص خرده فروشی سوئیس – ژوئن – Retail Sales واقعی ………………

نرخ بیکاری سوئیس – ماهانه (ژوئیه) – Unemployment Rate واقعی ……………. %2.5 پیشبینی …………. %2.5 قبلی ………………… %2.4

مقدمه: سشن معاملاتی آسیا امروز شاهد یک مرحله دیگر از بستن(لغو) موقعیتهای معاملاتی بهصورت گسترده بود. بازارهای سهام تحتفشار شدیدی قرار دارند و ارزهای معاملات حملی (انتقالی) همچنان به رشد

مقدمه: نرخ ارز توسط سرمایهگذارانی که در بازار معامله میکنند، تعیین میشود. مفهوم «ریسکپذیری» و «ریسک گریزی» به تمایلات سرمایهگذاران نسبت به «ریسک» اشاره دارد و به شرایط فعالیت اقتصادی

رویترز — دونالد ترامپ، رئیسجمهور آمریکا، روز شنبه اعلام کرد که حملهای «بسیار موفق» به سه سایت هستهای ایران انجام

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از

وزیر امور خارجه ایران، عباس عراقچی: «ما نمیتوانیم در حالی که مردممان زیر بمباران هستند، با آمریکا مذاکره کنیم.»

رئیس سازمان انرژی اتمی ایران اعلام کرد: «در پی تجاوز اخیر اسرائیل، برنامه هستهای ایران با سرعتی بیشتر و بهصورت

گزارشهای اولیه حاکی از آن است که چند فروند جنگنده ناشناس به شناورهای نیروی دریایی ایران در خلیج فارس حمله

مقام ارشد ایرانی در گفتوگو با الجزیره اعلام کرد: «حملات ما به اهداف اسرائیلی بسیار مؤثر بوده و ارتش اسرائیل

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید