منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

نرخ بیکاری ناحیه ایتالیا – ژوئیه – Unemployment Rate واقعی ……………. %6.5 پیشبینی …………. %7 قبلی ……………….. %7

یوهانی رن، عضو بانک مرکزی اروپا (ECB)، اخیراً در اظهاراتی اعلام کرده است که چشمانداز رشد اقتصادی در منطقه یورو ضعیفتر از آنچه که پیشبینی میشد، به نظر میرسد. این

ایزابِل اشنابل، یکی از اعضای هیئت مدیره بانک مرکزی اروپا (ECB)، در اظهارات اخیر خود بر ضرورت استفاده از دادهها و تحلیلهای دقیق در تصمیمگیریهای مربوط به سیاستگذاری پولی تأکید

شاخص قیمت مصرف کننده فرانسه – اوت – Consumer Price Index واقعی ……………… %0.6 پیشبینی …………… %0.5 قبلی ………………… %0.2 (این داده از 0.1 تجدید شده است.) شاخص قیمت مصرف

این احتمال وجود دارد که بهبود نسبتا قویتر اقتصاد، بازگشت به هدف 2 درصدی سرعت رش قیمتها را بیش از پیش به تأخیر اندازد.

تداوم تورم هماهنگشده (HICP) در سطح بالا و عدم دستیابی به هدف تا نیمه دوم سال 2026، نشاندهنده فاصله قابل توجه از وضعیت مطلوب اقتصادی بوده و احتمال بازگشت تورم

مقدمه این هفته، بازارهای ارز به تثبیت رسیدهاند و انتظار میرود این روند امروز هم ادامه پیدا کند. بهبود همه ارزهای آسیایی در این ماه نشاندهنده این است که دلار

شاخص ارزیابی انتظارات اقتصادی ناحیه یورو – اوت – Economic Sentiment واقعی ……………… 96.6 پیشبینی ………… 95.8 قبلی …………………. 95.8

در ماه اوت، نرخ تورم در شش ایالت آلمان شامل زاکسن، براندنبورگ، بادن-وورتمبرگ، هسن، بایرن و نوردراین-وستفالن کاهش یافته است. با توجه به دادههای منتشر شده، پیشبینی میشود که نرخ

شاخص قیمت مصرف کننده بادن – وورتمبرگ آلمان – اوت – Consumer Price Index واقعی ………… %0.3- قبلی ………… %0.3 شاخص قیمت مصرف کننده آلمان بادن – وورتمبرگ – سالانه

شاخص قیمت مصرف کننده هسته اسپانیا – اوت (سالانه) – CORE Consumer Price Index واقعی …………….. %2.7 قبلی ……………….. %2.8 شاخص قیمت مصرف کننده اسپانیا – اوت (ماهانه) – Consumer

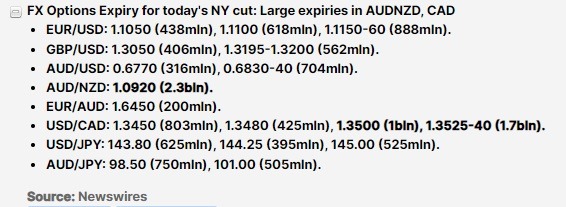

نگاهی سریع به بزرگترین انقضای گزینههای ارزی امروز از طریق Newsquawk:

بر اساس گزارش منابع خبری رویترز، ایتالیا در برنامه میانمدت بودجه ساختاری خود که به زودی ارائه خواهد شد، متعهد میشود تا کسری بودجه خود را تا سال ۲۰۲۶ به

در ماه ژوئیه 2024، تعداد مدعیان اولیه بیکاری در فرانسه به منفی 26.10 هزار کاهش یافته است که نسبت به ماه ژوئن همان سال با رقم 18.20 هزار، کاهش چشمگیری

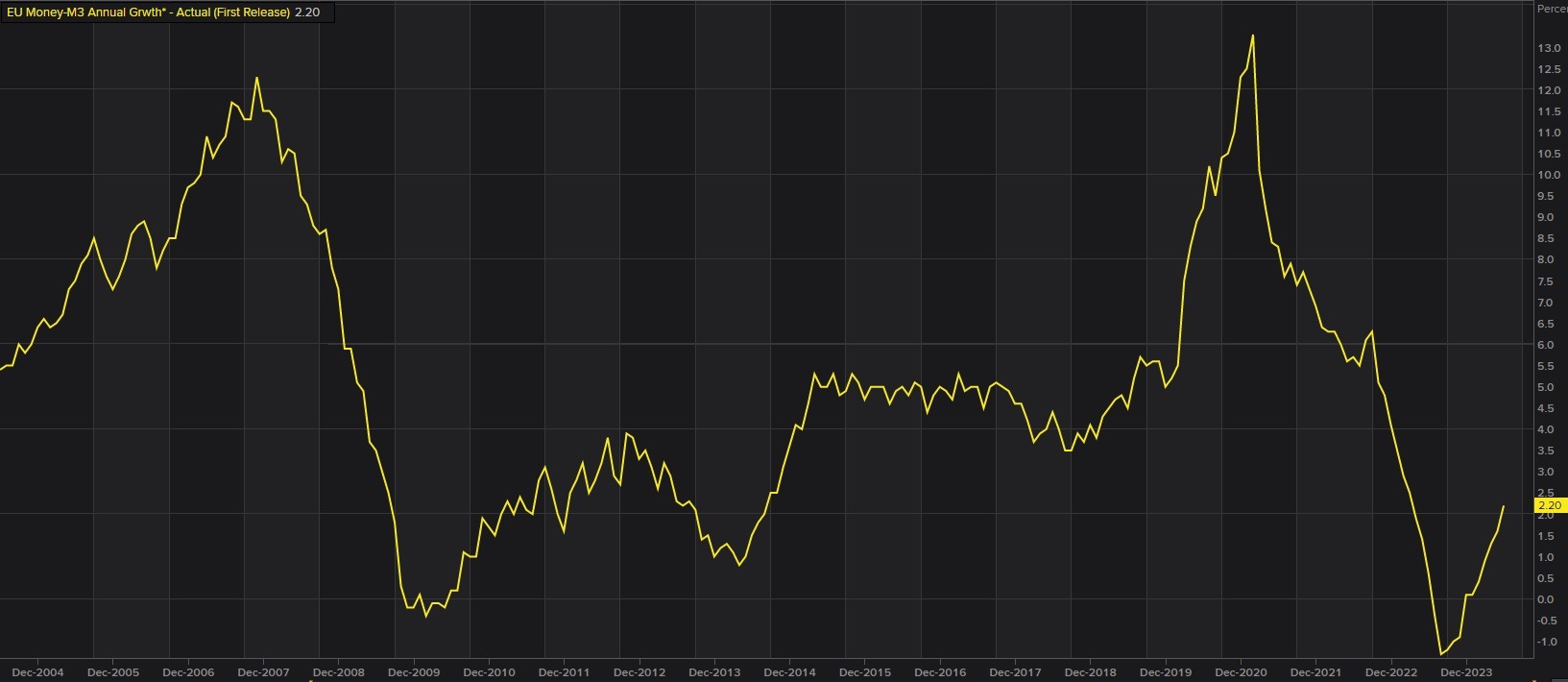

رشد سالانه پول M3 در منطقه یورو به ۲.۳٪ رسید، در حالی که پیشبینیها حاکی از رشد ۲.۷٪ بود. این نشان میدهد که میزان پول در گردش در اقتصاد منطقه

شاخص احساسات مصرفکننده فرانسه – ژوئیه – Consumer Confidence واقعی …………. 92 پیشبینی ………… 92 قبلی ……………….. 91

طبق اعلام وزارت خزانهداری، ایتالیا قصد دارد تا اواسط سپتامبر برنامه بهروزشده مالی خود را به تصویب برساند، در حالی که ملونی، نخست وزیر این کشور در تلاش است تا

برای تصمیمگیری در مورد کاهش نرخ بهره در ماه سپتامبر، منتظر دادههای جدید خواهیم ماند؛ البته، مسیر نرخهای بهره به نظر نسبتاً روشن میآید.

مقدمه در پی اعلام جروم پاول، رئیس فدرال رزرو ایالات متحده، مبنی بر شروع کاهش نرخ بهره در ماه سپتامبر، ارزش دلار به پایینترین سطح خود در بیش از یک

شاخص تولید ناخالص داخلی نهایی آلمان – سهماهه دوم – German Final GDP واقعی ……………… % 0.1- پیشبینی …………. %0.1- قبلی ……………….. %0.1- شاخص احساسات مصرف کننده آلمان – اوت

مقدمه در هفتهای که گذشت، بازارهای مالی شاهد تحولات مهمی بودند که عمدتاً از تصمیمات و اظهارات بانکهای مرکزی تأثیر پذیرفتند. با نزدیک شدن به نشست ماه سپتامبر فدرال رزرو

شاخص قیمت تولید کننده اسپانیا – سالانه (ژوئیه) -Producer Price Index واقعی ……………… %1.4- قبلی ……………….. %3.2- ( این داده از منفی 3.5 درصد تجدید شده است.)

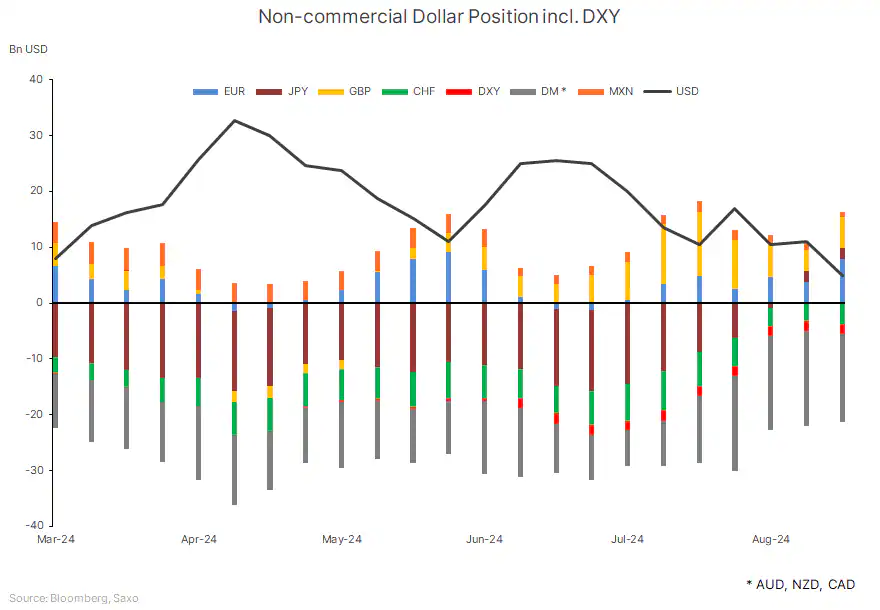

دادههای جدید موقعیتهای معاملاتی از کمیسیون معاملات آتی کالاهای ایالات متحده (CFTC) برای هفته منتهی به 20 اوت نشان میدهد که فروش دلار آمریکا توسط سفتهبازان به شدت افزایش یافته

با توجه به روند نزولی تورم و شرایط اقتصادی ضعیف، کاهش نرخ بهره در ماه سپتامبر محتمل به نظر میرسد. روند کاهش تورم که از پاییز 2022 آغاز شده، با

با وجود نگاه کلی به دادهها و عدم رشد اقتصاد اروپا، ضرورت هماهنگی بهتر سیاستهای مالی و پولی بیش از پیش احساس میشود.

به گفته منابع آگاه، اگرچه حمایت بالایی برای کاهش نرخ بهره توسط بانک مرکزی اروپا در ماه سپتامبر در حال شکلگیری است، اما این تصمیم قطعی نشده، زیرا تورم مطابق

مقدمه: این هفته، توجهات به سمت نشست سالانه جکسون هول جلب شده است، جایی که جروم پاول، رئیس فدرال رزرو، و اندرو بیلی، رئیس بانک انگلستان، سخنرانی خواهند کرد. بازارها

اظهارات ویکوویچ، یکی از اعضای بانک مرکزی اروپا (ECB): ویکوویچ اشاره کرده است که اگر چشمانداز تورم همانطور که پیشبینی شده، ادامه یابد، امکان کاهشهای تدریجی نرخ بهره وجود دارد.

بانک مرکزی اروپا (ECB) تازهترین دادههای مربوط به انتظارات تورمی را منتشر کرد: طبق گزارشات، انتظارات تورمی یکساله برای منطقه یورو به میزان ۲.۸ درصد ثبت شد، که بالاتر از

رویترز — دونالد ترامپ، رئیسجمهور آمریکا، روز شنبه اعلام کرد که حملهای «بسیار موفق» به سه سایت هستهای ایران انجام

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از

وزیر امور خارجه ایران، عباس عراقچی: «ما نمیتوانیم در حالی که مردممان زیر بمباران هستند، با آمریکا مذاکره کنیم.»

رئیس سازمان انرژی اتمی ایران اعلام کرد: «در پی تجاوز اخیر اسرائیل، برنامه هستهای ایران با سرعتی بیشتر و بهصورت

گزارشهای اولیه حاکی از آن است که چند فروند جنگنده ناشناس به شناورهای نیروی دریایی ایران در خلیج فارس حمله

مقام ارشد ایرانی در گفتوگو با الجزیره اعلام کرد: «حملات ما به اهداف اسرائیلی بسیار مؤثر بوده و ارتش اسرائیل

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید