منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

شاخص اطمینان کسب و کار فرانسه – اوت – Business Confidence واقعی ……………. 99 پیشبینی ……….. 96 قبلی ………………. 95

در سهماهه دوم سال 2024، منطقه یورو شاهد کاهش قابل توجهی در رشد دستمزدها بوده است. این کاهش پس از یک دوره افزایش شدید در سهماهه اول سال اتفاق افتاد.

تورم خدمات همچنان سرسخت است و علیرغم تلاشها، دستیابی به هدف نرخ تورم ۲ درصدی در سال آینده همچنان در دستور کار قرار دارد. با بحث در مورد کاهش نرخ

انتظار میرود تورم در سطح فعلی برای باقیمانده سال نوسان داشته باشد. جلسه سپتامبر فرصت خوبی برای ارزیابی مجدد سطح محدودیتهای پولی به شمار میرود. تا زمان جلسه سپتامبر، دادههای

مقدمه هر ساله، گردهمایی اقتصادی سمپوزیوم جکسون هول در پارک ملی گرند تییتون، وایومینگ، به یکی از مهمترین رویدادهای اقتصادی جهانی تبدیل میشود. این سمپوزیوم که به میزبانی فدرال رزرو

مقدمه: دادههای امروز در مورد نرخهای دستمزد (میزان افزایش دستمزدها) در منطقه یورو میتواند باعث تغییرات قیمتی در منحنی سوددهی یورو (EUR curve) شود. به عبارت دیگر، این دادهها ممکن

در سهماهه دوم سال ۲۰۲۴، رشد دستمزدها در منطقه یورو کندتر شده و به ۳.۵۵ درصد رسیده است، در حالی که در سهماهه اول این نرخ ۴.۷۴ درصد بود. این

شاخص مدیران خرید تولیدی ناحیه یورو – اوت – Flash Manufacturing PMI واقعی …………….45.6 پیشبینی …………. 45.7 قبلی ………………… 45.8 (اصلاح شده از 45.6 ) شاخص مدیران خرید بخش خدماتی

منطقی است که تصور کنیم سیاستگذاران اقداماتی برای تسهیل موضع پولی اتخاذ خواهند کرد.

پائولو پانتِتا، یکی از مقامات ارشد بانک مرکزی اروپا (ECB)، به ایتالیا توصیه کرد که باید بدهیهای خود را کاهش داده و به ضعفهای ساختاری خود رسیدگی کند. پانتِتا تأکید

مقدمه: به نظر میرسد بازار تمایل دارد دلار آمریکا را بفروشد. عواملی که ممکن است امروز باعث فروش بیشتر دلار شوند، تجدیدنظرهای احتمالی در آمار اشتغال آمریکا است. این تجدیدنظرها

به گفته عطل، نخست وزیر فرانسه، «هدفگذاری دولت برای محدود کردن هزینههای وزارتخانهها در سال ۲۰۲۵، علاوه بر ایجاد صرفهجویی تقریبی ۱۰ میلیارد یورویی پس از اعمال نرخ تورم، ما

یورو در روزهای اخیر روند صعودی قدرتمندی را تجربه کرده و در مقابل دلار آمریکا توانسته است از سطح ۱.۱۱ عبور کندکه بالاترین سطح قیمتی برای EURUSD از اواخر دسامبر

مقدمه: در شرایط کمنوسان بازار، دلار در حال ضعیف شدن است و نرخ تبدیل یورو به دلار (EURUSD) به سمت بالای یک بازه 18ماهه حرکت میکند. (این به معنای آن

تورم آلمان: بانک مرکزی آلمان (Bundesbank) پیشبینی میکند که در انتهای سال جاری شاهد افزایش موقت نرخ تورم در آلمان خواهیم بود. این افزایش به دلیل تأثیر پایه انرژی است.

شاخص قیمت مصرف کننده ناحیه یورو – سالانه (ژوئیه) – Final Consumer Price Index واقعی ……………. %2.6 پیشبینی …………. %2.6 قبلی ……………….. %2.6 شاخص قیمت مصرف کننده هسته ناحیه یورو

حساب جاری ناحیه یورو – ژوئن – Current Account واقعی ……………… 50.5B پیشبینی …………. 37.0B قبلی ……………….. 36.7B

اظهارات اولی رن (Olli Rehn)، عضو شورای حاکم بانک مرکزی اروپا (ECB) و رئیس بانک مرکزی فنلاند به شرج زیر است: او بیان کرده است که ریسک رشد منفی اخیر

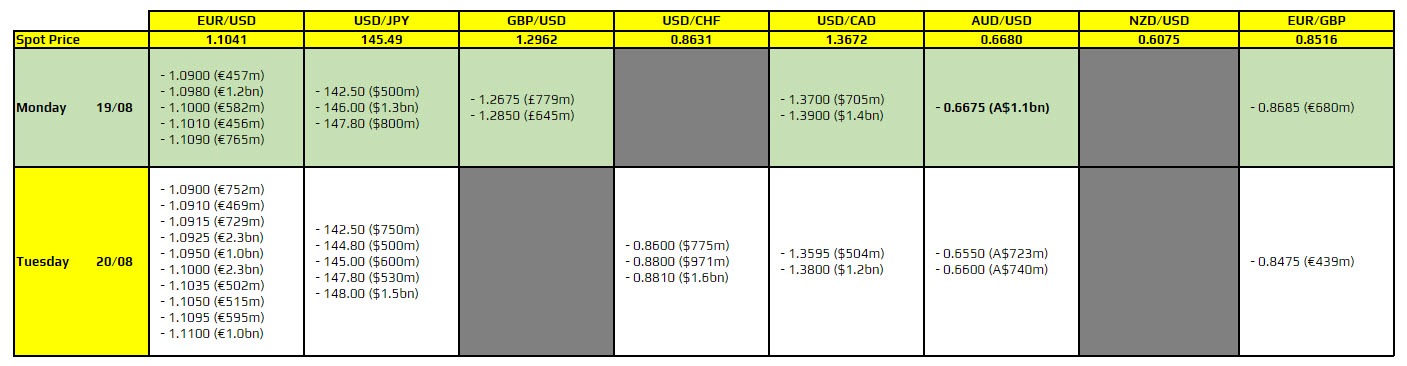

AUDUSD در سطح 0.6675: برای جفت ارز AUDUSD در سطح 0.6675 قراردادهایی برای انقضا وجود دارد. این سطح به طور تکنیکال اهمیت زیادی ندارد، اما ممکن است برای مدت کوتاهی

تراز تجاری ناحیه یورو – ژوئیه – Trade Balance واقعی ……………. 17.5B پیشبینی …………. 13.3B قبلی ……………….. 12.3B

مقدمه: دلار آمریکا به دلیل آمار فروش خردهفروشی در ایالات متحده برای ماه ژوئیه که بهتر از حد انتظار بود، حمایت شد. کاهش نوسانات بازار و تقویت نرخ برابری دلار

مقدمه: جفت ارز EURUSD شب گذشته نتوانست بالای سطح مقاومتی ۱.۱۰۰ تثبیت شود. اگر دادههای مربوط به شاخص قیمت مصرفکننده (CPI) در ایالات متحده امروز منتشر شود و فراتر از

تغییرات اشتغال ناحیه یورو- سه ماهه دوم -Employment Change واقعی ……………. %0.2 پیشبینی …………. %0.2 قبلی ……………….. %0.3 تولید ناخالص داخلی ناحیه یورو – سه ماهه دوم- Gross Domestic Product

وزارت اقتصاد آلمان پیشبینی میکند که تجارت خارجی این کشور در آینده نزدیک به طور قابل توجهی کاهش یابد. این وضعیت در تجارت خارجی آلمان برای مدت زمان قابل پیشبینی

تغییرات ماهانه و سالانه: در ماه ژوئیه ۲۰۲۴، شاخص قیمت مصرفکننده (CPI) نسبت به ماه قبل (ژوئن) ۰.۲ درصد افزایش یافته است، در حالی که این افزایش در ژوئن ۰.۱

متنهای ارائه شده به تحلیل وضعیت اقتصادی و بازارهای مالی در روز جاری اشاره دارند و به ویژه بر روی دادههای مربوط به تورم در بریتانیا و ایالات متحده تمرکز

براساس نظرسنجی اخیر رویترز، ۶۶ از ۸۱ اقتصاددان پیشبینی میکنند بانک مرکزی اروپا در ماههای سپتامبر و دسامبر نرخ بهره را کاهش خواهد داد؛ این در حالی است که در

مقدمه: قبل از انتشار دادههای مهم CPI فردا، دادههای PPI ایالات متحده که امروز منتشر میشود، اولین آزمون مرتبط با تورم در این هفته برای بازارهای سهام جهانی خواهد بود.

نرخ بیکاری بریتانیا (UK Unemployment Rate) تعریف: نرخ بیکاری که توسط سازمان آمار ملی بریتانیا منتشر میشود، نسبت تعداد کارگران بیکار به کل نیروی کار غیرنظامی است. این نرخ به

مقدمه: بازارهای مالی در آغاز این هفته آرامتر به نظر میرسند و بازار سهام در حال تثبیت است. همچنین نوسانات در این بازارها کاهش یافته است. این هفته تمرکز بر روی

ایران تهدید کرده است که محمولههای کمک نظامی به اسرائیل را هدف قرار خواهد داد — به گزارش خبرگزاری فرانسه

ترامپ موافقت کرده و به اردوغان گفته است که در صورت لزوم، مایل است معاون رئیسجمهور «جیدی ونس» و فرستاده

در پی تشدید درگیریها میان ایران و اسرائیل، ایالات متحده روند تخلیه شهروندان خود از اسرائیل را آغاز کرده است.

حوثیهای یمن هشدار دادند که در صورت دخالت آمریکا در حملات اسرائیل به ایران، کشتیهای آمریکایی در دریای سرخ را

با پیشرفت چشمگیر فناوری، تشخیص ویدیوهای تولیدشده با هوش مصنوعی تقریباً غیرممکن شده است. یکی از نمونههای جالب و پرطرفدار،

آژانس بینالمللی انرژی اتمی اعلام کرد: در محل مورد حمله هیچگونه مواد هستهای وجود نداشته و بنابراین این حمله پیامد

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید