منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

یورو در روزهای اخیر روند صعودی قدرتمندی را تجربه کرده و در مقابل دلار آمریکا توانسته است از سطح ۱.۱۱ عبور کندکه بالاترین سطح قیمتی برای EURUSD از اواخر دسامبر

وزارت بازرگانی چین در واکنش به یافتههای نهایی اتحادیه اروپا در خصوص تحقیقات ضدیارانه خودروهای برقی چینی اظهار امیدواری کرده است که با تسریع در مذاکرات پیرامون راهکارهای مناسب، از

مقدمه: بازارهای مالی جهانی در این هفته تحت تأثیر تحولات اقتصادی و سیاسی مهم قرار دارند. از افزایش ارزش سهام و نوسانات شدید در بازار ارزها گرفته تا تغییرات قابل

بیانیه حماس: حماس: توافق آتشبس اخیر ارائه شده به گروه، برخلاف توافقی است که در تاریخ 2 ژوئیه انجام شده بود. حماس: گروه ما نشان داد که انعطافپذیر است و

مقدمه: در شرایط کمنوسان بازار، دلار در حال ضعیف شدن است و نرخ تبدیل یورو به دلار (EURUSD) به سمت بالای یک بازه 18ماهه حرکت میکند. (این به معنای آن

تورم آلمان: بانک مرکزی آلمان (Bundesbank) پیشبینی میکند که در انتهای سال جاری شاهد افزایش موقت نرخ تورم در آلمان خواهیم بود. این افزایش به دلیل تأثیر پایه انرژی است.

اتحادیه اروپا (EU) قصد دارد تعرفهای به میزان ۹ درصد بر روی خودروهای تسلا که از چین وارد میشوند، اعمال کند. این تصمیم به دنبال نگرانیها از رقابت ناعادلانه و

مقامات سازمان جهانی بهداشت (WHO) تاکید کردهاند که بیماری «آبله میمون» (mpox) نباید با کووید-۱۹ مقایسه شود. هانس کلاوگه، مدیر منطقهای سازمان بهداشت جهانی در اروپا، در یک کنفرانس مطبوعاتی

شاخص قیمت مصرف کننده ناحیه یورو – سالانه (ژوئیه) – Final Consumer Price Index واقعی ……………. %2.6 پیشبینی …………. %2.6 قبلی ……………….. %2.6 شاخص قیمت مصرف کننده هسته ناحیه یورو

حساب جاری ناحیه یورو – ژوئن – Current Account واقعی ……………… 50.5B پیشبینی …………. 37.0B قبلی ……………….. 36.7B

شاخص قیمت تولید کننده آلمان – ژوئیه -Producer Price Index واقعی ……………… %0.2 پیشبینی …………. %0.2 قبلی ……………….. %0.2 شاخص قیمت تولید کننده آلمان – سالانه (ژوئیه) -Producer Price Index

اظهارات اولی رن (Olli Rehn)، عضو شورای حاکم بانک مرکزی اروپا (ECB) و رئیس بانک مرکزی فنلاند به شرج زیر است: او بیان کرده است که ریسک رشد منفی اخیر

مقدمه: نشانههای کاهش ارزش دلار آمریکا به تدریج در حال ظهور هستند. شاخص دلار آمریکا (DXY) اکنون از پایینترین نقاطی که در اوایل ماه اوت مشاهده شده بود، پایینتر میآید.

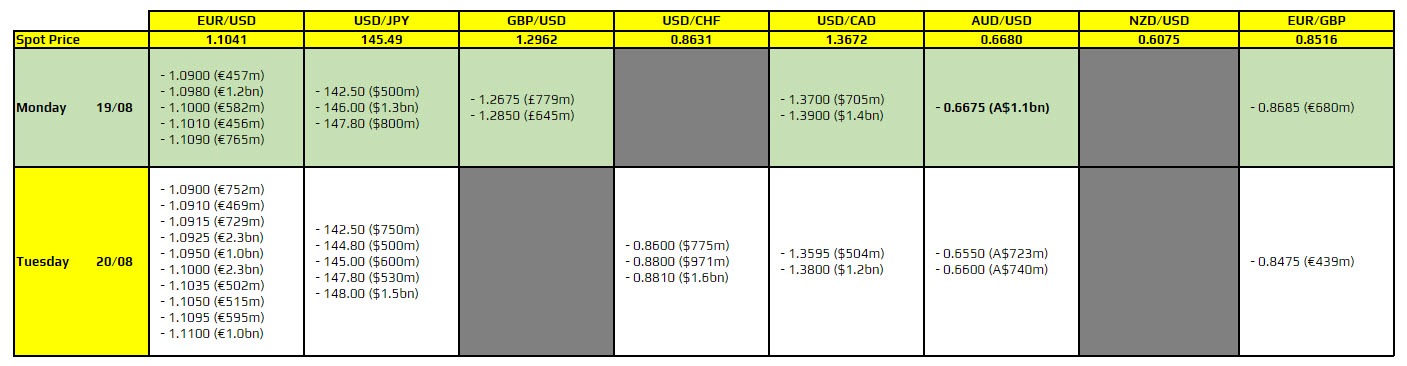

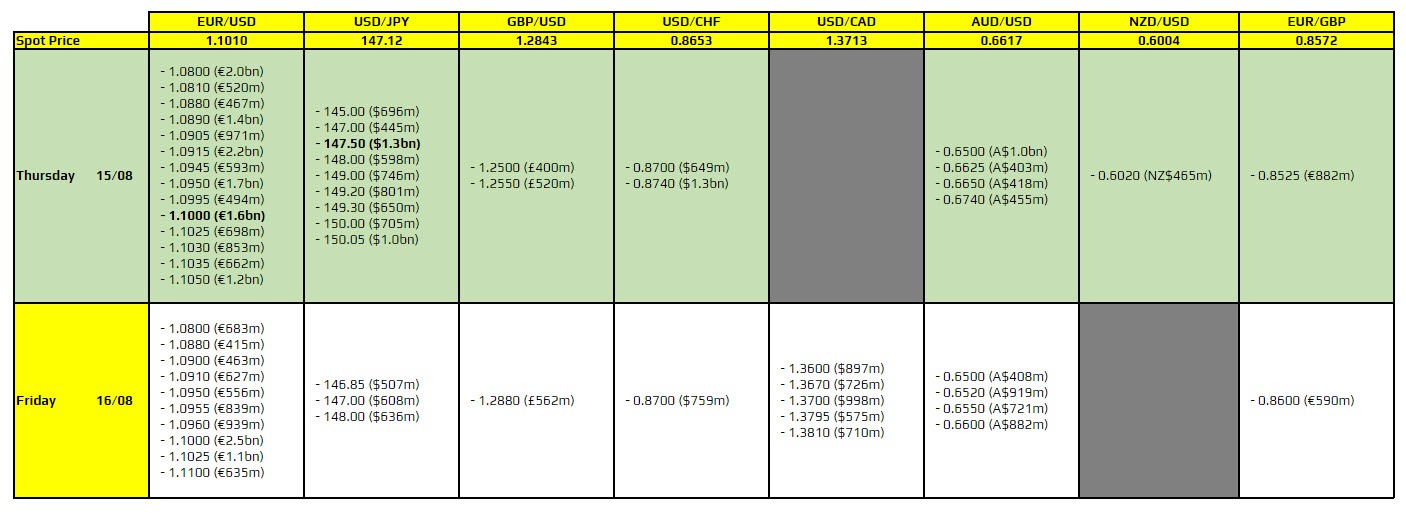

AUDUSD در سطح 0.6675: برای جفت ارز AUDUSD در سطح 0.6675 قراردادهایی برای انقضا وجود دارد. این سطح به طور تکنیکال اهمیت زیادی ندارد، اما ممکن است برای مدت کوتاهی

رئیسجمهور فرانسه، امانوئل مکرون، در تاریخ ۲۳ اوت (۱ شهریور) با سران احزاب مختلف دیدار خواهد کرد.

تراز تجاری ناحیه یورو – ژوئیه – Trade Balance واقعی ……………. 17.5B پیشبینی …………. 13.3B قبلی ……………….. 12.3B

مقدمه: دلار آمریکا به دلیل آمار فروش خردهفروشی در ایالات متحده برای ماه ژوئیه که بهتر از حد انتظار بود، حمایت شد. کاهش نوسانات بازار و تقویت نرخ برابری دلار

مقدمه: اکنون که تورم در ایالات متحده به هدف تعیینشده رسیده است، سوال اصلی این است که آیا فدرال رزرو با 25 نقطه پایه شروع به کاهش نرخ بهره میکند

در جفت ارزهای EURUSD و USDJPY به قراردادهایی که پر رنگ شدهاند دقت کنید. جفت ارز EURUSD در سطح 1.1000: در این سطح، تاریخ انقضای بزرگی وجود دارد. جفت ارز

اوکراین با استفاده از موشکها و پهپادها به روسیه حمله کرده و اعلام کرده که در حال پیشروی به عمق خاک روسیه است. این بزرگترین ورود نظامی به خاک روسیه

به گفتهی تحلیلگران ING: افزایش جفت ارز EURUSD به نیمه بالایی محدوده ۱.۰۹-۱.۱۰ به عنوان آغاز یک روند صعودی پایدار تلقی میشود. پیشبینی میشود که این جفت ارز به زودی

تغییرات اشتغال ناحیه یورو- سه ماهه دوم -Employment Change واقعی ……………. %0.2 پیشبینی …………. %0.2 قبلی ……………….. %0.3 تولید ناخالص داخلی ناحیه یورو – سه ماهه دوم- Gross Domestic Product

وزارت اقتصاد آلمان پیشبینی میکند که تجارت خارجی این کشور در آینده نزدیک به طور قابل توجهی کاهش یابد. این وضعیت در تجارت خارجی آلمان برای مدت زمان قابل پیشبینی

تغییرات ماهانه و سالانه: در ماه ژوئیه ۲۰۲۴، شاخص قیمت مصرفکننده (CPI) نسبت به ماه قبل (ژوئن) ۰.۲ درصد افزایش یافته است، در حالی که این افزایش در ژوئن ۰.۱

شاخص نهایی قیمت مصرف کننده فرانسه – ژوئیه – Consumer Price Index واقعی ……………… %0.2 پیشبینی …………… %0.1 قبلی ………………… %0.1 شاخص نهایی قیمت مصرف کننده فرانسه – ژوئیه (سالانه)

متنهای ارائه شده به تحلیل وضعیت اقتصادی و بازارهای مالی در روز جاری اشاره دارند و به ویژه بر روی دادههای مربوط به تورم در بریتانیا و ایالات متحده تمرکز

براساس نظرسنجی اخیر رویترز، ۶۶ از ۸۱ اقتصاددان پیشبینی میکنند بانک مرکزی اروپا در ماههای سپتامبر و دسامبر نرخ بهره را کاهش خواهد داد؛ این در حالی است که در

مقدمه: قبل از انتشار دادههای مهم CPI فردا، دادههای PPI ایالات متحده که امروز منتشر میشود، اولین آزمون مرتبط با تورم در این هفته برای بازارهای سهام جهانی خواهد بود.

نتایج نظرسنجی ZEW: عدم قطعیتهای موجود اخیراً به شکل نوساناتی در بازارهای سهام بینالمللی بروز کرده است. انتظارات اقتصادی همچنان تحت تأثیر عدم قطعیتهای بالا قرار خواهند داشت. به دلیل

شاخص ارزیابی انتظارات اقتصادی آلمان – اوت – German ZEW Economic Sentiment واقعی ……………… 19.2 پیشبینی …………. 32.6 قبلی ………………. 41.8 شاخص ارزیابی انتظارات اقتصادی ناحیه یورو – اوت –

یک مقام ارشد ایرانی اعلام کرد که ایران حاضر به مذاکره درباره توانمندیهای دفاعی خود، از جمله برنامه موشکی، نیست.

در یک گام مهم و جدید در مسیر مبارزه با محتوای سوءاستفاده جنسی از کودکان (CSAM) در فضای دیجیتال، شرکت

قیمت طلا در هفته گذشته با فشار فروش مواجه شد؛ ترکیبی از سیاست پولی انقباضی فدرال رزرو و کاهش نگرانیها

ایالات متحده و اتحادیه اروپا به توافقی نزدیک شدهاند که موضوعات تجاری غیرتعرفهای را شامل میشود — والاستریت ژورنال.

وزیر امور خارجه آلمان، وادفول، درباره ایران: اگر تمایل جدی برای ارائه تضمینهای هستهای وجود داشته باشد، ما آماده ادامه

عراقچی، وزیر امور خارجه ایران، در گفتگو با تلویزیون دولتی اعلام کرد: تا زمانی که حملات اسرائیل ادامه داشته باشد،

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید