منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

بر اساس گزارش جدید ردفین، یک کارگزاری املاک و مستغلات مبتنی بر فناوری، قیمت مسکن در ایالات متحده برای دومین ماه متوالی در ژوئیه ۰.۲ درصد به صورت تعدیل فصلی

مقدمه: در شرایط کمنوسان بازار، دلار در حال ضعیف شدن است و نرخ تبدیل یورو به دلار (EURUSD) به سمت بالای یک بازه 18ماهه حرکت میکند. (این به معنای آن

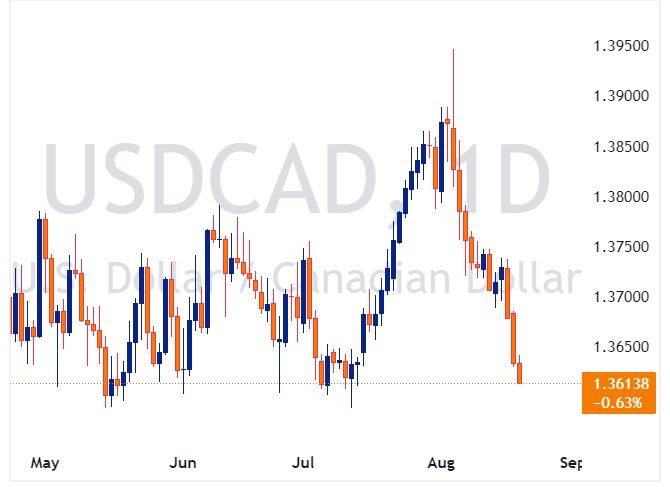

تحلیل وضعیت دلار و دلار کانادا: فشارها و فرصتها در شرایط کنونی بازار ارز، دلار آمریکا تحت فشارهای زیادی قرار دارد که عمدتاً ناشی از وضعیت مثبت ریسک و کاهشهای

بانک MUFG هشدار داده است که اگر صورتجلسه FOMC یا سخنرانی پاول نشاندهنده موضع داویش باشد و به کاهش نرخ بهره در ماه سپتامبر اشاره کند، ممکن است بازده اوراق

آخرین نظرسنجی از تحلیلگران اقتصادی درباره پیشبینی نرخ بهره فدرال رزرو (Federal Reserve) در جلسات آتی کمیته بازار آزاد فدرال (FOMC) انجام شد. این نظرسنجی توسط رویترز انجام شده و

به گفته بانک آمریکا، نشست آتی جکسون هول به عنوان رویدادی مهم برای تعیین جهتگیری نرخ بهره در آمریکا شناخته میشود. انتظار میرود پاول، رئیس فدرال رزو، اشاره کند که

کامالا هریس، معاون رئیس جمهور آمریکا و نامزد دموکرات ریاست جمهوری پیش رو، پیشنهاد افزایش نرخ مالیات بر شرکتها به ۲۸ درصد را ارائه داده که توسط جیمز سینگر، سخنگوی

در آخرین گزارش خود، MUFG به تحلیل رویدادهای مهم اقتصادی این هفته آمریکا پرداخته و تأکید کرده است که تغییرات در بازده اوراق قرضه و نرخ دلار آمریکا به دو

آیا زود است درباره رسیدن طلا به ۳۰۰۰ دلار صحبت کنیم؟ بازگشت قیمت طلا به بالای ۲۵۰۰ دلار باعث شده تا تحلیلگران احساس کنند که این روند صعودی پایدار است.

دلار آمریکا در برابر یورو، پوند انگلستان و ارزهای کالایی، به پایینترین سطح روزانه خود رسیده که ادامه حرکت قیمتها از اواخر هفته گذشته است. دلار در هفته گذشته با

بر اساس نظرسنجیای که توسط رویترز از اقتصاددانان انجام شده است، انتظار میرود که بانک مرکزی ایالات متحده نرخ بهره را در هر یک از سه نشست پولی باقیمانده در

خلاصه نظرات کاشکاری: فرصت برای کاهش نرخ بهره در سپتامبر: کاشکاری بیان کرده است که اگر بازار کار ضعیفتر شود، این وضعیت میتواند درب را برای کاهش نرخ بهره در

مقدمه: نشانههای کاهش ارزش دلار آمریکا به تدریج در حال ظهور هستند. شاخص دلار آمریکا (DXY) اکنون از پایینترین نقاطی که در اوایل ماه اوت مشاهده شده بود، پایینتر میآید.

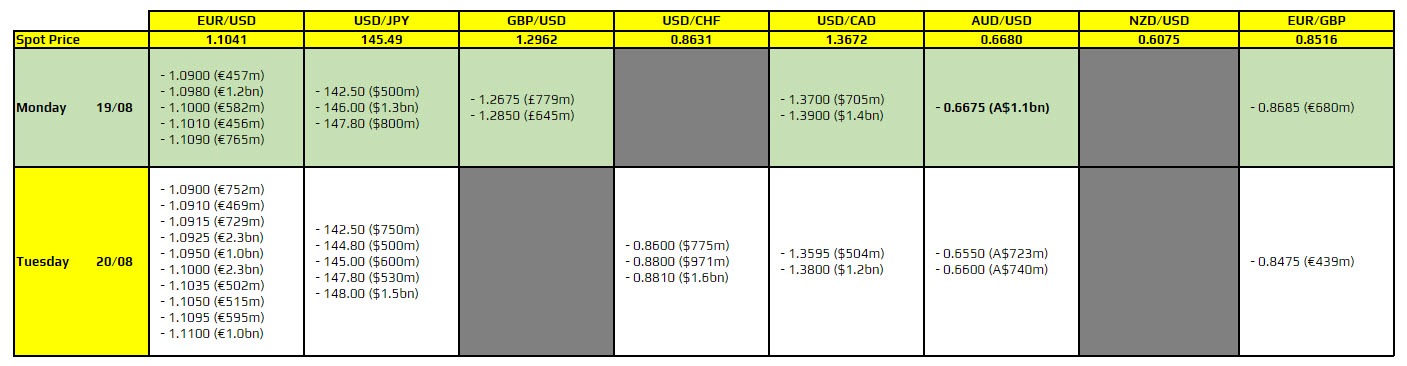

AUDUSD در سطح 0.6675: برای جفت ارز AUDUSD در سطح 0.6675 قراردادهایی برای انقضا وجود دارد. این سطح به طور تکنیکال اهمیت زیادی ندارد، اما ممکن است برای مدت کوتاهی

کاهش احتمال رکود: گلدمن ساکس احتمال رکود در ایالات متحده در ۱۲ ماه آینده را از ۲۵ درصد به ۲۰ درصد کاهش داده است. این تغییر بهدنبال گزارشهای اخیر مربوط

طبق تحلیل بانک مشترکالمنافع استرالیا که توسط رویترز نقل شده است، بازارها به شدت منتظر هستند تا ببینند پاول در پایان این هفته چه خواهد گفت. این سخنرانی یک فرصت

تحلیلگران JP Morgan بیان میکنند که افت شدید اخیر در بازار سهام میتواند یک پیشنمایش برای اتفاقات آینده باشد. آنها معتقدند که بسیاری از شرکتکنندگان در بازار، این افت شدید

جیمز نایتلی، اقتصاددان ارشد بینالمللی در ING، درباره سخنان احتمالی جروم پاول، رئیس فدرال رزرو ایالات متحده، در روز جمعه اظهار نظر کرده است و به صورت خلاصه به شرح

گولزبی، رئیس بانک فدرال رزرو شیکاگو، در مصاحبهای با شبکه CBS اظهاراتی ذکر کرده که به صورت خلاصه به شرح زیر است: گولزبی اعلام کرده که شرایط اعتباری در ایالات

به دنبال انتشار دادههای اخیر، پیشبینی فعلی رشد سرمایهگذاری ناخالص خصوصی داخلی واقعی در سهماهه سوم از 0 به 2.4- درصد کاهش یافت.

کسبوکارها بیان میکنند همانند گذشته، دیگر قادر به انتقال افزایش قیمتها به مصرفکنندگان نیستند؛ افزایش ورشکستگی کسبوکارهای کوچک و بیکاری، زنگ خطر اقتصادی را به صدا درآورده است. به نظر

گلدمن ساکس در گزارش اخیر خود، چشماندازی برای نرخ جفتارز دلار آمریکا/ین ژاپن (USDJPY) ارائه کرده است که در آن نقش نرخ بهره ایالات متحده و اختلاف نرخهای بهره واقعی

وقتی بازار کار شروع به تغییر میکند (به ویژه به سمت ضعف)، معمولاً این تغییرات به سرعت بدتر میشوند. برخی از شاخصهای پیشرو که معمولاً به نشانههای رکود اقتصادی اشاره

مقدمه: دلار آمریکا به دلیل آمار فروش خردهفروشی در ایالات متحده برای ماه ژوئیه که بهتر از حد انتظار بود، حمایت شد. کاهش نوسانات بازار و تقویت نرخ برابری دلار

جیپیمورگان پیشبینی کرده است که FOMC در سال 2024 نرخ بهره را به میزان 100 نقطه پایه (1 درصد) کاهش خواهد داد. حتی با کاهش 100 واحد پایه، نرخ بهره

بانک آمریکا (Bank of America) درباره سخنرانی جروم پاول، رئیس فدرال رزرو ایالات متحده، در کنفرانس جکسون نکاتی را عنوان میکند که به شرح زیر است: پاول در روز جمعه،

به دنبال انتشار دادههای اخیر، پیشبینی فعلی رشد واقعی سرمایهگذاری خصوصی داخلی در سهماهه سوم کاهش یافته و از 2.8 به 0 درصد رسیده است.

بازار کار دیگر فشرده نیست و نشانههایی از سرد شدن آن دیده میشود، اما با این وجود، میزان اخراجها همچنان پایین باقی مانده است و دیگر تهدید جدی برای افزایش

بر اساس قیمتگذاری بازار، احتمال کاهش 0.25 و 0.5 درصدی نرخ بهره توسط فدرال رزرو در نشست سپتامبر به ترتیب به 76.5 و 23.5 درصد رسیده است.

مقدمه: اکنون که تورم در ایالات متحده به هدف تعیینشده رسیده است، سوال اصلی این است که آیا فدرال رزرو با 25 نقطه پایه شروع به کاهش نرخ بهره میکند

یک مقام ارشد ایرانی اعلام کرد که ایران حاضر به مذاکره درباره توانمندیهای دفاعی خود، از جمله برنامه موشکی، نیست.

در یک گام مهم و جدید در مسیر مبارزه با محتوای سوءاستفاده جنسی از کودکان (CSAM) در فضای دیجیتال، شرکت

قیمت طلا در هفته گذشته با فشار فروش مواجه شد؛ ترکیبی از سیاست پولی انقباضی فدرال رزرو و کاهش نگرانیها

ایالات متحده و اتحادیه اروپا به توافقی نزدیک شدهاند که موضوعات تجاری غیرتعرفهای را شامل میشود — والاستریت ژورنال.

وزیر امور خارجه آلمان، وادفول، درباره ایران: اگر تمایل جدی برای ارائه تضمینهای هستهای وجود داشته باشد، ما آماده ادامه

عراقچی، وزیر امور خارجه ایران، در گفتگو با تلویزیون دولتی اعلام کرد: تا زمانی که حملات اسرائیل ادامه داشته باشد،

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید