تغییرات قیمت توکن میمفای قیمت فعلی توکن میم فای (MemeFi) برابر با 0.0015 دلار آمریکا است و حجم معاملات ۲۴ ساعته آن به 7.4 میلیون

تغییرات قیمت توکن میمفای قیمت فعلی توکن میم فای (MemeFi) برابر با 0.0015 دلار آمریکا است و حجم معاملات ۲۴ ساعته آن به 7.4 میلیون

مدعیان بیکاری: مدعیان بیکاری یکی از مهمترین دادهها برای پیگیری هر هفته است؛ زیرا نشانگر بهروزی از وضعیت بازار کار به شمار میرود. این دادهها از خردهفروشی اهمیت بیشتری دارند.

رافائل باستیک، رئیس بانک فدرال آتلانتا: راه برای کاهش نرخ بهره در سپتامبر به دلیل کاهش تورم باز است. بازار کار در حال ضعیف شدن است؛ اما ضعیف نیست. با

بازارها پس از انتشار آخرین دادههای شاخص قیمت مصرفکننده (CPI)، ارزیابی خود از اقدامات آتی فدرال رزرو را بهروز کردهاند. به نظر میرسد که احتمال کاهش نرخ بهره با گامهای

نیک تیمیراوس، تحلیلگر اقتصادی وال استریت ژورنال و ناظر فدرال رزرو، احتمال کاهش نرخ بهره توسط فدرال رزرو در ماه سپتامبر را در واکنش به گزارش اخیر شاخص قیمت مصرفکننده،

علیرغم پیشرفتهای حاصل شده، هنوز سطح قیمتها بالاتر از حد مطلوب است و تلاشها برای مهار تورم همچنان ادامه دارد.

شاخص قیمت مصرفکننده ایالات متحده در ماه ژوئیه برخلاف ماه گذشته، با افزایش ۰.۲ درصدی همراه بود. با این حال، روند کلی همچنان نشاندهنده کاهش تورم است و انتظار میرود

مقدمه: جفت ارز EURUSD شب گذشته نتوانست بالای سطح مقاومتی ۱.۱۰۰ تثبیت شود. اگر دادههای مربوط به شاخص قیمت مصرفکننده (CPI) در ایالات متحده امروز منتشر شود و فراتر از

متنهای ارائه شده به تحلیل وضعیت اقتصادی و بازارهای مالی در روز جاری اشاره دارند و به ویژه بر روی دادههای مربوط به تورم در بریتانیا و ایالات متحده تمرکز

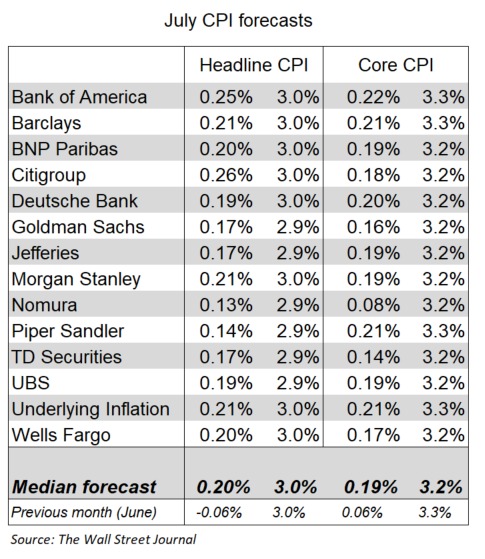

والاستریت ژورنال پیشبینی موسسات مختلف را برای شاخص قیمت مصرفکننده (CPI) منتشر کرد. این داده امروز منتشر میشود.

دونالد ترامپ، نامزد حزب جمهوریخواه در انتخابات ریاست جمهوری آمریکا، اخیراً در سخنانی از تمایل خود برای مداخله در استقلال فدرال رزرو، بانک مرکزی ایالات متحده، پرده برداشت. او در

با توجه به دادههای اخیر تورم، اطمینان بیشتری دارم که میتوانیم به هدف بازگردیم، اما برای اطمینان از واقعی بودن این روند تورمی نیاز به بررسی و تحلیل دادههای بیشتری

با توجه به نتایج آخرین نظرسنجی انجامشده توسط رویترز از اقتصاددانان، انتظار میرود بازده اوراق قرضه 2 و 10 ساله خزانهداری آمریکا طی سه ماه آینده به ترتیب به 4.2

بر اساس گزارش اخیر اداره آمار کار ایالات متحده، شاخص قیمت تولیدکننده در ماه ژوئیه با افزایش ناچیزی همراه بود که نشاندهنده ادامه روند کاهش تورم در این کشور است.

مقدمه: قبل از انتشار دادههای مهم CPI فردا، دادههای PPI ایالات متحده که امروز منتشر میشود، اولین آزمون مرتبط با تورم در این هفته برای بازارهای سهام جهانی خواهد بود.

اقتصاددانان گلدمن ساکس پیشبینی میکنند که CPI هسته (که نوسانات قیمت مواد غذایی و انرژی را در نظر نمیگیرد) در ماه ژوئیه به میزان 0.16% افزایش یابد. این پیشبینی پایینتر

بر اساس آخرین نظرسنجی انتخابات ریاست جمهوری آمریکا، هریس، نامزد دموکراتها با 47.6 درصد آرا و ترامپ، نامزد جمهوریخواه با 47.1 درصد آرا در رقابتی بسیار نزدیک قرار دارند. این

بر اساس نظرسنجی ماه ژوئیه فدرال رزرو نیویورک از انتظارات مصرفکنندگان، روندهای متفاوتی در حوزههای مختلف اقتصادی مشاهده شده است. میانگین انتظارات تورمی برای یک سال و پنج سال آینده

مقدمه: بازارهای مالی در آغاز این هفته آرامتر به نظر میرسند و بازار سهام در حال تثبیت است. همچنین نوسانات در این بازارها کاهش یافته است. این هفته تمرکز بر روی

تحلیل و پیشبینی موسسه UBS درباره جفتارز EURUSD در زیر به صورت خلاصه ذکر شده است: انتظار دارد که نرخ EURUSD به تدریج افزایش یابد؛ زیرا «استثنایی بودن ایالات متحده»

تحلیل وضعیت و پیشبینی نرخ جفت ارزAUDUSD توسط تحلیلگران موسسه Westpac در زیر ارائه شده است: وضعیت فعلی دلار استرالیا ناپایدار توصیف میکنند و پیشبینی میکنند که نرخ AUDUSD همچنان

پیشبینیهای بانک آمریکا (Bank of America) درباره وضعیت اقتصادی ایالات متحده و سیاستهای پولی فدرال رزرو: تحلیلگران بانک آمریکا پیشبینی میکنند که ایالات متحده به رکود اقتصادی نخواهد رفت. آنها

موسسه UBS پیشبینی کرده است که شاخص S&P 500 تا پایان سال 2023 به 5,900 برسد و تا ژوئن 2025 به 6,200 افزایش یابد. سولیتا مارچلی، مدیر سرمایهگذاری ارشد برای

خلاصهای از فعالیتهای انتخاباتی کامالا هریس، معاون رئیسجمهور آمریکا و مواضع او در برابر دونالد ترامپ: حمایت از حذف مالیات بر پاداش (انعام): کامالا هریس در یک تجمع در نوادا

سخنرانی میشل بومن، عضو هیئت مدیره فدرال رزرو ایالات متحده، که در آن به موضوعات مختلفی از جمله سیاستهای پولی، نظارت بر بانکها و نگرانیهای مربوط به نقدینگی پرداخته است.

با وجود نوسانات شدید، جفتارز دلار آمریکا به ین ژاپن در پایان هفته تغییری معادل تنها 19 پیپ را تجربه کرد که به هیچ عنوان بازگوکنندهی تمامی اتفاقات رخداده در

با نگاهی به وضعیت دلار آمریکا و پوند انگلستان در هفته آینده، ANZ تحلیل خود را بر اساس دادههای اخیر اقتصاد کلان و روندهای موجود ارائه داده است. با وجود

به گفته منابع، سیسکو، یک شرکت چندملیتی آمریکایی در زمینه فناوری ارتباطات دیجیتال، قصد دارد هزاران نفر از کارکنان خود را در دومین دوره تعدیل نیرو در سال جاری اخراج

بانک آمریکا پیشبینی میکند که گزارش شاخص قیمت مصرفکننده ایالات متحده (CPI) که قرار است روز چهارشنبه آتی منتشر شود، حاکی از افزایش جزئی از کاهش غیرمنتظره تورم در ماه

کاهش نرخها تا پایان سال 1. فدرال رزرو (Fed): انتظار میرود که نرخ بهره 102 نقطه پایه کاهش یابد و احتمال 54 درصدی برای کاهش 50 نقطه پایه در جلسه

«کالینز» (Collins)، یکی از مقامات فدرال رزرو (Fed) ایالات متحده: اگر دادههای اقتصادی به گونهای باشند که انتظار میرود، مناسب است که به زودی روند کاهش نرخ بهره آغاز شود.

اعلام ترامپ مبنی بر افزایش تعرفه فولاد و آلومینیوم به ۵۰٪ موجب فشار بر گروههای مصرفی و خودروسازان شد؛ سهام

به گزارش CNBC، تماس تلفنی میان دونالد ترامپ و شی جینپینگ برای اواخر این هفته برنامهریزی شده، اما امروز انجام

یادداشت ما شامل گامهایی برای برقراری آتشبس کامل است. ما پیشنهاد آتشبس ۲ تا ۳ روزه در مناطق خاصی را

ثبات در بازار کار حفظ شده است. تورم همچنان کمی بالاتر از سطح هدفگذاریشده است. ریسکها در هر دو سوی

شاخص مدیران خرید بخش تولید ایالات متحده به گزارش موسسه مدیریت عرضه – ISM Manufacturing PMI (مه) واقعی ………………. 48.5

برآورد نهایی شاخص مدیران خرید بخش تولیدی ایالات متحده – S&P Global Final Manufacturing PMI (مه) واقعی ……………. 52.0 پیشبینی

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید