این کشور قصد دارد حداقل ۴۱۱,۰۰۰ بشکه در روز به تولید ماههای اوت و سپتامبر اضافه کند تا سهم بازار خود را افزایش دهد، حتی

این کشور قصد دارد حداقل ۴۱۱,۰۰۰ بشکه در روز به تولید ماههای اوت و سپتامبر اضافه کند تا سهم بازار خود را افزایش دهد، حتی

وزارت بازرگانی چین اعلام کرده است که از تاریخ 15 سپتامبر، صادرات آنتیموان و دیگر عناصر مهم را کنترل خواهد کرد. این اقدام به منظور حفاظت از منافع و امنیت

به گفته منابع اسرائیلی، حزبالله احتمالا پس از پایان سفر هوخشتاین، مشاور انرژی ایالات متحده، به اسرائیل حمله کند، اما هنوز اهداف خود را مشخص نکرده است

اوکراین با استفاده از موشکها و پهپادها به روسیه حمله کرده و اعلام کرده که در حال پیشروی به عمق خاک روسیه است. این بزرگترین ورود نظامی به خاک روسیه

بانکهای مرکزی روسیه و هند در حال بررسی و بحث درباره یک روش جدید برای انجام پرداختها و معاملات مالی هستند که میتواند به تقویت روابط اقتصادی و تجاری بین

در بیانیهای از سوی شاخه نظامی حماس اعلام شده که این گروه با دو موشک تلآویو را هدف قرار داده است. به گزارش شبکه خبری N12 اسرائیل، یکی از این

به گفتهی منابع ایرانی: آتشبس دائمی در غزه میتواند انتقامجویی ایران از اسرائیل را برای کشتن رئیس حماس به تعویق بیاندازد.

نتایج نظرسنجی ZEW: عدم قطعیتهای موجود اخیراً به شکل نوساناتی در بازارهای سهام بینالمللی بروز کرده است. انتظارات اقتصادی همچنان تحت تأثیر عدم قطعیتهای بالا قرار خواهند داشت. به دلیل

نتایج نظرسنجی اخیر از مدیران صندوقهای سرمایهگذاری (BofA Fund Manager Survey) که وضعیت انتظارات اقتصادی و سرمایهگذاریها را بررسی میکند، به شرح زیر است: انتظارات رشد جهانی به پایینترین سطح

ایلان ماسک مصاحبهای با ترامپ امروز انجام داد. این مصاحبه با تأخیر و مشکلات فنی آغاز شده است. ترامپ اعلام کرده است که به شرکتها مشوقهایی ارائه خواهد داد تا

وزارت امور خارجه ایالات متحده آمریکا همچنان به امکان دستیابی به توافق آتشبس امیدوار است، با این حال نگرانیها نسبت به افزایش تنشها با ایران همچنان باقی مانده؛ این وزارتخانه

به گزارش فاکس نیوز، احتمال حمله ایران به اسرائیل طی کمتر از ۲۴ ساعت آینده افزایش یافته است که در واکنش به ترور اسماعیل هنیه، رهبر سیاسی حماس، در اواخر

ایالات متحده تصمیم دارد ناوهای هواپیمابر و زیردریاییهای حامل موشک را به خاورمیانه ارسال کند.

مقدمه: بازارهای مالی در آغاز این هفته آرامتر به نظر میرسند و بازار سهام در حال تثبیت است. همچنین نوسانات در این بازارها کاهش یافته است. این هفته تمرکز بر روی

کانال ۱۲ اسرائیل خبری به نقل از یک منبع امنیتی اسرائیلی منتشر کرده است، که نکات مهم آن به صورت زیر است: اجرای توافق: گفته شده که این توافق ممکن

اقتصاد چین با وجود پایان سیاستهای کووید-صفر، هنوز تحت فشار است و شاهد رشد ضعیف تولید ناخالص داخلی (GDP) و کاهش اعتماد مصرفکنندگان است. مشکل اصلی، ظرفیت اضافی (ظرفیت مازاد)

اقتصاد چین به شدت به صادرات وابسته است و این وابستگی آن را در برابر تنشهای تجاری آسیبپذیرتر میکند. چین از احتمال وقوع یک جنگ تجاری دیگر با دولت دوم

منابع اطلاعاتی اروپایی اعلام کردهاند که دهها تن از کادر نظامی روسیه در حال گذراندن دورههای آموزشی در ایران برای استفاده از سامانه موشکی بالستیک کوتاهبرد فاتح-۳۶۰ هستند. بر اساس

به گفته منابع، کمیسیون اروپا با اطمینان از تطابق تحقیقات خود درباره یارانههای دولتی خودروهای برقی چین با قوانین سازمان تجارت جهانی، در حال بررسی دقیق جزئیات درخواست چین از

به نقل از وال استریت ژورنال، آمریکا در ارزیابی جدیدی اعلام کرده است که ایران در حال حاضر در موقعیت بهتری برای راهاندازی برنامه سلاحهای هستهای قرار دارد.

به گفته منابع، اوکراین پیشنهاد مبادله اوراق قرضه جاری خود و همچنین اوراق قرضه منتشرشده توسط آژانس دولتی بازسازی و توسعه زیرساخت را به دارندگان این اوراق ارائه میدهد.

هاخشتاین، مشاور انرژی کاخ سفید: ما به پر کردن مجدد ذخایر استراتژیک نفت ادامه خواهیم داد

مقدمه: قیمت نفت برای سومین جلسه (معاملاتی) متوالی در روز پنجشنبه به دلیل نگرانی بازار در مورد ریسک عرضه به دلیل تنشها در خاورمیانه افزایش یافت و کاهش شدید ذخایر

روسیه و چین ممکن است از فصل پاییز به بعد از طریق تبادل کالاها به صورت تبادلی (بارتر) در تجارت استفاده کنند. توضیح بارتر: مبادله کالاها یا خدمات مبادلهای بین

هرتسی هالوی، رئیس ستاد ارتش اسرائیل: «او [سنوار] را پیدا خواهیم کرد، مورد حمله قرارش میدهیم و حماس را وادار خواهیم ساخت که یک رهبر دیگر پیدا کند». اسرائیل عهد

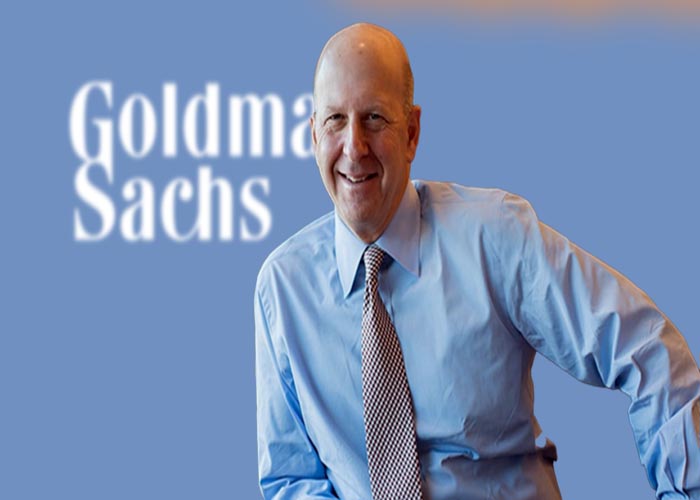

دیوید سولومون، مدیر اجرایی گلدمن ساکس، پیشبینی میکند که فدرال رزرو از برداشتن گامهای اضطراری برای کاهش هزینههای استقراض اجتناب خواهد کرد، چرا که او پیشبینی میکند که اقتصاد ایالات

به گفته کربی، سخنگوی وزارت دفاع آمریکا، «به اندازهای که تاکنون مشاهده شده، به آتشبس بین حماس و اسرائیل نزدیک هستیم.»

مسعود پزشکیان، رئیس جمهور ایران، در گفتگو با امانوئل مکرون، همتای فرانسوی خود، تأکید کرد در برابر هرگونه تهاجم یا رفتار تجاوزکارانه سکوت نخواهد کرد. این اظهارات در حالی مطرح

ایران ممکن است پس از «نمایش قدرت ایالاتمتحده» در مورد حمله بزرگ به اسرائیل تجدیدنظر کند. این گزارش پسازآن منتشر شد که ایالاتمتحده کشتیهای جنگی بیشتری را برای مقابله با

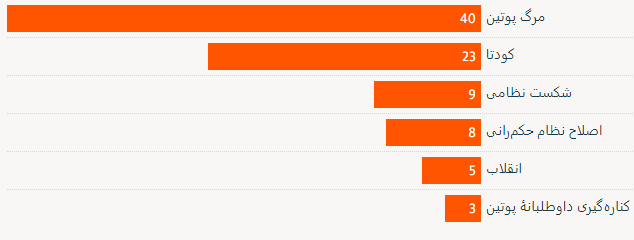

بر اساس نظرسنجی که در ژوئن ۲۰۲۴ با استفاده از روش پرسشنامه انجام شده است. چهلودو کارشناس به این سؤال که «چه عاملی میتواند به تغییر ساختار قدرت در روسیه

بازارهای جهانی در حال حاضر با نوسانات شدیدی روبرو شدهاند که پس از انتشار گزارش ناامیدکنندهای اشتغال غیرکشاورزی ایالات متحده در جمعه گذشته رخ داده است. همیشه در این مواقع

سوال: نقل قول hrum زیر از کیست؟ جواب نقل قول رام Winston Churchill بازی کوچک HRUM: تجربهای جدید در تلگرام

تغییرات قیمت توکن میمفای قیمت فعلی توکن میم فای (MemeFi) برابر با 0.0015 دلار آمریکا است و حجم معاملات ۲۴

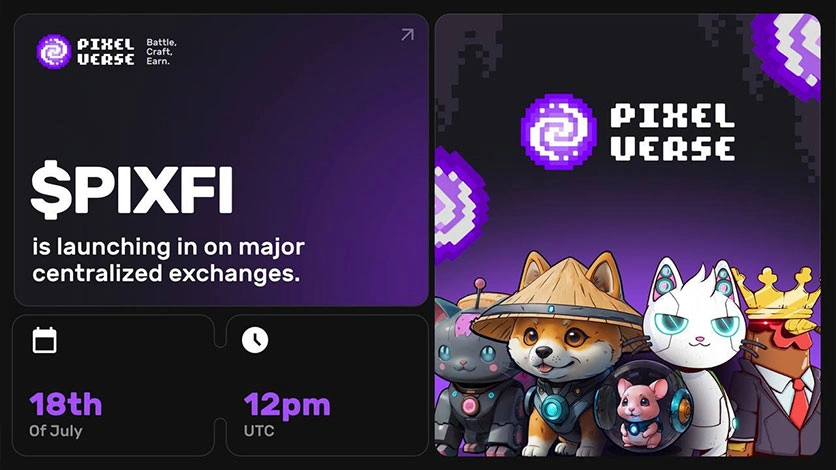

کارت کمبو پیکسل تپ راهنمای وارد کردن کمبو روزانه در پیکسل ورس کمبو امروز پیکسل ورس از ۴ کارت تشکیل

کد ویدیوهای کتز نام ویدیو جواب Blockchain Technology DIFFICULTY BUSINESS WITH 100$ CRYPTOLOGY EARN FROM HOME CRYPTOJACKING PASSIVE INCOME CRYPTOGRAPHY

قیمت توکن زوو امروز 0.05 دلار آمریکا است و حجم معاملات 24 ساعته آن 0.2 میلیون دلار میباشد. زو در

تغییرات قیمت پای نتورک قیمت توکن پای نتورک (Pi) امروز 0.65 دلار آمریکا با حجم معاملات 24 ساعته 53 میلیون

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید