منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

جیپی مورگان در گزارش جدید خود به تحلیل وضعیت استراتژی «معاملات حملی» (carry trade) در بازارهای ارزی پرداخته و نتیجهگیری کرده است که این استراتژی به احتمال زیاد دیگر به

بانک HSBC درباره وضعیت ین ژاپن هشدار میدهد. طبق تحلیل، HSBC نگران است که سخنرانی رئیس بانک مرکزی ژاپن، کازوئو اوئدا، در مجلس ژاپن که قرار است جمعه برگزار شود،

تراز تجاری ژاپن – ژوئن – Trade Balance واقعی ……………. 0.76T- پیشبینی …………. 0.72T- قبلی ………………… 0.82T- صادرات ژاپن – سالانه (ژوئن) – Exports YoY واقعی ……………. %10.3 پیشبینی ………….

بازار ارزهای جهانی با دقت تمام سخنرانی سالانه جروم پاول، رئیس فدرال رزرو، در کنفرانس اقتصادی جکسون هول را رصد خواهد کرد. بانک سرمایهگذاری کردیت آگریکول پیشبینی میکند که سخنرانی

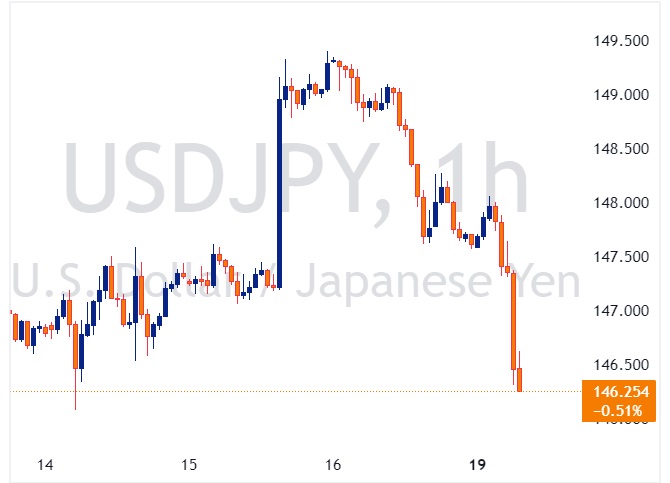

بانک MUFG هشدار داده است که اگر صورتجلسه FOMC یا سخنرانی پاول نشاندهنده موضع داویش باشد و به کاهش نرخ بهره در ماه سپتامبر اشاره کند، ممکن است بازده اوراق

صندوقهای پوشش ریسک که بر اساس روندهای بازار سرمایهگذاری میکنند، دیدگاههای نزولی خود نسبت به بازار سهام ژاپن را تغییر داده و از اواخر هفته گذشته شروع به خرید آنها

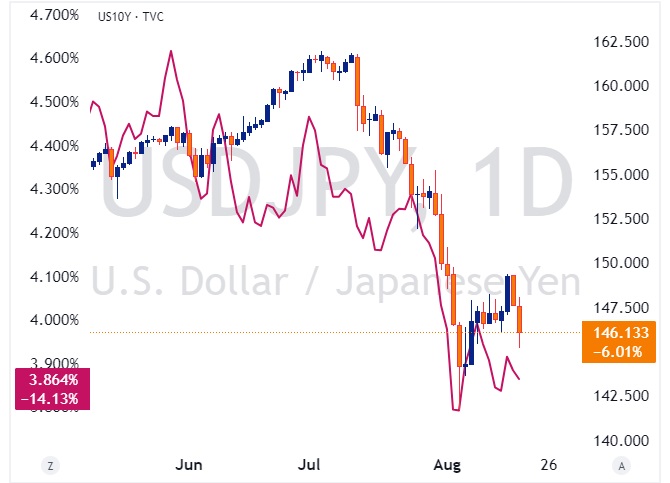

در اوایل ماه اوت، کاهش شدید ارزش USDJPY مشاهده شد که به نظر میرسد به دلیل بسته شدن موقعیتهای معاملاتی موسوم به حملی (Carry Trade) باشد، جایی که سرمایهگذاران با

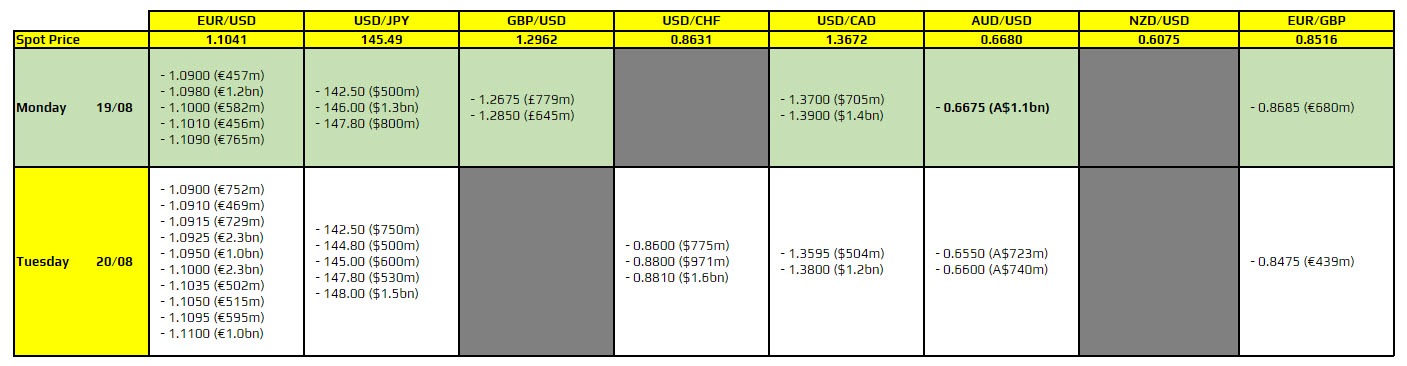

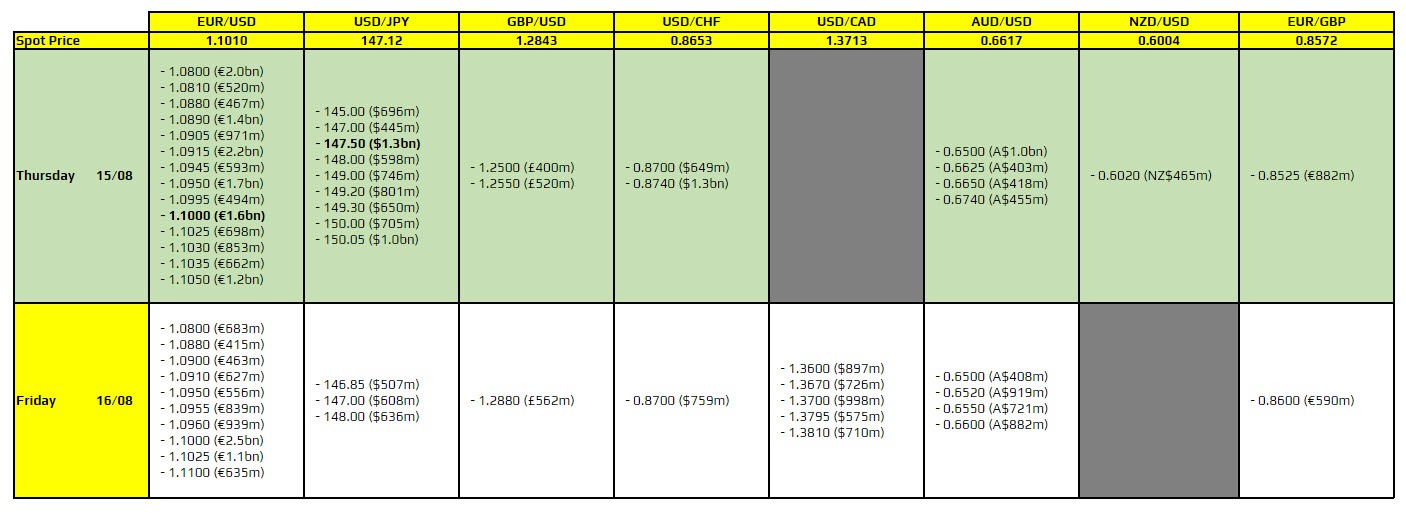

AUDUSD در سطح 0.6675: برای جفت ارز AUDUSD در سطح 0.6675 قراردادهایی برای انقضا وجود دارد. این سطح به طور تکنیکال اهمیت زیادی ندارد، اما ممکن است برای مدت کوتاهی

کاهش نرخ برابری دلار به ین ژاپن (USDJPY) امروز تسریع شده و نرخ اکنون به زیر 146.70 رسیده است. دلیل واضحی برای این افزایش ارزش ین نسبت به دلار وجود

حزب لیبرال دموکرات ژاپن (LDP) در تاریخ 27 سپتامبر انتخابات رهبری خود را برگزار خواهد کرد. نخستوزیر فعلی، فومیو کیشیدا، در این انتخابات نامزد نخواهد شد.

دولت ملی ژاپن و دولت توکیو به دنبال ارزشیابی 700 میلیارد ین (معادل 4.7 میلیارد دلار) برای شرکت مترو توکیو هستند. این شرکت قرار است احتمالا در پایان ماه اکتبر

گلدمن ساکس در گزارش اخیر خود، چشماندازی برای نرخ جفتارز دلار آمریکا/ین ژاپن (USDJPY) ارائه کرده است که در آن نقش نرخ بهره ایالات متحده و اختلاف نرخهای بهره واقعی

مقدمه: دلار آمریکا به دلیل آمار فروش خردهفروشی در ایالات متحده برای ماه ژوئیه که بهتر از حد انتظار بود، حمایت شد. کاهش نوسانات بازار و تقویت نرخ برابری دلار

شاخص نیکی ژاپن (Nikkei) و هانگ سنگ هنگ کنگ (Hang Seng) امروز در میان بازارهای منطقهای عملکرد خوبی داشتهاند. پیشرفت قوی بازارهای سهام در وال استریت (Wall Street) به این

بارکلیز اکنون انتظار دارد که افزایش بعدی نرخ بهره توسط بانک مرکزی ژاپن در ژانویه ۲۰۲۵ انجام شود، در حالی که احتمال حرکت زودتر و در دسامبر ۲۰۲۴ نیز وجود

وزارت دارایی ژاپن (MoF) در حال بررسی افزایش نرخ بهره بلندمدت به حدود 2.1% است. (این به این معناست که دولت ژاپن ممکن است تصمیم بگیرد که نرخ بهرهای که

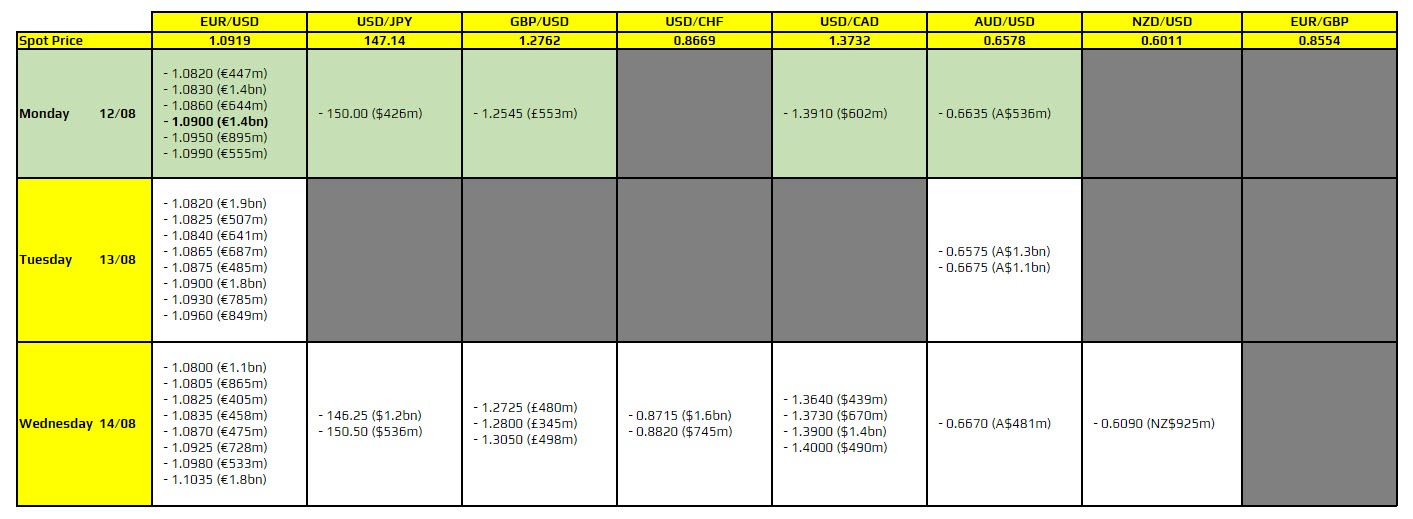

در جفت ارزهای EURUSD و USDJPY به قراردادهایی که پر رنگ شدهاند دقت کنید. جفت ارز EURUSD در سطح 1.1000: در این سطح، تاریخ انقضای بزرگی وجود دارد. جفت ارز

سوزوکی به دستاوردهای کیشیدا در مقام نخستوزیری احترام میگذارد. سوزوکی وزیر دارایی ژاپن، از شرکت در انتخابات رهبری حزب لیبرال دموکرات (LDP) خودداری کرد. سوزوکی از نرخ حمایت ثابت کیشیدا

شاخص تولیدات نهایی صنعتی ژاپن – ژوئن – Industrial Production واقعی ……………… %4.2 پیشبینی ……….. %3.6- قبلی ……………. %3.6-

یوشیتاکا شیندو، وزیر اقتصاد ژاپن: دستمزدها و درآمدها بهبود خواهد یافت. دولت بهطور نزدیک با بانک مرکزی ژاپن (BOJ) همکاری خواهد کرد تا مدیریت سیاستهای کلان اقتصادی را بهصورت انعطافپذیر

تغییرات ماهانه تولید ناخالص داخلی ژاپن – GDP (سه ماهه دوم) واقعی ……………….. %0.8 پیشبینی …………… %0.5 قبلی …………………. %0.6- (این داده از 0.5- تجدید شده است.) تغییرات فصلی تولید

کیشیدا اعلام کرده است که در رقابت رهبری حزب LDP شرکت نخواهد کرد. کیشیدا بر اهمیت ارائه یک LDP جدید در رقابت رهبری آینده تأکید کرده است. کیشیدا معتقد است

مقدمه: قبل از انتشار دادههای مهم CPI فردا، دادههای PPI ایالات متحده که امروز منتشر میشود، اولین آزمون مرتبط با تورم در این هفته برای بازارهای سهام جهانی خواهد بود.

مورگان استنلی، پیشبینی خود را برای افزایش نرخ بهره توسط بانک مرکزی ژاپن در ژانویه 2025 تأیید کرده است. این پیشبینی با استراتژی کلی آنها که شامل انتظار برای کاهش

سطح 1.0900: به این سطح قیمتی در EURUSD دقت کنید.

بازارهای ژاپن امروز به مناسبت روز کوه (Mountain Day) بسته هستند. روز کوه (Yama no Hi) یک تعطیلات عمومی در ژاپن است که هر ساله در تاریخ ۱۱ اوت جشن

با وجود نوسانات شدید، جفتارز دلار آمریکا به ین ژاپن در پایان هفته تغییری معادل تنها 19 پیپ را تجربه کرد که به هیچ عنوان بازگوکنندهی تمامی اتفاقات رخداده در

با نگاهی به وضعیت دلار آمریکا و پوند انگلستان در هفته آینده، ANZ تحلیل خود را بر اساس دادههای اخیر اقتصاد کلان و روندهای موجود ارائه داده است. با وجود

کاهش نرخها تا پایان سال 1. فدرال رزرو (Fed): انتظار میرود که نرخ بهره 102 نقطه پایه کاهش یابد و احتمال 54 درصدی برای کاهش 50 نقطه پایه در جلسه

مقدمه: بازارها به گزارشهای بیکاری کمتر از حد انتظار واکنش بیش از حد نشان دادهاند. انتظار نمیرود که این وضعیت به نفع دلار برای طور طولانی مدت باقی بماند؛ زیرا

ایران تهدید کرده است که محمولههای کمک نظامی به اسرائیل را هدف قرار خواهد داد — به گزارش خبرگزاری فرانسه

ترامپ موافقت کرده و به اردوغان گفته است که در صورت لزوم، مایل است معاون رئیسجمهور «جیدی ونس» و فرستاده

در پی تشدید درگیریها میان ایران و اسرائیل، ایالات متحده روند تخلیه شهروندان خود از اسرائیل را آغاز کرده است.

حوثیهای یمن هشدار دادند که در صورت دخالت آمریکا در حملات اسرائیل به ایران، کشتیهای آمریکایی در دریای سرخ را

با پیشرفت چشمگیر فناوری، تشخیص ویدیوهای تولیدشده با هوش مصنوعی تقریباً غیرممکن شده است. یکی از نمونههای جالب و پرطرفدار،

آژانس بینالمللی انرژی اتمی اعلام کرد: در محل مورد حمله هیچگونه مواد هستهای وجود نداشته و بنابراین این حمله پیامد

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید