منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

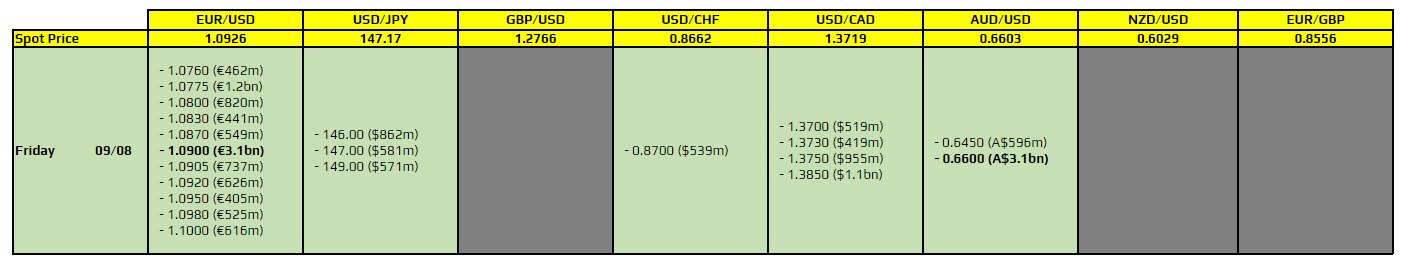

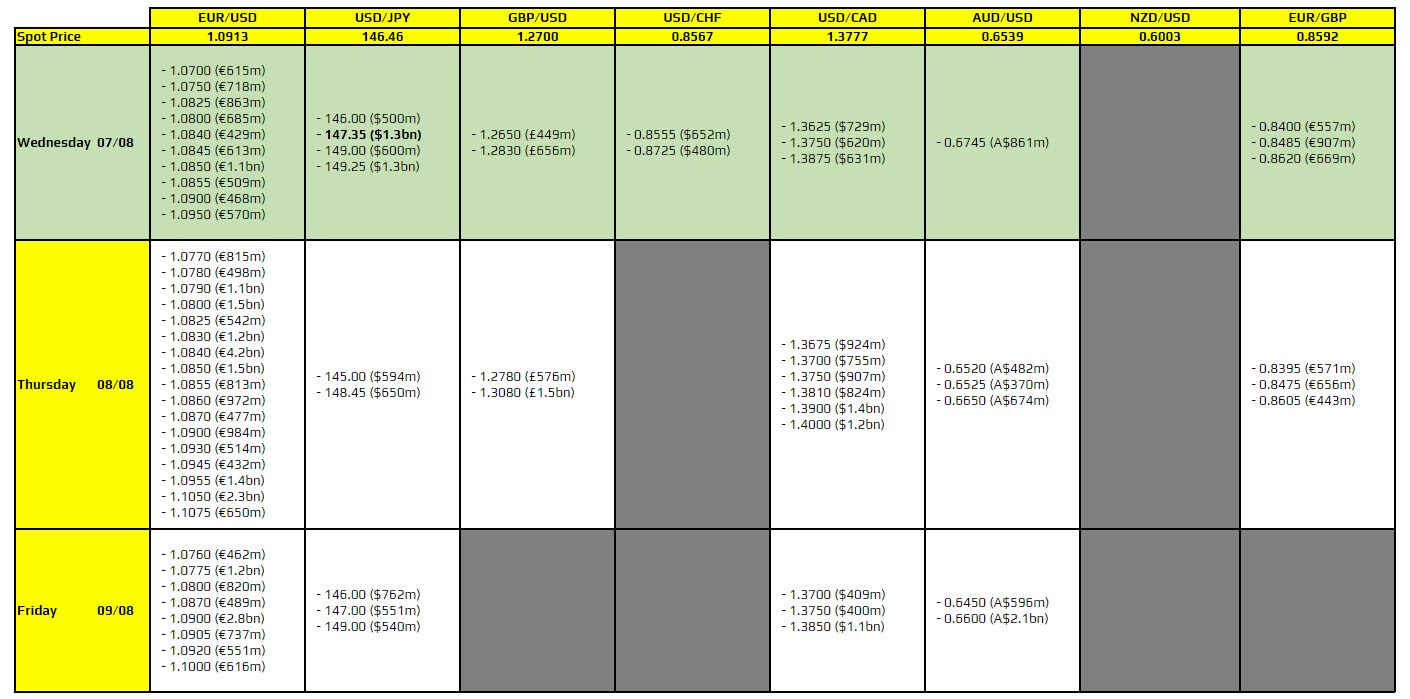

در عکس دو قرارداد به صورت پررنگ (BOLD) مشخص شدهاند که باید به آنها دقت کنید. جفت ارز EURUSD در سطح 1.0900: این سطح میتواند به عنوان کف قیمت عمل

تحلیل یک تحلیلگر از شرکت جولیس بائر (Julius Baer) درباره بانک مرکزی ژاپن (BOJ)، ین ژاپن (JPY) و بازار سهام ژاپن: عدم نیاز به افزایش بیشتر نرخ بهره: تحلیلگر جولیس

تحلیل و پیشبینیهای شرکت مدیریت دارایی جیپی مورگان (JP Morgan Asset Management) درباره سیاستهای بانک مرکزی ژاپن میپردازد و نکات زیر را شامل میشود: عدم افزایش نرخ بهره: جیپی مورگان

تحلیل و پیشبینیهای شرکت مدیریت دارایی سومیتو موئیچی تراست (SuMi TRUST) درباره بازار سهام ژاپن میپردازد و به نکات زیر اشاره دارد: پیشبینی بازگشت بازار: سومیتو موئیچی تراست انتظار دارد

پیشبینیهای MUFG (مؤسسه مالی موریس و یاماموتو) درباره سیاستهای پولی بانک مرکزی ژاپن (بانک ژاپن) و نرخ ارز ین: پیشبینی افزایش نرخ بهره: MUFG انتظار دارد که حداقل یک افزایش

نوسانات در فیوچرزهای بازار سهام ایالات متحده: شاخصهای فیوچرز سهام ایالات متحده (S&P 500 و Nasdaq 100) با نوسان همراه بودند و بین کمی افزایش و کاهش تغییر میکردند.

یک زمین لرزه با شدت 7.1 ریشتر در جنوب غربی ژاپن روز پنجشنبه رخ داد، که منجر به انتشار هشدارهای سونامی شد. این اطلاعات از سازمان هواشناسی ژاپن (JMA) اعلام

اظهارات وزیر امور دارایی ژاپن، آقای سوزوکی به صورت خلاصه: 1. تصمیمگیریهای مربوط به سیاست پولی به عهده بانک مرکزی ژاپن (BOJ) است. 2. اظهار نظری درباره نظرات معاون رئیس

خلاصهای از نظرات اعضای هیئتمدیره بانک ژاپن در جلسه ۳۰ و ۳۱ ژوئیه، در این جلسه به موارد زیر اشاره شده است: چند عضو معتقدند که فعالیت اقتصادی و قیمتها

حساب جاری ژاپن – ژوئن – Current Account واقعی ……………… 1.78T پیشبینی …………. 2.34T قبلی ……………….. 2.41T

ما ضمن حفظ آرامش، بازارهای مالی را با دقت و فوریت لازم رصد خواهیم نمود و همکاری نزدیک خود را با بانک مرکزی ژاپن و سایر نهادهای دولتی ادامه خواهیم

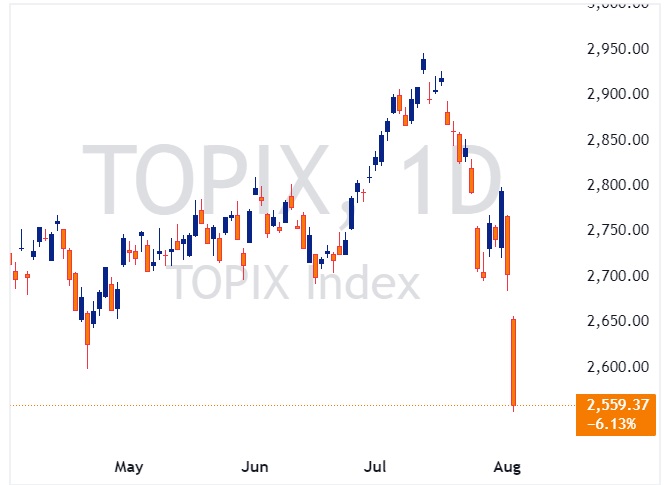

مقدمه: بازارهای سهام آمریکا و (بهویژه) اروپا به همان سرعتی که بازار سهام ژاپن در حال برگشت است، عمل نمیکنند. اما سنتیمنت ریسک جهانی در حال باثبات شدن است که

یک مورد مهم و برجسته وجود دارد که باید به آن دقت شود و در عکس به صورت پررنگ نشان داده شده است. با توجه به آن که این مورد

هیاشی، دبیر ارشد کابینه دولت ژٰاپن: هیچ نظری در مورد حرکات روزانه بازار سهام ندارم. همکاری نزدیکی با بانک ژاپن در مدیریت سیاستهای اقتصادی و مالی انجام خواهیم داد. هیچ

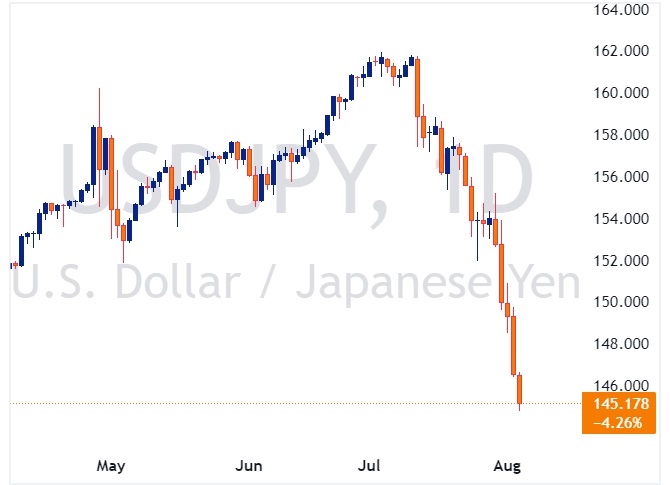

اوچیدا معاون بانک مرکزی ژاپن: اگر در اثر نوسانات بازار، پیشبینیهای اقتصادی، نگاه به ریسکها و احتمال دستیابی به پیشبینیهایمان تغییر کند، مسیر نرخ بهره ما بهوضوح تغییر خواهد کرد.

شیگرو ایشیبا از حزب حاکم لیبرال دموکرات (LDP): بانک مرکزی ژاپن در مسیر سیاستگذاری درستی قرار دارد تا بهتدریج با نرخ بهره مثبت هماهنگ شود. جنبههای منفی افزایش نرخ بهره،

در این ویدئو شما بهصورت فشرده با معاملات حملی (carry trade) در ین ژاپن آشنا میشوید. در بخشهای مختلف این ویدیو میبینید که چطور معاملات حملی (انتقالی) به سود و

سوزوکی وزیر دارایی ژاپن: به نظارت، تجزیهوتحلیل حرکات بازار مالی و همکاری نزدیک با مقامات مربوطه ادامه خواهیم داد. نهایت تلاش خود را برای مدیریت اقتصاد و امور مالی در

هیاشی، دبیر ارشد کابینه ژاپن: افزایش دستمزدها احتمالاً به اشتغال پارهوقت و مشاغل کوچک در پاییز سرایت خواهد کرد. وقتی از وضعیت سهام بیثبات توکیو پرسیده میشود، میگوید برای دولت

دیپلمات ارزی برتر ژاپن، آقای میمورا، اعلام کرده است، نظرات در مورد این که اقتصاد ژاپن در حال بهبود است تغییر نکرده است. وی همچنین اظهار کرده است که با

شاخص نیکی (Nikkei) رشد کرد. جفت ارز USDJPY از ۱۴۱ به ۱۴۵ رسیده است.

بازارهای آمریکا پس از بدترین روز در تاریخ بازار سهام ژاپن، توانستهاند ثبات خود را حفظ کنند. در واقع، بازارها در تلاشند تا از شرایط اقتصادی نامطمئن و فشار فروش

وزارت دارایی ژاپن (MOF): درآمدهای مالیاتی شرکتها هر ساله از سال مالی ۲۰۲۴ به میزان ۱.۳ تریلیون ین کاهش خواهد یافت به دلیل کاهش مالیاتی که به منظور افزایش حقوق

برای دولت مهم است که با آرامش تصمیمگیری کند. من انتظار دارم اقتصاد به تدریج بهبود یابد.

مقدمه: نرخ ارز توسط سرمایهگذارانی که در بازار معامله میکنند، تعیین میشود. مفهوم «ریسکپذیری» و «ریسک گریزی» به تمایلات سرمایهگذاران نسبت به «ریسک» اشاره دارد و به شرایط فعالیت اقتصادی

شاخص نیکی (Nikkei 225) تنها در سه روز، کل سود سال خود تا به امروز را از بین برد. بازار سهام ژاپن بدترین زیان را از سال 1987 متحمل شده

برخی از اعضا گفتند که قیمتهای واردات به دلیل کاهش اخیر ارزش ین افزایشیافته و این موضوع ریسک افزایش تورم را ایجاد میکند. یکی از اعضا گفت: اگر فشار

هفته جدید با ریسکگریزی (Risk off) شروع شده است.

از منظر فصلی در بازار ارز در این ماه چه انتظاری می توان داشت؟ AUDUSD روی کاغذ، اوت بدترین ماه برای AUDUSD و تقریباً برای استرالیا بهطورکلی بدترین ماه

این بزرگترین نزول از سال 2020 تا به امروز است. ین به بالاترین سطح خود از ماه مارس نزدیک شده است و بر اقتصاد صادرات محور ژاپن تأثیر گذاشته

یک مقام ارشد ایرانی اعلام کرد که ایران حاضر به مذاکره درباره توانمندیهای دفاعی خود، از جمله برنامه موشکی، نیست.

در یک گام مهم و جدید در مسیر مبارزه با محتوای سوءاستفاده جنسی از کودکان (CSAM) در فضای دیجیتال، شرکت

قیمت طلا در هفته گذشته با فشار فروش مواجه شد؛ ترکیبی از سیاست پولی انقباضی فدرال رزرو و کاهش نگرانیها

ایالات متحده و اتحادیه اروپا به توافقی نزدیک شدهاند که موضوعات تجاری غیرتعرفهای را شامل میشود — والاستریت ژورنال.

وزیر امور خارجه آلمان، وادفول، درباره ایران: اگر تمایل جدی برای ارائه تضمینهای هستهای وجود داشته باشد، ما آماده ادامه

عراقچی، وزیر امور خارجه ایران، در گفتگو با تلویزیون دولتی اعلام کرد: تا زمانی که حملات اسرائیل ادامه داشته باشد،

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید