شاخص احساسات مصرفکننده میشیگان از خوانش مقدماتی نیمه مه خود به ۵۲.۲ بهبود یافت و با نتایج آوریل برابر شد. انتظارات تورمی کاهش یافت؛ زیرا

شاخص احساسات مصرفکننده میشیگان از خوانش مقدماتی نیمه مه خود به ۵۲.۲ بهبود یافت و با نتایج آوریل برابر شد. انتظارات تورمی کاهش یافت؛ زیرا

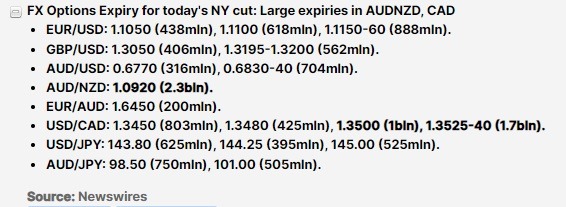

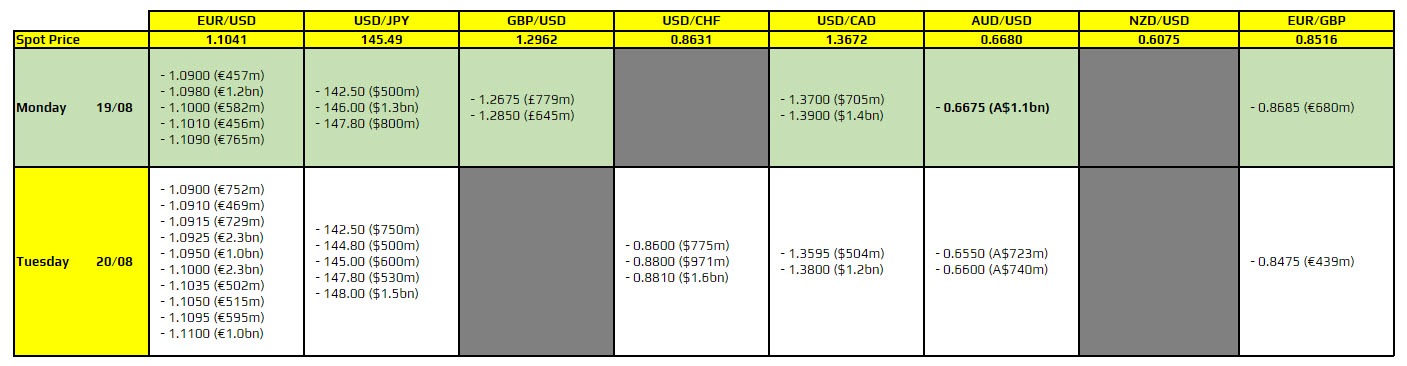

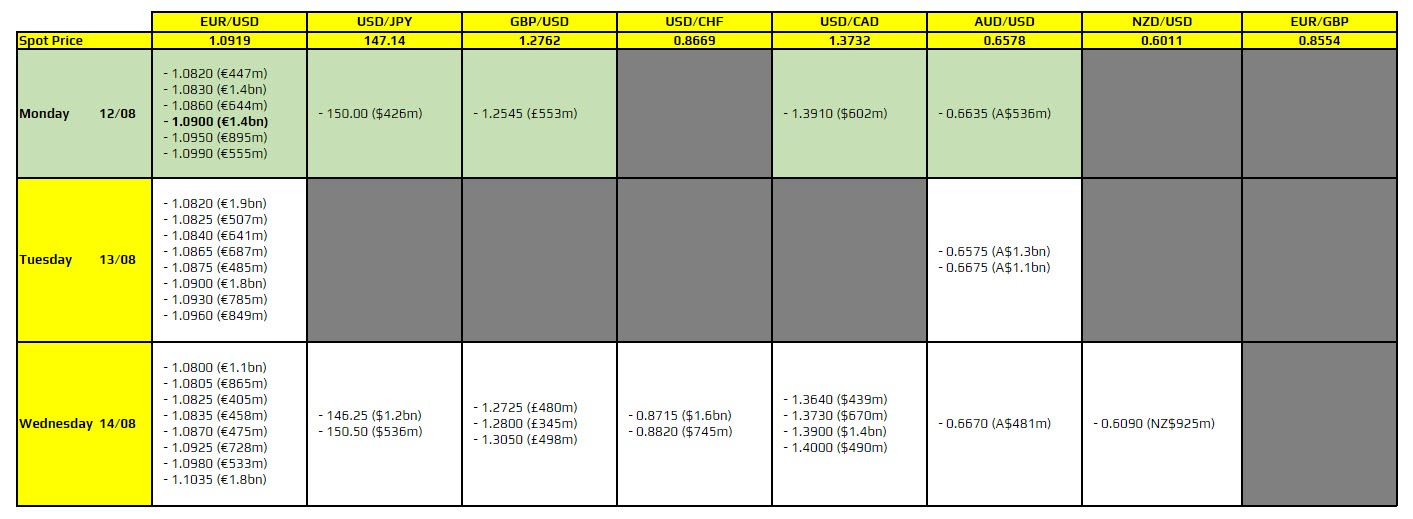

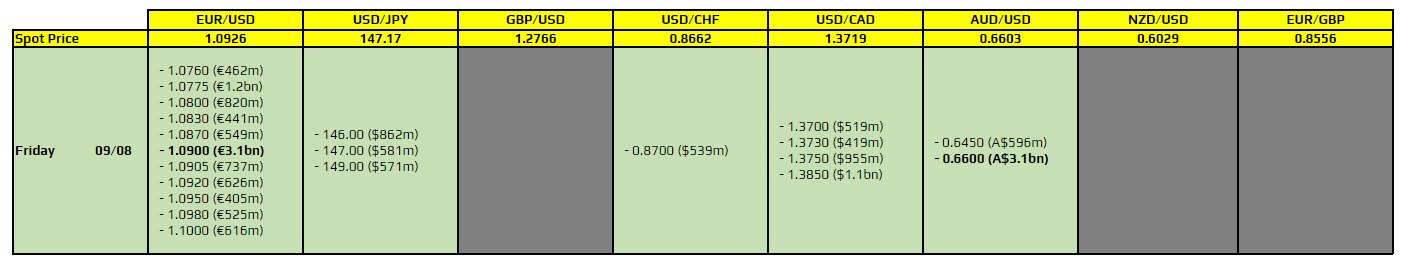

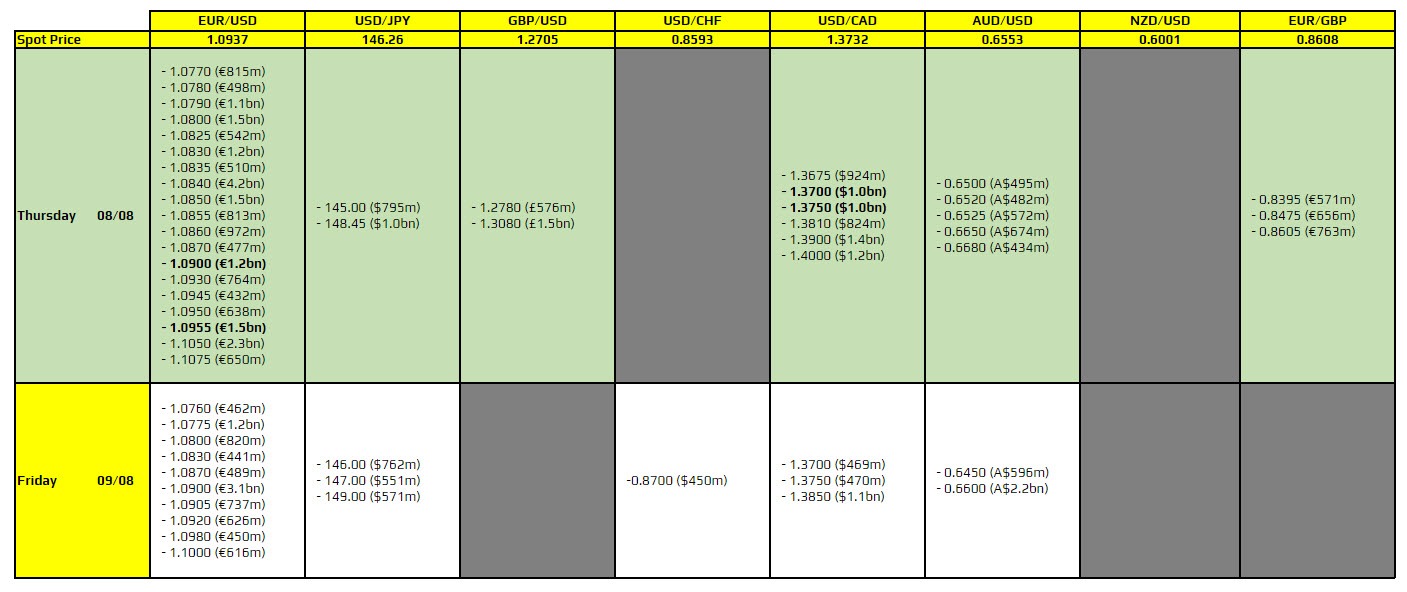

نگاهی سریع به بزرگترین انقضای گزینههای ارزی امروز از طریق Newsquawk:

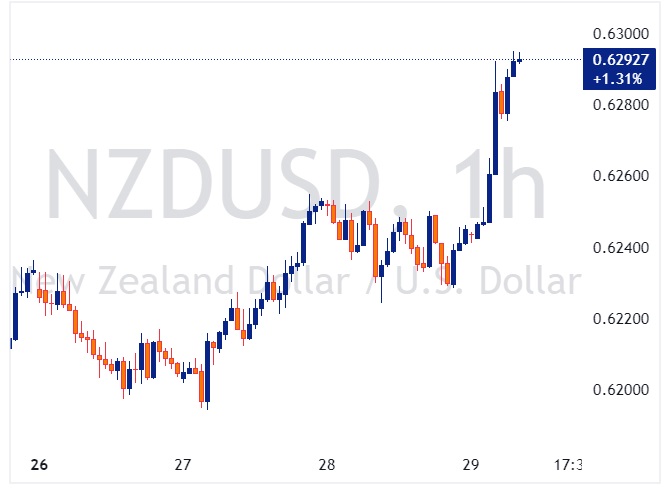

دلار نیوزیلند (کیوی) امروز افزایش قابل توجهی داشته است، پس از اینکه نظرسنجی از دیدگاههای کسبوکار نشان داد که اطمینان به کسبوکارها در نیوزیلند در ماه اوت به بالاترین سطح

پیشبینی بانک آمریکا (BofA) درباره وضعیت ارزها در تازهترین گزارش هفتگی فارکس بانک آمریکا (BofA)، پیشبینیهایی در خصوص وضعیت ارزهای مختلف ارائه شده است. دلار آمریکا (USD): نزولی بانک آمریکا

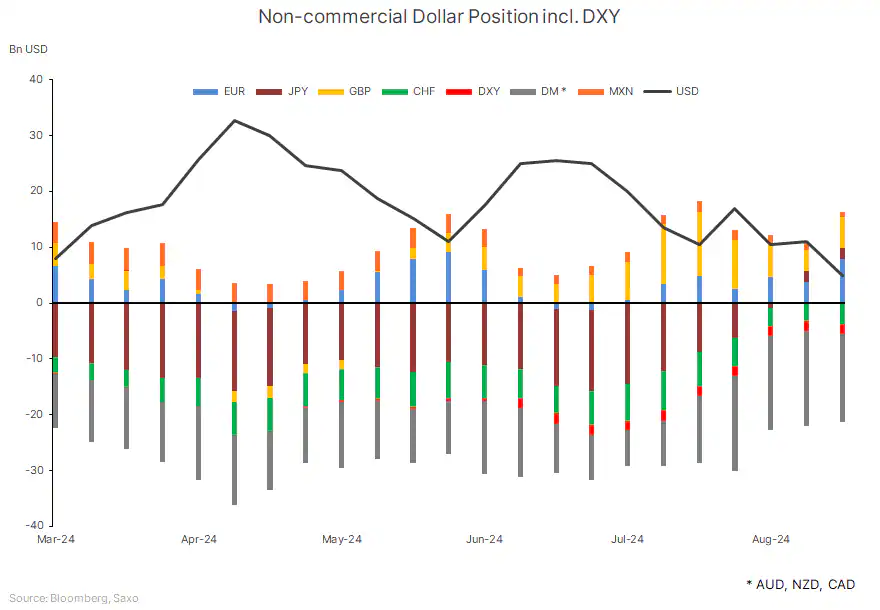

دادههای جدید موقعیتهای معاملاتی از کمیسیون معاملات آتی کالاهای ایالات متحده (CFTC) برای هفته منتهی به 20 اوت نشان میدهد که فروش دلار آمریکا توسط سفتهبازان به شدت افزایش یافته

خرده فروشی نیوزلند – سهماهه دوم – Retail Sales واقعی ……………… %1.2- پیشبینی ………….. %1.0- قبلی ………………… %0.4 (این داده از 0.5% اصلاح شده است.) این داده ساعت ۲:۱۵ به

برای امروز تنها یک قرارداد مهم برای توجه وجود دارد که با حروف درشت (bold) نشان داده شده است. در هفته جاری، ضعف دلار به عنوان عامل اصلی بازارها محسوب

مقدمه در تازهترین تحلیلهای خود، بانک JP Morgan به بررسی وضعیت دلار نیوزیلند (NZD) در پی کاهش نرخ بهره توسط بانک مرکزی نیوزیلند (RBNZ) پرداخته است. تحلیلهای این بانک نشاندهنده

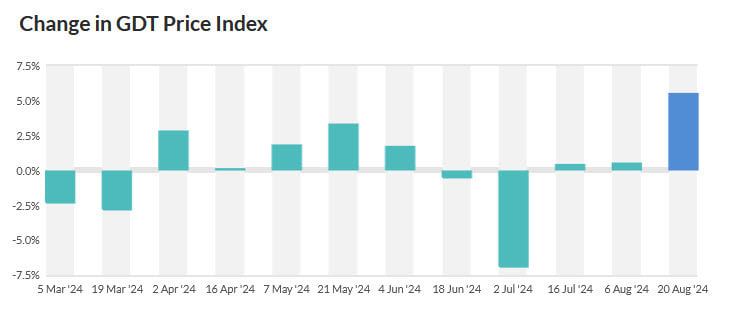

در آخرین حراجی محصولات لبنی نیوزیلند، شاخص قیمت تجارت جهانی لبنیات (GDT) به میزان 5.5 درصد افزایش یافته و قیمت شیر خشک کامل نیز در این حراجی با افزایش 7.2

AUDUSD در سطح 0.6675: برای جفت ارز AUDUSD در سطح 0.6675 قراردادهایی برای انقضا وجود دارد. این سطح به طور تکنیکال اهمیت زیادی ندارد، اما ممکن است برای مدت کوتاهی

اور (Orr)، رئیس بانک مرکزی نیوزیلند (RBNZ)، اعلام کرده است که بانک مرکزی نیوزیلند به سطح بسیار قوی از اعتماد رسیده که تورم پایین و پایدار به محدوده 1 تا

مقدمه: اکنون که تورم در ایالات متحده به هدف تعیینشده رسیده است، سوال اصلی این است که آیا فدرال رزرو با 25 نقطه پایه شروع به کاهش نرخ بهره میکند

انتظار میرود که RBNZ نرخ نقدی را حداقل 50 نقطه پایه (bps) دیگر تا پایان سال کاهش دهد. 23 از 25 اقتصاددان پیشبینی میکنند که در اکتبر آینده نرخ بهره

آدریان اور، رئیس بانک مرکزی نیوزیلند (RBNZ)، در یک گفتگوی تلویزیونی شرکت کرد و اظهاراتی را بیان کرد که به این شرح است: آقای اور اعلام کردهاند که شاخص قیمت

تحلیلگران HSBC پس از کاهش نرخ بهره توسط بانک مرکزی نیوزیلند (RBNZ) به میزان 25 نقطهپایه به 5.25 درصد، خرید ارز استرالیا در برابر دلار نیوزیلند (AUDNZD) را توصیه کردهاند.

مقدمه: جفت ارز EURUSD شب گذشته نتوانست بالای سطح مقاومتی ۱.۱۰۰ تثبیت شود. اگر دادههای مربوط به شاخص قیمت مصرفکننده (CPI) در ایالات متحده امروز منتشر شود و فراتر از

متنهای ارائه شده به تحلیل وضعیت اقتصادی و بازارهای مالی در روز جاری اشاره دارند و به ویژه بر روی دادههای مربوط به تورم در بریتانیا و ایالات متحده تمرکز

بانک ANZ پیشبینی میکند که بانک مرکزی نیوزیلند (RBNZ) به تدریج نرخ رسمی نقدینگی (OCR) را به 3.5 درصد کاهش دهد. بانک ANZ انتظار دارد که در جلسات آینده بانک

آدریان اور اعلام کرده است که کاهش 25 نقطه پایه نرخ بهره، یک شروع نسبتاً کمریسک است. اور همچنین اشاره کرده که کاهش 50 نقطه پایه نیز مورد بررسی قرار

بازار انتظار دارد که بانک مرکزی نیوزیلند در جلسه بعدی خود، که در تاریخ 9 اکتبر برگزار میشود، نرخ بهره را کاهش دهد. پیشبینی میشود که در جلسه بعدی بانک

پیشبینیهای بانک مرکزی نیوزیلند: نرخ نقدی رسمی (OCR): بانک مرکزی پیشبینی کرده است که این نرخ در سپتامبر 2025 به 4.1% کاهش یابد (در مقایسه با 5.4% پیشین) همچنین پیشبینیهایی

بانک مرکزی نیوزیلند برخلاف انتظارات نرخ بهره را 0.25 کاهش داد و نرخ بهره 5.25 درصد شد. قبلی 5.5 درصد انتظارات: 5.5 درصد بانک مرکزی نیوزیلند (RBNZ) اعلام کرده است

سطح 1.0900: به این سطح قیمتی در EURUSD دقت کنید.

کندی اقتصادی آمریکا، نگرانی اصلی بازارها در هفته پیش رو، شاخص قیمت مصرفکننده (CPI) در ایالات متحده با دقت زیادی توسط بازارهای مالی مورد بررسی قرار خواهد گرفت. اگرچه نگرانیها

کاهش نرخها تا پایان سال 1. فدرال رزرو (Fed): انتظار میرود که نرخ بهره 102 نقطه پایه کاهش یابد و احتمال 54 درصدی برای کاهش 50 نقطه پایه در جلسه

در عکس دو قرارداد به صورت پررنگ (BOLD) مشخص شدهاند که باید به آنها دقت کنید. جفت ارز EURUSD در سطح 1.0900: این سطح میتواند به عنوان کف قیمت عمل

جلسه بانک مرکزی نیوزیلند (RBNZ): این جلسه در تاریخ 14 اوت برگزار میشود انتظارات بازار: اکثریت پیشبینی میکنند که نرخ بهره کلیدی در 5.50% باقی بماند؛ اما اختلاف نظر وجود

سطوح مهم قیمتی امروز برای جفت ارزهایEURUSD و USDCAD به صورت بولد (پر رنگ) مشخص شده است. این سطوح ممکن است نقش مهمی در تعیین جهت قیمتها داشته باشند. برای

انتظارات تورمی نیوزیلند- سه ماهه سوم – Inflation Expectations واقعی ……………. %2.03 قبلی ………………. %2.33 انتظارات تورمی 2 ساله نیوزلند به 2.03% (قبلی 2.3%) کاهش یافته است. افق دو ساله

مقدمه: بازارهای سهام آمریکا و (بهویژه) اروپا به همان سرعتی که بازار سهام ژاپن در حال برگشت است، عمل نمیکنند. اما سنتیمنت ریسک جهانی در حال باثبات شدن است که

مؤسسه ANZ(بانک مشترک استرالیای – نیوزلندی) پیشبینی کرد که بانک مرکزی نیوزلند در هفته آینده نرخ بهره را تغییر ندهد. مؤسسه ANZ انتظار دارد نرخ بهره بانک مرکزی نیوزلند در

تورم در آوریل به ۲.۱ درصد رسید که کمترین رقم از ماه سپتامبر محسوب میشود و تقریباً به هدف ۲

شاخص احساسات مصرفکننده میشیگان از خوانش مقدماتی نیمه مه خود به ۵۲.۲ بهبود یافت و با نتایج آوریل برابر شد.

با شی صحبت خواهم کرد. امیدوارم بتوانیم آن را حل کنیم. فرصتی برای توافق با ایران وجود دارد. توافق با

خبرگزاری فارس گزارش داده که ایران تهدید ترامپ برای نابودی تأسیسات هستهای کشور را خط قرمز روشنی دانسته و هشدار

دیپلماتها گفتهاند آمریکا با همکاری بریتانیا، فرانسه و آلمان در حال آماده کردن پیشنویس قطعنامهای برای هیئت حکام آژانس بینالمللی

نوسانات دلار در آستانه انتشار گزارش اشتغال آمریکا (NFP) در آستانه انتشار گزارش کلیدی اشتغال ایالات متحده، دلار آمریکا هفتهای

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید