منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

به گفته منابع، سیسکو، یک شرکت چندملیتی آمریکایی در زمینه فناوری ارتباطات دیجیتال، قصد دارد هزاران نفر از کارکنان خود را در دومین دوره تعدیل نیرو در سال جاری اخراج

رابطه بین عملکرد شاخص S&P 500 و نتایج انتخابات ریاستجمهوری ایالات به شرح زیر است: پیشبینی نتایج انتخابات: شاخص S&P 500 بهطور تاریخی به عنوان یک پیشبینیکننده قوی برای نتایج

نوسانات در فیوچرزهای بازار سهام ایالات متحده: شاخصهای فیوچرز سهام ایالات متحده (S&P 500 و Nasdaq 100) با نوسان همراه بودند و بین کمی افزایش و کاهش تغییر میکردند.

شرکتهای مایکروسافت و پالانتیر قصد دارند فناوری هوش مصنوعی خود را به نهادهای دفاعی و جاسوسی آمریکا بفروشند.

گلدمن ساکس اظهار کرده است که فروش فوری در بازار سهام ممکن است رشد تولید ناخالص داخلی (GDP) آمریکا را کاهش دهد و بر سیاست فدرال رزرو (Fed) تأثیر بگذارد.

دیوید سولومون، مدیر اجرایی گلدمن ساکس، پیشبینی میکند که فدرال رزرو از برداشتن گامهای اضطراری برای کاهش هزینههای استقراض اجتناب خواهد کرد، چرا که او پیشبینی میکند که اقتصاد ایالات

نشانهها همچنان حاکی از آن است که نرخ بالای بهره، تأثیرات منفی خود را بر هزینههای مصرفکنندگان آمریکایی گذاشته است، زیرا امروز سهام یک شرکت تولیدکننده کفپوشهای کامپوزیتی کاهش چشمگیری

تحلیلگران مؤسسه گلدمن ساکس به این سؤال پاسخ دادهاند که آیا نوسانات بازار در این هفته میتواند منجر به یک بازار نزولی شود؟ این، به نظر ما بعید است. در

بازارهای جهانی در حال حاضر با نوسانات شدیدی روبرو شدهاند که پس از انتشار گزارش ناامیدکنندهای اشتغال غیرکشاورزی ایالات متحده در جمعه گذشته رخ داده است. همیشه در این مواقع

مشتریان مشتاق به خرید جدیدترین تراشههای هوش مصنوعی انویدیا هستند، اما این شرکت با چالشهای تولید روبرو شده است. پیچیدگیهای طراحی نسل جدید تراشههای هوش مصنوعی انویدیا موسوم به Blackwell

بازارهای آمریکا پس از بدترین روز در تاریخ بازار سهام ژاپن، توانستهاند ثبات خود را حفظ کنند. در واقع، بازارها در تلاشند تا از شرایط اقتصادی نامطمئن و فشار فروش

معاملات آتی نزدک، منفی ۱.۲۸ درصد، بیش از ۲۶۰ واحد کاهش یافت. معاملات آتی S&P 500 حدود منفی ۰.۸۵٪ (بیش از ۵۰ واحد کاهش) یافت. نفت، CL، بیش از ۱٪

براساس دادههای اولیه PCA، تعداد تحویل خودروی تسلا به چین در ماه ژوئیه به 74,117 دستگاه میرسد. تسلا در ماه ژوئن 59261 دستگاه خودرو در چین فروخت که 20.15 درصد

تحلیلگران مؤسسه UBS همچنان دیدگاه مثبتی نسبت به شاخص بورسی S&P500 دارند و معتقدند که روند مثبت هوش مصنوعی هنوز تمام نشده است. پیشبینی پایان سال این مؤسسه برای شاخص

سود هر سهم (EPS) واقعی…………. 1.40 پیشبینی………… 1.35 درآمدزایی فصلی (REVENUE) واقعی………… 85.80 میلیارد دلار یشبینی……….. 84.45 میلیارد دلار شرکت اپل در گزارش مالی اخیر خود خبر داد که در

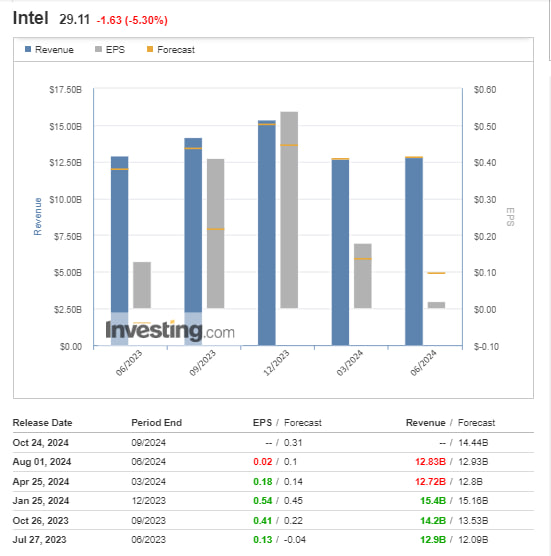

سود هر سهم (EPS) واقعی…………. 0.02 پیشبینی………… 0.10 درآمدزایی فصلی (REVENUE) واقعی………… 12.83 میلیارد دلار پیشبینی……….. 12.93 میلیارد دلار شرکت اینتل در گزارش مالی خود اعلام کرد که به منظور

سود هر سهم (EPS) واقعی…………. 1.26 دلار پیشبینی………… 1.03 دلار درآمدزایی فصلی (REVENUE) واقعی………… 147.98میلیارد دلار پیشبینی……….. 148.68 میلیارد دلار در گزارش مالی اخیر خود، شرکت آمازون پیشبینی کرد که

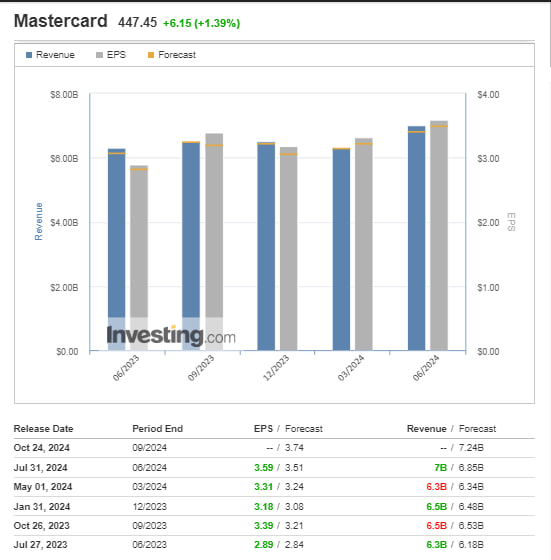

سهام مسترکارت پیش از باز شدن بازار حدود 2.7 درصد افزایش یافته، چرا که این شرکت درآمد و سودی فراتر از انتظارات ارائه کرده است. مسترکارت درآمدی معادل 7 میلیارد

سود هر سهم (EPS) واقعی…………. 3.59 دلار پیشبینی………… 3.51 دلار درآمدزایی فصلی (REVENUE) واقعی………… 7.00 میلیارد دلار پیشبینی……….. 6.85 میلیارد دلار

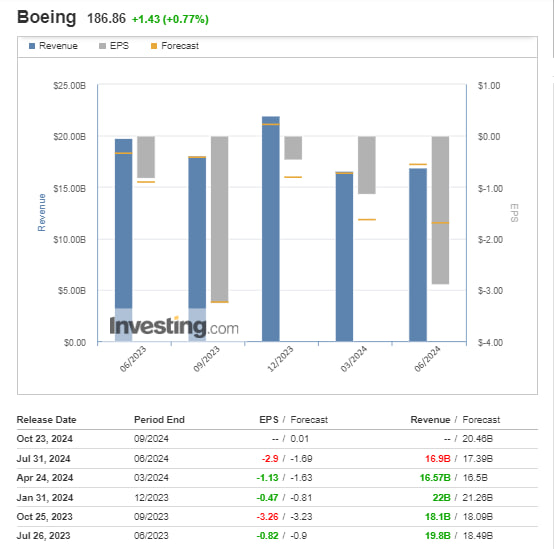

سود هر سهم (EPS) واقعی…………. 2.90- دلار پیشبینی………… 1.69- دلار درآمدزایی فصلی (REVENUE) واقعی………… 16.90 میلیارد دلار پیشبینی……….. 17.39 میلیارد دلار

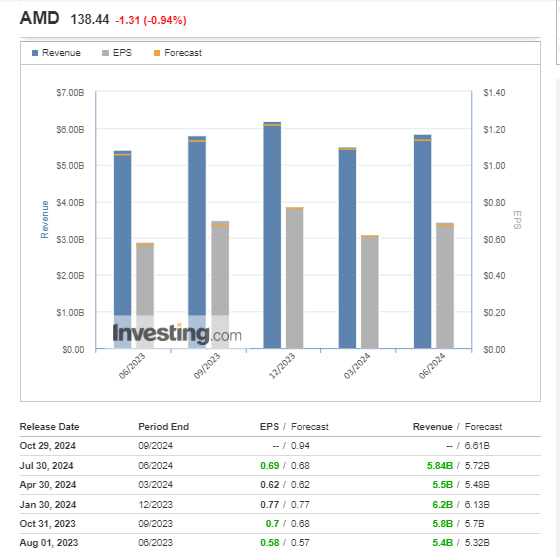

سود هر سهم (EPS) واقعی…………. 0.69 دلار پیشبینی………… 0.68 دلار درآمدزایی فصلی (REVENUE) واقعی………… 5.84 میلیارد دلار پیشبینی……….. 5.72 میلیارد دلار

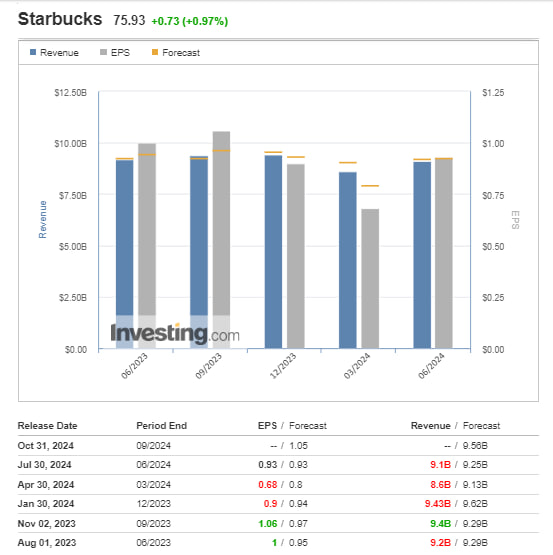

سود هر سهم (EPS) واقعی…………. 0.93 دلار پیشبینی………… 0.93 دلار درآمدزایی فصلی (REVENUE) واقعی………… 9.10 میلیارد دلار پیشبینی……….. 9.25 میلیارد دلار

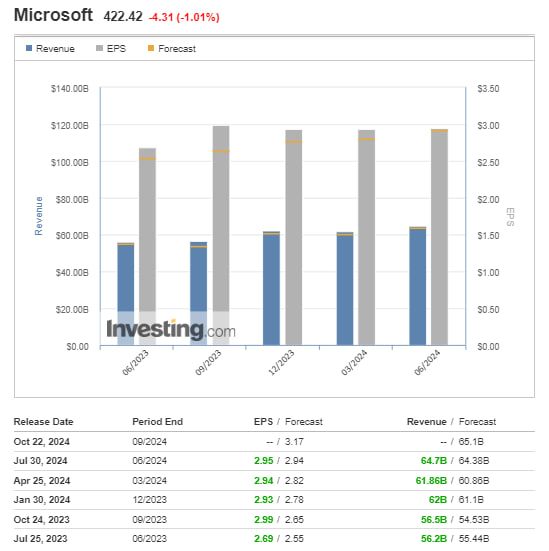

سود هر سهم (EPS) واقعی…………. 2.95 دلار پیشبینی………… 2.94 دلار درآمدزایی فصلی (REVENUE) واقعی………… 64.70 میلیارد دلار پیشبینی……….. 64.38 میلیارد دلار

ایران تهدید کرده است که محمولههای کمک نظامی به اسرائیل را هدف قرار خواهد داد — به گزارش خبرگزاری فرانسه

ترامپ موافقت کرده و به اردوغان گفته است که در صورت لزوم، مایل است معاون رئیسجمهور «جیدی ونس» و فرستاده

در پی تشدید درگیریها میان ایران و اسرائیل، ایالات متحده روند تخلیه شهروندان خود از اسرائیل را آغاز کرده است.

حوثیهای یمن هشدار دادند که در صورت دخالت آمریکا در حملات اسرائیل به ایران، کشتیهای آمریکایی در دریای سرخ را

با پیشرفت چشمگیر فناوری، تشخیص ویدیوهای تولیدشده با هوش مصنوعی تقریباً غیرممکن شده است. یکی از نمونههای جالب و پرطرفدار،

آژانس بینالمللی انرژی اتمی اعلام کرد: در محل مورد حمله هیچگونه مواد هستهای وجود نداشته و بنابراین این حمله پیامد

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید