منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

بانک آمریکا (BofA) در تحلیلهای اخیر خود پیشبینی میکند که به دلیل نیاز به توازن مجدد، جریانهای مالی به سمت دلار آمریکا حرکت کنند. این حرکت به دلیل عملکرد بالای

ایلان ماسک و شرکت تسلا موفق به رد یک شکایت فدرال شدند که ادعا میکرد آنها با تبلیغات گسترده درباره رمزارز دوجکوین و انجام معاملات داخلی، سرمایهگذاران را فریب داده

شرکت Dell Technologies در روز پنجشنبه پیشبینیهای درآمد و سود سالانه خود را افزایش داد. این افزایش به دلیل تقاضای بالا برای سرورهای بهینهسازی شده با هوش مصنوعی است که

گزارش اخیر گلدمن ساکس حاکی از آن است که با وجود تغییرات تاکتیکی و تمایل بازار به کاهش ارزش دلار، جذابیت بالای داراییهای آمریکایی و برخی از جریانهای ساختاری ممکن

در گزارش مالی اخیر از شرکت Best Buy، کوری بری، مدیرعامل این شرکت وضعیت مصرفکننده را تابآور اما غیرقابل پیشبینی توصیف کرد؛ به ویژه با نزدیک شدن به فصل تعطیلات.

یوآو گالانت، وزیر دفاع اسرائیل، در سخنرانی اخیر خود بر لزوم گسترش اهداف اعلامشده جنگ در غزه تأکید کرد و خواستار اضافه شدن بازگشت ساکنان مناطق شمالی اسرائیل به خانههای

طبق دادههای فصلی ماه سپتامبر، این ماه یکی از ضعیفترین ماهها برای شاخصهای مالی و بازارهای بینالمللی به شمار میآید. بر اساس بررسیها طی ۲۰ سال گذشته، سپتامبر به طور

فیچ، یکی از معتبرترین موسسات رتبهبندی اعتباری جهان، اخیراً رتبه بلندمدت ایالات متحده را در سطح AA+ با چشماندازی پایدار تایید کرد. این تصمیم در حالی اتخاذ شده است که

آژانس بینالمللی انرژی اتمی (IAEA) اعلام کرده است که تا تاریخ ۱۷ اوت، ایران ۱۶۴.۷ کیلوگرم اورانیوم غنیشده با خلوص ۶۰ درصد در ذخایر خود دارد. این میزان ۲۲.۶ کیلوگرم

گرچه هنوز به سرعت مطلوب رشد قیمتها نرسیدهایم، اما پیشرفتهای قابل توجهی حاصل شده است.

تغییرات ماهانه خانههای در انتظار فروش ایالات متحده – Pending Home Sales (ژوئیه) واقعی ……………….. 5.5- درصد پیشبینی …………… 0.4 درصد قبلی ………………….. 4.8 درصد

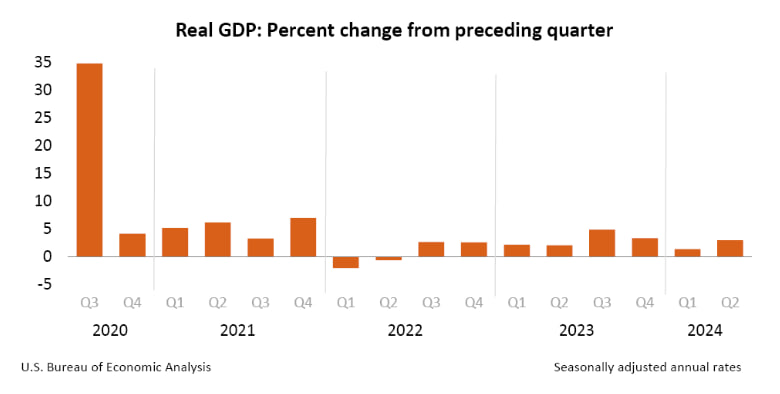

در بررسی دوم رشد تولید ناخالص داخلی ایالات متحده در سهماهه دوم سال ۲۰۲۴، نرخ رشد ۳ درصدی ثبت شد که نسبت به پیشبینی اولیه ۲.۸ درصدی افزایش داشته است.

تخمین دوم تغییرات فصلی تولید ناخالص داخلی ایالات متحده – GDP Growth Rate (سهماهه دوم) واقعی ……………. 3.0 درصد پیشبینی ……….. 2.8 درصد قبلی ………………. 1.4 درصد تخمین دوم تغییرات

پلتفرم OpenSea، پلتفرم معروف NFT، با چالشی جدید مواجه شده است. در روز چهارشنبه، Devin Finzer، مدیرعامل OpenSea، اعلام کرد که این پلتفرم از SEC (کمیسیون بورس و اوراق بهادار

مقدمه این هفته، بازارهای ارز به تثبیت رسیدهاند و انتظار میرود این روند امروز هم ادامه پیدا کند. بهبود همه ارزهای آسیایی در این ماه نشاندهنده این است که دلار

در پاسخ به سوالی درباره استقرار موشکهای جدید در منطقه، یک مقام آمریکایی اعلام کرد که هرگونه تصمیم برای ارسال تسلیحات به فیلیپین، به واکنشهای چین بستگی دارد. این مقام

موسسه رتبهبندی اعتبار Moody’s پیشبینی کرده است که رشد اقتصادی جهانی به طور کلی در سال جاری به ۲.۷٪ کاهش خواهد یافت. علاوه بر این، Moody’s پیشبینی کرده است که

مقامات آمریکایی: انتظار داریم در آینده دور جدیدی از مذاکرات درباره هوش مصنوعی با چین داشته باشیم. مقامات آمریکایی: ایالات متحده در نشستهای روز دوشنبه با وانگ یی در پکن،

رئیسجمهور چین، شی جینپینگ، در پکن با مشاور امنیت ملی ایالات متحده، سالیوان، دیدار کرده است. رئیسجمهور چین بیان کرده است که امیدوار است ایالات متحده در جهت همسو با

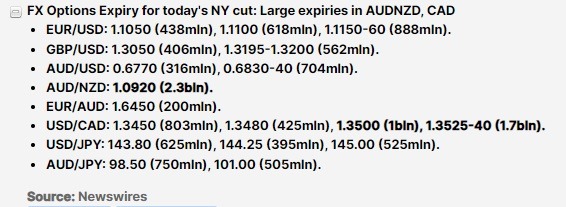

نگاهی سریع به بزرگترین انقضای گزینههای ارزی امروز از طریق Newsquawk:

بر اساس گزارشها، انتظار میرود که اپل چهار آیفون جدید، دو یا شاید سه مدل جدید از اپل واچ و احتمالاً نسل چهارم ایرپادها را معرفی کند. این معرفی محصولات

رافائل بوستیک، رئیس فدرال رزرو آتلانتا، اخیراً در سخنرانی خود به وضعیت اقتصادی ایالات متحده و سیاستهای پولی جاری اشاره کرد و نگرانیهای خود را درباره تورم و تصمیمات مربوط

با اینکه پیشبینی Nvidia برای درآمد سهماهه سوم بالاتر از پیشبینی تحلیلگران بود، ممکن است این پیشبینی انتظارات بالای بازار را برآورده نکرده باشد. بعد از مصاحبه Jensen Huang، مدیرعامل

در بازارهای مالی جهانی، به ندرت اتفاق میافتد که همهچیز به یک گزارش عملکرد مالی وابسته باشد. در چند فصل گذشته، این وضعیت برای شرکت انویدیا تکرار شده است و

بر اساس گزارش MUFG، بانک مرکزی ژاپن همچنان بر موضع خود مبنی بر احتمال افزایش نرخ بهره تاکید دارد، حتی با وجود تقویت اخیر ارزش ین. این در حالی است

موضوع مهمی که در حال حاضر توجه بسیاری از کارشناسان و فعالان اقتصادی را به خود جلب کرده، میزان کاهش نرخ بهره در آمریکا است. سوال اصلی این است که

روز چهارشنبه، ارزش بازار شرکت برکشایر هاتاوی که تحت مدیریت وارن بافت قرار دارد، از مرز یک تریلیون دلار عبور کرد. این دستاورد نشاندهنده اعتماد بالای سرمایهگذاران به این شرکت

گزارش هفتگی ذخایر نفت خام اداره اطلاعات انرژی ایالات متحده – Crude Oil Inventories واقعی ………………. 0.846- میلیون بشکه پیشبینی ………….. 3.000- میلیون بشکه قبلی …………………. 4.649- میلیون بشکه

قیمتهای نفت در روز چهارشنبه به دلیل نگرانیهای مداوم درباره تقاضای چین و ریسکهای بالای کندی اقتصاد، کاهش یافت. با این حال، این کاهش با احتمال مشکلات عرضه از خاورمیانه

وزیر امور خارجه چین، ونگ یی، در دیدار اخیر خود با مشاور امنیت ملی ایالات متحده، جیک سالیوان، تأکید کرد که برای پیشبرد تعاملات چین و ایالات متحده، باید هر

رویترز — دونالد ترامپ، رئیسجمهور آمریکا، روز شنبه اعلام کرد که حملهای «بسیار موفق» به سه سایت هستهای ایران انجام

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از

وزیر امور خارجه ایران، عباس عراقچی: «ما نمیتوانیم در حالی که مردممان زیر بمباران هستند، با آمریکا مذاکره کنیم.»

رئیس سازمان انرژی اتمی ایران اعلام کرد: «در پی تجاوز اخیر اسرائیل، برنامه هستهای ایران با سرعتی بیشتر و بهصورت

گزارشهای اولیه حاکی از آن است که چند فروند جنگنده ناشناس به شناورهای نیروی دریایی ایران در خلیج فارس حمله

مقام ارشد ایرانی در گفتوگو با الجزیره اعلام کرد: «حملات ما به اهداف اسرائیلی بسیار مؤثر بوده و ارتش اسرائیل

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید