منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

کامالا هریس، نامزد دموکراتها برای انتخابات ریاست جمهوری آمریکا، اعلام نموده که تیم والتز، فرماندار ایالت مینهسوتا را به عنوان معاون خود انتخاب کرده است. به گفته منابع آگاه، والتز

قیمت واردات نفت آمریکا در ژوئن سال جاری به 74.11 دلار در هر بشکه رسید که نسبت به ماه مه با 75.58 دلار در هر بشکه کاهش داشته، اما در

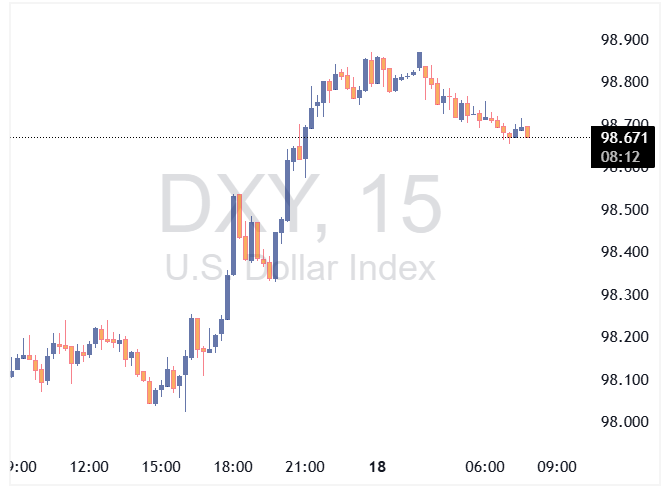

مقدمه: بازار سهام ژاپنیها در حال حاضر پیشتاز یک احتمال برگشت در بازار جهانی است و این میتواند منجر به تقویت دلار آمریکا شود؛ زیرا بازارها ممکن است انتظار کاهش

وزارت انرژی آمریکا 2.2 میلیارد دلار به سیستم توزیع برق کشور سرمایهگذاری کرده است تا ریسک تغییرات آب و هوا،، کاهش هزینهها و آمادگی برای تقاضای رو به رشد را

فدرال رزرو امسال چهرههای جدیدی در کمیته تعیین نرخ بهره خود در سال ۲۰۲۴ دارد. اما تحلیلگران در مورد این که آیا این توازن قدرت بین هاوکیشها و داویشها را

تحلیلگران بانک مکوری (Macquarie): ریزش دیروز بازارها به چند دلیل بود. دلیل اول این بود که فدرال رزرو به دلیل رکود مجبور به کاهش سریع نرخ بهره است و دلیل

مری دالی، رئیس بانک فدرال رزرو سانفرانسیسکو: ریسک برای به تعادل رسیدن وظایف فدرال رزرو وجود دارد. ذهنها برای کاهش نرخ بهره در جلسات آینده آماده است. نگرانی که وجود

پس از نوسانات اخیر، بازار احتمال کاهش نرخ بهره توسط فدرال رزرو را به طور قابل توجهی در قیمتگذاریهای خود لحاظ کرده است. هرچند که در ابتدای روز احتمال کاهش

مشتریان مشتاق به خرید جدیدترین تراشههای هوش مصنوعی انویدیا هستند، اما این شرکت با چالشهای تولید روبرو شده است. پیچیدگیهای طراحی نسل جدید تراشههای هوش مصنوعی انویدیا موسوم به Blackwell

در مقایسه با سهماهه اول، بانکهای بزرگ و متوسط در سهماهه دوم به طور خالص 7.9 درصد معیارهای اعطای تسهیلات تجاری و صنعتی را سختتر کردند، در حالی که تقاضا

بازارهای آمریکا پس از بدترین روز در تاریخ بازار سهام ژاپن، توانستهاند ثبات خود را حفظ کنند. در واقع، بازارها در تلاشند تا از شرایط اقتصادی نامطمئن و فشار فروش

شاخص مدیران خرید بخش خدمات ایالات متحده به گزارش موسسه مدیریت عرضه – ISM Services PMI (ژوئیه) واقعی ………………. 51.4 پیشبینی ………….. 51.0 قبلی …………………. 48.8 مولفه فعالیت کسبوکارها: 54.5

یورو پس از هفت ماه افت مداوم در برابر دلار آمریکا، مجدداً توانسته سطح ۱.۱ را لمس کند و به نقطه آغازین سال جاری بازگردد. این امر به واسطه بسته

با توجه به گزارش شاخص مدیران خرید (PMI) خدمات ماه ژوئیه که توسط S&P Global منتشر شده، ویلیامسون، اقتصاددان ارشد این موسسه رتبهبندی، از مشاهده ترکیبی مطلوب و خوشایند از

برآورد نهایی شاخص مدیران خرید بخش خدماتی ایالات متحده – S&P Global Final Services PMI (ژوئیه) واقعی ………………… 55.0 پیشبینی …………… 56.0 قبلی …………………… 55.3 برآورد نهایی شاخص مدیران

منحنی بازدهی اوراق قرضه دولتی آمریکا با سررسیدهای ۲ و ۱۰ ساله که از ژوئیه ۲۰۲۲ در حالت وارونه قرار داشت، برای نخستین بار طی این مدت به وضعیت عادی

در شرایطی که نگرانی از داغ شدن بیش از حد اقتصاد وجود داشته باشد، محدودکننده بودن موضع پولی لازم است، اما با توجه به دادههای موجود، نشانهای از داغ شدن

مقدمه: سشن معاملاتی آسیا امروز شاهد یک مرحله دیگر از بستن(لغو) موقعیتهای معاملاتی بهصورت گسترده بود. بازارهای سهام تحتفشار شدیدی قرار دارند و ارزهای معاملات حملی (انتقالی) همچنان به رشد

مقدمه: بیتکوین منفی 12.70 درصد کاهش پیدا کرد و به پایینترین سطح خود از فوریه رسید. اتریوم نیز در اوایل صبح امروز در بحبوحه فروش گسترده بازار ارزهای دیجیتال (رمز

معاملهگران احتمال 60 درصدی برای کاهش 25 نقطه پایه نرخ بهره توسط بانک مرکزی آمریکا (Fed) در یک هفته آینده را قیمتگذاری کردهاند.

مقدمه: نرخ ارز توسط سرمایهگذارانی که در بازار معامله میکنند، تعیین میشود. مفهوم «ریسکپذیری» و «ریسک گریزی» به تمایلات سرمایهگذاران نسبت به «ریسک» اشاره دارد و به شرایط فعالیت اقتصادی

معاملهگران بازار، احتمال کاهش 50 نقطه پایه در ماه سپتامبر توسط فدرال رزرو آمریکا 89 درصد قیمتگذاری میکنند. معاملهگران انتظار کاهش ۱۲۵ نقطه پایه کاهش نرخ بهره توسط فدرال رزرو

بیل آکمن: فدرال رزرو برای افزایش نرخ بهره بسیار کند عمل میکند؛ اکنون نیز برای کاهش نرخ بهره به موقع اقدام نمیکند.

ارائهدهنده قاعده سام (Sahm Rule) میگوید که ایالاتمتحده در حال حاضر در رکود نیست؛ اما ریسکها در حال افزایش است. کلودیا سام میگوید معیارهای کلیدی اقتصاد «هنوز واقعاً خوب به

دفتر نتانیاهو، نخست وزیر اسرائیل، اعلام کرد که یک هیئت اسرائیلی به زودی برای مذاکره در مورد آتشبس در غزه و آزادسازی گروگانها به قاهره اعزام خواهد شد. این هیئت

بارکلیز پیشبینی میکند که فدرال رزرو در سال ۲۰۲۴ سه بار در ماههای سپتامبر، نوامبر و دسامبر نرخ بهره خود را به میزان 0.25 درصد پایه کاهش دهد و در

کاهش شدید نرخ بهره معمولاً در شرایطی رخ میدهد که اقتصاد به سرعت در حال تضعیف باشد. اگرچه در گزارش امروز ۱۱۴ هزار شغل اضافهشده عدد قابل توجهی نیست، اما

اگر موضع پولی محدودکننده فعلی برای مدت طولانی ادامه یابد، ناگزیر به بررسی مجدد اشتغال خواهیم بود، زیرا افزایش نرخ بیکاری به بالای ۴.۱ درصد، نوعی تحول است که باید

با توجه به تحلیلهای جدید، چندین بانک بزرگ پیشبینیهای خود را درباره کاهش نرخ بهره توسط فدرال رزرو تغییر دادهاند. بانک آمریکا معتقد است که کاهش نرخ بهره توسط فدرال

واقعی …………… 3.3- درصد پیشبینی ……………. 2.9- درصد قبلی …………………… 0.5- درصد

اطلاعیه صرافی نوبیتکس به شرح زیر است: صبح امروز ۲۸ خرداد، تیم فنی ما نشانههایی از دسترسی غیرمجاز به بخشی

به گزارش نیویورک تایمز، مقامات آمریکایی هشدار دادهاند که ایران موشکها و تجهیزات نظامی را برای حملات احتمالی به پایگاههای

به گزارش وال استریت ژورنال، اسرائیل با کمبود رهگیرهای دفاعی Arrow مواجه شده است که نگرانیهایی درباره توانایی این کشور

شاخص قیمت مصرف کننده انگلیس – سالانه (مه) – Consumer Price Index واقعی …………….. %3.4 پیشبینی ……….. %3.3 قبلی …………….

روزنامه وال استریت ژورنال گزارش داده است که دونالد ترامپ هنوز تصمیم نهایی درباره حمله به ایران نگرفته است. این

هیچ اقدام نظامی از سوی آمریکا صورت نگرفته است – قیمت نفت کاهش یافته، بازارهای سهام رشد کردهاند و ارزهای

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید