منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

مقدمه هر ساله، گردهمایی اقتصادی سمپوزیوم جکسون هول در پارک ملی گرند تییتون، وایومینگ، به یکی از مهمترین رویدادهای اقتصادی جهانی تبدیل میشود. این سمپوزیوم که به میزبانی فدرال رزرو

مقدمه: دادههای امروز در مورد نرخهای دستمزد (میزان افزایش دستمزدها) در منطقه یورو میتواند باعث تغییرات قیمتی در منحنی سوددهی یورو (EUR curve) شود. به عبارت دیگر، این دادهها ممکن

بانک Commonwealth استرالیا (CBA) در جدیدترین تحلیل خود پیشبینی کرده است که فدرال رزرو ایالات متحده در نشست ماه سپتامبر 2024 نرخ بهره را به میزان 25 نقطه پایه (bp)

هشدار TD: بازار طلا در معرض ریسک نزولی با توجه به موقعیتهای سرمایهگذاری در حالی که بازار طلا به نظر میرسد که در وضعیت خوبی قرار داشته باشد، تحلیلگران بانک

ریک ریدر، مدیر ارشد سرمایهگذاری در BlackRock، اظهار داشته که نرخ بهره فدرال رزرو (Fed Funds rate) همچنان «بسیار محدودکننده» است. به گفته او، این نرخ بهره برای شرایط کنونی

پیشبینیهای UBS: پیشبینی S&P 500: تحلیلگران UBS پیشبینی میکنند که شاخص S&P 500 تا پایان سال 2024 به 5,900 واحد و تا ژوئن 2025 به 6,200 واحد خواهد رسید. دلیل

در یک رویداد بحثبرانگیز، گزارشها حاکی از آن است که حداقل سه بانک بزرگ، از جمله Mizuho Financial Group، BNP Paribas و Nomura Holdings، به دادههای مهم اصلاحات اشتغال در

در حالی که تنها 74 روز تا انتخابات ریاست جمهوری ایالات متحده باقی مانده، تحلیلگران گلدمن ساکس پیشبینی کردهاند که کامالا هریس، معاون رئیسجمهور فعلی، به احتمال زیاد در این

اکثر مقامات با این نظر موافق بودند که در صورت تداوم روند کنونی دادهها، تسهیل سیاست پولی در جلسه بعدی مناسب خواهد بود؛ چندین تن نیز با توجه به پیشرفتهای

در پی گزارش بازنگری وضعیت اشتغال غیرکشاورزی و افت به طور متوسط ماهانه 174 هزار شغل در ایالات متحده، نرخ جفتارز EURUSD به بالاترین سطح خود در یک سال گذشته

در گزارش اخیر منتشرشده از سوی اداره آمار کار ایالات متحده (BLS)، شاهد بازنگری چشمگیری در آمار اشتغال بخش غیرکشاورزی برای سال منتهی به مارس 2024 بودهایم. بر اساس این

به گفته وزارت کار ایالات متحده، برآورد اولیه بازنگری شاخص اشتغال غیرکشاورزی (NFP) نشان میدهد که سطح اشتغال در ماه مارس 2024 به میزان 818 هزار نفر یا 0.5 درصد

شرکت تارگت (TGT) در پی اعلام افزایش پیشبینی سود سالانه و گزارش اولین رشد فروش مقایسهای فصلی خود در یک سال گذشته، شاهد جهش نزدیک به ۱۵ درصدی سهام خود

بازارهای جهانی در حال حاضر پیامهای متناقضی را مخابره میکنند که تحلیل وضعیت اقتصادی را پیچیده کرده است. از یک سو، بخشهای مهم اقتصاد مانند مسکن و صنایع حساس به

قیمتگذاری بازار نشان میدهد اکنون معاملهگران معتقدند که فدرال رزرو نرخ بهره خود را در سال جاری 1 درصد کاهش خواهد داد.

بر اساس دادههای تازه منتشر شده از سوی انجمن وامگیرندگان مسکن ایالات متحده (MBA)، درخواستهای وام مسکن در هفته منتهی به 16 اوت 2024 با کاهش چشمگیری مواجه شده است.

وزیر تجارت هند، پیوش گویال، در اظهاراتی شدید به انتقاد از رویههای شرکتهای بزرگ تجارت الکترونیک، از جمله آمازون و فلیپکارت وابسته به والمارت، پرداخت و آنها را به قیمتگذاری

مقدمه: به نظر میرسد بازار تمایل دارد دلار آمریکا را بفروشد. عواملی که ممکن است امروز باعث فروش بیشتر دلار شوند، تجدیدنظرهای احتمالی در آمار اشتغال آمریکا است. این تجدیدنظرها

شاخص FTSE 100 لندن امروز (چهارشنبه) با افزایش اندکی همراه بود، بهویژه تحت تاثیر عملکرد مثبت شرکتهای معدنی است. این در حالی است که سرمایهگذاران در انتظار دادههای اقتصادی ایالات

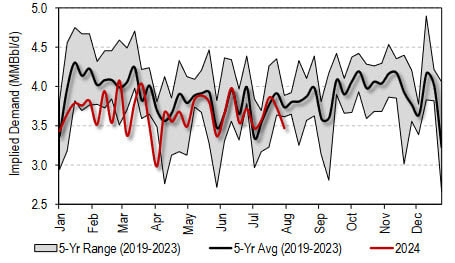

طبق گزارش API (مؤسسه نفت آمریکا) برای هفته منتهی به 16 اوت، ذخایر نفت خام آمریکا به میزان 0.347 میلیون بشکه افزایش یافته است. این در حالی است که انتظار

جیپی مورگان در گزارش جدید خود به تحلیل وضعیت استراتژی «معاملات حملی» (carry trade) در بازارهای ارزی پرداخته و نتیجهگیری کرده است که این استراتژی به احتمال زیاد دیگر به

مقدمه انتظار میرود که اصلاحات دادههای اشتغال غیرکشاورزی در ایالات متحده که امروز منتشر خواهد شد، توجه زیادی را به خود جلب کند. این اصلاحات، که بهروزرسانیهای مهمی از وضعیت

مقدمه: ادوارد یاردنی، اقتصاددان برجسته، در مقالهای برای Dow Jones به تحلیل وضعیت اقتصادی و پیشبینیهای خود درباره سیاستهای آینده فدرال رزرو پرداخته است. یاردنی نظری متفاوت از پیشبینیهای رایج

با وجود پیشرفتهای اخیر در کاهش تورم، سرعت رشد قیمتها همچنان به طور قابل توجهی بالاتر از ۲ درصد است و رشد دستمزدها نیز با نرخ هدف برای مهار فشارهای

شاخص اشتغال غیرتولیدی فدرال رزرو فیلادلفیا که به عنوان یک شاخص پیشرو برای فعالیتهای بخش خدمات در ایالات متحده محسوب میشود، با کاهش قابل توجهی مواجه شده است. این کاهش

بازار ارزهای جهانی با دقت تمام سخنرانی سالانه جروم پاول، رئیس فدرال رزرو، در کنفرانس اقتصادی جکسون هول را رصد خواهد کرد. بانک سرمایهگذاری کردیت آگریکول پیشبینی میکند که سخنرانی

طبق تحلیل گلدمن ساکس، خرید یورو در برابر دلار آمریکا در صورت کاهش EURUSD به سطح ۱.۱۰۳۰، یک استراتژی تاکتیکی مناسب به شمار میرود و هدف قیمتی این استراتژی، رسیدن

یورو در روزهای اخیر روند صعودی قدرتمندی را تجربه کرده و در مقابل دلار آمریکا توانسته است از سطح ۱.۱۱ عبور کندکه بالاترین سطح قیمتی برای EURUSD از اواخر دسامبر

بر اساس گزارش جدید ردفین، یک کارگزاری املاک و مستغلات مبتنی بر فناوری، قیمت مسکن در ایالات متحده برای دومین ماه متوالی در ژوئیه ۰.۲ درصد به صورت تعدیل فصلی

اوئدا، رئیس بانک مرکزی ژاپن: انتظار میرود نرخ تورم پایه پس از یک توقف موقتی بهتدریج افزایش یابد. روند قیمتی

شاخص قیمت تولید کننده آلمان – مه – Producer Price Index واقعی ……………… %0.2- پیشبینی …………. %0.3- قبلی ……………….. %0.6-

خرده فروشی انگلیس – مه – Retail Sales واقعی ……………… %2.7- پیشبینی ………….. %0.5- قبلی ……………….. %1.2 خرده فروشی انگلیس

پس از اعلام کاخ سفید مبنی بر اینکه دونالد ترامپ، رئیسجمهور ایالات متحده، ظرف دو هفته آینده درباره پیوستن به

به گزارش بلومبرگ، ماسایوشی سان، مدیرعامل سافتبانک، پیشنهاد راهاندازی یک مرکز عظیم هوش مصنوعی به ارزش یک تریلیون دلار را

به گزارش خبرنگار CBS در شبکه اجتماعی ایکس و به نقل از منابع آگاه، ترامپ در جریان یک جلسه توجیهی

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید