منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

کنوانسیون ملی دموکراتها: دموکراتها روز دوشنبه در شیکاگو گرد هم آمدهاند تا از کمپین کامالا هریس برای کاخ سفید حمایت کنند و به رئیسجمهور جو بایدن، که به دلیل فشارهای

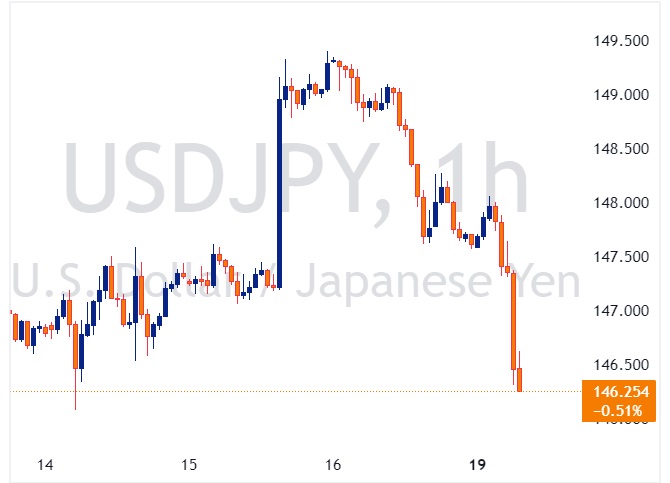

کاهش نرخ برابری دلار به ین ژاپن (USDJPY) امروز تسریع شده و نرخ اکنون به زیر 146.70 رسیده است. دلیل واضحی برای این افزایش ارزش ین نسبت به دلار وجود

طبق تحلیل بانک مشترکالمنافع استرالیا که توسط رویترز نقل شده است، بازارها به شدت منتظر هستند تا ببینند پاول در پایان این هفته چه خواهد گفت. این سخنرانی یک فرصت

تحلیلگران JP Morgan بیان میکنند که افت شدید اخیر در بازار سهام میتواند یک پیشنمایش برای اتفاقات آینده باشد. آنها معتقدند که بسیاری از شرکتکنندگان در بازار، این افت شدید

جیمز نایتلی، اقتصاددان ارشد بینالمللی در ING، درباره سخنان احتمالی جروم پاول، رئیس فدرال رزرو ایالات متحده، در روز جمعه اظهار نظر کرده است و به صورت خلاصه به شرح

گولزبی، رئیس بانک فدرال رزرو شیکاگو، در مصاحبهای با شبکه CBS اظهاراتی ذکر کرده که به صورت خلاصه به شرح زیر است: گولزبی اعلام کرده که شرایط اعتباری در ایالات

به دنبال انتشار دادههای اخیر، پیشبینی فعلی رشد سرمایهگذاری ناخالص خصوصی داخلی واقعی در سهماهه سوم از 0 به 2.4- درصد کاهش یافت.

کسبوکارها بیان میکنند همانند گذشته، دیگر قادر به انتقال افزایش قیمتها به مصرفکنندگان نیستند؛ افزایش ورشکستگی کسبوکارهای کوچک و بیکاری، زنگ خطر اقتصادی را به صدا درآورده است. به نظر

جو بایدن، رئیس جمهور ایالات متحده، اعلام کرده است که «توافق برای آتشبس در غزه نسبت به سه روز گذشته محتملتر شده است، اما هنوز به قطعیت نرسیدهایم.» مایکل هوروویتز،

گلدمن ساکس در گزارش اخیر خود، چشماندازی برای نرخ جفتارز دلار آمریکا/ین ژاپن (USDJPY) ارائه کرده است که در آن نقش نرخ بهره ایالات متحده و اختلاف نرخهای بهره واقعی

طلا امروز به بالاترین سطح خود رسید. گزارشها حاکی از آن است که افزایش قیمت طلا در امروز ممکن است ناشی از صدور سهمیههای جدید واردات طلا به بانکهای چینی

برآورد نهایی شاخص احساسات مصرفکننده دانشگاه میشیگان – Consumer Sentiment (اوت) واقعی …………… 67.8 پیشبینی ………. 66.9 قبلی …………….. 66.4 برآورد نهایی انتظارات تورمی یکساله دانشگاه میشیگان – Inflation Expectations

طلا توانست سقف قیمتی جدیدی در 2492.55 دلار ثبت کند.

برآورد اولیه آمار مجوز ساختوساز ایالات متحده – Building Permits Prel (ژوئیه) واقعی ………… 1.396 میلیون پیشبینی ………. 1.430 میلیون قبلی …………….. 1.454 میلیون موارد شروع به ساخت مسکن در

وقتی بازار کار شروع به تغییر میکند (به ویژه به سمت ضعف)، معمولاً این تغییرات به سرعت بدتر میشوند. برخی از شاخصهای پیشرو که معمولاً به نشانههای رکود اقتصادی اشاره

مقدمه: دلار آمریکا به دلیل آمار فروش خردهفروشی در ایالات متحده برای ماه ژوئیه که بهتر از حد انتظار بود، حمایت شد. کاهش نوسانات بازار و تقویت نرخ برابری دلار

کارشناسان رابوبانک (Rabobank) معتقدند که نگرانیها درباره تشدید تنشها در خاورمیانه، به ویژه بین ایران و اسرائیل، در رابطه با قیمتهای بالای نفت خام، بیش از حد بزرگنمایی شده است.

جیپیمورگان پیشبینی کرده است که FOMC در سال 2024 نرخ بهره را به میزان 100 نقطه پایه (1 درصد) کاهش خواهد داد. حتی با کاهش 100 واحد پایه، نرخ بهره

بانک آمریکا (Bank of America) درباره سخنرانی جروم پاول، رئیس فدرال رزرو ایالات متحده، در کنفرانس جکسون نکاتی را عنوان میکند که به شرح زیر است: پاول در روز جمعه،

کامالا هریس اعلام کرده است که در طول چهار سال اول ریاستجمهوری خود، قصد دارد ۳ میلیون واحد مسکونی جدید بسازد. او همچنین به دنبال ارائه مشوقهای مالیاتی برای سازندگانی

به گفته منابع، وزارت انرژی ایالات متحده 1.5 میلیون بشکه نفت خام برای ذخیرهسازی استراتژیک خریداری کرده که تحویل آن در ماه ژانویه خواهد بود.

به دنبال انتشار دادههای اخیر، پیشبینی فعلی رشد واقعی سرمایهگذاری خصوصی داخلی در سهماهه سوم کاهش یافته و از 2.8 به 0 درصد رسیده است.

به گفته کربی، سخنگوی وزارت دفاع ایالات متحده، «ما اطلاعاتی داریم که نشان میدهد حمله از سوی ایران احتمالا پس از صدور یک هشدار بسیار کم صورت گیرد.

والمارت، یکی از بزرگترین شرکتهای خردهفروشی جهان، به تازگی شش ارزیابی مهم در مورد وضعیت مصرفکنندگان در ایالات متحده و جهان ارائه داده است. براساس آمار خردهفروشی ایالات متحده در

بازار کار دیگر فشرده نیست و نشانههایی از سرد شدن آن دیده میشود، اما با این وجود، میزان اخراجها همچنان پایین باقی مانده است و دیگر تهدید جدی برای افزایش

بر اساس قیمتگذاری بازار، احتمال کاهش 0.25 و 0.5 درصدی نرخ بهره توسط فدرال رزرو در نشست سپتامبر به ترتیب به 76.5 و 23.5 درصد رسیده است.

مقدمه: اکنون که تورم در ایالات متحده به هدف تعیینشده رسیده است، سوال اصلی این است که آیا فدرال رزرو با 25 نقطه پایه شروع به کاهش نرخ بهره میکند

وزارت بازرگانی چین اعلام کرده است که از تاریخ 15 سپتامبر، صادرات آنتیموان و دیگر عناصر مهم را کنترل خواهد کرد. این اقدام به منظور حفاظت از منافع و امنیت

مدعیان بیکاری: مدعیان بیکاری یکی از مهمترین دادهها برای پیگیری هر هفته است؛ زیرا نشانگر بهروزی از وضعیت بازار کار به شمار میرود. این دادهها از خردهفروشی اهمیت بیشتری دارند.

مقدمه: پس از اینکه طلا در روز معاملاتی قبل بیش از 1% کاهش داشت، در روز پنجشنبه به آرامی افزایش یافت. این کاهش قیمت ناشی از دادههای تورم بود که

به گزارش شبکه ABC، یکی از مقامات کاخ سفید اعلام کرده که دونالد ترامپ، رئیسجمهور ایالات متحده، امروز در «اتاق

نتانیاهو: ایالات متحده در درگیری ما با ایران کمک قابلتوجهی ارائه میدهد – به نقل از CNN

سازمان انرژی اتمی ایران: هیچ تهدید یا آسیبی متوجه ساکنان اطراف سایت خنداب نیست.

صندوق بینالمللی پول هشدار داد که منطقه یورو در معرض خطر گرفتار شدن در رکود اقتصادی قرار دارد.

در ادامه تنشهای رو به رشد در خاورمیانه و تشدید درگیریهای نظامی میان ایران و اسرائیل، قیمت نفت برنت در

رویترز – ایران با بارگیری نفتکشها بهصورت تکبهتک و نزدیکتر کردن ذخایر شناور خود به چین، موفق شده عرضه نفت

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید