منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

منابع خبری گزارش دادهاند که مقامات اسرائیلی در تماس تلفنی با ایالات متحده اعلام کردهاند که ممکن است پیش از پایان ضربالاجل دو هفتهای تعیینشده

مناظره بین ترامپ، نامزد جمهوریخواه و هریس، نامزد دموکرات، قرار است در تاریخهای ۴ سپتامبر در شبکه فاکس و ۱۰ سپتامبر در شبکه ABC برگزار شود. همچنین، مناظرهای دیگر در

به نظر نمیرسد که بازارهای سهام به تازگی با رویدادی فاجعهبار مواجه شده باشند، بلکه علاوه بر چشمانداز معمول، در حال بررسی احتمالات نااطمینانی و پیامدهای شدیدتر نیز هستند. آنچه

خزانهداری ایالات متحده 25 میلیارد دلار اوراق قرضه 30 ساله خزانهداری را در سقف بازده 4.314 درصد حراج کرد. بازدهی در شروع حراج 4.283 درصد بود. تغییرات 3.1 نقطهپایه (میانگین

به دنبال انتشار دادههای اقتصادی اخیر، پیشبینی فعلی از نرخ رشد سرمایهگذاری ناخالص داخلی خصوصی واقعی در سهماهه سوم از ۲.۸ به ۲.۹ درصد افزایش یافته است.

واقعی …………. 233 هزار نفر پیشبینی ……….. 240 هزار نفر قبلی ………………. 249 هزار نفر (به 250 هزار نفر اصلاح شد) تعداد متقاضیان ادامهدار مدعیان بیکاری از 1869 به 1875

نوسانات در فیوچرزهای بازار سهام ایالات متحده: شاخصهای فیوچرز سهام ایالات متحده (S&P 500 و Nasdaq 100) با نوسان همراه بودند و بین کمی افزایش و کاهش تغییر میکردند.

شرکتهای مایکروسافت و پالانتیر قصد دارند فناوری هوش مصنوعی خود را به نهادهای دفاعی و جاسوسی آمریکا بفروشند.

فشار فروش از سوی نهنگهای جدید: به گفته Julio Moreno، رئیس تحقیقات CryptoQuant، بیشتر فشار فروش بیتکوین از سوی نهنگهای جدید (سرمایهگذاران بزرگ تازهوارد) است. این نهنگها در تاریخ 5

مقدمه: بازارهای سهام معروف مانند S&P 500 و شاخص نیکی ۲۵۵ پس از افت سنگین روز دوشنبه، حالا نواحی گپ خود را پر کردهاند. عدم توانایی در بستن بالای سطوح

بانک جیپیمورگان احتمال وقوع یک رکود اقتصادی در ایالات متحده را تا پایان سال از 25 درصد به 35 درصد افزایش داده است.

مقدمه: قیمت نفت برای سومین جلسه (معاملاتی) متوالی در روز پنجشنبه به دلیل نگرانی بازار در مورد ریسک عرضه به دلیل تنشها در خاورمیانه افزایش یافت و کاهش شدید ذخایر

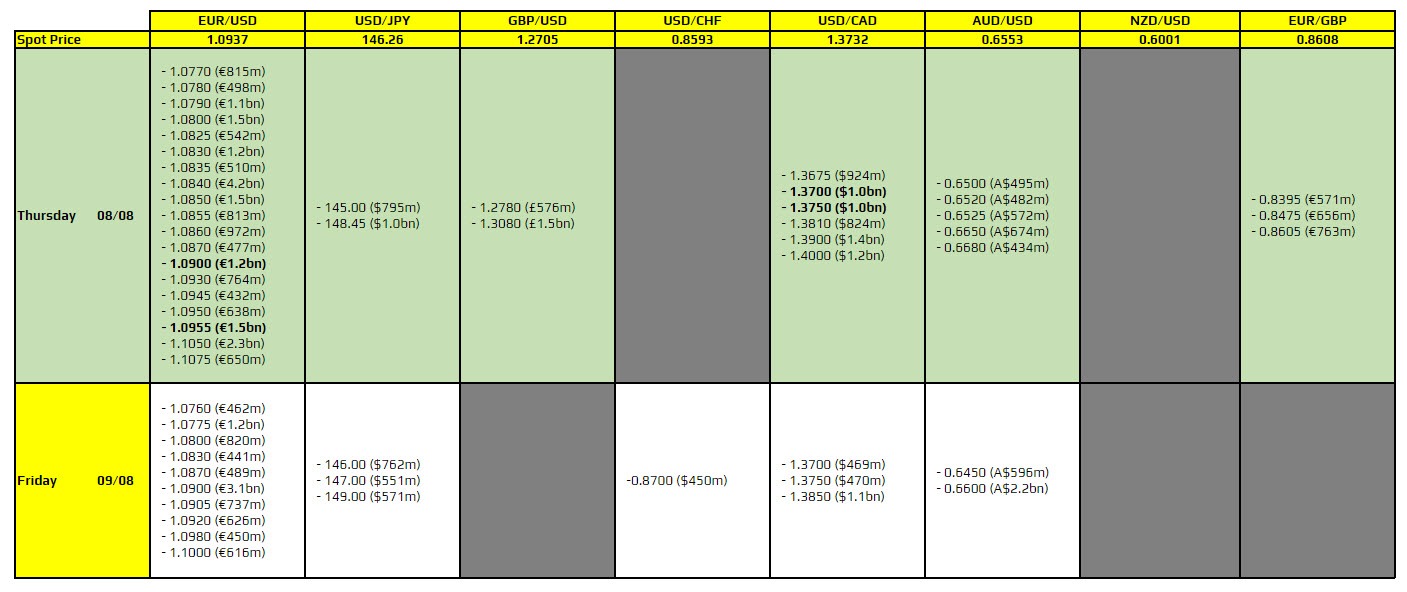

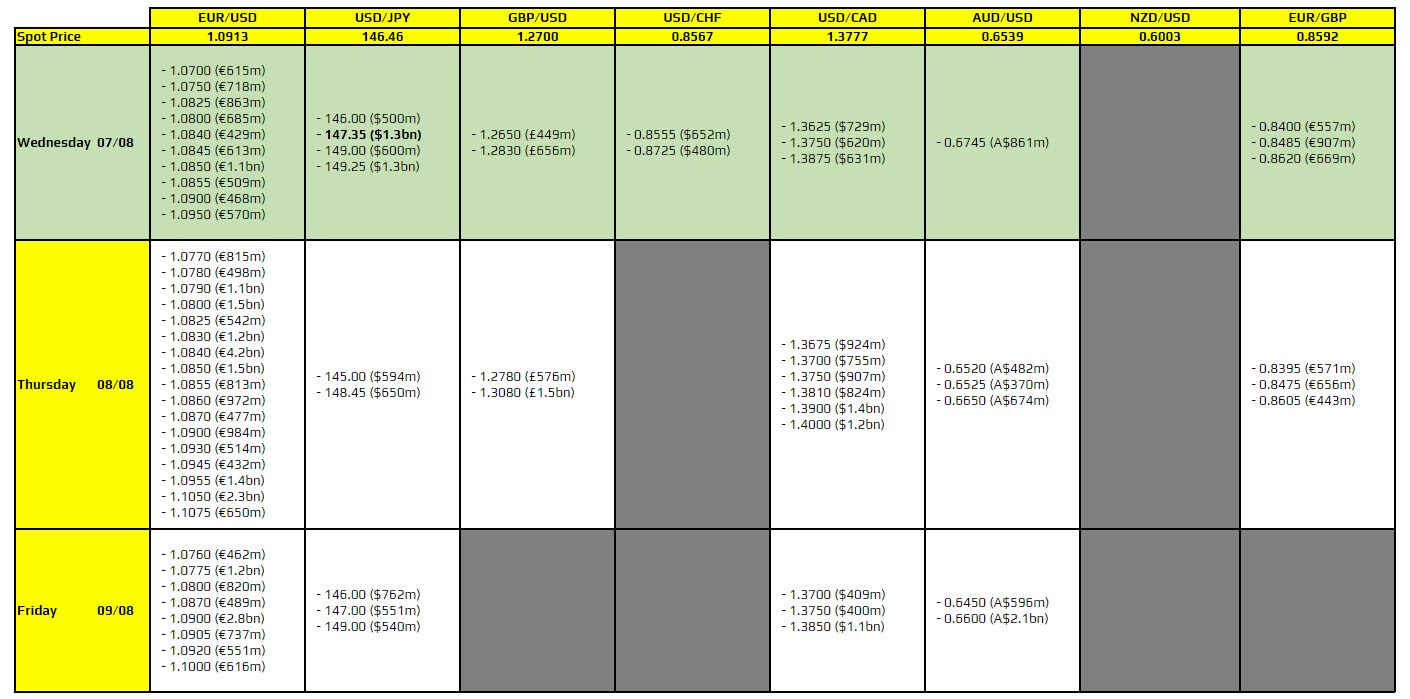

سطوح مهم قیمتی امروز برای جفت ارزهایEURUSD و USDCAD به صورت بولد (پر رنگ) مشخص شده است. این سطوح ممکن است نقش مهمی در تعیین جهت قیمتها داشته باشند. برای

گلدمن ساکس اظهار کرده است که فروش فوری در بازار سهام ممکن است رشد تولید ناخالص داخلی (GDP) آمریکا را کاهش دهد و بر سیاست فدرال رزرو (Fed) تأثیر بگذارد.

تحلیلگران در بانک Commerzbank بهتازگی اظهاراتی دادهاند که به رویدادهای اخیر در بازارها اشاره دارند: ۱. فدرال رزرو (Federal Reserve) احتمالاً انتظارات برای کاهش نرخ بهره را بیشتر از گذشته

به گفته جیمی دیمون، مدیرعامل جی پی مورگان، «کاهش 50 نقطهپایهای نرخ بهره توسط فدرال رزرو به اندازهای که بازارها فکر میکنند، مهم نیست.»

خزانهداری ایالات متحده 39 میلیارد دلار اوراق قرضه 10 ساله خزانهداری را در سقف بازده 3.96 درصد حراج کرد. بازدهی در شروع حراج 3.929 درصد بود. تغییرات 3.1 نقطهپایه (میانگین

دیوید سولومون، مدیر اجرایی گلدمن ساکس، پیشبینی میکند که فدرال رزرو از برداشتن گامهای اضطراری برای کاهش هزینههای استقراض اجتناب خواهد کرد، چرا که او پیشبینی میکند که اقتصاد ایالات

نشانهها همچنان حاکی از آن است که نرخ بالای بهره، تأثیرات منفی خود را بر هزینههای مصرفکنندگان آمریکایی گذاشته است، زیرا امروز سهام یک شرکت تولیدکننده کفپوشهای کامپوزیتی کاهش چشمگیری

به گفته کربی، سخنگوی وزارت دفاع آمریکا، «به اندازهای که تاکنون مشاهده شده، به آتشبس بین حماس و اسرائیل نزدیک هستیم.»

مسعود پزشکیان، رئیس جمهور ایران، در گفتگو با امانوئل مکرون، همتای فرانسوی خود، تأکید کرد در برابر هرگونه تهاجم یا رفتار تجاوزکارانه سکوت نخواهد کرد. این اظهارات در حالی مطرح

گزارش هفتگی ذخایر نفت خام اداره اطلاعات انرژی ایالات متحده – Crude Oil Inventories واقعی ………………. 3.728- میلیون بشکه پیشبینی ………….. 0.400- میلیون بشکه قبلی …………………. 3.436- میلیون بشکه

مقدمه: بازارهای سهام آمریکا و (بهویژه) اروپا به همان سرعتی که بازار سهام ژاپن در حال برگشت است، عمل نمیکنند. اما سنتیمنت ریسک جهانی در حال باثبات شدن است که

ایلان ماسک تأیید کرده است که یک مصاحبه با رئیسجمهور سابق دونالد ترامپ در روز دوشنبه انجام خواهد شد و این مصاحبه در پلتفرم X ( توییتر) پخش میشود.

موسسه بارکلیز (Barclays) وضعیت بخش خردهفروشی آمریکا را از وضعیت مثبت به وضعیت متعادل کاهش داده است.

یک مورد مهم و برجسته وجود دارد که باید به آن دقت شود و در عکس به صورت پررنگ نشان داده شده است. با توجه به آن که این مورد

تحلیلگران مؤسسه گلدمن ساکس به این سؤال پاسخ دادهاند که آیا نوسانات بازار در این هفته میتواند منجر به یک بازار نزولی شود؟ این، به نظر ما بعید است. در

نیک تیمیرائوس از روزنامه والاستریت ژورنال: اکثر اقتصاددانان و سایر ناظران حرفهای فدرال رزرو انتظار دارند که فدرال رزرو در هریک از سه جلسه سیاستگذاری باقیمانده خود در سال جاری،

دیوید سولومون، مدیر اجرایی گلدمن ساکس: مطمئن باشید که اقتصاد ایالاتمتحده از رکود جلوگیری میکند. بعید است فدرال رزرو کاهش اضطراری نرخ بهره را اجرا کند. هیچ تحول اقتصادی قابلتوجهی

بازارهای جهانی در حال حاضر با نوسانات شدیدی روبرو شدهاند که پس از انتشار گزارش ناامیدکنندهای اشتغال غیرکشاورزی ایالات متحده در جمعه گذشته رخ داده است. همیشه در این مواقع

طبق گزارش اخیر فدرال رزرو نیویورک، میزان بدهیهای کارتهای اعتباری در سهماهه دوم سال جاری نسبت به همین بازه زمانی در سال گذشته، ۵.۸ درصد افزایش داشته است. همچنین، نرخ

فابیو پانتا، رئیس بانک مرکزی ایتالیا: این بانک (بانک مرکزی اروپا) سیاست پولی خود را بهصورت انعطافپذیر و بر اساس

اسرائیل اعلام کرد که ایران یک پهپاد اسرائیلی را سرنگون کرده است اما نگرانیای درباره افشای اطلاعات امنیتی وجود ندارد.

سفیر ایران در سازمان ملل، امیرسعید بحرینی، اعلام کرد که حمله اسرائیل به تأسیسات هستهای نطنز کارآمد نبوده است و

رئیس سازمان انرژی اتمی ایران، محمد اسلامی، اعلام کرد که وضعیت تأسیسات هستهای ایران «خوب» است.

در ادامه تنشهای نظامی میان ایران و اسرائیل، ایران یک پهپاد هرمس ۹۰۰ اسرائیلی را در اصفهان سرنگون کرد. پهپاد

صرافی رمزارز ایرانی نوبیتکس هدف حمله سایبری قرار گرفت و ۴۸ میلیون دلار از داراییهای آن به سرقت رفت. بر

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید