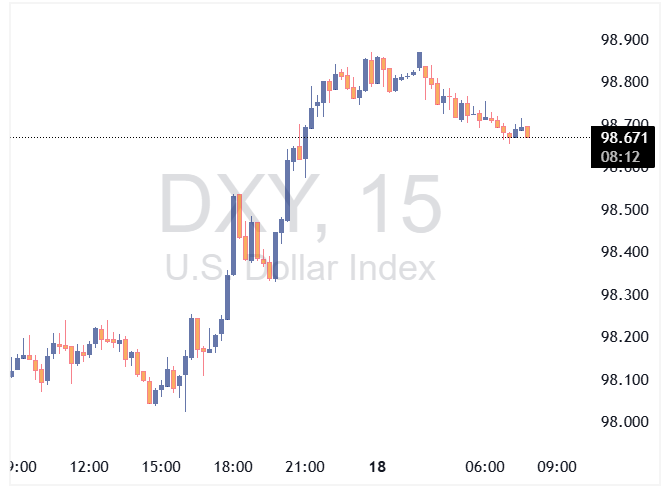

طبق گفته جمعی از کارشناسان بازار، فدرال رزرو مقصر سقوط تاریخی بازار سهام از هفته گذشته است.

شاخص S&P 500 از زمانی که فدرال رزرو در نشست هفته گذشته خود نرخ بهره را بدون تغییر در محدوده فعلی 5.25 تا 5.50 درصد باقی گذاشت، تا 7 درصد کاهش یافت.

نزدک 100 در همین بازه زمانی 10% کاهش یافت.

جرمی سیگل، پروفسور وارتون، روز دوشنبه به CNBC گفت که فدرال رزرو پشت منحنی قرار گرفته است و استدلال میکند که آنها باید 150 نقطه پایه کاهش نرخ بهره را طی دو ماه آینده اعمال کنند.

(وقتی گفته میشود بانک مرکزی “پشت منحنی قرار میگیرد”، یعنی نرخ بهره را به اندازه کافی سریع افزایش نمیدهد تا بتواند با تورم مقابله کند. در مقابل، وقتی گفته میشود فدرال رزرو “جلوی منحنی حرکت میکند”، به این معنی است که نرخ بهره را سریعتر از آنچه تورم نشان میدهد، افزایش میدهد.)

سیگل گفت: “من خواستار کاهش اضطراری 75 نقطه پایهای در نرخ بهره فدرال رزرو، در کنار کاهش 75 نقطه پایهای دیگر برای ماه آینده در نشست سپتامبر هستم و این حداقل کاهش است.”

سیگل معتقد است که نرخ بهره فدرال باید 3.50٪ -4٪ باشد.

سیگل مدتها است از جروم پاول، رئیس فدرال رزرو، به دلیل اقدامات بسیار دیر در افزایش نرخهای بهره در دوران رشد تورم در سالهای 2021 و 2022 انتقاد کرده و اکنون او فکر میکند که پاول با معطل کردن طولانی برای کاهشهای نرخ بهره، دقیقاً همان اشتباه را تکرار میکند.

سیگل گفت: فدرال رزرو چیزی در مورد اقتصاد نمیداند. به آنچه سه سال پیش رخ داد نگاه کنید. بازار خیلی بهتر از فدرال رزرو میداند، بنابراین آنها باید پاسخ دهند.”

سیگل افزود: «اگر فدرال رزرو قرار باشد در مسیر کاهش نرخ بهره به اندازه افزایش نرخ بهره کند باشد، که اتفاقاً اولین خطای سیاستی در 50 سال گذشته بود، پس ما در زمینه اقتصاد در زمان خوبی نیستیم. ”

در پاسخ به این سوال که آیا کاهش بازار سهام ناشی از افزایش شانس کمالا هریس برای پیروزی در انتخابات ریاستجمهوری نوامبر است یا خیر، سیگل مجدداً تاکید کرد که این موضوع بهجای انتخابات ریاستجمهوری آتی یا تنشهای ژئوپلیتیکی، همانطور که برخی از مفسران پیشنهاد کردهاند، به طور جدی با فدرال رزرو مرتبط است. “من فکر نمیکنم انتخابات، ایران یا ژاپن منشأ این سقوط بازار باشند. فکر میکنم منبع آن در واشنگتن دی سی در ساختمان فدرال رزرو است.”

میسلاو ماتیکا، استراتژیست جی پی مورگان، در یادداشت روز دوشنبه خود گفت که عدم کاهش نرخ بهره فدرال رزرو در نیمه اول سال بر رشد اقتصادی در نیمه دوم تاثیر خواهد گذاشت و هر گونه کاهش نرخ بهره آینده از سوی فدرال رزرو به احتمال زیاد کافی نخواهد بود.

ماتیکا گفت: “فدرال رزرو شروع به کاهش نرخ بهره خواهد کرد، اما بیشتر به روشی واکنشی و به عنوان پاسخی به تضعیف رشد – این ممکن است برای ایجاد یک بازگشت کافی نباشد.”

با این حال، در حالی که فدرال رزرو ممکن است “پشت منحنی قرار گرفته باشد”، این میتواند برنامه بانک مرکزی باشد.

پاول میخواهد بازار را متقاعد کند که حتی در مواجهه با رکود بالقوه، همچنان مصمم به مهار تورم است، درست مانند رئیس سابق فدرال رزرو، پل ولکر، در دهه 1980.

پاول تا کنون خیلی آرامتر از ولکر بوده است، اما او همچنان باید همان پیام را ارائه دهد. این اتفاق همین الان در حال رخ دادن است. نیکلاس کولاس، یکی از بنیانگذاران دیتاترک (DataTrek)، در یادداشتی روز دوشنبه گفت: به نظر میرسد عقب ماندن به پاول و FOMC کمک میکند تا از این ایده که کاهش نهایی نرخ بهره انگیزه سیاسی دارد، عقب نشینی کنند.

صرف نظر از اینکه انگیزه فدرال رزرو از انتظار تا سپتامبر برای کاهش نرخ بهره چیست، بازار در حال حذف یک پیام کاملا واضح است.

جان لینچ، از کومریکا (Comerica)، شرکت خدمات مالی، گفت: “احساس فزایندهای وجود دارد که فدرال رزرو برای کاهش نرخ بهره بیش از حد منتظر مانده است و اکنون در زمینه نرخ بهره عقب مانده است.”