رکورد شکنی طلا همچنان ادامه دارد و قیمت شمش اکنون به 2600 دلار در هر اونس نزدیک شده است که نشان دهنده افزایش بیش از 25 درصدی سالانه است. این افزایش به این معنی است که یک شمش طلای اونس استاندارد 400 تروی (حدود 12.4 کیلوگرم یا 27.4 پوند)، که معمولاً در سطح بین المللی معامله میشود و توسط بانکهای مرکزی استفاده میشود، اکنون بیش از 1 میلیون دلار قیمت دارد که از 725000 دلار در اکتبر گذشته افزایش یافته است. این رشد به دنبال تشدید تنشهای خاورمیانه پس از حمله حماس به اسرائیل و انتظارات فزاینده برای تغییر چرخه نرخ بهره آمریکا از افزایش به کاهش و همچنین ادامه تقاضای بانک مرکزی و خرید سفتهبازانه بود.

از آن زمان، طلا نزدیک به 800 دلار افزایش یافته است، تنها با اصلاحات جزئی در طول این رالی طولانی – که حرکت زیربنایی قوی را نشان میدهد، که توسط FOMO (ترس از دست دادن) هدایت میشود، که به ندرت برای این مدت طولانی ادامه مییابد. همانطور که تاکید کردیم، افزایش طلا منعکس کننده جهانی عدم تعادل است. عدم قطعیتها باعث افزایش تقاضا از سوی سرمایه گذاران، چه نهادی و چه فردی و همچنین بانکهای مرکزی شده است.

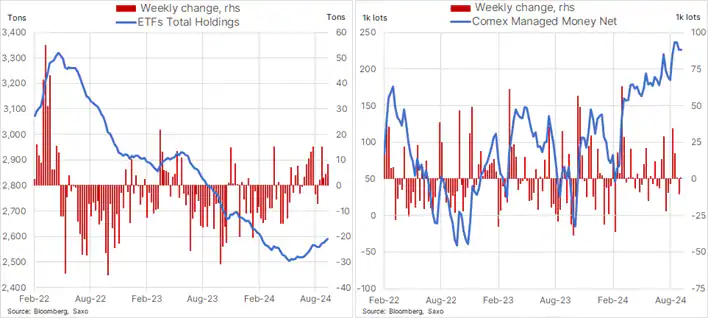

در بهروزرسانی اخیر، ما به عوامل مؤثر در افزایش قیمت طلا اشاره کردیم: بیثباتی مالی، جذابیت دارایی امن، تنشهای ژئوپلیتیکی، دلارزدایی و پیش بینی کاهش نرخ بهره فدرال رزرو. انتظار میرود اولین کاهش از چندین کاهش در 18 سپتامبر، در طول نشست FOMC انجام شود. در حالی که اندازه کاهش (25 یا 50 نقطه پایه) ممکن است باعث نوسانات کوتاه مدت شود، محرکهای اساسی صعود طلا بعید به نظر میرسد محو شوند که نشان دهنده افزایش احتمالی بیشتر در ماههای آینده است. با کاهش هزینه فرصت نگهداری طلا، ممکن است شاهد افزایش تقاضا برای ETFهای پشتوانه طلا از سوی مدیران دارایی باشیم، به ویژه در غرب، که تا ماه مه از زمان شروع افزایش تهاجمی نرخ بهره FOMC در سال 2022، فروشندگان خالص بودند.

چه ریسکهایی وجود دارند؟

مهم است که به یاد داشته باشید که هیچ دارایی، از جمله طلا، در یک خط مستقیم افزایش نمییابد. اصلاح قیمتی اجتناب ناپذیر است. یکی از ریسکهای کلیدی، ایجاد موقعیتهای خرید سفته بازانه است. اگر معاملهگران طلا قیمتهای بالاتر را پیش بینی کنند و فلز به زیر سطوح حمایتی کلیدی سقوط کند، این مسلئه میتواند موجی ازفشار فروش را به همراه کاهش موقعیتها ایجاد کند و قیمتها را بیشتر پایین بیاورد. علاوه بر این، هر گونه کاهش تنشهای ژئوپلیتیکی میتواند جذابیت طلا را به عنوان یک دارایی امن کاهش دهد و سرمایهگذاران را تشویق کند تا به دنبال داراییهای ریسکیتر و با بازده بالاتر بروند. در نهایت، بانکهای مرکزی و سرمایهگذاران ممکن است برای خرید در چنین سطوح بالایی تردید داشته باشند، چرا که از ارزشگذاری بیش از حد میترسند که میتواند تقاضا را کاهش دهد و بر قیمتها فشار بیاورد.

نقره سریعتر از طلا

در حالی که رکورد جدید قیمتی طلا بیشترین توجه را به خود جلب کرده است، نقره در این ماه عملکرد بهتری داشته و بازدهی دو برابر بیشتر را به ارمغان آورده است. نقش دوگانه نقره به عنوان یک فلز گرانبها و فلز صنعتی به این معنی است که قیمت آن تحت تأثیر طلا، فلزات صنعتی و دلار است. پس از رسیدن به بالاترین قیمت یک دهه اخیر در 32.50 دلار در ماه مه، نقره در کنار فلزات صنعتی به دلیل نگرانی در مورد تقاضای چین، اصلاح عمیقی را تجربه کرد. بین ماه مه و اوت، نسبت طلا به نقره از 73 اونس نقره در هر اونس طلا به 90 اونس افزایش یافت.

با این حال، تداوم رشد طلا و بهبود بخش فلزات صنعتی، با حمایت ضعیفتر دلار، این نسبت را به 84 کاهش داده است و نقره یک بار دیگر از طلا پیشی گرفته است. سرمایه گذارانی که در مورد پرداخت قیمتهای بی سابقه برای طلا محتاط هستند، ممکن است ارزش نقره را بهتر ببینند، که بسیار پایینتر از رکورد 50 دلاری خود در سال 2011 باقی مانده است.