با نزدیک شدن به پایان سال، بانکهای مرکزی آخرین تعدیلات سیاست پولی خود را انجام میدهند. کانادا دیروز کاهش نرخ بهره 50 نقطه پایه را اعمال کرد، در حالی که برزیل یک افزایش 100 نقطه پایه را اجرا کرد – زیرا سیاست مالی بیش از حد تسهیلی بوده و انتظارات تورمی از کنترل خارج شده است. امروز همه نگاهها به بانک مرکزی اروپا معطوف است.

دلار آمریکا: برنده شدن دلار با کاهش نرخهای بهره توسط شرکای تجاری

دلار آمریکا در ماه دسامبر همچنان به خوبی پشتیبانی میشود، زیرا شرکای تجاری به سرعت نرخ بهره خود را کاهش میدهند. کانادا اکنون دو کاهش متوالی 50 نقطه پایه را اجرا کرده و بانکهای مرکزی در اروپا ممکن است امروز کاهشهایی با همین اندازه اعمال کنند. در همین حال، گزارشهایی از ژاپن نشان میدهد که بانک مرکزی ژاپن هفته آینده افزایش نرخ بهرهای نخواهد داشت. این موضوع به تقویت جفت ارز USDJPY تا سطح 153 کمک کرده است. همچنین، صبح دیروز، گزارشی از منابع خبری مبنی بر اینکه چین در حال بررسی تضعیف یوان است، باعث تقویت دلار شد. اگرچه این دیدگاه اصلی ما (تیم تحلیل ING) نیست، اما اگر چنین اتفاقی بیفتد، روایت به سمت کاهش رقابتی ارزش ارزها و جنگهای ارزی تغییر خواهد کرد که به دلیل قدرت و ماهیت نسبتاً بسته اقتصاد آمریکا به نفع دلار خواهد بود.

در مورد داستان داخلی آمریکا، دادههای شاخص قیمت مصرفکننده دیروز هیچ شگفتی خاصی نداشت و بازار دیدگاه خود را تقویت کرده است که فدرال رزرو میتواند هفته آینده نرخ بهره را 25 نقطه پایه کاهش دهد. این اقدام به عنوان فرصتی برای اجرای سیاست کمتر محدودکننده توسط فدرال رزرو در نظر گرفته خواهد شد.

برای امروز، تمام توجهها به اروپا معطوف است، اما در آمریکا تمرکز بر روی دادههای شاخص قیمت تولیدکننده ماه نوامبر خواهد بود. هر گونه شگفتی افزایشی – و تأثیر آن بر انتشار شاخص هسته قیمت هزینههای مصرف شخصی که برای جمعه آینده برنامهریزی شده است – میتواند به طور جزئی به نفع دلار باشد.

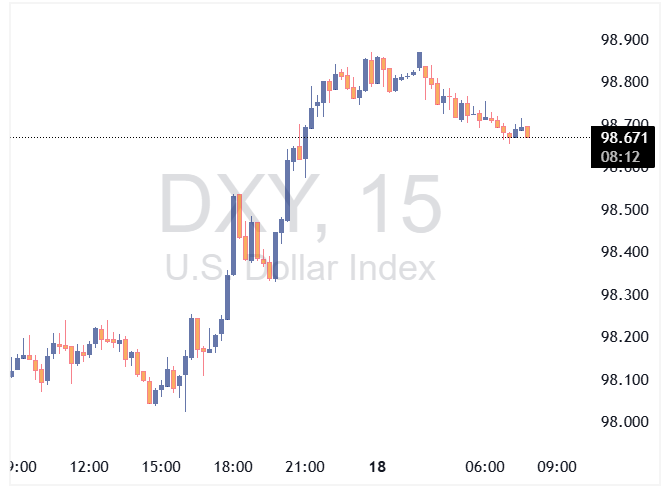

ما دلیلی برای ترک امنیت، نقدینگی و بازدهی بالای دلار (نرخ سپردههای یکهفتهای 4.55 درصد در سال) نمیبینیم و شاخص دلار ممکن است در صورت سیاستهای تسهیلی قابل توجه بانک مرکزی اروپا امروز، به سمت 107 حرکت کند.

بانک مرکزی اروپا: انتظار سیاستهای تسهیلی از بانک مرکزی اروپا امروز

بازار دیدگاه خود را تثبیت کرده است که بانک مرکزی اروپا امروز نرخ بهره را 25 نقطه پایه کاهش خواهد داد. تیم ما نیز با این نظر موافق است، هرچند احتمال کاهش 50 نقطه پایه را کاملاً رد نمیکند. ما انتظار داریم که پیشبینیهای رشد و شاید حتی پیشبینیهای تورم امروز کاهش یابد. تمرکز بر این خواهد بود که آیا بانک مرکزی اروپا این پیشبینیهای تورم را که در ماه سپتامبر برای سالهای 2024، 2025 و 2026 به ترتیب 2.5 درصد، 2.2 درصد و 1.9 درصد تعیین شده بود، کاهش میدهد یا خیر. به عنوان مثال، کاهش پیشبینی سال 2025 به حدود 2.0 درصد میتواند مسیر چرخه تسهیل شتابدارتر را هموار کند.

قیمتگذاری بازار برای بانک مرکزی اروپا از هماکنون نشان میدهد که نرخها در تابستان سال آینده به قلمرو تسهیلی (زیر 2 درصد) کاهش خواهند یافت. اما همانطور که تیم ما (ING) در بخش نرخها بحث میکند، این قیمتگذاری میتواند حتی بیشتر کاهش یابد. به طور کلی، ما همچنان نسبت به جفت ارز EURUSD دیدگاه نزولی داریم و دلیلی نمیبینیم که بانک مرکزی اروپا بهطور تهاجمی با قیمتگذاری فعلی بازار مخالفت کند. با این حال، امروز حدود سطح 1.0550 مقدار قابل توجهی از قراردادهای انقضای آپشن ارزی وجود دارد و نمیتوان احتمال تثبیت EURUSD در این محدوده یا معامله آن در سطح 1.0550 تا زمان انقضا در ساعت 16 به وقت اروپای مرکزی را رد کرد، مگر اینکه کریستین لاگارد به اندازه کافی دیدگاههای نزولی را برای یورو تقویت کند.

منبع: ING