یوتوتایمز » بایگانی: کامران گودرزی » برگه 120

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

به گزارش بلومبرگ، ضعف اقتصادی و گزینههای ارزانتر احتمالاً از میل چین به گاز طبیعی خواهد کاست. مصرف این سوخت پاک که به عنوان پلی حیاتی به سوی کربن صفر شناخته میشود، در سالهای اخیر همواره رشد دو رقمی داشته است. اما انتظار میرود که به سطوح کمتری کاهش یابد، زیرا ضعف در استفاده صنعتی و فراوانی زغال سنگ و انرژیهای تجدیدپذیر باعث کاهش تقاضا میشود.

حوثیها ادعا میکنند که در ۱۲ ساعت گذشته ۳ حمله به تلآویو انجام دادهاند.

مقام سابق ارزی ژاپن، ماساتو کاندا، همچنان به اظهار نظر در مورد ین ادامه میدهد. او به مدت سه سال دیپلمات ارزی ژاپن بود و در ژوئن سال گذشته از این پست کنار رفت. کاندا در سخنرانی خود در توکیو اظهار داشت که بازار ارز باید مطابق با اصول فاندامنتال حرکت کند و انحرافات ناگهانی از اصول فاندامنتال نیاز به اصلاح دارند.

وزیر اقتصاد ژاپن، آکازاوا، اعلام کرد که بررسی افزایش نرخ بهره توسط بانک مرکزی ژاپن و هدف دولت برای خروج از تورم منفی متناقض نیستند. وی تأکید کرد که بانک مرکزی ژاپن و دولت به خوبی همکاری میکنند.

به گزارش رویترز، نخستوزیر عراق، محمد شیاع السودانی، اعلام کرد که وی یک توافق امنیتی دو جانبه و همچنین یک توافق شراکت استراتژیک با بریتانیا امضا خواهد کرد. او در حالی به لندن برای یک دیدار رسمی سفر کرده است که تغییرات تاریخی در خاورمیانه به وقوع پیوسته است.

عراق در تلاش است تا از تبدیل شدن به یک منطقه نزاع جلوگیری کند و روابط خود با واشنگتن و تهران را متعادل نگه دارد. این توافق امنیتی با بریتانیا پس از اعلام سال گذشته مبنی بر پایان کار ائتلاف تحت رهبری ایالات متحده در مبارزه با داعش در عراق در سال 2026 صورت میگیرد. همچنین، این سفر شاهد امضای توافقات عمده با شرکتهای بریتانیایی خواهد بود. سودانی تأکید کرد که این یک سفر پروتکلی نیست و بر بازسازی زیرساختهای آسیبدیده عراق و گسترش روابط با کشورهای غربی و عربی تمرکز دارد.

کاپتین از بانک UBS اعلام کرد که ریسک تعرفهها هنوز در بازار قیمتگذاری نشده است و معتقد است که تعرفهها تورمی هستند. وی همچنین هشدار داد که تعرفههای متحرک میتوانند برای فدرال رزرو مشکلساز شوند.

تراز حساب جاری ژاپن در نوامبر به 3352.5 میلیارد ین رسید که بالاتر از پیشبینی 2652.5 میلیارد ین و مقدار قبلی 2456.9 میلیارد ین است. تراز حساب جاری تعدیل شده نیز به 3033.4 میلیارد ین رسید که بالاتر از پیشبینی 2578.1 میلیارد ین و مقدار قبلی 2408.8 میلیارد ین است. تراز تجاری بر اساس تراز پرداختها نیز به 97.9 میلیارد ین رسید که بالاتر از پیشبینی -34.6 میلیارد ین و مقدار قبلی -155.7 میلیارد ین است.

انتظار میرود رئیسجمهور منتخب ترامپ سیاست حسابداری ارزهای دیجیتال را که بانکها را ملزم به شمارش داراییهای دیجیتال به عنوان بدهی میکند، لغو کند.

تسلا تصمیم شگفتانگیزی در مورد تولید سایبرتراک گرفته است. بعد از هیاهوی اولیه، تقاضا برای این خودرو زاویهدار کاهش یافته و بسیاری از نمونهها در انبارها جمع شدهاند. به همین دلیل، تسلا تولید سایبرتراک را کاهش داده و کارگران خط تولید آن را به تولید مدل Y منتقل کرده است.

این اقدام در حالی انجام میشود که فروش خودروهای تسلا در سال گذشته برای اولین بار در بیش از یک دهه کاهش یافته است. همچنین، این نوع تغییرات برای تسلا غیرمعمول است و معمولاً زمانی اتفاق میافتد که مدل جدیدی معرفی شود.

به گفته بانک گلدمن ساکس، چین از مجموعهای گسترده از اقدامات تحریک اقتصادی برای جبران اثرات تعرفههای مورد انتظار آمریکا و رکود مداوم در بازار مسکن استفاده خواهد کرد. این بانک سرمایهگذاری انتظار دارد که دولت چین تسهیلات پولی و مالی اضافی و حمایت از بازار مسکن را به کار گیرد.

جان هاتزیوس، اقتصاددان ارشد، روز سهشنبه به تلویزیون بلومبرگ گفت که رشد در دومین اقتصاد بزرگ جهان امسال به 4.5 درصد کاهش خواهد یافت، از حدود 5 درصد در سال 2024، که با اجماع همخوانی دارد.

نیپون استیل اعلام کرد که تنها شریک برای یو. اس. استیل است که میتواند شرکت را به صورت کامل حفظ کند و کورههای بلند را در حال کار نگه دارد و شغلها را حفظ کند. این شرکت اظهار داشت که تعهدات آنها از طریق جلسات متعدد در سال گذشته با ذینفعان مختلف از جمله کارکنان به اشتراک گذاشته شده است.

نیپون استیل همچنین اعلام کرد که طرح آنها از طرفداران زیادی در میان کسانی که بیشترین منافع را دارند برخوردار است. مدیرعامل فولاد کلیولند-کلیفز، گونکلاوس، به تعصبات ناعادلانه ادامه میدهد و نمیتواند با گستره و مقیاس طرح نیپون استیل مطابقت داشته باشد. نیپون استیل تأکید کرد که به انجام هر کاری که لازم باشد برای به نتیجه رسیدن معامله خود ادامه خواهد داد.

بلومبرگ گزارش کرده است که بیتکوین و بازار ارزهای دیجیتال سال را با شروعی لرزان آغاز کردهاند، تحت تأثیر گمانهزنیهایی که پنجره فدرال رزرو برای کاهش بیشتر نرخ بهره در حال بسته شدن است. این دارایی دیجیتال روز دوشنبه به طور موقت به زیر 90,000 دلار سقوط کرد - کاهشی نزدیک به 5٪ نسبت به ابتدای سال 2025 - قبل از بازگشتی که آن را برای ژانویه ثابت نگه داشت.

توکنهای کوچکتری مانند اتریوم نیز تاکنون در این ماه دچار زیان شدهاند. سرمایهگذاران به ریسک توقف طولانیمدت کاهش نرخها واکنش نشان میدهند و تحلیف قریبالوقوع ترامپ به عنوان رئیسجمهور عدم قطعیت را تزریق میکند.

رئیسجمهور جو بایدن اعلام کرد که به قربانیان آتشسوزیهای اخیر در کالیفرنیا یک کمک 770 دلاری اختصاص خواهد داد.

به گزارش بلومبرگ، تیم دونالد ترامپ در حال بررسی افزایش تعرفههای ماهانه بین 2٪ تا 5٪ است. با این حال، ترامپ هنوز این ایده را بررسی یا تأیید نکرده است. گزارشها حاکی از آن است که بسنت، هاست و میران در حال بحث درباره این تعرفههای تدریجی هستند.

رن، سیاستگذار فنلاندی بانک مرکزی اروپا، اعلام کرد که بانک مرکزی اروپا به کاهش نرخ بهره ادامه خواهد داد و باید در ماههای آینده سیاست انقباضی را پایان دهد. وی همچنین به تعرفههای تجاری که ممکن است حتی مؤثر نباشند، اشاره کرد و گفت که این تعرفهها چشمانداز اقتصادی را تیره میکنند.

بانک مرکزی اروپا سال گذشته چهار بار نرخ بهره را به 3 درصد کاهش داد و بازارها انتظار دارند که در سال 2025 چهار حرکت دیگر انجام شود. رِن در یک کنفرانس در هنگ کنگ گفت که سیاست پولی بانک مرکزی اروپا در ماههای آینده، حداکثر تا اواسط تابستان، از قلمرو محدودیت خارج خواهد شد.

رن قبلاً نرخ خنثی را که نه اقتصاد را محدود میکند و نه تحریک میکند، بین 0.2٪ و 0.8٪ در شرایط تعدیل شده با تورم تخمین زده بود که به معنای محدوده 2.2٪ تا 2.8٪ برای نرخ سپرده بانک مرکزی اروپا در صورتی که تورم در هدف 2٪ خود باشد، خواهد بود. بازارها شرط میبندند که نرخ بانک مرکزی در ژوئن به پایین این محدوده برسد و تا پایان سال زیر آن بیفتد

بزرگترین عدم قطعیت ممکن است سیاستهای تجاری دولت جدید آمریکا تحت ریاست جمهوری دونالد ترامپ باشد که میتواند هزینههای انجام کسب و کار را افزایش دهد. رن همچنین نسبت به اثربخشی موانع تجاری ابراز تردید کرد و گفت که شرکتها راههایی برای دور زدن آنها پیدا میکنند.

وی افزود که زنجیرههای ارزش به سادگی از طریق کشورهای رابط مانند مکزیک و ویتنام مجدداً صورت میگیرند و تعرفهها بین هر دو کشور، مانند آمریکا و چین، ممکن است اغلب به یک شکل یا شکل دیگر دور زده شوند. رن گفت که شرکتها در جابجایی تولید برای اجتناب از تعرفهها چابک هستند و این نوع سازگاری اقتصادها را مقاومتر میکند اما در عین حال، به هزینههای انجام کسب و کار اضافه میکند.

هیمینو، معاون رئیس بانک مرکزی ژاپن:

در صورت تحقق چشمانداز اقتصادی، نرخ بهره را افزایش خواهیم داد. در صورت تحقق چشمانداز اقتصادی، سیاست تسهیل را تنظیم خواهیم کرد. باید سیاست اقتصادی تحت تاثیر دولت جدید آمریکا را نظارت کنیم. باید به طور مداوم سیاست اقتصادی آمریکا را نظارت کنیم.

یکی از نکات کلیدی در داخل کشور، چشمانداز افزایش دستمزدها برای سال مالی 2025 است. ریسکهای مختلفی در داخل و خارج از کشور وجود دارد. دیدگاههای زیادی وجود دارد که اقتصاد آمریکا قوی باقی خواهد ماند. هفته آینده درباره افزایش نرخ بهره بحث خواهیم کرد. انتظار میرود سخنرانی افتتاحیه آمریکا جهت کلی را نشان دهد.

عوامل ریسک در داخل و خارج از کشور وجود دارد، هم به سمت بالا و هم به سمت پایین است. در داخل کشور، توجه دقیق به چشمانداز افزایش دستمزدها در سال مالی 2025 لازم است. افزایش دستمزدها به هیچ وجه کار سادهای نخواهد بود. این هدف نمیتواند محقق شود مگر اینکه نرخ تورم واقعی همانطور که پیشبینی شده کاهش یابد.

اگر انتظارات تورمی به سمت 2٪ افزایش نیابد، نرخ تورم واقعی در نهایت به زیر 2٪ خواهد رسید و بنابراین نمیتوان هدف را به صورت پایدار و باثبات محقق کرد. تاکنون، تحولات در قیمتها و انتظارات تورمی به طور کلی در مسیر بوده است. اگر این چشمانداز ادامه یابد، بانک مرکزی ژاپن نرخ بهره سیاستی را متناسب با آن افزایش خواهد داد و درجه تسهیل پولی را تنظیم خواهد کرد.

در اجرای سیاست پولی، لازم است به تحولات کوتاهمدت در فعالیتهای اقتصادی، قیمتها و شرایط مالی توجه دقیق شود. انتظارات تورمی از زیر 1٪ به حدود 1.5٪ افزایش یافته است. بانک مرکزی ژاپن هدف ثبات قیمت 2٪ را به صورت پایدار و باثبات دنبال میکند.

ین به اندازه 0.35٪ ضعیف شد؛ زیرا هیمینو درباره سیاست اظهار نظر کرد. معاملات آتی اوراق قرضه ژاپن با سخنان هیمینو از بانک مرکزی ژاپن کاهش یافت.

مقامات چینی در حال بررسی فروش بخش آمریکایی تیکتاک به ایلان ماسک هستند. این خبر توسط بلومبرگ گزارش شده است.

دونالد ترامپ اعلام کرد که توافق برای آزادی گروگانهای اسرائیلی تا پایان هفته جاری به نتیجه خواهد رسید. وی اظهار داشت که مذاکرات به مراحل نهایی خود رسیده و به زودی این توافق انجام خواهد شد.

نخستوزیر بریتانیا، استارمر، اخیراً اعلام کرد که بریتانیا در زمینه تنظیم مقررات هوش مصنوعی راه خود را خواهد رفت.

نخستوزیر بریتانیا، اعلام کرد که دولت بریتانیا به قوانین مالی خود پایبند خواهد بود. او اظهار داشت که به تیم دولت خود کاملاً اطمینان دارد و این قوانین را به طور کامل رعایت خواهند کرد. ما در امور مالی دولت بیرحم خواهیم بود. ریچل ریوز (وزیر خزانهداری بریتانیا) کار خود را عالی انجام میدهد. من کاملاً به او اطمینان دارد.

من ۱۰۰٪ مطمئن هستم که بریتانیا رشد اقتصادی مورد نیاز خود را به دست خواهد آورد.

جلسهای که بین اولری و ترامپ برگزار شد، عمدتاً به برنامههای اولری برای خرید تیکتاک اختصاص داشت. اولری به دنبال جلب حمایت ترامپ برای این خرید است. این خبر توسط یک گزارشگر فاکس منتشر شده است.

به گزارش وال استریت ژورنال، آمریکا اخیراً محدودیتهای جدیدی را برای صادرات تراشههای هوش مصنوعی به چین اعلام کرده است. این قوانین که در روزهای پایانی دولت بایدن اعلام شد، با هدف جلوگیری از دسترسی چین به فناوریهای پیشرفته از طریق راههای نفوذ در کشورهای دیگر اعمال میشود.

این قوانین شامل الزام شرکتها به دریافت مجوز دولتی برای صادرات اطلاعات خاصی درباره مدلهای هوش مصنوعی و ایجاد تأسیسات بزرگ محاسباتی هوش مصنوعی در خارج از کشور است. این اقدامات با واکنش منفی شرکتهایی مانند انویدیا مواجه شده است.

آمریکا اخیراً اعلام کرد که محدودیتهای جدیدی برای صادرات تراشههای هوش مصنوعی تولید شده توسط شرکت انویدیا به کشورهای مختلف اعمال خواهد شد.

18 کشور همپیمان و شریک آمریکا از جمله ژاپن، بریتانیا و هلند از قوانین جدید مربوط به صادرات تراشههای هوش مصنوعی معاف شدهاند. این معافیتها به دلیل روابط ویژه این کشورها با آمریکا اعمال شده است.

آمریکا اخیراً قوانین جدیدی را برای کنترل صادرات تراشههای هوش مصنوعی اعلام کرده است. این قوانین شامل تعیین سهمیههایی برای صادرات به حدود 120 کشور میشود. همچنین، برخی از شرکتهای بزرگ مانند آمازون، گوگل و مایکروسافت مجاز به دریافت مقادیر نامحدودی از تراشههای هوش مصنوعی برای ساخت و توسعه مراکز داده خواهند بود.

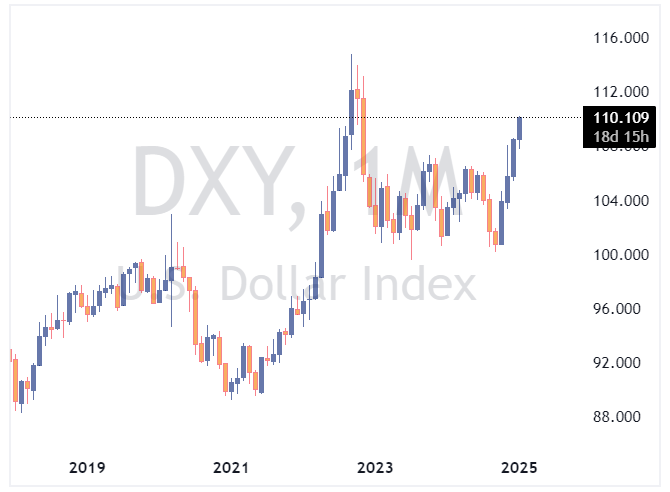

انتشار قوی دادههای اشتغال آمریکا در روز جمعه، موج دیگری از افزایش ارزش دلار را به همراه داشت. با توجه به احتمال انتشار یک مجموعه قوی دیگر از دادههای تورمی آمریکا در این هفته، دشوار است که تغییری در روند دلار را متصور شویم. این امر باعث شده سوالات بیشتری درباره لزوم کاهش نرخ بهره فدرال رزرو در سال جاری مطرح شود. تمرکز بازار همچنین بر پوند است که چهارشنبه شاهد انتشار ارقام جدید تورم و برگزاری یک مزایده اوراق قرضه ۱۰ ساله خواهد بود. همچنین نشستهای نرخ بهره در لهستان و رومانی نیز از موارد قابل توجه هستند.

دلار آمریکا: فشار دلار قوی در حال آزمایش سیستم مالی است

دادههای بهتر از انتظار اشتغال آمریکا برای دسامبر، در روز جمعه موجب افزایش ارزش دلار در تمام بازارها شد. این موضوع، روایت «استثنایی بودن آمریکا» را تقویت کرده و اکنون انتظارات برای کاهش نرخ بهره توسط فدرال رزرو بهطور قابل توجهی کاهش یافته و فقط یک کاهش ۲۵ نقطه پایه در سال جاری پیشبینی میشود.

تقویم اقتصادی این هفته آمریکا به نظر نمیرسد این روایت را به چالش بکشد. از منظر تورم، دادههای شاخص قیمت تولیدکننده (PPI) روز سهشنبه و شاخص قیمت مصرفکننده (CPI) روز چهارشنبه منتشر خواهند شد. پیشبینی میشود قرائتهای ماهانه شاخصهای اصلی در هر دو مورد ۰.۳٪ باشد، که این موضوع نشاندهنده پنجمین ماه متوالی افزایش ۰.۳٪ ماهانه برای شاخص هسته CPI خواهد بود.

از نظر فعالیت اقتصادی، انتظار میرود شاخص اعتماد به کسبوکارهای کوچک (NFIB) در روز سهشنبه و ارقام قابل قبولی برای فروش خردهفروشی در روز پنجشنبه منتشر شوند. همچنین، گزارش کتاب بژ فدرال رزرو که روز چهارشنبه منتشر خواهد شد، احتمالاً نشانههایی مثبت پیش از نشست FOMC در ۲۹ ژانویه ارائه خواهد کرد.

پرسش بزرگ برای بازار اکنون این است که آیا فدرال رزرو اصلاً نیاز به کاهش نرخ بهره در سال جاری دارد یا خیر؟

همزمان، فشار ناشی از قدرت دلار و نرخهای ثابت آمریکا در حال آزمایش سیستم مالی است. بازارهای دارایی بریتانیا نشانههایی از فشار را نشان میدهند اما شاید مهمترین میدان نبرد امروز در چین باشد. نرخ USDCNY در معاملات داخلی چین نزدیک به ۲٪ محدوده تجاری روزانه قرار دارد. بانک خلق چین به نظر میرسد هر روز اقدامات جدیدی برای حمایت از یوان معرفی میکند.

یورو: مقاومت کم از سوی بانک مرکزی اروپا

با افزایش نرخهای بهره آمریکا و عملکرد قوی دلار (افزایش ۸٪ از اواخر سپتامبر)، شنیدن مواضع کمتر انبساطی از برخی بانکهای مرکزی برای حمایت از ارزهای تضعیفشده، دور از انتظار نیست. اما امروز در هنگکنگ، اقتصاددان ارشد بانک مرکزی اروپا، فیلیپ لین، تأکید کرد که بدون کاهش بیشتر نرخ بهره، هدف تورمی بانک مرکزی اروپا در خطر است. به نظر میرسد که بانک مرکزی اروپا نگرانی زیادی درباره کاهش ارزش یورو به سمت سطح برابری ندارد.

پوند: در گوشهای گرفتار شده

پوند همچنان در شرایط ضعیفی معامله میشود و انتظار میرود زیانهای آن این هفته نیز ادامه یابد. چهارشنبه روز مهمی برای پوند خواهد بود زیرا دادههای شاخص قیمت مصرف کننده دسامبر بریتانیا منتشر میشود. تورم پایدار و تأثیر آن بر چرخه بانک مرکزی انگلیس مشکلات بیشتری را برای بازار اوراق قرضه بریتانیا به همراه خواهد داشت. همچنین، مزایده 4 میلیارد پوندی اوراق قرضه 10 ساله در چهارشنبه به عنوان شاخص تقاضای سرمایهگذاران مهم است. در صورت کاهش نرخ CPI، ممکن است نرخ بهره کوتاه مدت GBP کاهش یابد و بازار سیاستهای تسهیلی بانک مرکزی انگلستان را تخفیف دهد. به عبارت دیگر، پوند در هر دو سناریو ضربه میخورد.

دیدگاه کلی این است که دولت بریتانیا احتمالاً مجبور به اعلام کاهش هزینهها در 26 مارس خواهد شد، که منجر به روایت سیاست مالی سختتر، سیاست پولی سستتر و پوند ضعیفتر میشود.

جفت ارز GBPUSD ریسک چند روزهای به 1.20 دارد، در حالی که جفت ارز EURGBP به سمت 0.8450 تمایل دارد.

منبع: ING

وزیر امور خارجه دانمارک در اورشلیم اعلام کرد که اذعان دارند ایالات متحده نگرانیهای امنیتی در منطقه مشترک دارد. همچنین بیان کرد که با گرینلند آماده ادامه مذاکرات با دولت جدید ایالات متحده برای تضمین منافع مشروع ایالات متحده هستند.

به گزارش فاینشنال تایمز، چین در حال ساخت اسکلههای متحرک جدید برای احتمال تهاجم به تایوان است. تصاویر ماهوارهای نشاندهنده کشتیهایی هستند که میتوانند به حمل تانکها و توپخانهها در مناطق گلی ساحلی کمک کنند.

یک سند نشان میدهد که شش کشور اتحادیه اروپا خواستار کاهش سقف قیمت گروه ۷ برای نفت روسیه شدهاند.

وزیر امور خارجه اسرائیل اعلام کرد که پیشرفتهایی در توافق گروگانها حاصل شده است. او افزود که اسرائیل خواهان توافق است و به زودی خواهیم دید که آیا طرف دیگر نیز همین خواسته را دارد.

سهام نیمهرساناهای آمریکا در معاملات پیشگشایش به دلیل نگرانیها درباره مقررات جدید صادرات تراشههای هوش مصنوعی و افزایش بازده اوراق قرضه کاهش یافته است.

یک منبع دولتی هند اعلام کرده است که هند نفت روسیه را از نهادهای تحریمشده و در کشتیهای تحریمشده نخواهد پذیرفت.

همچنین این منبع دولتی هند اعلام کرده است که مشکلی در تأمین نفت روسیه برای دو ماه آینده پیشبینی نمیکند. اوپک ممکن است ظرفیت ذخیره خود را برای تامین نیاز نفت مورد استفاده قرار دهد.

شاخص دلار آمریکا برای اولین بار از سال 2022 به بالای 110 صعود کرده است.