یوتوتایمز » بایگانی: کامران گودرزی » برگه 170

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

شبکههای تلفنی T-Mobile به عنوان بخشی از یک حمله سایبری گسترده توسط حملهکنندگان مرتبط با آژانس اطلاعاتی چین تهدید شده است. این حمله سایبری تاثیراتی بر چندین شرکت تلفنی آمریکایی و بینالمللی داشته و نگرانیهایی در مورد دسترسی به اطلاعات مربوط به تماسها و سوابق تماس مشتریان T-Mobile ایجاد کرده است.

بر اساس گزارشها، حملهکنندگان ممکن است به این اطلاعات دست یافته باشند، اما هنوز بهطور قطعی مشخص نیست که این دادهها به خطر افتادهاند یا خیر!؟

بانک مورگان استنلی اعلام کرده است که بازده اوراق قرضه ۱۰ ساله آمریکا تا میانه سال ۲۰۲۵ به ۳.۷۵٪ کاهش خواهد یافت.

چین و اتحادیه اروپا به توافق فنی برای کاهش یا لغو تعرفههای اعمال شده بر خودروهای الکتریکی چینی دست یافتهاند. آنها در حال بررسی توافقی به نام «تعهدات قیمتی» هستند که مکانیزمی برای کنترل قیمتها و حجم صادرات است. مذاکرات از ۲ تا ۷ نوامبر برگزار شد و پیشرفت فنی حاصل شد.

اتحادیه اروپا پیشرفت محدودی در مذاکرات میبیند و احتمال دستیابی به توافق سریع را کم میداند. برخی گزارشها مبنی بر اینکه چین پیشنهاد رضایتبخشی ارائه نکرده، به گفته تلویزیون مرکزی چین (CCTV) نادرست هستند و عمدی برای گمراه کردن افکار عمومی میباشند.

حزب سبزهای آلمان وزیر اقتصاد، رابرت هابک، را برای رهبری در انتخابات فوریه انتخاب کرده است، در حالی که حمایت از صدراعظم اولاف شولتز در میان حزب سوسیال دموکرات او در حال کاهش است.

هابک که همچنین معاون شولتز است، در کنگره حزب سبزها در روز یکشنبه ۹۶.۵٪ آرا را به دست آورد. او هفته گذشته اعلام کرده بود که قصد دارد به عنوان نامزد حزب سبزها برای صدراعظمی شرکت کند و این رقابت را با شولتز و فردریش مرتز، رهبر مخالفان محافظهکار، آغاز کند.

بلومبرگ گزارش کرده است که جستجو برای انتخاب سیاستگذار ارشد اقتصادی دونالد ترامپ در آخر هفته به آشفتگی کشیده شد. رقبا برای جلب حمایت تلاش میکردند، دستیاران به دنبال یافتن نامزدهای جایگزین بودند و رئیسجمهور منتخب از نزاعهای پشتپرده که به عرصه عمومی کشیده شده بود، خشمگین بود.

آن سلزر، متخصص نظرسنجی برجسته آمریکایی، پس از پیشبینی اشتباه در انتخابات آیووا، بازنشسته شد. نظرسنجی او پیش از انتخابات، کامالا هریس را جلوتر از ترامپ نشان داده بود، اما ترامپ با اختلاف زیادی پیروز شد.

سلزر اعلام کرد که تصمیم به ترک این حرفه را بیش از یک سال پیش گرفته بود و این اشتباه در نظرسنجی نقشی در این تصمیم نداشت.

رئیس سازمان بورس و اوراق بهادار تهران با اشاره به شایعه دیدار ایلان ماسک، میلیاردر و کارآفرین آمریکایی، با نماینده ایران در سازمان ملل اظهار کرد: اگرچه اخبار مرتبط با دیدار ایلان ماسک با سعید ایروانی از سوی مقامات ایرانی و عباس عراقچی تکذیب شد، اما هر چه باشد، ایلان ماسک و دونالد ترامپ تاجرند و به ارزش ذاتی بورس تهران واقف هستند.

کنت، عضو بانک مرکزی استرالیا، اشاره کرده است که یکی از تفاوتهای اصلی سیستم مالی استرالیا، استفاده از وامهای با نرخ متغیر است.

هیچ مدرکی وجود ندارد که نشان دهد سیاست پولی در استرالیا نسبت به سایر کشورها تأثیرگذارتر است. لازم است که روش بانک مرکزی استرالیا (RBA) برای راهنمایی آینده بهطور دورهای بازنگری شود. این امر شامل بررسی روشهای دیگر برای روشن کردن ماهیت واکنشهای سیاست پولی نیز میشود. در حال حاضر، بانک مرکزی استرالیا در موقعیتی نیست که نرخ بهره را کاهش دهد.

بلومبرگ گزارش کرده است که اقدام چین برای کاهش صادرات، باعث نوسان در سهام و قیمتهای آلومینیوم شده است. پکن تخفیفهای مالیاتی صادرات که عرضه را افزایش میداد، حذف کرده است. قیمت آلومینیوم در بورس فلزات لندن از بعد از بسته شدن روز پنجشنبه تقریباً ۶٪ افزایش یافته است.

لغو تخفیفهای مالیاتی صادرات توسط چین صنعت آلومینیوم را در تلاش برای ارزیابی تأثیرات این تغییرات بر جریان عرضه قرار داده است. شرکتهای چینی افت شدید سهام را تجربه کردهاند، در حالی که همتایان بینالمللی آنها رشد کردهاند. پکن اواخر روز جمعه تغییراتی در نظام تخفیف مالیاتی صادرات خود اعلام کرد و اعلام کرد که برنامههایی برای حذف تخفیف مالیاتی ۱۳٪ برای فروشهای خارجی آلومینیوم، مس و همچنین کاهش تخفیف برای باتریها و پنلهای خورشیدی دارد.

غولهای نفتی اروپا از مسیر انرژیهای تجدیدپذیر عقبنشینی کردهاند. شرکت بریتیش پترولیوم (BP) تیم هیدروژن لندن خود را کاهش داده و ۱۸ پروژه را متوقف کرده است. همچنین، شرکت شل (Shell) نیز تلاشهای خود برای انرژیهای کمکربن را کاهش داده و شرکت Equinor نیز عملیات مربوط به انرژیهای تجدیدپذیر را بازبینی و برخی پروژهها را متوقف کرده است.

در گزارشی آمده است که تقریباً پنج سال پیش، BP تلاش بلندپروازانهای را آغاز کرد تا خود را از یک شرکت نفتی به یک کسبوکار متمرکز بر انرژی کمکربن تبدیل کند. اما این شرکت بریتانیایی اکنون در تلاش است تا به ریشههای خود به عنوان یک غول نفت و گاز بازگردد، سهم بازار خود را بازیابی کرده و نگرانی سرمایهگذاران را درباره سودهای آینده کاهش دهد.

شرکتهای رقیب مانند Shell و Equinor نیز برنامههای انتقال انرژی خود را که در ابتدای این دهه تعیین شده بودند، کاهش دادهاند. تغییر مسیر این شرکتها تحت تأثیر دو عامل بزرگ قرار گرفته است: شوک انرژی ناشی از حمله روسیه به اوکراین و کاهش سودآوری بسیاری از پروژههای تجدیدپذیر، به ویژه باد فراساحلی، به دلیل هزینههای رو به افزایش، مشکلات زنجیره تأمین و مسائل فنی که وجود دارد.

مدیر عامل BP، موری اوچینکلوس، برنامه دارد تا میلیاردها دلار در توسعههای جدید نفت و گاز در خلیج مکزیک و خاورمیانه سرمایهگذاری کند تا عملکرد شرکت را بهبود بخشد و بازدهی را افزایش دهد. همچنین، BP عملیاتهای کمکربن خود را کند کرده، ۱۸ پروژه هیدروژنی اولیه را متوقف کرده و برنامههایی برای فروش عملیاتهای باد و خورشیدی اعلام کرده است.

مدیر عامل Shell، وايل ساوان، قول داده است که با اتخاذ یک رویکرد سختگیرانه، عملکرد و بازدهی شرکت را بهبود بخشد و فاصله ارزشگذاری بین این شرکت و رقبای بزرگ آمریکایی Exxon Mobil و Chevron را کاهش دهد. شرکت Shell نیز عملیاتهای کمکربن خود را کاهش داده و از بازارهای برق اروپایی و چینی خارج شده است. همچنین، برخی اهداف کربنی سال ۲۰۳۰ را نیز تضعیف کرده است.

هر دو شرکت به سرمایهگذاری در انرژیهای کمکربن ادامه میدهند، اما تمرکز بیشتری بر بخشهایی مانند سوختهای زیستی دارند که میتوانند به سرعت سودآور شوند. همچنین، پروژههای بادی فراساحلی و هیدروژنی که قبلاً شروع شده بودند را ادامه میدهند و در صورت بازدهی رقابتی، ممکن است بیشتر سرمایهگذاری کنند.

منبع: رویترز

گلدمن ساکس اعلام کرده است که انتظار دارد بانک مرکزی نیوزلند در جلسهای که در تاریخ ۲۷ نوامبر ۲۰۲۴ برگزار خواهد شد، نرخ بهره را به میزان ۵۰ نقطه پایه کاهش دهد. علاوه بر این، پیشبینی میشود که بانک مرکزی نیوزلند در جلسه بعدی خود که در ۱۹ فوریه ۲۰۲۵ برگزار میشود، نرخ بهره را به میزان ۵۰ نقطه پایه دیگر کاهش دهد.

این کاهشهای متوالی نرخ بهره نشاندهنده برنامهریزی این بانک برای رسیدن به نرخ بهره نهایی ۳٪ تا ژوئیه ۲۰۲۵ است. گلدمن ساکس معتقد است که کاهشهای کوچکتری به میزان ۲۵ نقطه پایه در هر جلسه پس از فوریه ۲۰۲۵ اتفاق خواهد افتاد تا به این هدف نهایی دست یابد.

ایران درهای خود را برای مذاکرات با دونالد ترامپ باز نگه داشته است. این خبر توسط فایننشال تایمز گزارش شده است.

به گزارش بلومبرگ، بودجه فرانسه در حال پیشروی از طریق بحثهای پارلمانی پرتنش به سمت یک بحران در ماه دسامبر است.

مارین لوپن، رهبر جناح راست، میتواند با اجازه دادن به تصویب این لایحه یا با سرنگونی دولت در یک رای عدم اعتماد، وضعیت را تغییر دهد.

نسخه اولیه بودجه که برای پر کردن شکافهای رو به افزایش در مالیاتهای عمومی و اطمینان دادن به سرمایهگذاران طراحی شده بود، تحت یک سری از رایگیریها و هزاران اصلاحیه قرار گرفته است. این بودجه تا اواسط دسامبر بین کمیتههای پارلمانی و صحن مجلس ملی و سنا در حال چرخش است.

این بودجه که به منظور جلب اعتماد سرمایهگذاران و مدیریت مالیاتهای عمومی طراحی شده است، با چالشهای متعددی روبرو است. مارین لوپن میتواند با سرنگونی دولت در یک رای عدم اعتماد، وضعیت را پیچیدهتر کند.

کازوئو اوئدا، رئیس بانک مرکزی ژاپن، اعلام کرده است که در صورت عدم اتخاذ گامهای صحیح سیاست پولی، ممکن است نیاز به افزایش سریع نرخ بهره باشد.

دونالد ترامپ، رئیسجمهور بعدی ایالات متحده، ممکن است تصمیم جو بایدن، رئیسجمهور فعلی، برای اجازه استفاده از موشکهای دوربرد تأمین شده توسط آمریکا برای حمله به داخل روسیه را بازبینی کند. یکی از اعضای تیم انتقالی ترامپ که نخواست نامش فاش شود، به خبرگزاری تاس گفت که من فکر میکنم تقریباً همه چیز تحت بازبینی قرار خواهد گرفت. ایالات متحده در هر زمان تنها یک رئیسجمهور دارد. تا بعدازظهر 20 ژانویه 2025، آن رئیسجمهور جو بایدن است. اجازه استفاده از آن موشکها تصمیم او بود، اما نه برای مدت طولانی!

او همچنین افزود که تصمیم بایدن برای استفاده از موشکهای دوربرد، معروف به سیستمهای موشکی تاکتیکی ارتش (ATACMS)، برای حمله به داخل روسیه توسط نیویورک تایمز گزارش شده است. پنتاگون از اظهار نظر در مورد این گزارشها خودداری کرده و کاخ سفید و وزارت امور خارجه نیز هنوز به پرسشهای تاس پاسخ ندادهاند.

ماریا بوتینا، قانونگذار روس، اظهار امیدواری کرده است که ترامپ تصمیم به اجازه دادن به اوکراین برای حمله به عمق خاک روسیه با استفاده از موشکهای دوربرد آمریکایی را لغو کند، اگر چنین تصمیمی گرفته شده باشد. روسیه بارها اعلام کرده است که عواقب این اقدام بسیار جدی خواهد بود.

بوتینا همچنین گفته است که دولت بایدن در تلاش است تا وضعیت را تا حد ممکن تشدید کند، در حالی که هنوز قدرت دارد. او هشدار داده است که دولت بایدن با این اقدامات خطر شروع جنگ جهانی سوم را به وجود میآورد که به نفع هیچکس نیست. بوتینا معتقد است که دولت بایدن در تلاش است تا وضعیت را برای ترامپ تا حد ممکن بدتر کند.

رئیس بانک مرکزی ژاپن، کازوئو اوئدا، اعلام کرده است که عوامل متعددی وجود دارند که باید بررسی شوند، از جمله اقتصاد ایالات متحده، اما لزوماً منتظر وضوح کامل همه این عوامل نخواهند ماند.

در هر جلسه سیاستگذاری، دادهها و عوامل موجود در آن زمان را بررسی خواهند کرد تا تصمیمگیری کنند.

اوئدا در مورد نوسانات کوتاهمدت نرخ ارز اظهار نظری نخواهد کرد.

در هر جلسه سیاستگذاری، تأثیر نوسانات نرخ ارز بر پیشبینیهای اقتصادی و قیمتی و ریسکها را بررسی خواهند کرد.

اگر درجه حمایت پولی را به درستی تنظیم نکنند، ممکن است مجبور شوند نرخ بهره را به سرعت افزایش دهند.

استارمر، نخستوزیر بریتانیا، قرار است برای اولین بار پس از بیش از شش سال با شی جینپینگ، رئیسجمهور چین، دیدار کند. این دیدار که برای دوشنبه در اجلاس G20 در برزیل برنامهریزی شده است، در حالی صورت میگیرد که بریتانیا تلاش میکند روابط خود با پکن را که در دوران قدرت محافظهکاران سرد شده بود، بهبود بخشد.

استارمر در پرواز به ریو اعلام کرد که قصد دارد با شی جینپینگ «گفتگوهای جدی و عملگرایانه» داشته باشد و بر اهمیت تجارت با چین تأکید کرد.

دونالد ترامپ، رئیسجمهور بازگشته ایالات متحده، تهدید کرده است که تعرفههای 60 درصدی بر کالاهای چینی اعمال کند. استارمر و دیگر کشورهای جهان در حال بررسی اقدامات اقتصادی هستند که در صورت اجرای این برنامهها توسط جمهوریخواهان انجام دهند.

پیش از پیروزی در انتخابات بزرگ در ماه ژوئیه، حزب کارگر استارمر متعهد شده بود که از راههای قانونی برای توصیف آزار و اذیت مسلمانان اویغور توسط چین به عنوان «نسلکشی» استفاده کند. اما استارمر در مسیر به برزیل به خبرنگاران گفت که با توجه به اقتصاد، بسیار مهم است که ما یک رابطه عملگرایانه و جدی داشته باشیم.

استارمر اولین نخستوزیر بریتانیا خواهد بود که از زمان سفر ترزا می در فوریه 2018 به پکن با شی جینپینگ دیدار میکند. ریشی سوناک در سال 2022 برنامهریزی کرده بود که با شی جینپینگ دیدار کند، اما برنامهها به دلیل نشستهای اضطراری پس از حمله موشکی به لهستان، عضو ناتو، نزدیک مرز اوکراین لغو شد.

استارمر قصد دارد از اجلاس G20 برای جلب حمایت از اوکراین در برابر تهاجم روسیه استفاده کند، زیرا این درگیری به روز هزارم خود نزدیک میشود. او همچنین قصد دارد جو بایدن را برای اعطای وام 20 میلیارد دلاری به اوکراین در هفتههای آخر ریاستجمهوریاش تحت فشار قرار دهد و تأییدیه استفاده از موشکهای Storm Shadow برای هدف قرار دادن سایتهای عمیق در داخل روسیه را بگیرد.

استارمر از انتقاد از صدراعظم آلمان، اولاف شولتز، برای گفتگو با ولادیمیر پوتین، رئیسجمهور روسیه، خودداری کرد و گفت: «این مسئلهای است که به صدراعظم شولتز مربوط میشود که با چه کسی صحبت کند. من هیچ برنامهای برای گفتگو با پوتین ندارم.»

ایلان ماسک، رئیس شرکتهای تسلا و اسپیسایکس، حمایت خود را از هاوارد لوتنیک به عنوان گزینه وزیر خزانهداری در دولت ترامپ اعلام کرد. ماسک در پستی در شبکه اجتماعی X نوشت که لوتنیک «واقعاً تغییر ایجاد خواهد کرد.»

لوتنیک و اسکات بسنت به عنوان گزینههای اصلی برای این موقعیت معرفی شدهاند. ماسک همچنین نظرات خود را در مورد بسنت بیان کرد و گفت که او یک انتخاب معمولی است که آمریکا را به ورشکستگی میکشاند.

سخنگوی ترامپ اعلام کرد که رئیسجمهور منتخب هنوز تصمیمی در این مورد نگرفته است. لوتنیک و ترامپ دهههاست که یکدیگر را میشناسند و بسنت نیز در طول کمپین 2024 ترامپ به عنوان مشاور اقتصادی کلیدی عمل کرده است.

طبق گفته تحلیلگران بانک گلدمن ساکس، قیمت طلا در سال آینده به دلیل خریدهای بانکهای مرکزی و کاهش نرخ بهره در ایالات متحده به رکورد جدیدی خواهد رسید. این بانک طلا را به عنوان یکی از بهترین معاملات کالاها برای سال 2025 معرفی کرده و گفته است که قیمتها ممکن است در دوران ریاست جمهوری دونالد ترامپ افزایش یابد.

تحلیلگران از جمله دان استرویون در یادداشتی با عنوان «به دنبال طلا بروید» هدف قیمت 3000 دلار در هر اونس تا دسامبر 2025 را تکرار کردهاند. عامل اصلی این پیشبینی، تقاضای بیشتر از سوی بانکهای مرکزی است، در حالی که افزایش دورهای از جریانهای صندوقهای قابل معامله در بورس به دلیل کاهش نرخ بهره فدرال رزرو خواهد بود.

انتظار میرود که این عوامل باعث افزایش قابل توجه قیمت طلا شوند و سرمایهگذاران را به سمت این فلز گرانبها جذب کنند. گلدمن ساکس همچنین اشاره کرده است که سیاستهای ترامپ ممکن است به تقویت بازار صعودی طلا کمک کنند.

رئیسجمهور آمریکا، جو بایدن، به اوکراین اجازه داده است تا از تسلیحات آمریکایی برای حمله به داخل خاک روسیه استفاده کند. منابع آگاه این خبر را اعلام کردهاند.

رئیسجمهور اوکراین: حملات دوربرد اعلام نمیشوند، بلکه موشکها خود گویای ماجرا هستند.

رسانههای دولتی چین اعلام کردهاند که شهر شانگهای قصد کاهش برخی از مالیاتهای معاملات املاک را دارد که از ۱ دسامبر ۲۰۲۴ به اجرا میرسد.

رئیس بانک مرکزی ژاپن، کازوئو اوئدا، اعلام کرده است که اقتصاد ژاپن به طور متوسط در حال بهبود است، هرچند برخی نشانههای ضعیف نیز وجود دارد. اوئدا اشاره کرده که افزایش سود شرکتها منجر به افزایش سرمایهگذاری شده است.

او همچنین بیان کرده که بانک مرکزی ژاپن به افزایش نرخ بهره ادامه خواهد داد و درجه حمایت پولی را تنظیم خواهد کرد، اگر اقتصاد و قیمتها مطابق با پیشبینیهای آنها حرکت کنند. تصمیمات سیاست پولی بر اساس بهروزرسانی چشمانداز اقتصادی و قیمتی با استفاده از دادهها و اطلاعات موجود در زمان اتخاذ خواهد شد.

زمانبندی افزایش نرخ بهره به چشمانداز اقتصادی، قیمتی و مالی بستگی خواهد داشت و باید به ریسکهای مختلف از جمله تحولات بازارهای خارجی توجه داشت.

اوئدا همچنین اشاره کرده که روند کلی مصرف خصوصی به یک روند افزایشی متوسط بازگشته است و دلیل این توسعه مثبت، هرچند نه قوی، افزایش واضح دستمزدهای اسمی است که ناشی از افزایش درآمدهای نقدی برنامهریزی شده است.

درآمدها در هر دو بخش شرکتی و خانوارها افزایش یافته است و چرخهای که این افزایش منجر به افزایش هزینهها میشود، به تدریج شدت میگیرد. نرخ افزایش قیمت خدمات ثابت بوده است و این نشان میدهد که نیروی محرکه افزایش قیمتها از عوامل هزینهای ناشی از افزایش قیمت واردات به افزایش دستمزدهای داخلی تغییر کرده است.

در حالی که اثرات انتقال به قیمتهای مصرفکننده از افزایش هزینهها که ناشی از افزایش قیمت واردات در گذشته بوده است، انتظار میرود که کاهش یابد، فشار تورمی ناشی از افزایش دستمزدها پیشبینی میشود که تقویت شود.

تورم زیرساختی احتمالاً به طور متوسط به افزایش خود ادامه خواهد داد و برای دستیابی به افزایش پایدار دستمزدهای واقعی، مانند افزایش بهرهوری، بسیار مهم است.

سنتیمنت بازار اخیراً به دلیل کاهش نگرانیها در مورد اقتصاد آمریکا بهبود یافته است، اما همچنان شرایطی وجود دارد که بازارها میتوانند بسته به دادههای اقتصادی و ریسکهای ژئوپلیتیکی نوسان کنند.

اوئدا تأکید کرده که حرکت بعدی نرخ بهره توسط دادهها هدایت خواهد شد و اگر اقتصاد مطابق با پیشبینیها باشد، به افزایش نرخها ادامه خواهند داد.

رئیس بانک مرکزی ژاپن، کازوئو اوئدا، به شدت به چگونگی سیاستهای اقتصادی ایالات متحده تحت ریاست جمهوری منتخب دونالد ترامپ علاقهمند است، زیرا چشمانداز اقتصاد ایالات متحده تأثیر بزرگی بر اقتصاد جهانی خواهد داشت. اوئدا بیان کرده که مدت زمان زیادی طول خواهد کشید تا وضوح بیشتری در مورد چگونگی اجرای سیاستهای اقتصادی ایالات متحده تحت ریاست جمهوری ترامپ به دست آید.

ایلان ماسک، مدیرعامل تسلا، ادعا کرده است که بزرگترین مالیاتدهنده فردی در تاریخ است و بیش از ۱۰ میلیارد دلار به اداره مالیات بر درآمد داخلی (IRS) پرداخت کرده است. او به شوخی گفته که انتظار داشت IRS به او یک جایزه بدهد، حتی یک جایزه کوچک و ارزان که بچهها در مسابقات کاراته میبرند. با این حال، او اظهار کرده که خوشحال است که برای جامعه مالیات پرداخت میکند.

با این حال، تحلیل دادههای IRS توسط ProPublica نشان داده که ماسک در سال ۲۰۱۸ هیچ مالیات بر درآمد فدرالی پرداخت نکرده است. همچنین، مایکل بلومبرگ توانسته با استفاده از کسرهای مالیاتی بیش از ۱ میلیارد دلار، مالیات خود را به یکی از پایینترین نرخها کاهش دهد. بین سالهای ۲۰۱۳ تا ۲۰۱۷، بلومبرگ به طور متوسط سالانه ۴۰۹ میلیون دلار از مالیاتهای ایالتی و محلی خود کسر کرده است. حتی سرمایهگذاران میلیاردر مانند کارل آیکان و جورج سوروس نیز در چندین سال متوالی از پرداخت مالیات اجتناب کردهاند، با وجود رشد چشمگیر داراییهای خالصشان در همان دوره داشته است.

تحقیقات ProPublica نشان داده که ۲۵ ثروتمند اول آمریکا بین سالهای ۲۰۱۴ تا ۲۰۱۸ تنها ۱۳.۶ میلیارد دلار مالیات بر درآمد فدرالی پرداخت کردهاند، در حالی که ثروت جمعی آنها در این مدت ۴۰۱ میلیارد دلار افزایش یافته است. این به معنای نرخ واقعی مالیات ۳.۴ درصد است. افراد با دارایی خالص بالا معمولاً از استراتژیهایی برای کاهش مالیات استفاده میکنند که برای افراد عادی قابل دسترسی نیست. این افراد عمدتاً ثروت خود را از افزایش ارزش داراییهایی مانند سهام یا املاک به دست میآورند که تا زمانی که فروخته نشوند، مشمول مالیات نمیشوند.

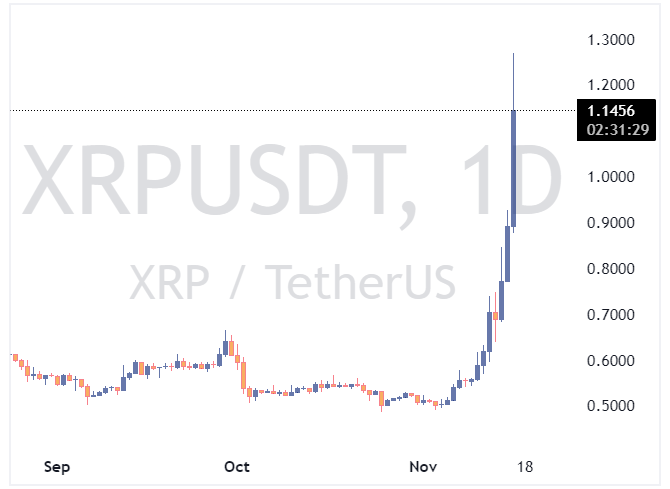

ارزش بازار ارز دیجیتال ریپل (XRP) از مرز ۶۵ میلیارد دلار عبور کرده است و قیمت آن بیش از ۲۹ درصد افزایش یافته است. ریپل (XRP) بار دیگر جایگاه ششمین ارز دیجیتال بزرگ از نظر ارزش بازار را باز پس گرفت و از دوجکوین عبور کرد.

پنتاگون برای هفتمین سال پیاپی در حسابرسی مالی شکست خورده است، ولی اعلام کرده است که در حال پیشرفت به سوی یک حسابرسی دقیق در سال ۲۰۲۸ است. پنتاگون با بیش از ۸۲۴ میلیارد دلار بودجه بزرگترین نهاد دولتی آمریکا است. در این حسابرسی، پنتاگون موفق به ارائه اطلاعات کافی برای قضاوت دقیق نشده است و تنها توانسته است نظریه رد شدهای دریافت کند.

برخی از بخشهای پنتاگون به پیشرفتهایی دست یافتهاند و تعدادی از نهادها موفق به دریافت نظرات مثبت در حسابرسی خود شدهاند، ولی هنوز چالشهای بزرگی برای حسابرسی کل بودجه وجود دارد. هدف نهایی پنتاگون این است که تا سال ۲۰۲۸ یک حسابرسی بدون نقص و دقیق داشته باشد.

رابرت اف. کندی جونیور، وزیر بهداشت دولت ترامپ، بیتکوین را به عنوان «ارز آزادی» توصیف کرده است. وی بیان میکند که بیتکوین نقش مهمی در حفاظت از طبقه متوسط آمریکایی در برابر تورم ایفا میکند و همزمان راهحلی برای مقابله با کاهش ارزش دلار به عنوان ارز ذخیره جهانی ارائه میدهد. علاوه بر این، او بیتکوین را به عنوان راه خروجی از بدهی ملی ویرانگر میداند.

وزیر انرژی ایالات متحده، جنیفر گرانهولم، اخیراً اعلام کرد که لغو اعتبار مالیاتی برای خودروهای الکتریکی (EV) میتواند نتیجه معکوس داشته باشد.

او توضیح داد که چنین اقدامی ممکن است باعث شود که بازار خودروهای الکتریکی به چین واگذار شود.

گرانهولم تأکید کرد که حفظ این اعتبار مالیاتی برای حمایت از صنعت خودروهای الکتریکی در آمریکا ضروری است و لغو آن میتواند به نفع چین تمام شود.

باسم نعیم از مقامات حماس، از ترامپ خواسته است تا به اسرائیل فشار بیاورد تا به توافق آتشبس برسد.

ریوز، وزیر دارایی بریتانیا، اعلام کرده است که دولت هدف خود را بر رشد گسترده و مقاوم قرار داده است.

وزیر دارایی بریتانیا، تأیید کرد که هدف نرخ تورم بانک انگلستان ۲ درصد است.