یوتوتایمز » بایگانی: حمید سودمند » برگه 14

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

قیمت طلا همچنان در یک رنج بزرگ تثبیت شده است در حالی که تلاش میکند تا مقاومت بالای 2700 دلار در هر اونس را شکسته و از آن عبور کند. با این حال، یکی از بانکها همچنان نسبت به این فلز گرانبها خوشبین است و چهار عامل کلیدی را شناسایی کرده است که انتظار میرود قیمتها را در سال جاری افزایش دهند.

در میان کامودیتیها، طلا یکی از معدود مواردی است که تحلیلگران BMO Capital Markets برای سال 2025 نسبت به آن خوشبین هستند. آنها پیشبینی میکنند که بانکهای مرکزی به خرید طلا ادامه خواهند داد تا از دلار آمریکا فاصله بگیرند. علاوه بر این، این بانک کانادایی انتظار دارد که طلا به عنوان یک دارایی پویا باقی بماند و به عنوان یک پوشش ریسک مؤثر در برابر تورم، عدم قطعیت ژئوپلیتیکی و ریسکهای بازار سهام عمل کند.

هفته آینده، دونالد ترامپ به عنوان رئیسجمهور بعدی ایالات متحده سوگند یاد خواهد کرد. جامعه جهانی هماکنون خود را برای دولت جدید آماده میکند، در حالی که ترامپ برنامههایی برای اعمال تعرفهها به منظور ترویج و حمایت از سیاستهای داخلی "اول آمریکا" اعلام کرده است.

تحلیلگران BMO اظهار کردند که دولت ترامپ به طور "ذاتی" تورمزا خواهد بود.

✔️ خبر مرتبط: تحلیل تکنیکال طلا: گزارش کلیدی CPI و نقش مهم مقاومت ۲۷۰۰ دلار

تحلیلگران در گزارش خود اشاره کردند: "دولت جدید دو سیاست واضح را که تمرکز اصلی دوره دوم ترامپ خواهد بود، تأکید کرده است. اولین سیاست این است که سال 2025 قرار است سال افزایش تعرفهها باشد. از آنجا که تعرفهها عملاً به عنوان یک مالیات داخلی بر مصرف که توسط مصرفکننده پرداخت میشود، به حساب میآیند، اجماع اقتصادی این است که تعرفهها به طور ذاتی باعث رکود تورمی میشوند." آنها افزودند: "دومین سیاستی که اشاره شده، این است که افزایش هزینهکردهای دولتی ادامه خواهد داشت. ترامپ انتخابات را با وعده کاهش مالیاتها برای شرکتها و افراد پیروز شد و وعدههای انتخاباتی او انتظار میرود که بین سالهای 2026 تا 2035 حدود 7.75 تریلیون دلار به بدهی ایالات متحده اضافه کند، طبق تحلیلی که توسط کمیته بودجه فدرال مسئول انجام شده است."

موسسه BMO همچنین اشاره کرد که فشارهای تورمی رو به افزایش احتمالاً موجب کاهش نرخهای بهره واقعی خواهد شد، که جذابیت بازدهی بدون ریسک در اوراق قرضه کوتاهمدت که در سال گذشته مشاهده شد را از بین خواهد برد.

در عین حال، همبستگی تاریخی پایین طلا با سایر داراییها میتواند یک نقطه فروش مهم در سال جاری باشد، به طوری که BMO اشاره کرد که ارزیابیها در سطوح بیسابقهای قرار دارند.

تحلیلگران گفتند: "سرمایهگذاری در هوش مصنوعی باعث شده است که شاخص S&P به بالاترین نسبت P/E ثبتشده خود از دوران داتکام برسد. اگر در سالهای آینده روند گسترش هوش مصنوعی با محدودیتهای زیرساختی مواجه شود، این ممکن است نه تنها منجر به کاهش ارزش دلار شود، بلکه قیمتگذاری کسری بودجه فدرال حتی وسیعتر را نیز در پی داشته باشد – که هر دو را ما معتقدیم طلا به طور کافی پوشش میدهد."

✔️ خبر مرتبط: جهانی چندقطبی و نقش استراتژیک طلا در سیستم مالی

تحلیلگران BMO همچنین به سرمایهگذاران هشدار میدهند که تقاضای چین را دست کم نگیرند. تقاضا از سمت آسیا، قیمتها را در نیمه اول سال به بالاترین سطحهای تاریخی رساند، اگرچه این روند صعودی تقاضا را در نیمه دوم سال کاهش داد.

با وجود قیمتهای بالا، تحلیلگران اشاره کردند که مصرفکنندگان چینی گزینههای محدودی برای حفاظت از داراییهای خود دارند.

تحلیلگران گفتند: "در میان تداوم کاهش ارزش یوان، بازار مسکن ساکن (که در آن قیمتهای املاک و مستغلات تغییرات چشمگیری ندارند و نه افزایش قابل توجهی را تجربه میکنند و نه کاهش قابل توجهی) و این حقیقت که سهام چینی نتواستهاند روند صعودی خود در سپتامبر را حفظ کنند، ما بر این باوریم که طلا در سال 2025 برای سرمایهگذاران چینی به طور فزایندهای جذاب خواهد شد."

تحلیلگران افزودند: "اگرچه تمام نشانهها به تقاضای قویتر برای سرمایهگذاری در طلا در چین در سال 2025 اشاره دارند، باید این نکته را در نظر گرفت که این موضوع ممکن است با سیاستگذاران چینی که همچنان با مصرف پایین خانوارها و رشد ضعیف بخش خصوصی کشور درگیر هستند، خوشایند نباشد." آنها اضافه کردند: "در صورتی که چین تقاضای رکوردی برای طلا نشان دهد، نباید تعجب کنیم که شاهد اعمال بیشتر کنترلهای سرمایهای، شاید به صورت محدودیتهای واردات، باشیم که میتواند سقفی برای رشد تقاضا در چین در سال 2025 ایجاد کند."

پیشبینی خوشبینانه BMO از قیمت طلا حاکی از میانگین حدود 2750 دلار در هر اونس در سال 2025 است که 3 درصد افزایش نسبت به پیشبینی قبلی آنها دارد. از نظر فصلی، تحلیلگران انتظار دارند که قیمتها در تابستان به اوج خود برسد و در سهماهه سوم میانگین 2850 دلار در هر اونس را تجربه کنند.

بیشتر بخوانید:

در ماه گذشته، نمودار شاخص S&P 500 شبیه به یک ترن هوایی بوده است، با افتهای بیشتر از رشدها که در نهایت به کاهش حدود 3.8 درصدی منجر شده است. در مورد شرکتهای کوچک، شاخص راسل 2000 که معیاری برای سنجش سطح ریسکگریزی در بازار است، 6.8% کاهش یافت. در نهایت، شاخص نزدک نیز کاهش 4.7 درصدی را ثبت کرد.

در مقابل، شاخص دلار آمریکا (DXY) 2.6 درصد افزایش یافت و بازده اوراق خزانهداری 10 ساله ایالات متحده با رشد چشمگیر 9.8 درصدی مواجه شد. بازده اوراق خزانهداری 20 و 30 ساله نیز به ترتیب 8.5 درصد و 8.4 درصد افزایش یافت. به طور کلی، به نظر میرسد که سرمایهگذاران در هفتههای اخیر محتاطتر شدهاند و به سمت داراییهای امنتر حرکت کردهاند.

چه چیزی باعث این تغییر فضا شده است؟

افزایش نوسانات در تاریخ 18 دسامبر، همزمان با نشست فدرال رزرو رخ داد. علاوه بر کاهش نرخ بهره به میزان 25 نقطه پایه که پیشبینی میشد، فدرال رزرو بازارها را با بازنگری در برنامه کاهش نرخ بهره برای سال 2025 "شگفتزده" کرد. این برنامه از چهار کاهش به دو کاهش تقلیل یافت و دلیل آن نیز پیشرفت کندتر در روند کاهش تورم عنوان شد.

سپس عوامل منفی یکی پس از دیگری ظاهر شدند: تهدید ترامپ به اعمال تعرفههای بیشتر علیه سایر کشورهای جهان، اعمال تحریمهای سختتر توسط دولت بایدن بر بخش انرژی روسیه، و دادههای اقتصادی و بازار کار ایالات متحده که قویتر از حد انتظار بودند.

همه اینها نگرانیها را افزایش داد که ممکن است قیمتها در ایالات متحده دوباره شروع به افزایش کنند، که میتواند به این معنا باشد که فدرال رزرو امسال نرخ بهره را کاهش نخواهد داد و حتی ممکن است مجبور شود برای جلوگیری از افزایش شتابان تورم، نرخها را افزایش دهد. این وضعیت اضطراب بیشتری را در بازار ایجاد کرد و منجر به عقبنشینی محتاطانه از داراییهای پرریسک شد.

اما آیا این حرکات میتوانند حرکتهای موقتی باشند؟

با وجود شروع نوسانی سال، تحلیلگران بانکهای بزرگ همچنان پیشبینی میکنند که شاخص S&P 500 تا پایان دسامبر به بالای 6,600 واحد برسد. با این حال، تکیه فقط بر این پیشبینی به عنوان نشانهای قطعی برای ادامه روند صعودی بازار، به نظر نمیرسد که امیدوار کننده باشد.

بسیاری از این موارد بستگی به نحوه پیشرفت رویدادهای جهانی خواهد داشت. به عنوان مثال، اگر تحریمهای جدید علیه روسیه منجر به از دست رفتن حدود 800,000 بشکه نفت در روز شود، قیمت نفت احتمالاً در ابتدا افزایش خواهد یافت، که میتواند هزینه کالاها و خدمات را بالا ببرد، زیرا نفت یک کالای کلیدی در تقریباً تمام جنبههای زندگی ما است.

عامل دیگری که باید در نظر گرفته شود، ریسکهای ژئوپلیتیکی هستند. اگرچه ترامپ وعده داده بود که تقریباً بلافاصله پس از آغاز ریاستجمهوری خود تمام بحرانها را حل کند، واقعیت ممکن است بسیار تیرهتر باشد: درگیریهای موجود ممکن است تشدید شوند و درگیریهای جدیدی ممکن است به وجود آیند، مانند درگیری بین ایران و اسرائیل یا ارمنستان و آذربایجان.

بایدن فرمان اجرایی برای تسریع در ساخت نسل بعدی زیرساختهای هوش مصنوعی را امضا کرد

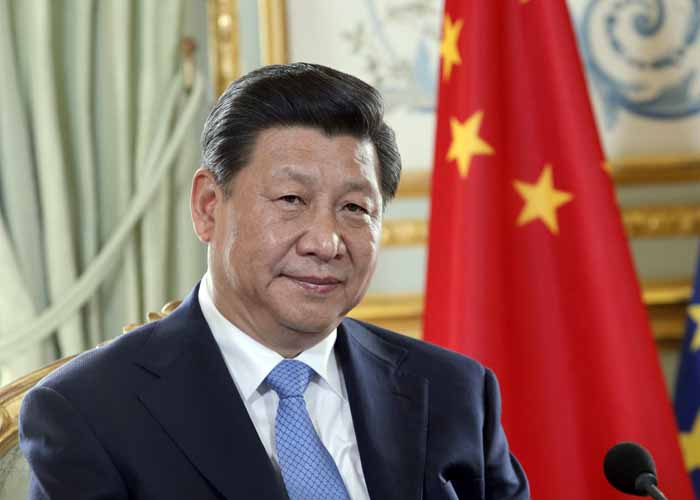

چین و اروپا شرکای یکدیگر هستند و هیچ تضاد اساسی منافع یا اختلافات ژئوپلیتیکی ندارند

تا زمانی که چین و اروپا به یکدیگر احترام بگذارند و گفتوگوی صادقانه داشته باشند، میتوانند «همکاری را پیش ببرند و به دستاوردهای بزرگی برسند».

چین به اتحادیه اروپا اعتماد دارد و امیدوار است که اتحادیه اروپا به شریکی تبدیل شود که چین بتواند به آن اعتماد کند.

چین و اروپا باید در شرایطی که اوضاع بینالمللی وخیمتر و پیچیدهتر میشود، ارتباطات استراتژیک را تقویت کرده و اعتماد متقابل استراتژیک را افزایش دهند.

سرمایهگذاران بازار رمزارزها در حال نظارت بر احتمال وقوع شوک عرضه (supply shock) هستند، چرا که ذخایر بیتکوین به کمترین سطح خود در هفت سال اخیر رسیده است در حالی که خریدهای نهادی همچنان ادامه دارد.

ذخایر BTCUSD در تمامی صرافیهای رمزارز به 2.35 میلیون بیتکوین تا تاریخ 13 ژانویه کاهش یافته است، که کمترین سطح خود در تقریباً هفت سال اخیر محسوب میشود و از ژوئن 2018 که بیتکوین کمی بالاتر از 7000 دلار معامله میشد، مشاهده نشده است. این دادهها توسط CryptoQuant ارائه شده است.

بر اساس گفتههای آندره دراگوش، رئیس تحقیقات در Bitwise، کاهش عرضه بیتکوین در صرافیها احتمالاً به خریدهای تخفیفدار مداوم توسط شرکتکنندگان نهادی نسبت داده میشود.

صندوقهای پوشش ریسک رمزارز در حال خرید در کف قیمتی فعلی بیتکوین هستند.

"بتای 1 میلیون از عملکرد صندوقهای پوشش ریسک جهانی نسبت به بیتکوین از پایینترین سطحهای اخیر خود افزایش یافته است، که نشاندهنده افزایش سرمایه گذاری در بیتکوین و سایر داراییهای رمزارز است."

کاهش عرضه بیتکوین در صرافیها ممکن است نشانهای از یک روند صعودی قریبالوقوع باشد که توسط "شوک عرضه" تحریک میشود، زمانی که تقاضای قوی خریداران با کاهش مقدار بیتکوین مواجه میشود و منجر به افزایش بیشتر قیمت میگردد.

طبق دادههای Cointelegraph Markets Pro، در ماه دسامبر، صندوقهای قابل معامله اسپات (ETFs) بیتکوین ایالات متحده تقریباً سه برابر نزدیک به 14000 کوینی که توسط ماینرها تولید شده بود خریداری کردند، در حالی که بیتکوین در 17 دسامبر به رکورد جدیدی معادل 108300 دلار رسید.

بازگشت بیت کوین به 100000 دلار فاقد فعالیت معاملاتی است

در حالی که مسیر بیتکوین برای سال 2025 امیدوارکننده به نظر میرسد، تحلیلگران همچنان به سطح روانی 100000 دلار بهعنوان یک مقاومت قابلتوجه نگاه میکنند قبل از اینکه شاهد پتانسیل صعودی بیشتر باشیم.

بر اساس گفته رایان لی، تحلیلگر ارشد در Bitget Research، هرچند بازگشت قیمت بالای 100000 دلار ممکن است قریبالوقوع باشد، اما بازار رمزارزها به اندازه کافی فعالیت معاملاتی برای یک روند صعودی بزرگ ندارد.

✔️ خبر مرتبط: پایان چرخه صعودی: پیش بینی اوج قیمت بیت کوین در پایان چرخه صعودی

این تحلیلگر به Cointelegraph گفت: "سنتیمنت بازار به نظر میرسد در حال تثبیت است، با کاهش فشار فروش که نشاندهنده پتانسیل برای تجمیع یا مسیر صعودی است اگر مقاومت شکسته شود."

او اضافه کرد: "با این حال، تحلیل تکنیکال نشان میدهد که حجم معاملات در بازه زمانی روزانه پایین است، که نشاندهنده کمبود حرکت قاطع برای شکستن سطوح مقاومتی یا حمایتی فعلی است."

فراتر از بیتکوین، بازار گستردهتر رمزارزها نیز از کمبود فعالیت معاملاتی رنج میبرد.

بر اساس پست 13 ژانویه پلتفرم هوش بازار Santiment در ایکس، حجم معاملات برخی از برترین رمزارزها به کمترین سطح خود در بیش از دو ماه کاهش یافته است، سطحی که از قبل از انتخابات ایالات متحده مشاهده نشده بود.

او افزود: "حجم معاملات رمزارزها کاهش یافته است چرا که 'فلج تجاری' بازارها را فرا گرفته است. پروژههای برتر در لایه 1، لایه 2، میم کوینها و هوش مصنوعی آخرین بار چنین سطح پایینی از معاملات را در 4 نوامبر مشاهده کردند. نبود هیجان نشانهای از FUD است که احتمال بازگشتها را افزایش میدهد." (فلج تجاری یا (Trading paralysis) به وضعیتی اطلاق میشود که در آن بازارهای مالی یا ارزهای دیجیتال دچار رکود و بیتحرکی میشوند. در این حالت، سرمایهگذاران و معاملهگران به دلیل عدم اطمینان، نوسانات زیاد، یا ترس از خطرات آینده، تمایلی به انجام معاملات یا اتخاذ تصمیمات تجاری ندارند. این وضعیت معمولاً باعث کاهش حجم معاملات و عدم حرکت بازار میشود، زیرا افراد ترجیح میدهند تا زمانی که شرایط شفافتر شود، از فعالیت خودداری کنند.)

با این حال، تحلیلگران همچنان نسبت به مسیر بیتکوین خوشبین هستند، به طوری که برخی انتظار دارند اوج چرخهای بالای 150000 دلار در اواخر سال 2025 شکل گیرد، که ناشی از پیشبینی افزایش 20 تریلیون دلاری در عرضه پول جهانی است که میتواند 2 تریلیون دلار سرمایهگذاری را به سمت بیتکوین جذب کند.

بیشتر بخوانید:

نقره (XAGUSD) هفته را با قیمت 30.41 دلار به پایان رساند و 2.68 افزایش داشت که ناشی از تقاضای قوی صنعتی و خرید بهعنوان دارایی امن بود. با انتشار گزارش شاخص قیمت مصرفکننده ایالات متحده (CPI) در تاریخ 15 ژانویه، معاملهگران برای نوسانات احتمالی آماده میشوند زیرا نگرانیهای مربوط به تورم بازارهای مالی را تحت تاثیر قرار داده است.

آیا تورم میتواند حرکت نقره را از مسیر خارج کند؟

گزارش اشتغال ایالات متحده در دسامبر انتظارات مربوط به سیاستهای فدرال رزرو را به هم ریخت و شاخص قیمت مصرفکننده (CPI) را به عنوان یک عامل کلیدی برای بازار برجسته کرد. تعداد مشاغل با افزایش 256000 شغل، بسیار فراتر از پیشبینیهای 160000 شغل قرار گرفت، در حالی که نرخ بیکاری به 4.1% کاهش یافت. این دادهها باعث افزایش شدید بازدهی خزانهداری شد، بهطوری که بازده اوراق دهساله به 4.79% رسید که بالاترین میزان از سال 2023 بود. افزایش بازدهها هزینه نگهداری داراییهای بدون بازده مانند نقره را بالا میبرد و در صورتی که تورم شتاب بگیرد، میتواند مانعی برای قیمت باشد.

اکنون بازارها پیشبینی میکنند که کاهش نرخ بهره فدرال رزرو تا حداقل ماه ژوئن رخ نخواهد داد، که تغییر قابلتوجهی از پیشبینیهای قبلی برای کاهش نرخ در بهار است. یک گزارش CPI داغتر از حد انتظار ممکن است این زمانبندی را بیشتر به تعویق اندازد، که موجب تقویت دلار و احتمالاً فشار بر قیمت نقره خواهد شد.

تقاضای صنعتی و دارایی امن به کمک نقره خواهند آمد

نقش صنعتی نقره همچنان از قیمتهای آن حمایت میکند، که تحت تاثیر تقاضای قوی جهانی در صنایعی مانند انرژی خورشیدی و الکترونیک است. تولید پنلهای خورشیدی، که منبع مهمی از مصرف نقره است، همچنان به عنوان یک عامل حمایتی عمل میکند، در حالی که خطرات ژئوپولیتیکی و تورمی جذابیت نقره را بهعنوان یک پوشش ضد تورم تقویت کردهاند.

ثبات طلا در محیطی با افزایش بازدهها نیز به طور غیرمستقیم از نقره حمایت کرده است. سرمایهگذاران به هر دو فلز گرانبها روی آوردند زیرا بازار سهام در حال نوسان بود و شاخص S&P 500 از ابتدای سال تاکنون 1% کاهش داشته است. نگرانیها از تعرفهها و سیاستهای مالی پیشنهادی رئیسجمهور منتخب، دونالد ترامپ، تقاضا برای داراییهای امن را افزایش داده است.

بازده جهانی و سفته بازی بر بازارها تاثیر میگذارد

فروش جهانی اوراق قرضه چشمانداز را پیچیدهتر کرده است. بازدهی اوراق قرضه 10 ساله بریتانیا به بالاترین سطح خود از سال 2008 رسید و افزایش بازدهها در بازارهای توسعهیافته چالشی برای فلزات گرانبها ایجاد کرده است. در همین حال، گمانهزنیها در مورد جهتگیری سیاستهای ترامپ، از جمله تعرفهها و برنامههای هزینهای احتمالی، باعث افزایش عدمقطعیت شده است. بازارها در حال دست و پنجه نرم کردن با این مسئله هستند که آیا این اقدامات باعث تحریک تورم میشوند یا بر رشد تاثیر منفی خواهند گذاشت، که برای نقره شرایط متقاطع ایجاد کرده است.

✔️ خبر مرتبط: تاثیر تعرفه های ترامپ بر بازار نقره

چشم انداز بازار نقره: CPI روند را مشخص خواهد کرد

مسیر پیشروی نقره بستگی به شکستن سطح 30.44 دلار دارد، که ممکن است درب ورود به ناحیه مقاومت 32.33 دلار را باز کند. با این حال، اگر گزارش CPI باعث تقویت دلار و افزایش بازدهها شود، نقره ممکن است به 29.70 دلار بازگشته و حتی پایینترین سطح دسامبر یعنی 28.75 دلار را آزمایش کند.

هفته آینده با نوساناتی همراه خواهد بود، چرا که گزارش CPI، درآمدهای شرکتهای بزرگ بانکی ایالات متحده و تحولات سیاسی در کانون توجه قرار دارند. با وجود چالشها، نقره همچنان از حمایت دوگانه خود بهعنوان یک دارایی صنعتی و دارایی امن برخوردار است و این موضوع آن را به یک بازیگر کلیدی در یک محیط کلاناقتصادی در حال تحول تبدیل کرده است.

بیشتر بخوانید:

قیمت اتریوم در حال حاضر در حال اصلاح است که از اوایل دسامبر آغاز شده است. به نظر میرسد قیمت به سمت ناحیه حمایتی کلیدی بین 2400 دلار و 2840 دلار حرکت میکند. حتی اگر این حرکت در چند مرحله انجام شود، احتمال این وجود دارد که اصلاح زودتر از آنچه که انتظار میرود به پایان برسد. در زمان نگارش این مطلب، قیمت اتریوم بیش از یک درصد کاهش یافته و زیر سطح 3300 دلار معامله میشود.

سطوح کلیدی مقاومت و حمایت

تا زمانی که اتریوم زیر ناحیه مقاومتی بین 3370 دلار و 3613 دلار باقی بماند، روند نزولی است. شکست زیر 3170 دلار، که پایینترین سطح از روز چهارشنبه است، احتمالاً نشاندهنده حرکت بیشتر به سمت پایین خواهد بود. اگر اتریوم بتواند بالاتر از ناحیه مقاومت حرکت کند، ممکن است نشاندهنده تشکیل اصلاح بزرگتری باشد.

سناریوی جایگزین: شکست صعودی احتمالی

سناریوی جایگزینی وجود دارد که در آن حرکت قیمت کنونی میتواند یک الگوی مثلثی شکل دهد که ممکن است منجر به شکستن به سمت بالا شود. اگرچه این احتمال کمتر است، اما ارزش پیگیری دارد چرا که میتواند تأثیرات مثبتی برای اتریوم داشته باشد.

نگاه به آینده: مسیر ممکن به سمت اوج های جدید

با وجود روند نزولی کوتاهمدت، روند صعودی کلی همچنان حفظ شده است. اگر اتریوم به زودی حمایت شود و شروع به تثبیت کند، این میتواند راه را برای یک روند صعودی قویتر به سمت اوجهای جدید هموار کند. به علائم رسیدن به کف قیمتی دقت کنید، چرا که این ممکن است نشانهای از حرکت بعدی به سمت بالا باشد.

بیشتر بخوانید:

آزاد سازی توکنها به معنای بازگشایی توکنهایی است که قبلاً در توافقنامههای تأمین مالی محدود شده بودند. پروژهها این رویدادها را بهصورت استراتژیک برنامهریزی میکنند تا فشار بازار را کاهش دهند و قیمتها را تثبیت کنند.

در اینجا پنج رویداد بزرگ آزدسازی توکن که برای هفته آینده برنامهریزی شدهاند آورده شده است.

استارکنت (STRK)

استارکنت در حال توسعه یک راهکار ZK-Rollup لایه دوم است تا مقیاسپذیری برنامههای غیرمتمرکز روی اتریوم را بهبود بخشد. پس از تکمیل موفقیتآمیز یک دور تأمین مالی، این تیم توکن STRK را راهاندازی کرد که یک عنصر کلیدی در غیرمتمرکزسازی شبکه به شمار میرود.

در تاریخ 15 ژانویه، این پروژه 64 میلیون توکن STRK را بازگشایی خواهد کرد و آنها را به سرمایهگذاران و مشارکتکنندگان اولیه اختصاص میدهد.

سی (SEI)

سی (SEI) یک پلتفرم بلاکچین است که برای ارائه زیرساختهای با عملکرد بالا برای امور مالی غیرمتمرکز (DeFi) و سایر برنامههای غیرمتمرکز (dApps) طراحی شده است. این پلتفرم که بر پایه Cosmos SDK ساخته شده، بهعنوان یک بلاکچین لایه اول عمل میکند و تمرکز زیادی بر سرعت، مقیاسپذیری و ویژگیهای کاربرمحور دارد.

در تاریخ 15 ژانویه، این پروژه قصد دارد بیش از 55 میلیون توکن SEI را که به اعضای تیم اختصاص یافته است، آزاد کند.

آربیتروم (ARB)

آربیتروم، که توسط Offchain Labs توسعه یافته است، یک راهکار برجسته لایه دوم برای اتریوم است. این پروژه که در اوت 2021 راهاندازی شد، از حمایت شرکتهایی نظیر Lightspeed Venture Partners، Polychain Capital، Ribbit Capital، Redpoint Ventures، Pantera Capital، مارک کوبان و کوین بیس (Coinbase) برخوردار است.

هفته آینده، آربیتروم 92.65 میلیون توکن ARB به ارزش تقریبی 68 میلیون دلار را آزاد خواهد کرد. این توکنها به تیم، مشاوران و سرمایهگذاران اختصاص یافتهاند و یک رویداد مهم برای اکوسیستم محسوب میشود.

ایپکوین (ApeCoin)

ایپکوین (ApeCoin)، توکن مربوط به اکوسیستم Ape متعلق به Yuga Labs، در تاریخ 17 ژانویه بیش از 15 میلیون توکن را آزاد خواهد کرد. این توکنها به خزانه، بنیانگذاران، تیم و مشارکتکنندگان اختصاص خواهند یافت.

در گذشته، قیمت APE پس از آزادسازی توکنهای بزرگ کاهش یافته است. با این حال، با توجه به افزایش علاقه به NFTها، ممکن است کاهش قیمت این بار به شدت گذشته نباشد. سرمایهگذاران و تریدرها باید این رویداد را با دقت پیگیری کنند، چرا که ممکن است تأثیر زیادی بر قیمت توکن داشته باشد.

اندو فایننس (Ondo Finance)

اندو فایننس (Ondo Finance)، یک پروژه داراییهای واقعی (RWA)، برنامهریزی کرده است تا در تاریخ 18 ژانویه یک آزادسازی بزرگ توکن انجام دهد. این آزادسازی که به ارزش 2.42 میلیارد دلار است، معادل 134.21% از عرضه در گردش آن میباشد. توکنها برای مشارکتکنندگان در فروش خصوصی، رشد اکوسیستم و توسعه پروتکل تخصیص خواهند یافت.

آزادسازیهای توکن هفته آینده شامل ایگنلیر (EIGEN) ، ایگن (ENA)، و Echelon Prime (PRIME) و دیگر پروژهها خواهد بود، با ارزشی مجموعی بالغ بر 2.8 میلیارد دلار.

بیشتر بخوانید:

طلا در سال 2024 با وجود افزایش بازدهی اوراق قرضه و رشد دلار آمریکا، عملکردی قوی داشت. پل ویلیامز، مدیرعامل شرکت Solomon Global، در چشمانداز خود برای سال 2025 اعلام کرد که عواملی که باعث ثبت 39 رکورد قیمتی جدید برای طلا در سال گذشته شدند، همچنان پابرجا هستند و میتوانند از رشد بیشتر قیمت طلا در سال جدید حمایت کنند.

ویلیامز در گزارش خود گفت: «سال 2024 نقش طلا را به عنوان یک دارایی امن و بیزمان قدرت بخشید. در جهانی که با درگیریهای ژئوپلیتیکی و نااطمینانیهای اقتصادی پر شده، طلا ثبات و امنیت را برای سرمایهگذاران فراهم کرده است.

رکوردهای قیمتی که در سال 2024 به دست آمد، نه تنها بازتاب شرایط بازار، بلکه نشاندهنده احساس کلی احتیاط و پوشش ریسک در میان سرمایهگذاران است. این شرایط به نظر میرسد که در سال 2025 نیز ادامه یابد.»

یکی از بزرگترین عوامل محرک قیمت طلا در سال گذشته، نااطمینانیهای ژئوپلیتیکی بود. جهان در سال 2024 شاهد دو درگیری بزرگ شد: تهاجم روسیه به اوکراین و جنگ جدید بین اسرائیل و حماس. علاوه بر این، تشدید تنشها در خاورمیانه پس از سقوط بشار اسد، رئیس جمهور سوریه، به روسیه توسط یک گروه شورشی، باعث افزایش هرچه بیشتر نااطمینانیها شد. ویلیامز اشاره کرد که امیدی به حل سیاسی این درگیریها در کوتاهمدت وجود ندارد.

✔️ خبر مرتبط: ورودیهای ETF طلا در دسامبر تقویت شد

نااطمینانیهای ژئوپلیتیکی در روزهای اخیر با تهدیدهای دونالد ترامپ، رئیس جمهور منتخب آمریکا، برای اعمال تعرفههای جدید بیشتر شده است. ویلیامز در این باره گفت: «تعرفههای ترامپ، به جای اینکه مضر باشند، میتوانند از طلا حمایت کنند. هزینههای تعرفهها، که در واقع مالیات بر کالاهای وارداتی هستند، اغلب به صورت افزایش قیمت به مصرفکنندگان منتقل میشوند. برای سرمایهگذاران طلا، چنین سیاستهایی فرصتهای منحصر به فردی ایجاد میکنند، زیرا تعرفهها اغلب منجر به نااطمینانی اقتصادی و فشارهای تورمی میشوند — دو شرایطی که طلا در آنها به طور تاریخی عملکرد خوبی داشته است.»

تعداد زیادی از تحلیلگران سیاسی هشدار دادهاند که نااطمینانیهای ژئوپلیتیکی به روند در حال گسترش کاهش جهانیسازی اضافه خواهد کرد و جهان را به سمت چندقطبی شدن سوق خواهد داد. در چنین محیطی، طلا به عنوان یک دارایی مالی خنثی و جذاب مطرح خواهد شد. ویلیامز پیشبینی کرد که بانکهای مرکزی در سال جاری نیز به تنوعبخشی به ذخایر خود و خرید طلا ادامه خواهند داد.

او گفت: «کشورهایی مانند چین، روسیه و ترکیه ذخایر طلای خود را افزایش دادهاند تا وابستگی خود به دلار آمریکا را کاهش دهند. این روند به نظر میرسد که ادامه یابد یا حتی افزایش پیدا کند، زیرا بانکهای بیشتری از اوراق خزانهداری آمریکا فاصله میگیرند. این موضوع میتواند به رشد بیشتر قیمت طلا کمک کند. علاوه بر این، افزایش ثروت در بازارهای نوظهور به تقاضا برای طلا دامن میزند، به ویژه در شرایط نااطمینانی اقتصادی یا سیاسی. این حرکت استراتژیک بانکهای مرکزی نشاندهنده یک تغییر گسترده در سیستم مالی جهانی است.»

✔️ خبر مرتبط: تعرفه های ترامپ و تاثیر آن بر بازار طلا: فرصتی برای سرمایه گذاری یا تهدیدی جدید؟

آخرین عاملی که ویلیامز به عنوان محرک قیمت طلا در سال 2025 مطرح کرد، ضعف اقتصادی در حال رشد است. اگرچه اقتصاد آمریکا تاکنون مقاومت خوبی از خود نشان داده است، اما اقتصاددانان هشدار دادهاند که با کاهش سرعت بازار کار، ریسکهای اقتصادی در حال افزایش هستند. ویلیامز گفت: «اگر شرایط اقتصادی در سال 2025 بدتر شود و جهان با رکود مواجه شود، سرمایهگذاران احتمالاً به سمت طلا هجوم خواهند آورد. دادههای اقتصادی ضعیف یا کاهش رشد میتوانند از قیمتهای بالاتر طلا حمایت کنند. احتمال بازگشت تورم نیز همچنان بر قیمت طلا تأثیر خواهد گذاشت.»

در مجموع، طلا در سال 2025 همچنان به عنوان یک دارایی امن و جذاب در بازارهای مالی جهانی مطرح خواهد بود. نااطمینانیهای ژئوپلیتیکی، سیاستهای اقتصادی ترامپ، روند کاهش وابستگی به دلار و ضعف اقتصادی جهانی از جمله عواملی هستند که میتوانند به رشد قیمت طلا کمک کنند. سرمایهگذاران باید این عوامل را به دقت زیر نظر بگیرند، چرا که طلا میتواند در شرایط ناپایدار جهانی به عنوان یک پناهگاه امن عمل کند.

بیشتر بخوانید:

سال گذشته شاهد افزایش چشمگیر قیمت بیتکوین بودیم، اما کارشناسان صنعت رمزارزها عقیده دارند که سال 2025 قرار است عملکرد بهتری در دیگر بخشهای بازار رمزارزها را داشته باشیم.

با معامله بیتکوین در یک رنج در هفتههای اخیر و جستجوی معاملهگران برای محرکهای جدید جهت افزایش قیمت این رمزارز، تحلیلگران و مفسران میگویند که آلتکوینها - هر رمزارزی که بیتکوین نباشد - در سال جاری به دلیل پیشبینی کاهش مقررات بر داراییهای دیجیتال تحت ریاستجمهوری دونالد ترامپ، آماده رشد هستند.

بیتکوین در سال 2024 با افزایش 116 درصدی، سوار بر موجی از هیجان ناشی از تحولات مختلفی مانند تصویب ETFهای بیتکوین، رویداد هاوینگ در آوریل و پیروزی انتخاباتی ترامپ در نوامبر شد.

بیتکوین برای اولین بار از مرز 100000 دلار عبور کرد و تنها در یک ماه 51 درصد افزایش یافت. آلتکوینها نیز بهطور مشابه رشد چشمگیری داشتند، بهطوری که اتریوم 59 درصد افزایش یافت و توکنهای دیگری مانند ریپل، سولانا و ترون نیز شاهد افزایشهای قوی بودند.

اما روند صعودی بیتکوین پس از اظهارنظرهای هاوکیش از سوی فدرال رزرو کند شده است، در حالی که سایر رمزارزها نشانههایی از ادامه حرکت صعودی را نشان میدهند.

چرخش هاوکیش فدرال رزرو باعث شد که بازار سهام ایالات متحده پس از روند صعودی نوامبر، یک فشار فروش گسترده را تجربه کند و بیتکوین از این امر مستثنا نبود، به طوری که در دو هفته پایانی سال حدود 15 درصد از اوج قیمتی خود افت کرد. طبق دادههای گردآوریشده توسط بلومبرگ، صندوقهای قابل معامله در بورس (ETFs) بیتکوین نیز شاهد خروج سرمایههای زیادی بودند و در روز پس از انتشار راهنمایی نرخهای جدید فدرال رزرو، رکورد 680 میلیون دلار خروج سرمایه را ثبت کردند.

تحلیلگران سیتی در یادداشتی که روز دوشنبه منتشر کردند گفتند: "با توجه به اینکه اتریوم تنها رمزارز عمده دیگری است که بهعنوان پایه برای ETFهای اسپات تایید شده، احتمالاً هدف چرخش سرمایه قرار خواهد گرفت."

✔️ خبر مرتبط: جریان معاملات صندوقهای قابل معامله بیتکوین و اتریوم

رمزارزهای دیگر نیز شاهد عملکرد به مراتب بهتر بودهاند و سهم خود از کل ارزش بازار رمزارزها را افزایش دادهاند. این موسسه همچنین افزود که پاسخدهندگان به یک نظرسنجی اخیر، سال 2025 را بهویژه سالی برای عملکرد برتر آلتکوینها میبینند.

تحلیلگران گفتند: "رمزارزهای دیگر و آلتکوینها حتی بیشتر از بیتکوین عملکرد بهتری داشتهاند، که نشان میدهد برخی از شرکتکنندگان بازار بر این باورند که یک "آلت سیزن" در سال 2025 پس از سال قوی برای بیتکوین به واقعیت خواهد پیوست."

کارشناسان میگویند که حرکات متفاوت بیتکوین و سایر رمزارزها نتیجه تفاوت بنیادی در عواملی است که موجب حرکت این دو بخش از بازار میشود.

با توجه به قراردادهای فیوچرز، ETFها، آپشنها و سایر ابزارها بیتکوین حمایت مقرراتی نسبتاً قویای دارد. به همین دلیل، اندرو بیر از CoinDesk Indices میگوید که هرگونه حرکت صعودی در قیمتها نتیجه هیجان بیشتر برای پذیرش گستردهتر بیتکوین به طور کلی است.

اما آلتکوینها در یک حوزه نسبتاً خاکستری قرار دارند و در طول سالها هدف کمیسیون بورس و اوراق بهادار ایالات متحده (SEC) بودهاند، که بسیاری از رمزارزها را بهعنوان اوراق بهادار ثبتنشده شناخته است.

بنابراین، چشمانداز مقررات مطلوب برای رمزارزها عامل اصلی حرکات قیمتی آلتکوینها در سال 2025 خواهد بود. این موضوع زمانی مشهود شد که توکن ریپل، که در سالهای اخیر در معرض شکایت کمیسیون بورس و اوراق بهادار (SEC) قرار داشته است، پس از پیروزی ترامپ به شدت افزایش یافت و دوباره پس از اعلام استعفای گری گنسلر، رئیس SEC، به دلیل روی کار آمدن ترامپ، جهش کرد.

✔️ خبر مرتبط: پایان چرخه صعودی: پیش بینی اوج قیمت بیت کوین در پایان چرخه صعودی

بیر میگوید که با توجه به انتظار گسترده از بازار برای عقبنشینی SEC در سال 2025، پروژههای بیشتری از دنیای رمزارزها ظهور خواهند کرد. پروژههای غیرمتمرکز که توسط استیبلکوینها پشتیبانی میشوند نیاز به بلاکچینی برای اجرا دارند و اتریوم بهعنوان یک گزینه محتمل مطرح شده است.

بیر به Business Insider گفت: "پروژههای غیرمتمرکز بیشتری در ایالات متحده راهاندازی خواهند شد و این پروژهها به یک بلاکچین نیاز دارند." او افزود: "اتریوم بخشی از حرکت صعودی کل بازار رمزارزها پس از انتخابات را آغاز کرد، اما دلیل خاصتری برای این امر وجود دارد، چرا که چشمانداز پروژههای بیشتر ارز دیجیتال تحت مدیریت جدید بسیار روشنتر و امیدوارکنندهتر شد."

تحلیلگران سیتی گفتند که حمایت سیاستی جدید میتواند مشروعیت آلتکوینها را در بازار تثبیت کرده و احتمالاً قیمتها را افزایش دهد.

تحلیلگران سیتی گفتند: "بیتکوین بهعنوان یک کامودیتی طبقهبندی شده و با توجه به تصویب ETF اسپات و قراردادهای فیوچرز بهعنوان ابزارهای معاملاتی سنتی (trad-Fi) در نظر گرفته میشود. در مقابل، تعریف سایر داراییهای دیجیتال مبهمتر است." آنها افزودند: "محدوده گزینههای سرمایهگذاری نیز محدودتر است."

تحلیلگران افزودند که حمایتهای بیشتر سیاستی، بهطور قابل توجهی آلتکوینها را نسبت به بیتکوین در آینده تقویت خواهد کرد.

بیشتر بخوانید:

قیمت قراردادهای آتی نفت برنت در روز چهارشنبه به بالاترین سطح خود در نزدیک به پنج ماه رسید، که ناشی از کاهش عرضه و انتظارات برای بازگشت تقاضا در چین بود، که قیمت نفت در شش ماه آینده را تحت تاثیر قرار داد.

پریمیوم قرارداد برنت ماه اول نسبت به قرارداد ششماهه در روز چهارشنبه به 3.05 دلار به ازای هر بشکه رسید که بالاترین میزان از اواخر اوت تا کنون بود. این پریمیوم تا کنون بیش از 50 درصد در سال جاری افزایش یافته است.

قراردادهای آتی نفت ایالات متحده نیز نسبت به قراردادهای ماههای آینده افزایش یافت. پریمیوم قراردادهای آتی WTI ماه اول نسبت به قرارداد ششماهه در روز چهارشنبه به 3.34 دلار به ازای هر بشکه رسید که بالاترین میزان از اکتبر تا کنون بود.

براساس یک نظرسنجی از رویترز، تولید نفت کشورهای عضو اوپک در دسامبر کاهش یافته است، که بخشی از آن به دلیل کاهش تولید در ایران بوده است. تحلیلگران همچنین اشاره کردند که نگرانیها از کاهش بیشتر عرضه نفت از ایران و روسیه به دلیل تحریمها، به افزایش قیمتها دامن زده است.

تاماس وارگا، کارشناس نفت از بروکر PVM، گفت: "به نظر میرسد تحریمها در حال اثرگذاری هستند و ترکیب کاهش صادرات روسیه و ایران از ساختار بازار پشتیبانی میکند."

سرمایهگذاران همچنین امیدوارند که تقاضای سوخت چین پس از سال ضعیف 2024 از تدابیر تحریک اقتصادی بهرهمند شود. با این حال، چین در حال تجربه تغییرات ساختاری در تقاضا است به دلیل افزایش سریع فروش خودروهای برقی.

گسترش پریمیوم، که به ساختار " وارونگی " (backwardation) معروف است، معمولاً نشاندهنده نگرش به عرضه محدودتر در کوتاهمدت است. ساختار مخالف، که در آن قیمتها برای تحویل نزدیکتر ارزانتر است، نشاندهنده عرضه کافی است و به آن "کونتانگو" (contango) گفته میشود. (وارونگی (Backwardation) یا تئوری وارونگی، به تئوری گویند که با توجه به مبلغ یک قرارداد آتی یا پیمان آتی و زمان انقضاء آن قرارداد یا پیمان، توسعه پیدا کردهاست. در تئوری وارونگی مبلغ قرارداد آتی با توجه به نزدیک شدن به سررسید آن افزایش مییابد، حال آنکه بهطور معمول ارزش این قراردادها با نزدیک شدن به زمان سررسید، کاهش مییابد.)

وارگا افزود: "بازار فشردهتر نفت خام به وضوح در گسترش بیشتر بازگشتی برنت منعکس شده است."

پریمیوم قرارداد برنت ماه اول نسبت به ماه دوم در سال جاری تقریباً دو برابر شده است، به طوری که از 40 سنت به ازای هر بشکه در 31 دسامبر به 75 سنت در روز چهارشنبه رسیده است.

بیتکوین (BTC) سال 2025 را با نوسانات شدید و توجه گسترده بازار آغاز کرده است و تحلیلگران پیشبینی میکنند که امسال ممکن است پایان چرخه صعودی فعلی آن باشد.

بر اساس نظریه چرخه (Cycle Theory)، که طی بیش از یک دهه بهطور دقیق نقاط اوج و کفهای بیتکوین را پیشبینی کرده است، انتظار میرود این ارز دیجیتال تا نوامبر 2025 به اوج چرخه بعدی خود یعنی 200000 دلار برسد.

قیمت بیت کوین: کانال رشد لگاریتمی و شاخصهای حمایت کننده

در تحلیلی از سوی TradingShot، مسیر قیمتی بیتکوین درون کانال رشد لگاریتمی (LGC) ردیابی میشود، مدلی که بهطور قابلاعتمادی الگوهای رشد بلندمدت بیتکوین را ثبت کرده است.

این رویکرد همچنین با شاخص نوارهای مایر (Mayer Multiple Bands - MMB) و خطوط روند چرخه پی (Pi Cycle) پشتیبانی میشود که بینشهای عمیقتری در مورد محدودههای قیمتی بیتکوین در طول چرخههای بازار ارائه میدهند.

نوارهای مایر (Mayer Multiple Bands) محدودههای قیمتی افراطی بیتکوین را تعریف میکنند؛ بهطوری که «3 انحراف معیار بالاتر» (Mayer Top) نشاندهنده اوج بالقوه در بازارهای صعودی است، در حالی که «3 انحراف معیار پایینتر» (Mayer Bottom) بهعنوان یک سطح حمایتی حیاتی عمل میکند.

خطوط روند چرخه پی (Pi Cycle) یک بُعد دیگر به تحلیل اضافه میکنند و یک محدوده ارزش منصفانه (Fair Value Zone) را شناسایی میکنند؛ جایی که بیتکوین معمولاً پیش از صعودهای بزرگ یا اصلاحات شدید، در آن تثبیت میشود.

نمای کلی چرخه فعلی

تحلیل TradingShot نشان میدهد که بیتکوین وارد مرحله نهایی چرخه صعودی فعلی خود شده است. الگوهای تاریخی نشان میدهند که سه اوج چرخه قبلی در ماههای نوامبر یا دسامبر سالهای 2013، 2017 و 2021 رخ دادهاند.

بهعنوان نمونه، اوج چرخه 2021 کمی بالاتر از نقطه اوج چرخه پی (Pi Cycle Top) قرار گرفت، بدون اینکه به اوج مایر (Mayer Top) برسد. این موضوع نشاندهنده یک الگوی تکراری از رسیدن به اوج در محدودههای بالایی کانال رشد لگاریتمی (LGC) است، به جای دستیابی به سطوح افراطی مطلق.

✔️ خبر مرتبط: از دلار تا بیتکوین: چگونه ذخیره استراتژیک بیت کوین ترامپ، می تواند جهان را متحول کند؟

برای سال 2025، این تحلیل پیشبینی میکند که اوج چرخه در محدوده 180000 تا 200000 دلار تا ماه نوامبر رخ دهد، که با مسیر تاریخی بیتکوین و شاخصهای تکنیکال آن سازگار است.

اصلاح مداوم بیت کوین نگرانیهایی را ایجاد میکند

با این حال، حرکت قیمتی فعلی بیتکوین بدون چالش نیست. یک اصلاح اخیر باعث شده است که قیمت بیتکوین به زیر 100000 دلار برسد و طبق گفته آلن سانتانا، معاملهگر ماهر، این روند نزولی ممکن است تا 40000 دلار ادامه یابد.

بهعلاوه، سنتیمنت منفی در بازار با کاهش تقاضای نهادهای سرمایهگذاری همراه شده است.

طبق دادههای Coinglass، صندوقهای قابل معامله در بورس (ETFs) بیتکوین در تاریخ 6 ژانویه ورودی نسبتاً کمی معادل 52.40 میلیون دلار را ثبت کردند، که بهطور قابلتوجهی کمتر از 978.60 میلیون دلاری است که در تاریخ 5 ژانویه ثبت شده بود.

کاهش مداوم ورودیها یا آغاز جریانهای خروجی قوی میتواند فشار فروش را تشدید کرده و قیمت بیتکوین را بهطور بیشتری پایین بیاورد.

تجزیه و تحلیل قیمت بیت کوین

در زمان نگارش، بیتکوین با قیمت 94444 دلار معامله میشود که کاهش تقریباً 3 درصدی در طول یک روز را نشان میدهد. در نمودار هفتگی، این ارز دیجیتال کاهش 3.5 درصدی را تجربه کرده است که بهطور بیشتری حرکت نزولی کوتاهمدت آن را برجسته میکند.

با این حال، ماههای آینده برای تعیین اینکه آیا بیتکوین میتواند از چالشهای فعلی خود عبور کند و پتانسیل تاریخی چرخه صعودی که تحلیلگران برای سال 2025 پیشبینی کردهاند را محقق سازد، بسیار حیاتی خواهد بود.

بیشتر بخوانید:

نوسانات ادامه دار بازار رمزارزها بار دیگر در کانون توجه قرار گرفته است، به طوری که یک سقوط شدید در تاریخ 7 ژانویه بیش از 630 میلیون دلار از موقعیتهای خرید را از بین برد. رمزارزها همچنان تحت فشار قرار دارند و در تلاش هستند تا دوباره حرکت خود را بازیابند، در حالی که عدم قطعیت بازار را فرا گرفته است.

در میان افزایش عدم قطعیتها، سرمایهگذاران به طور فزایندهای به آلتکوینها روی میآورند تا پرتفوی خود را متنوع سازی کرده و فرصتهای رشد بالقوه را باز کنند.

در این زمینه، با مشاوره از جیپیتی 4او (ChatGPT-4o)، دو آلتکوین با پتانسیل رشد قابل توجه را شناسایی کردیم.

زمانی که از مدل هوش مصنوعی سوال شد، این مدل ریپل (XRP) و کاردانو (ADA) را به عنوان داراییهای برجسته معرفی کرد و بر پتانسیل آنها برای هدایت تنوع و رشد در یک پرتفوی جامع رمزارزها در میان تغییرات بازار تأکید کرد.

ریپل (XRP)

ریپل به عنوان یک سرمایهگذاری برجسته برای ژانویه 2025 توجه زیادی جلب کرده است، که این توجه ناشی از انتظارات تغییرات نظارتی قابل توجه تحت دولت جدید دونالد ترامپ است.

مدیر عامل ریپل، برد گارلینگهاوس، سال 2025 را به عنوان آغاز یک "بازار صعودی ترامپ" معرفی کرده است و به سیاستهای حمایتی از رمزارزها و پیشبینی خروج رئیس کمیسیون بورس و اوراق بهادار، گری گنسلر، به عنوان عوامل اصلی ایجاد خوشبینی مجدد اشاره کرده است.

زمانبندی تجدیدنظر کمیسیون بورس و اوراق بهادار (SEC) که برای 15 ژانویه 2025 برنامهریزی شده، درست چند روز قبل از تحلیف ترامپ، چشم انداز صعودی ریپل را افزایش میدهد.

شرکتکنندگان در بازار به طور فزایندهای امیدوارند که دولت جدید به عدم قطعیتهای قانونی طولانیمدتی که از سال 2025 بر Ripple Labs سایه انداخته است، پایان دهد.

✔️ خبر مرتبط: مدیرعامل ریپل با دونالد ترامپ دیدار کرد

این نوع حل و فصل به طور گستردهای انتظار میرود که راه را برای ایجاد یک ETF اسپات ریپل در ایالات متحده هموار کند، که میتواند پذیرش نهادی، نقدینگی و چشماندازهای رشد بلندمدت برای این توکن را تقویت کند.

پیشبینیهای بازار همچنین حمایت بیشتری از پرونده XRP به عمل میآورد، به طوری که پیشبینیها نشان میدهند که ارزش بازار آن در سهماهه اول 2025 به 200 میلیارد دلار خواهد رسید، در حالی که تاجر افسانهای پیتر برنت پیشبینی کرده است که ممکن است این رقم به 500 میلیارد دلار برسد.

ریپل در حال حاضر با قیمت 2.32 دلار معامله میشود و همچنان پایینتر از بالاترین قیمت تاریخی خود در ژانویه 2018 یعنی 3.84 دلار قرار دارد.

تقویت عملیات Ripple در ایالات متحده، همراه با عوامل کلان اقتصادی بهبود یافته و یک محیط نظارتی مساعدتر، XRP را به عنوان یک خرید قوی برای سرمایهگذارانی که به دنبال بهرهبرداری از پتانسیل رشد آن در سال 2025 هستند، مطرح کرده است.

کاردانو (ADA)

کاردانو در بازگشت بازار از بیتکوین (BTC) و اتریوم (ETH) پیشی گرفته است، که این موفقیت به دلیل بهروزرسانیهای قابل توجه و افزایش علاقه سرمایهگذاران بوده است.

مهمترین عامل در شتاب کاردانو، پیشنهاد CIP-113 است که داراییهای برنامهپذیر، امنیت پیشرفته و حسابهای هوشمند را معرفی میکند، و به طور بالقوه میتواند پشتیبانی از استیبلکوینها و توکنیزشین (Tokenization) داراییهای دنیای واقعی را ممکن سازد.

مشارکت سرمایهگذاران نیز در حال افزایش است، به طوری که دادههای IntoTheBlock نشاندهنده افزایش ثابت در تعداد کیفپولهای تأمینشده است. این رشد با یک موج جدید از شور و شوق بازار همزمان با تحلیف دونالد ترامپ همراستا است.

علاوه بر این، سرمایهگذاران بزرگ که معمولاً به آنها «نهنگها» گفته میشود، علاقه جدیدی نشان دادهاند و تنها در 24 ساعت بیش از 10 میلیون ADA خریداری کردهاند که این خود سیگنالی روشن از اعتماد آنها به پتانسیل بلندمدت دارایی است.

کاردانو در حال حاضر با قیمت 0.9884 دلار به عنوان یک گزینه برجسته برای سرمایهگذارانی که قصد دارند از بازگشت جاری بازار بهرهبرداری کنند، معرفی میشود.

با ادامه تکامل بازار رمزارزها، این داراییها ترکیبی متوازن از پتانسیل رشد و کاربردی بودن را ارائه میدهند، که آنها را به افزودههای ضروری برای یک پرتفوی متنوع و متوازن تبدیل میکند، بهویژه برای سرمایهگذارانی که قصد دارند از موج بعدی گسترش داراییهای دیجیتال بهرهبرداری کنند.

بیشتر بخوانید:

بر اساس گفتههای دانیل غالی، استراتژیست ارشد کامودیتی در TD Securities، طلا در نیمه دوم سال با کاهش نرخ بهره توسط فدرال رزرو افزایش خواهد یافت، اما داستان اصلی در حال حاضر تأثیر عظیمی است که تهدیدهای تعرفهای رئیسجمهور منتخب دونالد ترامپ بر ذخایر نقره جهانی دارند.

در یک مصاحبه در تاریخ 7 ژانویه، غالی گفت که سرمایهگذاران باید به یک وضعیت بیسابقه که در حال حاضر در بازار نقره در حال رخ دادن است، توجه کنند.

او گفت: «این مسئله در قیمتها لحاظ نشده است، اما در ماه گذشته اختلال بزرگی در بازار فلزات گرانبها به وجود آمده است، جایی که تهدید تعرفههای جهانی بر فلزات باعث شده است که معاملهگران در سرتاسر جهان فلزات را از لندن و دیگر مراکز جهانی به ایالات متحده منتقل کنند، تنها به منظور پوشش ریسک اینکه تعرفهها بر فلزات گرانبها اعمال خواهند شد.» او افزود: «به طور تاریخی، اینطور نبوده است – فلزات گرانبها به نوعی به عنوان پول محسوب میشدهاند – اما اگر آنها تحت تعرفهها قرار گیرند، معاملهگرانی که موقعیتهای فروش در این فلزات در دیگر نقاط دنیا دارند، با زیانهای قابل توجهی مواجه خواهند شد.»

او گفت: «برای پوشش ریسک آن، آنها فلزات را به ایالات متحده وارد میکنند.»

✔️ خبر مرتبط: پیش بینی قیمت طلا و نقره در سه ماهه اول سال 2025

غالی توضیح داد که او در مورد قراردادها یا سایر ابزارهای مالی صحبت نمیکند، بلکه در مورد فلزات فیزیکی واقعی صحبت میکند که به طور گسترده به ایالات متحده وارد میشوند، و پیامدهای این موضوع بسیار عمیق است.

او گفت: «این ممکن است به طور غیرمستقیم به کمبود موجودی در بزرگترین سیستم انبار فلزات نقره در جهان در لندن منجر شود.» او افزود: «این مسئله در حال حاضر بزرگترین داستان در بازارهای کامودیتی است. به نظر میرسد بازار نقره به طور کامل به سوی یک کمبود موجودی بالقوه در حال حرکت است.»

غالی توضیح داد: «کمبود موجودی (stock-out) لحظهای است که موجودی فلز از یک آستانه بحرانی پایینتر میرود، که ساختار بازار را به چالش میکشد.» او افزود: «اگر به نحوه تجارت فلزات گرانبها فکر کنید، مکان جهانی برای آن در لندن است، اما بیشتر مردم از قراردادهای مبتنی بر ایالات متحده برای پوشش ریسکهای قیمت استفاده میکنند. بنابراین چالش اینجا است که تهدید تعرفههای جهانی باعث میشود فلزات از بزرگترین مرکز تجاری جهان به ایالات متحده منتقل شوند، که باعث کاهش آن ذخیرهی موجودی میشود که معاملهگران هر روز برای معاملات خارج از بورس از آن استفاده میکنند.»

او اضافه کرد: « توجه داشته باشید که ما اکنون در چهارمین سال متوالی کسریهای قابل توجه در نقره هستیم. این روند کاهش موجودیها قبلاً آغاز شده بود و این تنها چیزی است که روند آن را تسریع میکند.»

غالی موافقت کرد که این سناریو تنها میتواند برای نقره از نظر قیمت بسیار مثبت باشد.

او گفت: «فکر میکنم پتانسیل حرکت انفجاری قیمت در نقره وجود دارد اگر به آن آستانه بحرانی برسیم.» او افزود: «ما در سالهای اخیر نگاهی به این موضوع در سایر کامودیتیها داشتهایم. مس در سال گذشته یک روند صعودی بسیار قابل توجه داشت بر اساس تم مشابهی، و در سالهای گذشته، پالادیوم مثال بسیار خوبی از بازاری با تنظیم مشابه بود. بازارهای نقره امروز به نظر میرسد که کاملاً به صورت خوابزده وارد این وضعیت شدهاند.»

غالی اذعان کرد که قیمتهای فعلی نقره به هیچ وجه جدیت وضعیت را منعکس نمیکنند. او گفت: «من همچنین فکر میکنم این یک داستان بسیار کم پوشش دادهشده است. این چیزی است که میتواند احتمالاً بسیار قابل توجه باشد، اما سرمایهگذاران کلان به طور کامل در بازارهای نقره بیتفاوت هستند و هیچکس واقعاً به این موضوع توجه نمیکند.»

برای سرمایهگذارانی که میخواهند وضعیت را پیگیری کنند، غالی گفت که اطلاعات معتبری در مورد ذخایر نقره وجود دارد، اما این دادهها به شما نمیگویند که دقیقاً چقدر سریع ذخیره موجودی در حال کاهش است.

او گفت: انجمن بازار فلزات گرانبهای لندن (LBMA) که نگهدارندگان فلز هستند، برخی از دادهها را به صورت ماهانه در مورد انبارهای خود منتشر میکنند، بنابراین شما قطعاً میتوانید آن را دنبال کنید»، اما هشدار داد که «برای برآورد میزان فلزی که واقعاً برای خرید آزاد در دسترس است، باید کار زیادی انجام شود.»

✔️ خبر مرتبط: با رشد تقاضای صنعتی، نقره در سال 2025 به محدوده 50 دلار چشم دوخته است

او گفت: «ممکن است یک میلیارد انس در انبارهای لندن موجود باشد، اما طبق برآوردهای ما، تنها 300 میلیون انس از آن واقعاً برای خرید آزاد در دسترس است.»

زمانی که از غالی پرسیدند که TD پیشبینی میکند قیمت نقره در پاسخ به این سناریو به کجا خواهد رسید، او بسیار خوشبین بود. او گفت: «ما فکر میکنیم که نقره به قیمت نزدیک به 40 دلار به ازای هر اونس خواهد رسید، بنابراین سود قابل توجهی از قیمتهای امروز خواهد داشت.»

غالی گفت که وضعیت فلز زرد نیز جالب است، چرا که برخی از حمایتهای کلیدی به بازار بازگشتهاند.

او گفت: «ما فکر میکردیم که نشانههایی از شور و هیجان در آستانه انتخابات ایالات متحده وجود دارد.» او اشاره کرد: «اگر به شرایط آن زمان فکر کنید، خریدهای بانکهای مرکزی به طور چشمگیری کاهش یافته بود.» او افزود: «صندوقهای کلان – که طلا را برای معامله پیشبینی دیدگاه فدرال رزرو، اقتصاد جهانی و غیره خریداری میکنند – موقعیتهای خرید بسیار بزرگی داشتند. در همین حال، بازار فیزیکی به طور کامل متوقف شده بود و یک اعتصاب کامل از طرف خریداران وجود داشت.»

اما امروز، او نشانههایی میبیند که اعتصاب خریداران بالاخره به پایان رسیده است. غالی گفت: «ما فکر میکنیم که ارتباط قوی بین فشارهای کاهش ارزش ارز در آسیا و قدرت بازار فیزیکی وجود دارد.» او افزود: «مشخص است که تهدید تعرفهها بر چین باعث فشارهای کاهش ارزش ارز در آنجا شده است و نشانههایی وجود دارد که بازار فیزیکی دوباره در حال از سرگیری است. این میتواند به افزایش فعالیت خرید بانکهای مرکزی منجر شود، اما همچنین خریدهای نهادی و خردهفروشی از آسیا را به همراه خواهد داشت، که یکی از بزرگترین قطعات گمشده برای ادامه روند صعودی قیمت طلا بوده است.»

زمانی که از او پرسیده شد که آیا انتظار دارد شاهد جدایی قیمت طلا و نقره به دلیل تأثیرات متفاوت عوامل کلان و بازار بر این دو فلز باشد، او گفت که برخلاف این، احتمالاً عکس آن رخ خواهد داد.

غالی گفت: «جریانهای سرمایهگذاری که بین طلا و نقره همبستگی دارند، معمولاً تغییرات عمدهای در توازن عرضه و تقاضا برای نقره ایجاد میکنند.» او افزود: «نقره عمدتاً یک فلز صنعتی است، و انرژی خورشیدی در سالهای اخیر به طور قابل توجهی به رشد تقاضای کلی کمک کرده است، بنابراین یک جدایی در حال وقوع است که پشت پرده جریان دارد. اما من در واقع استدلال میکنم که این یک بازگشت به همبستگی خواهد بود، به این معنا که نقره به طور غیرمعمولی ارزانتر از طلا معامله میشود، بنابراین از منظر بلندمدت، نقره باید فاصله زیادی را برای رسیدن به عملکرد قیمتی طلا طی کند.»

غالی همچنین نسبت به ادامه روند صعودی طلا در سال 2025 خوشبین است، هرچند او پیشبینی میکند که این اتفاق تنها در نیمه دوم سال رخ خواهد داد.

او گفت: «ما فکر میکنیم که طلا به طور نسبی در یک بازه قیمتی محدود خواهد بود.» او افزود: «فرصتهایی برای معامله در هر دو جهت در طول سال وجود خواهد داشت، اما ما انتظار داریم که فدرال رزرو در نیمه اول سال به مدت طولانی توقف کند، و این میتواند برخی از موقعیتهای صندوقهای کلان را محدود کند، که از زمان انتخابات ایالات متحده کاهش یافتهاند اما همچنان حجیم باقی ماندهاند.»

او گفت: «اما در نیمه دوم سال، ما فکر میکنیم که فدرال رزرو با شدت بیشتری نسبت به آنچه که در حال حاضر در بازارها پیشبینی شده است، به چرخه کاهش نرخ بهره خود بازخواهد گشت، بنابراین ممکن است فرصتهایی برای خرید طلا در طول سال پیش بیاید.»

قیمتهای طلا در روز سهشنبه شاهد افزایش قابل توجهی بودند، به طوری که قیمت طلا در بازار نقدی به 2670.15 دلار به ازای هر اونس رسید.

نقره در چند روز گذشته با مقاومت محکمی در سطح 30.30 دلار مواجه شده است و پس از این که دوباره نتواست این سطح را بلافاصله پس از باز شدن بازار آمریکای شمالی بشکند، به پایینترین قیمت جلسه معاملای یعنی 29.78 دلار رسید.

بیشتر بخوانید:

اخیراً دونالد ترامپ با پیشنهادی جسورانه خبرساز شد: استفاده از بیتکوین برای پرداخت بدهی عظیم ملی ایالات متحده که در حال حاضر به 35 تریلیون دلار رسیده است. این پیشنهاد غیرمعمول بحثهای داغی را بهویژه در میان جامعه رمزارزها برانگیخته است، چرا که استراتژیهای اقتصادی سنتی را به چالش میکشد و بر نفوذ رو به رشد بیتکوین در امور مالی جهانی تأکید میکند.

درک بحران بدهی ایالات متحده

بر اساس دادههای رسمی منتشر شده توسط دولت ایالات متحده، بدهی ملی این کشور، یا میزان وامهای انباشته شده توسط دولت در طول تاریخ این کشور، تا تاریخ 6 اوت 2024 تقریباً 35.05 تریلیون دلار بود.

در اینجا تصویری از رشد بدهی ملی در یک قرن گذشته آمده است:

در سال 1923، تقریباً 100 سال پیش، بدهی ملی ایالات متحده تنها 403 میلیارد دلار بود. بین سالهای 1923 و 1943، رشد بدهی نسبتاً کندتر بود. در سال 1943، بدهی کمی بیش از 2.40 تریلیون دلار بود. در سالهای 1963 و 1983، این ارقام به ترتیب به 3.07 تریلیون دلار و 4.20 تریلیون دلار رسیدند. بین سالهای 1943 تا 1983، رشد بدهی عمدتاً راکد بود. اما پس از سال 1983، دورهای از افزایش شدید آغاز شد. در سال 2003، بدهی به 11.24 تریلیون دلار رسید. در سال 2013 تقریباً دو برابر شد و به 21.93 تریلیون دلار رسید. در سال 2023، این رقم به رقم تکاندهنده 33.17 تریلیون دلار افزایش یافت. اکنون بدهی ملی به 35.05 تریلیون دلار رسیده است.

آنچه توانایی یک کشور در پرداخت بدهیهایش را نشان میدهد، نسبت بدهی به تولید ناخالص داخلی (GDP) آن است. نسبت بدهی به تولید ناخالص داخلی ایالات متحده بسیار شوکهکننده است و اکنون بسیار بالاتر از صد درصد قرار دارد. در واقع، این نسبت از سال 2013 از مرز 100 درصد عبور کرد. در سال 2023، این نسبت به 123 درصد رسید.

در اینجا نسبت بدهی به تولید ناخالص داخلی ایالات متحده آمده است:

در سال 1948، نسبت بدهی به تولید ناخالص داخلی ایالات متحده حدود 96% بود. اما این نسبت در سال 1958 به 58% کاهش یافت و در سال 1974 به 32% رسید. در سال 1996، این نسبت به 66% رسید. بعدها، در سال 2001، به 55% کاهش یافت. پس از آن، شاهد افزایش شدید آن بودیم. در سال 2020، این نسبت به اوج 127% رسید. در سال 2023، کمی کاهش یافت و به 123% رسید.

این دادهها نشان میدهد که بزرگترین بحرانی که ایالات متحده و مردم آن اکنون با آن مواجه هستند، بدهی رو به رشد و نسبت بدهی به تولید ناخالص داخلی ضعیفتر آن است.

طرح ترامپ برای حل بدهی

راهحل ترامپ برای بدهی ایالات متحده بر اساس استفاده از بیتکوین و رمزارزها برای مدیریت بدهی کشور است. در یک مصاحبه اخیر، او پیشنهاد کرد که بیتکوین بهطور استراتژیک برای رسیدگی به بار مالی رو به رشد مورد استفاده قرار گیرد. تبدیل بیتکوین به یک ذخیره استراتژیک بخش مهمی از طرح او بود.

دارایی بیت کوین متعلق به دولتها

دولت ایالات متحده در حال حاضر تقریباً 207189 بیتکوین دارد که معادل 0.98% از کل موجودی بیتکوینها است.

در اینجا دولتهای برتر از لحاظ میزان ذخایر بیت کوین آورده شده است:

چین کشوری است که پس از ایالات متحده، بیشترین تعداد بیتکوین را در اختیار دارد. این کشور تقریباً 194000 بیتکوین (0.92%) دارد. بریتانیا، اوکراین و آلمان نیز از بازیگران اصلی در این زمینه هستند و به ترتیب 61,000، 46,351 و 22,846 بیتکوین دارند.

امکان سنجی طرح ترامپ

برای اینکه طرح ترامپ عملی شود، هر بیتکوین باید به 180 میلیون دلار برسد. منتقدان استدلال میکنند که انتظار برای رسیدن بیتکوین به چنین ارزش نجومی غیرواقعی است.

پیتر شیف، کارشناس مالی، معتقد است که پیشنهاد ترامپ غیرواقعی است. او ادعا میکند که ایده رسیدن بیتکوین به چنین ارزشهای بالایی بدون ایجاد تورم از نظر منطقی ناسازگار است.

تجزیه و تحلیل تغییر قیمت سالانه بیت کوین

این تحلیل نشان میدهد که چگونه ارزش بیتکوین در هر سال نوسان دارد. این میتواند بینشهایی در مورد روندهای رشد ارائه دهد.

در سال 2023، تغییر سالانه قیمت بیتکوین برابر با 155.4% بود. در سالهای 2013، 2011 و 2017، بیتکوین شاهد تغییرات عظیمی به اندازه 4435%، 1435% و 1369% بود. از سال 2011 تاکنون، تنها سه بار بیتکوین شاهد تغییرات منفی سالانه در قیمت خود بوده است. در سالهای 2018، 2022 و 2014، این تغییرات منفی به ترتیب برابر با %73.7-، 64.3% - و %57.6- بود.

تاثیر بالقوه بر صنعت رمزارزها

اگر طرح ترامپ موفق به جلب توجه شود، میتواند تاثیرات قابل توجهی بر صنعت رمزارزها بگذارد. افزایش دخالت دولتها در بیتکوین ممکن است منجر به وضع مقررات بیشتر شود. اما از سوی دیگر، این دخالت میتواند اطمینان به بیتکوین را تقویت کند.

نکته پایانی

پیشنهاد ترامپ برای استفاده از بیتکوین بهعنوان راهحلی برای مقابله با بدهی 35 تریلیون دلاری ایالات متحده بدون شک جسورانه است. در حالی که این پیشنهاد بر علاقه روزافزون به ارزهای دیجیتال بهعنوان داراییهای استراتژیک بالقوه تأکید دارد، همچنین سوالاتی در مورد امکانپذیری و تأثیرات آن بر بازار به وجود میآورد.

با بررسی دادههای تورم، داراییهای بیتکوین دولتها، روندهای تاریخی قیمت و تغییرات اخیر، درک بهتری از پتانسیلها و چالشهای این ایده به دست میآید. این که آیا طرح ترامپ به نفع صنعت ارزهای دیجیتال خواهد بود یا نه هنوز نامشخص است، اما بیشک بحثهای مهمی را در مورد آینده ارزهای دیجیتال و نقش آنها در اقتصاد جهانی برانگیخته است.

بیشتر بخوانید:

ریزش بازار رمزارزها سرمایهگذاران را به لرزه انداخته است. 712 میلیون دلار معامله لیکوئید شده بر عدم اطمینان بازار افزوده است. در حالی که بیتکوین بهطور موقت اخیراً از سطح 100000 دلار عبور کرده بود، اما با نگرانیهایی در مورد رویدادهای اقتصادی پیشرو، از جمله صورتجلسه FOMC فدرال رزرو و دادههای اشتغال ایالات متحده در این ماه، با یک بازگشت شدید مواجه شد. تحلیلگران بازار هشدار میدهند که اگر بیتکوین نتواند سطح حمایت 95668 دلار را حفظ کند، ممکن است بیشتر کاهش یابد. صورتجلسه FOMC دسامبر که امروز منتشر میشود، انتظار میرود که باعث اختلالی در بازار شود. کارشناسان همچنین هشدار میدهند که شاخصهای اقتصادی مانند دادههای بازار کار نقش مهمی در شکلگیری سنتیمنت سرمایهگذاران خواهند داشت.

نویسنده کتاب پدر پولدار، پدر بیپول، رابرت کیوساکی، دلایل پشتپرده ریزش اخیر بازار را روشن کرده و در عین حال نگرش صعودی خود را در مورد بیتکوین، طلا و نقره تأیید کرده است. بینشهای او در حالی ارائه میشود که بازار رمزارزها با نوسانات شدید قبل از انتشار صورتجلسه FOMC فدرال رزرو ایالات متحده دست و پنجه نرم میکند.

با این حال، رویدادهای اقتصادی تاثیر کمی بر روی بیتکوین در طول سال 2024 داشته است و عمدتاً به عنوان یک فروش سنگین در نظر گرفته میشود که در آن سرمایهگذاران کوتاهمدت سعی دارند سودهای قبلی خود را کاهش دهند. بیتکوین در مقیاس بزرگتر به طور قطعی به سمت صعود پیش میرود.

چرا بازار رمزارزها سقوط کرد؟

کیوساکی رکود بازار را به تصمیمات اتخاذ شده در بحران مالی 2008 مرتبط دانست، بهویژه توسط رئیس وقت فدرال رزرو، بن برنانکه، که پاداشهای بانکی را بر اقتصاد گستردهتر ترجیح داد. او اشاره کرد که چندین بخش، از جمله مسکن، خردهفروشی و خودروسازی، اکنون با کندی مواجه هستند که مشکلات مالی کنونی را بازتاب میدهد.

✔️ خبر مرتبط: بیتکوین 50% سقوط می کند!

با وجود سناریوی نزولی، کیوساکی این وضعیت را فرصتی برای سرمایهگذاران برای انباشت ثروت میبیند. او معتقد است داراییهای ارزشمندی مانند مسکن، طلا، نقره و بیتکوین در حال دسترسیپذیرتر شدن هستند و از سرمایهگذاران میخواهد که بر داراییهای واقعی، از جمله معادن طلا و نقره تمرکز کنند.

بیت کوین: فرصت خرید

کیوساکی همچنان نسبت به بیتکوین خوشبین است، حتی با اینکه قیمت آن تقریباً 6% کاهش یافته و به 95845 دلار رسیده است، در حالی که حجم معاملات 36% افزایش یافته و به 66 میلیارد دلار رسیده است. او این افت قیمت را "خبر خوبی" توصیف کرده و از سرمایهگذاران خواسته تا در حالی که قیمتها پایین است، بیتکوین بیشتری بخرند. اعتماد او به بیتکوین به عرضه محدود آن برمیگردد و تأکید کرده که تنها 2 میلیون بیتکوین باقیمانده برای استخراج است.

آشوب در بازار رمزارزها

در حال حاضر، معاملهگران با افزایش فشار فروش روبرو هستند و امروز بازار رمزارزها با لیکوئید شدن 561 میلیون دلاری از موقعیتهای خرید آغاز شد. بزرگترین سفارش لیکوئید شده از صرافی بایننس آمده است که شامل 17.74 میلیون دلار در جفت ارز ETHUSDT بوده است.

در همین حال، سایر رمزارزها نیز آسیب دیدند، به طوری که اتریوم بیش از 8% از ارزش خود را از دست داد، سولانا بیش از 9% کاهش یافت و ریپل نیز 5% افت کرد. در حال حاضر، سرمایهگذاران همچنان محتاط هستند و با دقت به تحولات اقتصادی نظارت دارند تا با کمترین ریسک از بازار نزولی عبور کنند.

بیشتر بخوانید:

بازارها، به ویژه طلا، اغلب در آستانه رویدادهای سیاسی مهم مانند مراسم تحلیف ریاست جمهوری با نوسانات شدیدی مواجه میشوند.

معاملهگران ممکن است در مورد سیاستهای ترامپ دچار تردید باشند، بهویژه از نظر تجارت و تعرفهها، که بهطور تاریخی بر ارزش دلار آمریکا و فلزات گرانبهایی مانند طلا و نقره تاثیر میگذارند.

ترامپ اعمال تعرفه های کمتر سختگیرانه را رد کرد

اگر ترامپ هرگونه برنامهای برای کاهش تعرفهها را رد کرده باشد، این ممکن است نشاندهنده ادامه تنشهای تجاری باشد که میتواند محیطی نزولی برای داراییهای ریسکی ایجاد کند، اما برای داراییهای امن مانند طلا حمایتی خواهد بود. با این حال، عدم اقدام فوری میتواند بخشی از خریدهای مبتنی بر ترس پیشین را تعدیل کرده و جذابیت طلا را کمتر کند.

برداشت سود پس از دادههای آمریکا

دادههای اقتصادی از ایالات متحده، میتواند به عنوان محرکی برای معاملهگران عمل کند تا سودهای خود را برداشت کنند.

دادههای قوی PMI خدمات ISM میتواند نشانهای از بهبود اقتصادی باشد که جذابیت پناهگاه امن طلا را کاهش داد و منجر به فروش شد.

تغییر روند در طلا

اگر بسیاری از معاملهگرانی که در حال حاضر موقعیتهای خرید در طلا دارند شروع به خروج کنند، این ممکن است باعث تغییر در سنتیمنت بازار شود و منجر به معکوس شدن روند قیمت طلا گردد. اگر برداشت سود به طور گستردهای رخ دهد، قیمت طلا ممکن است کاهش یابد و تغییر در روند اخیر آن را نشان دهد.

تا جلسه معاملاتی در ایالات متحده، قیمت اسپات طلا (XAUUSD) به حدود 2664 دلار برای هر اونس رسید. این سطح قیمت میتواند فرصتی قوی برای فروش طلا باشد، چرا که با رفتار معمولی حد سود همراستا است. معاملهگران ممکن است به دنبال قفل کردن سود خود در این سطح باشند که میتواند منجر به اصلاحات احتمالی در بازار شود.

اگر قیمت طلا کاهش یابد، ممکن است سطح پایین امروز 2633 دلار برای هر اونس را تست کند. شکستن زیر این سطح حمایت میتواند نشانهای از حرکت به سمت میانگین متحرک 100 روزه در 2626.34 دلار برای هر اونس باشد که به عنوان یک منطقه حمایتی کلیدی عمل خواهد کرد. اگر قیمت همچنان کاهش یابد، ممکن است به کف 6 ژانویه در 2514 دلار برای هر اونس نزدیک شود. شکستن زیر این سطح میتواند منجر به کاهش بیشتر شود، که ممکن است به کف 30 دسامبر در 2595.80 دلار برای هر اونس برسد.

بیشتر بخوانید:

بیتکوین در اوایل سال جاری توانست به بالای 100000 دلار برسد، اما سپس سقوطی داشت. آغاز سال جدید امید دارندگان بیت کوین را برای کسب سودهای بیشتر پس از فروشهای فصل تعطیلات تقویت کرد. با افزایش علاقه مؤسسات و مشارکت سرمایهگذاران خرد، بیتکوین و آلتکوینها ممکن است در این چرخه بازار زیانهای گذشته را جبران کنند.

شاخص آلت سیزن و تجزیه و تحلیل دامیننس بیت کوین

شاخص آلت سیزن در وبسایت Blockchaincenter.net عدد 53 را در مقیاس 0 تا 100 نشان میدهد. این شاخص بیانگر آن است که هنوز آلت سیزن آغاز نشده است - دورهای که طی آن 50 آلتکوین برتر به مدت 90 روز عملکرد بهتری نسبت به بیتکوین دارند.

تحلیلی از دامیننس بیتکوین و ارزش بازار رمزارزها (دون احتساب بیت کوین میتواند برای تعیین زمان بازگشت آلت سیزن مفید باشد. دامیننس بیتکوین تا روز سهشنبه در محدوده 58% در حال تثبیت بود.

ارزش بازار رمزارزها، بدون احتساب بیتکوین، در اوایل روز سهشنبه به 1.41 تریلیون دلار کاهش یافت که نسبت به اوج 1.64 تریلیون دلاری در دسامبر 2024 کمتر است. با این حال، حتی با کاهش ارزش کلی بازار رمزارزها، این سطح بالاتر از حمایت باقی مانده است و شاخصهای تکنیکال در بازه زمانی روزانه چشماندازی صعودی را نشان میدهند.

افزایش پایدار در ارزش بازار رمزارزها، بدون احتساب بیتکوین، و حرکت به سمت اوج چرخه 2021 در سطح 1.71 تریلیون دلار میتواند نشاندهنده بهبود بازار و بازگشت احتمالی فصل آلتکوینها باشد.

تجزیه و تحلیل درون زنجیرهای آلتکوینهای برتر در صرافیها

موجودی بیتکوین و آلتکوینهای برتر مانند اتریوم در صرافیها میتواند به ارزیابی فشار فروش این توکنها کمک کند. تعداد کل دارندگان نیز یکی دیگر از معیارهای مهم درونزنجیرهای است که میتوان از آن برای تعیین میزان تقاضا و اهمیت یک آلتکوین در میان معاملهگران استفاده کرد.

نمودار Santiment در زیر تعداد کل دارندگان ریپل (XRP) و دوجکوین (Dogecoin) را در سه ماه گذشته نشان میدهد.

نمودار نشاندهنده کاهش موجودی بیتکوین و اتریوم در صرافیها از آخرین هفته نوامبر 2024 است. در همین بازه زمانی، افزایش مداومی در تعداد دارندگان ریپل و دوج کوین مشاهده میشود.

همزمان با کاهش فشار فروش، علاقه و تقاضای بالایی برای آلتکوینها در صرافیها مشاهده میشود. این یک شاخص کلیدی برای پیشبینی بازگشت فصل آلتکوینها در چرخه فعلی بازار است.

عرضه استیبل کوینها

استیبلکوینها نقاط ورودی و خروجی برای معاملهگران در صرافیهای متمرکز رمزارزها هستند. این موضوع استیبلکوینها را به دروازهای برای ورود به دنیای رمزارزها تبدیل میکند، و شاخصی که موجودی استیبلکوینها را دنبال میکند، به شناسایی تقاضا برای رمزارزها کمک میکند.

دادههای Santiment نشان میدهد که موجودی استیبلکوینهای نگهداریشده توسط نهنگها (کسانی که بیش از 5 میلیون دلار دارایی دارند) در 30 روز گذشته بیش از 5% افزایش یافته است. افزایش موجودی استیبلکوینها با فشار خرید و تقاضای بالاتر برای بیتکوین و آلتکوینها همبستگی دارد.

دادههای Glassnode نشان میدهند که جریان خالص استیبلکوینها در صرافیها از 9 دسامبر به روند افزایشی خود ادامه داده است. این افزایشهای مداوم در جریان خالص به صرافیها نشاندهنده تقاضا برای بیتکوین و آلتکوینها در پلتفرمهای صرافی متمرکز است.

✔️ خبر مرتبط: آلتکوین های آینده دار: انتخابی بهتر از بیت کوین در این چرخه

نمودار قیمت بیتکوین را همراه با جریان خالص استیبلکوینها دنبال میکند، که در نزدیکی سطح حمایت کلیدی در 100000 دلار تثبیت شده است.

علاقه نهادها به رمزارزها باز میگردد

یکی از عوامل اصلی روند صعودی بیتکوین در سال 2024، ورود سرمایههای نهادی به صندوقهای ETF بیتکوین در ایالات متحده بود. پس از یک دوره طولانی از خروج سرمایهها، صندوقهای ETF بیتکوین شاهد بازگشت ورود سرمایه از سوی سرمایهگذاران نهادی بودهاند.

دادههای Farside Investors نشان میدهد که در تاریخهای 3 ژانویه و 6 ژانویه، جریان خالص به صندوقهای ETF بیتکوین از مرز 900 میلیون دلار عبور کرده است. در 3 ژانویه، این میزان 908.1 میلیون دلار و در 6 ژانویه، 978.6 میلیون دلار بوده است.

بازگشت علاقه نهادی و عوامل اقتصادی کلان ایالات متحده میتواند به حفظ قیمت بیتکوین بالای سطح 100000 دلار کمک کند.

گزارش تحقیقاتی K33 با عنوان "Ahead of the Curve" که روز سهشنبه منتشر شد، جریانهای قوی ETF در آغاز سال جدید را شناسایی میکند، حتی در حالی که مایکرواستراتژی (MicroStrategy) روند خرید بیتکوین خود را کاهش داده است. دو روز معاملاتی گذشته، قویترین روزها از نظر ورود سرمایههای نهادی از 12 نوامبر به این سو بوده است.

احتمالاً این ورود سرمایه ناشی از موقعیتگیری پیش از مراسم تحلیف ترامپ توسط شرکتها یا دستورات سرمایهگذاری برای سال 2025 است. خرید هفتگی کوچک بیتکوین توسط مایکرواستراتژی به میزان 1070 بیت کوین نتوانست سنتیمنت معاملهگران را در روز سهشنبه تحت تاثیر قرار دهد.

✔️ خبر مرتبط: روانشناسی چرخه بازار رمزارزها: چرا آلت سیزن هنوز رخ نداده است؟

گزارش نتیجهگیری میکند که خریدهای کوچک بیتکوین توسط مایکرواستراتژی با عملکرد قوی قیمت بیتکوین و افزایش تقاضا برای ETF جبران شده است، که نشاندهنده یک بازار ارز دیجیتال قوی است.

3 رمزارز برتر برای آلت سیزن 2025

سولانا (SOL) در روز سهشنبه با قیمت ۲۰۶ دلار معامله میشد.

شاخص همگرایی و واگرایی میانگین متحرک (MACD) فرضیه صعودی برای SOL را پشتیبانی میکند.

شاخص MACD نوارهای هیستوگرام سبز رنگی بالاتر از خط میانه نشان میدهد، و خط MACD اخیراً از خط سیگنال عبور کرده است، که به این معنی است که روند قیمت سولانا دارای یک حرکت مثبت در زیر سطح است. شاخص قدرت نسبی (RSI) در سطح 50 قرار دارد، بالاتر از سطح خنثی.

سولانا میتواند با 12% افزایش به تست مقاومت در سطح 231.62 دلار ادامه دهد، که معادل سطح بازگشتی فیبوناچی 78.6% از روند صعودی از کف 110.51 دلار تا اوج 2024 در 264.59 دلار است.

کاردانو (ADA) در حال حاضر بالاتر از سطح ۱ دلار در حال تثبیت است. ADA در روز سهشنبه با قیمت ۱.۰۳۰۹ دلار معامله میشود. این آلتکوین میتواند تقریباً ۲۰٪ افزایش یابد و مقاومت در سطح ۱.۲۳۶۹ دلار را آزمایش کند. هدف صعودی برای ADA در ۱.۳۲۶۴ دلار است، همانطور که در نمودار قیمت روزانه ADA/USDT مشاهده میشود.

شاخصهای مومنتوم از فرضیه صعودی برای قیمت کاردانو حمایت میکنند.

اتریوم (ETH) در حال حاضر نزدیک به سطح 3400 دلار در حال تثبیت است و آماده است تا مقاومت در سطح 3720 دلار را تست کند که تقریباً 9% بالاتر از قیمت فعلی است. شاخص MACD از افزایش قیمت اتریوم حمایت میکند و حرکت مثبت زیرین در روند قیمت اتریوم را نشان میدهد.

XRP و DOGE از دیگر آلتکوینهای برتری هستند که باید در فصل آلتکوینها در سال 2025 تحت نظر قرار گیرند.

بیشتر بخوانید:

در هفتههای اخیر، صحنههایی از بیمارستانهای چین که با افرادی ماسکزده پر شدهاند، در رسانههای اجتماعی منتشر شده و نگرانیهایی درباره شیوع یک پاندمی دیگر ایجاد کرده است.

پکن از آن زمان به افزایش موارد ویروس متاپنوموویروس انسانی شبیه به آنفولانزا (HMPV)، به ویژه در میان کودکان، اذعان کرده و این افزایش را به یک اوج فصلی نسبت داده است.

اما کارشناسان بهداشت عمومی گفتهاند که ویروس HMPV مشابه کووید-19 نیست و اشاره کردهاند که این ویروس دههها است که وجود دارد و تقریباً هر کودک تا پنجسالگی خود به آن مبتلا میشود.

با این حال، در برخی از کودکان بسیار کمسن و افراد با سیستم ایمنی ضعیف، این ویروس میتواند بیماریهای جدیتری ایجاد کند. در اینجا آنچه که باید بدانید آورده شده است.

HMPV چیست و چگونه منتشر میشود؟

ویروس HMPV یک ویروس است که برای اکثر افراد باعث ایجاد یک عفونت خفیف در دستگاه تنفسی فوقانی میشود که عملاً از آنفولانزا غیرقابل تمایز است.

این ویروس برای اولین بار در سال 2001 در هلند شناسایی شد و از طریق تماس مستقیم بین افراد یا زمانی که فردی به سطوح آلوده به آن دست بزند، منتقل میشود.

علائم برای اکثر افراد شامل سرفه، تب و گرفتگی بینی است.

هسو لی یانگ، پزشک متخصص بیماریهای عفونی در سنگاپور، میگوید که افراد بسیار کمسن، از جمله کودکان زیر دو سال، همراه با افرادی که سیستم ایمنی ضعیفی دارند، از جمله سالمندان و کسانی که سرطان پیشرفته دارند، بیشتر در معرض خطر این ویروس قرار دارند.

"در صورت ابتلا، "بخش کوچکی اما قابل توجه" از افراد دارای نقص ایمنی دچار بیماری شدیدتری خواهند شد که در آن ریهها تحت تأثیر قرار میگیرند، با علائمی مانند خسخس سینه و تنگی نفس.

دکتر هسو گفت: «بسیاری از افراد نیاز به مراقبتهای بیمارستانی خواهند داشت و درصد کمتری در معرض خطر مرگ از این عفونت قرار دارند.»

چرا آمار مبتلایان در چین در حال افزایش است؟

مانند بسیاری از عفونتهای تنفسی، ویروس HMPV در اواخر زمستان و بهار فعالتر است — برخی از کارشناسان میگویند این به این دلیل است که ویروسها در سرما بهتر زنده میمانند و انتقال آنها از یک نفر به نفر دیگر راحتتر است زیرا مردم بیشتر در داخل خانه میمانند.

در شمال چین، افزایش فعلی ویروس HMPV همزمان با دمای پایین است که پیشبینی میشود تا ماه مارس ادامه یابد.

جاکلین استیفنز، اپیدمیولوژیست از دانشگاه فلایندرز در استرالیا، گفت: «در واقع بسیاری از کشورها در نیمکره شمالی، افزایش شیوع ویروس HMPV را تجربه میکنند.»

او گفت: «در حالی که این موضوع نگرانکننده است، افزایش شیوع احتمالاً افزایش فصلی معمولی است که در زمستان دیده میشود.»

دادههای مقامات بهداشتی در ایالات متحده و بریتانیا نشان میدهد که این کشورها نیز از ماه اکتبر سال گذشته با افزایش موارد ویروس HMPV مواجه بودهاند.

آیا HMPV مانند کووید-19 است؟ چقدر باید نگران باشیم؟

کارشناسان گفتند که نگرانیها در مورد پاندمی مشابه کووید-19 اغراقآمیز است و اشاره کردند که پاندمیها معمولاً توسط پاتوژنهای نوظهور ایجاد میشوند، که این موضوع برای ویروس HMPV صدق نمیکند.

دکتر هسو گفت: «ویروس HMPV در سراسر جهان وجود دارد و دههها است که وجود داشته است. این به این معنی است که مردم در سراسر جهان "به دلیل مواجهه قبلی با این ویروس، تا حدی ایمنی موجود دارند".»

پال هانتر، استاد پزشکی در دانشگاه ایست آنگلیا در انگلستان، میگوید: «تقریباً هر کودک تا پنجسالگی خود حداقل یکبار به ویروس HMPV مبتلا خواهد شد و ما میتوانیم انتظار داشته باشیم که در طول زندگی، چندین بار دوباره به آن مبتلا شود.»

او گفت: «بنابراین به طور کلی، فکر نمیکنم که در حال حاضر نشانهای از یک مشکل جهانی جدیتر وجود داشته باشد.»

پیتر برنت، معاملهگر ماهر کامودیتیها که از دهه 1970 فعال بازار است، چند پیشبینی شگفتانگیز درباره رمزارزها را به اشتراک گذاشته و همچنین اطلاعاتی درباره رمزارزهایی که در اختیار دارد، منتشر کرده است.

این معاملهگر معروف انتظار دارد که بازار رمزارزها در سال جاری وارد یک اصلاح بزرگ شود.

پیتر برنت اعتراف کرد که دو رمزارز از ده ارز برتر را در اختیار دارد — به ویژه بزرگترین رمزارز بازار یعنی بیتکوین و سولانا (SOL)، که رقیب اتریوم است و به عنوان "قاتل اتریوم" معرفی میشود.

به نظر میرسد که علیرغم داشتن رمزارزها، پیتر برنت انتظار ندارد که بیتکوین بار دیگر افزایش شگفتانگیز 1.4 میلیون برابری که از 5 ژانویه 2010، زمانی که با قیمت 0.07 دلار معامله میشد، تا کنون داشته است را تکرار کند (در حالی که اکنون بیتکوین با قیمتی بالای 99,000 دلار معامله میشود و در اواسط دسامبر به بالاترین سطح تاریخ خود، یعنی بیش از 108,000 دلار، رسید).

پیتر برنت در توییتر خود نوشت که «بسیاری از افراد انتظار تکرار این روند را دارند»، به ویژه نسل هزاره (millennials) و نسل زد (Z generation). برنت اظهار داشت: آنها «انتظار دارند که رمزارزهای بیارزش (trash coins) نجاتبخش و بلیطی به سوی ثروتشان باشد». او فاش کرد که در حالی که بیتکوین و سولانا را در اختیار دارد، آنچه که اکنون ترجیح میدهد برای سودهای بزرگ خریداری کند، ارز دیجیتال نیست بلکه «سهام کلینکس (Kleenex )»، تولید شده توسط شرکت کیمبرلی و کلارک است. شاید او تنها به بازار سهام به طور کلی اشاره میکند و نام این شرکت را به عنوان یک مثال آورده است. برنت حتی فرض کرد که برخی از دارندگان رمزارزها ممکن است بعد از این، او را "متنفر از رمزارزها" بنامند، اما به نظر نمیرسد که او از این موضوع ناراحت باشد.

اصلاح بزرگ بیت کوین و آلت کوینها

در توییت دیگری که امروز منتشر شد، معاملهگر با تجربه کامودیتیها که به معاملات رمزارزها نیز علاقهمند است، جامعه رمزارزها را با پیشبینیهای نزولی بزرگ در مورد هر دو دسته رمزارزهای بزرگ و کوچک شگفتزده کرد.

برنت بر این باور است که بیتکوین در معرض اصلاح 50 درصدی قرار دارد، در حالی که انتظار دارد آلتکوینها 90 درصد و میم کوینها 100 درصد از ارزش خود را از دست دهند. او زمان دقیق وقوع این تغییرات را مشخص نکرد، اما به وضوح در مورد آینده نزدیک صحبت میکرد، احتمالا در مورد سال 2025 که تازه آغاز شده است.

بیشتر بخوانید:

با توجه به گزارش اخیر واشنگتن پست مبنی بر اینکه رئیسجمهور منتخب، دونالد ترامپ، ممکن است قصد داشته باشد تعرفههایی با دامنه محدودتر از آنچه در کمپین انتخاباتی خود وعده داده بود اعمال کند، شاهد کاهش ارزش دلار آمریکا بودیم. این نوع واکنش احتمالاً بارها و بارها، با انتشار اخبار و اعلام جزئیات مربوط به نوع تعرفههایی که باید انتظار داشت، تکرار خواهد شد.

وقتی درباره پیچیدگیهای تجارت جهانی صحبت میکنیم، باید به تعادل تجاری — صادرات و واردات — توجه کنیم و در این زمینه برخی محاسبات حسابداری نیز وجود دارد. به گفته کریس میچنر از دانشگاه سانتا کلارا: «تعادل تجاری شما برابر با تفاوت بین پسانداز داخلی و سرمایهگذاری داخلی خواهد بود».

ما وقت نداریم که وارد جزییات جبر آن شویم، اما اینطور است که ریاضیات اقتصاد جهانی در مورد تعرفهها و ارز عمل میکند.

به گفته میچنر: «یک تعرفه، به عنوان مثال، قیمت دلار آمریکا برای کالاهای چینی در داخل ایالات متحده را افزایش میدهد. اما همزمان چیزی که اتفاق میافتد این است که دلار آمریکا در برابر یوان چین، ارز چین، تقویت خواهد شد».

این به این دلیل است که قیمت دلار به سرعت به هر سیگنالی که نشاندهنده مسیر تعرفهها باشد، واکنش نشان میدهد.

اخبار مربوط به تعرفههای پایینتر به معنای کاهش دلار است. اما اخبار مربوط به تعرفههای بالاتر، مانند تعرفههای اعمال شده بر چین چگونه خواهد بود؟ به گفته وی: «یوان چین در مقایسه با دلار آمریکا ارزانتر به نظر میرسد، بنابراین دلار آمریکا تقویت خواهد شد تا بخشی از تاثیر مستقیم آن تعرفه را جبران کند».

اولیویه ژان از دانشگاه جانز هاپکینز گفت «تقویت دلار آمریکا میتواند برای مصرفکنندگان آمریکایی مفید باشد، چرا که قیمت واردات را کاهش میدهد.» دقیقاً همانطور که برای گردشگران آمریکایی که به خارج سفر میکنند، زمانی که دلار قوی است، مفید است.

✔️ خبر مرتبط: استراتژی ترامپ: رمزگشایی سیاستهای تعرفهای و مالیاتی توسط دویچه بانک

ژان گفت: "پس این برای چه کسی بد است؟ اگر شما برای بخش صادرات کار میکنید، این مسئله چیز خوبی نیست."

"کولین وارد از دانشگاه آلبرتا گفت که تقویت دلار آمریکا در مقایسه با سایر ارزها به این معنی است که سایر کشورها برای خرید محصولات آمریکایی به ارز بیشتری نیاز خواهند داشت."

به گفته وی: "صادرات باید کاهش یابد چرا که برای مثال، شرکتهای اروپایی خرید کالاهای آمریکایی را گرانتر میدانند. بنابراین، کسری تجاری باید بدتر شود."

"بنابراین، در سطح کلان، او گفت که اگر هدف کاهش کسری تجاری ایالات متحده باشد، یک دلار قویتر که با تعرفهها حمایت میشود، در واقع کمکی نمیکند."

گزارش واشنگتن پست ذکر کرده است، تمرکز احتمالی ترامپ شامل زنجیره تأمین صنعتی دفاعی است — از طریق تعرفهها بر روی فولاد، آهن، آلومینیوم و مس — همچنین مواد پزشکی حیاتی، مانند سرنگها، سوزنها، شیشههای دارویی و مواد دارویی. همچنین، ترامپ ممکن است مواد انرژی، از جمله باتریها، مواد معدنی نادر زمین و پنلهای خورشیدی را هدف قرار دهد.

✔️ خبر مرتبط: ترامپ، مالیات و تعرفهها: معادله دشوار کاهش کسری بودجه

مشخص نیست که آیا رویکرد ترامپ در زمینه تعرفههای جهانی به سایر سیاستهایی که پیشنهاد داده است نیز اعمال خواهد شد یا خیر. این سیاستها شامل اعمال تعرفه بر تمام کالاهای وارداتی از چین تا 60% و همچنین 25% بر واردات از مکزیک و کانادا میشود، مگر اینکه آنها اقدامات بیشتری برای جلوگیری از جریان مهاجران و فنتانیل به ایالات متحده انجام دهند.

با توجه به باقیماندن حدود دو هفته تا مراسم تحلیف ترامپ، تهدیدهای پیرامون برنامههای تعرفهای او پیش از این باعث ایجاد استرس در سیستم تجارت جهانی شده و همچنین ابهاماتی در مورد مسیر تورم و نرخهای بهره ایجاد کرده است.

سناریو پایهای اقتصاد بلومبرگ در سال گذشته سه موج افزایش تعرفهها را پیشبینی کرد که از تابستان 2025 آغاز میشود. طبق این پیشبینی، تعرفهها بر چین در نهایت تا پایان 2026 سه برابر خواهند شد و افزایش کمتری برای سایر کشورها در نظر گرفته شده است — تمرکز این افزایشها بر کالاهای واسطهای و سرمایهای است که بهطور مستقیم بر قیمتهای مصرفکننده تأثیر نمیگذارند.

به دلیل عدم وضوح در برنامههای ترامپ، برخی از شرکتها شروع به پیشپرداخت سفارشات، جستوجوی تأمینکنندگان جدید و تجدید مذاکره قراردادها کردهاند که باعث افزایش واردات و اختلالات در زنجیره تأمین شده است.

بیشتر بخوانید:

موسسه گلدمن ساکس اعلام کرد که دیگر انتظار ندارد قیمت طلا تا پایان سال به 3000 دلار در هر اونس برسد و پیشبینی خود را به اواسط سال 2026 موکول کرد. این تغییر به دلیل پیشبینی کاهش کمتر نرخ بهره توسط فدرال رزرو صورت گرفته است.

کاهش آهستهتر نرخ بهره در سال 2025 احتمالاً تقاضا برای صندوقهای قابل معامله در بورس (ETF) با پشتوانه طلا را محدود خواهد کرد. به همین دلیل، تحلیلگرانی مانند لینا توماس و دان استریون پیشبینی کردهاند که قیمت طلا تا پایان سال به 2910 دلار در هر اونس برسد. آنها در یادداشتی نوشتند که جریانهای ضعیفتر از حد انتظار ETF در ماه دسامبر — که ناشی از کاهش عدم قطعیت پس از انتخابات آمریکا بود — نیز به نقطه شروع پایینتری برای قیمتگذاری در سال جدید کمک کرده است.

تحلیلگران اظهار داشتند: «نیروهای متضاد — کاهش تقاضای سفتهبازی و افزایش خرید توسط بانکهای مرکزی — عملاً یکدیگر را خنثی کردهاند و باعث شدهاند قیمت طلا در چند ماه گذشته در یک محدوده ثابت باقی بماند.» آنها افزودند که اشتهای بانکهای مرکزی برای خرید طلا در بلندمدت همچنان یک عامل کلیدی برای قیمتها خواهد بود. تحلیلگران پیشبینی کردند: «با نگاهی به آینده، انتظار داریم خرید ماهانه به طور میانگین 38 تن تا اواسط سال 2026 باشد.»

این فلز گرانبها سال گذشته با افزایش 27 درصدی، یک رکورد تاریخی را ثبت کرد که تحت حمایت سیاستهای پولی انبساطی در آمریکا، تقاضای سرمایهگذاری امن، و خرید پایدار توسط بانکهای مرکزی جهان قرار داشت. با این حال، این روند صعودی در اوایل نوامبر متوقف شد، چرا که پیروزی دونالد ترامپ در انتخابات آمریکا باعث تقویت دلار شد. اخیراً، طلا تحت فشار قرار گرفته است، زیرا مقامات فدرال رزرو بر لزوم اتخاذ رویکردی محتاطانهتر برای کاهش هزینههای وامدهی در سال جاری تأکید کردهاند، در حالی که نگرانیهای تازهای درباره تورم مطرح شده است.

اقتصاددانان گلدمن اکنون انتظار دارند که امسال نرخ بهره 75 نقطه پایه کاهش یابد، در حالی که پیشتر پیشبینی آنها 100 نقطه پایه بود. این پیشبینی نسبت به قیمتگذاری فعلی بازار رویکردی نرمتر (داویش) دارد، چرا که این بانک معتقد است که تورم پایه به سمت کاهش حرکت میکند. اقتصاددانان همچنین نسبت به این احتمال که تغییرات سیاستی احتمالی در دولت دوم ترامپ منجر به افزایش نرخ بهره شود، ابراز تردید کردهاند.

بیشتر بخوانید:

مدلهای هوش مصنوعی قیمتهای شگفتانگیزی برای رمزارزها در سال 2025 پیشبینی کردهاند.

با ظهور هوش مصنوعی به عنوان یک نیروی متحول کننده در دنیای مالی، تعدادی از سرمایهگذاران شروع به شناسایی پتانسیل این فناوری در شکلدهی به سبد سرمایهگذاریهای خود کردهاند.

در واقع، یک نظرسنجی اخیر نشان داد که 54% از تمامی مدیران سرمایهگذاری در حال حاضر از هوش مصنوعی در تحقیقات سرمایهگذاری خود استفاده کردهاند، در حالی که 37% دیگر قصد دارند به زودی از آن بهرهبرداری کنند.

ً هوش مصنوعی در مورد رمزارزها در سال 2025 چه پیشبینیهایی دارد؟ چندین مدل هوش مصنوعی محبوب — از جمله چت جی پی تی (ChatGPT)، پرپلکسیتی ایآی (Perplexity) و مایکروسافت کوپایلوت ( Microsoft Copilot) پیشبینیهای جالبی برای رمزارزها در سال جاری ارائه دادهاند.

بیت کوین (BTC)

عواملی که قیمت بیتکوین را تحت تأثیر قرار میدهند عبارتند از:

پذیرش نهادی: هر مدل هوش مصنوعی به نقش حیاتی پذیرش نهادی اشاره کرده است، به ویژه تأثیر صندوقهای قابل معامله بیتکوین (ETFs) مانند آنهایی که توسط بلک راک ( BlackRock) رهبری میشوند. این مدلها اشاره کردند که چنین ابزارهای مالی دسترسی را برای سرمایهگذاران نهادی و خُردهفروشها تسهیل میکنند، که باعث افزایش تقاضا و تقویت مشروعیت بیتکوین میشود.

کمبود عرضه: همه مدلهای هوش مصنوعی مکانیزم هاوینگ (Halving) بیتکوین را به عنوان یک عامل کلیدی ذکر کردهاند، به ویژه هاوینگ آوریل 2024 که پاداش استخراجکنندگان را از 6.25 بیت کوین به 3.125 بیت کوین کاهش داد. به طور تاریخی، این کاهشها منجر به افزایش قیمت شدهاند، که چشمانداز صعودی مدلهای هوش مصنوعی را تقویت میکند.

روندهای کلان اقتصادی: پرپلکسیتی و کوپایلوت اشاره کردند که شرایط کلان اقتصادی مساعد — مانند انتخاب یک دولت حامی رمزارزها در ایالات متحده و سیاستهای کاهش نرخ بهره از سوی فدرال رزرو آمریکا — میتواند زمینهساز یک روند صعودی دیگر برای بیتکوین در سال 2025 باشد.

اتریوم (ETH)

عواملی که قیمت اتریوم را تحت تأثیر قرار میدهند عبارتند از:

اتریوم 2.0 و ارتقاءهای فناوری: هر سه مدل هوش مصنوعی به اهمیت پیشرفتهای فناوری اتریوم تأکید کردند، به ویژه انتقال آن به اتریوم 2.0 و همچنین سایر بهبودها در مقیاسپذیری، بهرهوری انرژی و هزینههای تراکنش.

رشد فزاینده دیفای (Defi) و اکوسیستم لایه 2: هر مدل همچنین نقش بنیادی اتریوم در امور مالی غیرمتمرکز (DeFi) و اکوسیستم در حال گسترش لایه 2 آن را به عنوان یک عامل کلیدی در افزایش تقاضا و جهشهای قیمتی آینده شناسایی کرد.

پذیرش نهادی و رگولاتوری: پرپلکسیتی و چت جی پی تی موافقت کردند که افزایش علاقه نهادی و محیط رگولاتوری مساعد نقش مهمی در تقویت پذیرش اتریوم و در نتیجه افزایش قیمت اتریوم در ماههای آینده خواهند داشت.

✔️ خبر مرتبط: تحلیل دامیننس بیت کوین: آیا سلطه بیتکوین به پایان خواهد رسید؟

سولانا (SOL)

عواملی که قیمت سولانا را تحت تأثیر قرار میدهند عبارتند از:

رشد اکوسیستم: هر سه مدل به جریانهای ورودی سرمایه اخیر سولانا، مشارکت توسعهدهندگان و افزایش پذیرش پروژهها و توکنهای بومی به عنوان عوامل کلیدی برای ادامه افزایش قیمت آن اشاره کردند.

پذیرش نهادی و استراتژیک: هر مدل به حضور رو به رشد سولانا در امور مالی نهادی و شراکتهای استراتژیک آن اشاره کرد. همکاریها با نهادهای بزرگ مانند پی پال (PayPal)، استرایپ (Stripe) و شرکای مرتبط با بلک راک به عنوان عوامل کلیدی در تقویت پذیرش رو به رشد این پروژه شناخته شدند.

دستاوردهای فناوری: در حالی که پرپلکسیتی به سرعت بالای پردازش و هزینههای پایین تراکنش سولانا به عنوان مزایای بنیادین اشاره کرد، چت جی پی تی یکپارچگی با Firedancer Validator Client را به عنوان عامل کلیدی در گسترش مقیاسپذیری و قابلیت استفاده کلی اکوسیستم در کوتاهمدت معرفی کرد. (Firedancer Validator Client یک کلاینت اعتبارسنج با عملکرد بالا است که برای بلاکچین سولانا توسعه داده شده است. این کلاینت با هدف بهبود مقیاسپذیری، قابلیت اطمینان و تمرکززدایی شبکه سولانا طراحی شده است.)

ترون (TRX)

عواملی که قیمت ترون را تحت تأثیر قرار میدهند عبارتند از:

اکوسیستم دیفای و معیارهای کل ارزش قفلشده (TVL): هر مدل به جایگاه ترون به عنوان سومین بلاکچین بزرگ از نظر TVL اشاره کرد و آن را به عنوان عامل محرک تعامل و اعتماد قابل توجه از سوی کاربران و سرمایهگذاران معرفی کرد.

پل زدن بین دیفای و نظام مالی سنتی (TradFi): پرپلکسیتی و چت جی پی تی به جامعه در حال رشد ترون با بیش از 15 میلیون کاربر فعال و پلتفرمهای دیفای پایدار مانند JustLend و JustStables اشاره کردند. از سوی دیگر، کوپایلوت این رشد را با افزایش 64 درصدی در تعداد آدرسهای فعال برجسته کرد که نشاندهنده علاقه بیشتر از سوی کاربران و توسعهدهندگان است.

پیشرفتهای فناوری: همه مدلهای هوش مصنوعی به مقیاسپذیری ترون اشاره کردند — بهویژه توانایی آن در پردازش تا 2000 تراکنش در ثانیه — و بهروزرسانیهای مداوم پروتکل را به عنوان عوامل محرک برای افزایش قیمت آینده آن ذکر کردند.

عملکرد مالی و تسلط بر کارمزدها: چت جی پی تی و کوپایلوت موفقیت مالی ترون را برجسته کردند، با اشاره به دستاورد 240 میلیون دلاری در درآمد ماهانه و جمعآوری 1.3 میلیارد دلار کارمزد در نیمه دوم سال 2024 (که از اتریوم پیشی گرفت).

ریپل (XRP)

عواملی که قیمت ریپل را تحت تأثیر قرار میدهند عبارتند از:

شفافیت رگولاتوری: حل و فصل شکایت کمیسیون بورس و اوراق بهادار ایالات متحده (SEC) علیه Ripple Labs توسط پرپلکسیتی و چت جی پی تی به عنوان یک عامل رگولاتوری ضروری برجسته شد که میتواند به تقویت اعتماد نهادی و خردهفروشی به ریپل کمک کند.

استفاده در پرداختهای فرامرزی: همه مدلهای هوش مصنوعی بر جایگاه تثبیتشده ریپل به عنوان ارز پل برای تراکنشهای سریع و کمهزینه فرامرزی توافق داشتند.

موقعیت بازار: کوپایلوت به صعود ریپل به سومین ارز دیجیتال بزرگ از نظر سرمایه بازار و پیشی گرفتن از BNB به عنوان نشانهای از برجستگی روزافزون آن اشاره کرد، در حالی که پرپلکسیتی و کوپایلوت به افزایش فعالیت نهنگها و شراکتها با نهادهای مالی بزرگ به عنوان علائمی از پذیرش قوی نهادی اشاره کردند.

راهاندازی استیبل کوین RLUSD: کوپایلوت و چت جی پی تی به راهاندازی استیبلکوین RLUSD ریپل به عنوان یک عامل بالقوه درایو کننده قیمت XRP در بلندمدت اشاره کردند.

کاردانو (ADA)

عواملی که قیمت کاردانو را تحت تأثیر قرار میدهند عبارتند از:

گسترش اکوسیستم قراردادهای هوشمند: چت جی پی تی و کوپایلوت اشاره کردند که استقرار نزدیک به 100,000 قرارداد هوشمند جدید در سال 2024، معرفی Plutus v3 و Chang Hard Fork نه تنها عملکرد، بهرهوری و تقاضای کلی بازار کاردانو را بهبود بخشیدهاند، بلکه آن را برای یک نمایش مالی قوی در سال 2025 آماده کردهاند.

پروژههای رهبریشده توسط جامعه: پرپلکسیتی به جامعه پر جنبوجوش کاردانو و ابتکاراتی مانند Project Catalyst اشاره کرد که بهعنوان عوامل اصلی در رشد و حکمرانی آن شناخته میشوند.

اولانچ (AVAX)

عواملی که قیمت اولانچ را تحت تأثیر قرار میدهند عبارتند از:

بهروزرسانیهای اخیر و مقیاسپذیری افزایشیافته: همه مدلها بهروزرسانی Avalanche9000 را بهعنوان دلیل اصلی رشد مداوم اولانچ (Avalanche) ذکر کردند، بهویژه چون این بهروزرسانی هزینههای استقرار لایه 1 را تا 99.9% و کارمزدهای تراکنشهای C-Chain را تا 96% کاهش میدهد. بهطور مشابه، کوپایلوت معرفی Subnets را بهعنوان یک عامل رشد دیگر برای AVAX برجسته کرد — این امکان را برای بلاکچینهای مستقل و در عین حال به هم پیوسته فراهم میکند که مقیاسپذیری و قابلیت اعتماد را افزایش دهند. (Avalanche9000 یک ارتقاء شبکه بزرگ در بلاکچین اولانچ است که با هدف بهبود عملکرد، مقیاسپذیری، و هزینههای تراکنش طراحی شده است.)

(C-Chain یا Contract Chain یکی از سه زنجیره اصلی در شبکه اولانچ است که به طور خاص برای قراردادهای هوشمند و برنامههای غیرمتمرکز (dApps) طراحی شده است.)

پردازش بالا: پرپلکسیتی و کوپایلوت به توانایی اولانچ در پردازش تا 6,500 تراکنش در ثانیه بهعنوان دلیلی برای ورود بیشتر توسعهدهندگان و کاربران به اکوسیستم اشاره کردند (که در نتیجه منجر به افزایش قیمت در آینده خواهد شد).

تمرکززدایی: چت جی پی تی اشاره کرد که 155,000 آدرسهای واگذارکننده اولانچ آن را به یکی از غیرمتمرکزترین بلاکچینها در بازار تبدیل کردهاند.

کسپا (Kaspa)

عواملی که قیمت کسپا را تحت تأثیر قرار میدهند عبارتند از:

پروتکل GhostDAG: همه مدلهای هوش مصنوعی پروتکل منحصر به فرد GhostDAG کسپا (Kaspa) را بهعنوان ویژگی اصلی آن برجسته کردند و اشاره کردند که این پروتکل امکان سرعتهای بینظیر تراکنش و تولید سریع بلاکها را فراهم میکند. (پروتکل GhostDAG یک الگوریتم اجماع نوآورانه است که توسط شبکه کسپا برای دستیابی به تراکنشهای سریع، ایمن و مقیاسپذیر توسعه داده شده است)

چارچوب DAG: کوپایلوت همچنین اشاره کرد که ساختار گراف غیرمدور جهتدار (DAG) این پلتفرم به آن این امکان را میدهد که توان پردازش تراکنشهای بالا را بهطور مؤثر مدیریت کند، که آن را به یک انتخاب جذاب برای توسعهدهندگان و سرمایهگذاران در سال جدید تبدیل میکند.

بیشتر بخوانید:

به گفته کارشناسان، قیمت کامودیتیها به طور کلی در سال 2025 به دلیل چشمانداز ضعیف اقتصادی جهانی و بازگشت دلار کاهش خواهد یافت، اما قیمت طلا و گاز آماده جهش در این سال هستند.

کامودیتیها در سال 2024 عملکردی متنوع داشتند: در حالی که سرمایهگذاران به طلا پناه بردند تا در برابر تورم محافظت شوند، کامودیتیهایی مانند سنگ آهن کاهش یافتند چرا که بزرگترین مصرفکننده فلزات جهان، یعنی چین، با رشد ضعیفی مواجه بود. به نظر میرسد که داستان امسال مشابه سال گذشته باشد.

سابرین چودری، رئیس بخش تحلیل کامودیتی شرکت تحقیقاتی BMI، گفت: «کامودیتیها به طور کلی در سال 2025 تحت فشار خواهند بود»، و افزود که قدرت دلار آمریکا تقاضا برای کامودیتیهایی که به دلار قیمتگذاری میشوند را محدود خواهد کرد.

شرکتکنندگان در بازار چشم به تحرکات بیشتر چین در زمینه تحریک اقتصادی خواهند دوخت تا شاید این اقدامات بتواند به احیای تقاضا برای کامودیتیها در دومین اقتصاد بزرگ جهان کمک کند.

قیمت نفت کاهش خواهد یافت

قیمتهای نفت خام در سال گذشته به دلیل تقاضای ضعیف چین و مازاد عرضه کاهش یافتند، و ناظران بازار پیشبینی میکنند که قیمتها در سال 2025 همچنان تحت فشار باقی بمانند.

آژانس بینالمللی انرژی در ماه نوامبر تصویری منفی از بازار نفت برای سال 2025 ترسیم کرد و پیشبینی کرد که تقاضای جهانی نفت کمتر از یک میلیون بشکه در روز افزایش یابد. این در مقایسه با افزایش دو میلیون بشکه در روز در سال 2023 است.

کامانولت بانکِ استرالیا (CBA) پیشبینی میکند که قیمت نفت برنت در سال جاری به 70 دلار برای هر بشکه کاهش یابد، بهدلیل انتظاراتی مبنی بر افزایش عرضه نفت از کشورهای غیر اوپک+ که افزایش مصرف جهانی نفت را تحتالشعاع قرار خواهد داد.

✔️ خبر مرتبط: چرا تحلیل گران نسبت به قیمت نفت در سال 2025 بدبین هستند؟

موسسه BMI در یادداشت دسامبر خود اشاره کرد که نیمه اول سال 2025 احتمالاً شاهد مازاد عرضه خواهیم بود، زیرا تولیدات جدید و قابل توجهی از آمریکا، کانادا، گویانا و برزیل وارد بازار خواهد شد. همچنین، اگر برنامههای اوپک+ برای کاهش داوطلبانه تولید به مرحله اجرا درآید، مازاد عرضه فشار بیشتری بر قیمتها وارد خواهد کرد.

این موسسه اشاره کرد که تصویر تقاضا در سال 2025 هنوز واضح نیست. «تقاضای جهانی نفت و گاز همچنان نامشخص است، با رشد اقتصادی پایدار و افزایش تقاضای سوخت که با تاثیرات جنگ تجاری، تورم و کاهش تقاضا در بازارهای توسعهیافته جبران میشود.»