یوتوتایمز » بایگانی: حمید سودمند » برگه 17

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

دیپ سیک (DeepSeek)، یک استارتاپ چینی هوش مصنوعی که تنها کمی بیشتر از یک سال از تأسیس آن میگذرد، پس از نمایش مدلهای پیشرفته هوش مصنوعی که عملکردی مشابه بهترین رباتهای چت جهان دارند و به نظر میرسد با هزینهای بسیار کمتر از آنها کار میکنند، موجب شگفتی و نگرانی در سیلیکون ولی شده است.

ظهور دیپ سیک ممکن است نقطهنظری مخالف به باور رایج باشد که آینده هوش مصنوعی نیازمند مقادیر فزایندهای از توان و انرژی برای توسعه خواهد بود.

سهام بخش فناوری جهانی در اواخر ژانویه سقوط کرد، چرا که هیجان پیرامون نوآوری دیپ سیک گسترش یافت و سرمایهگذاران شروع به تحلیل تأثیرات آن بر رقبا و تأمینکنندگان سختافزار آنها در ایالات متحده کردند.

دیپ سیک چیست؟

دیپ سیک در سال 2023 توسط لیانگ وِنفِنگ، رئیس صندوق پوشش ریسک هوش مصنوعی High-Flyer، تأسیس شد. این شرکت مدلهای هوش مصنوعی توسعه میدهد که متنباز هستند، به این معنی که جامعه توسعهدهندگان میتوانند نرمافزار را بررسی و بهبود دهند. پس از انتشار این اپلیکیشن در اوایل ژانویه، اپ موبایلی آن به سرعت به صدر جدول دانلودهای آیفون در ایالات متحده رسید.

این اپلیکیشن خود را از سایر رباتهای چت مانند چت جی پی (ChatGPT) اوپنایآی (OpenAI) متمایز میکند چرا که پیش از پاسخدهی به درخواستها، استدلال خود را بیان میکند. شرکت ادعا میکند که نسخه R1 آن عملکردی مشابه با آخرین نسخه اوپنایآی ارائه میدهد و مجوزهایی برای افرادی که علاقهمند به توسعه رباتهای چت با استفاده از این فناوری هستند، صادر کرده است تا بر روی آن کار کنند.

دیپ سیک R1 چگونه با هوش مصنوعی اوپنایآی یا متا مقایسه میشود؟

اگرچه شرکت جزئیات کامل را ارائه نکرده است، هزینه آموزش و توسعه مدلهای دیپ سیک به نظر میرسد تنها بخشی از هزینهای باشد که برای بهترین محصولات اوپنایآی یا متا پلتفرمز نیاز است. کارآیی بسیار بالاتر این مدل، نیاز به هزینههای عظیم سرمایه برای خرید جدیدترین و قدرتمندترین شتابدهندههای هوش مصنوعی از شرکتهایی مانند انویدیا را زیر سوال میبرد. این موضوع توجه بیشتری را به محدودیتهای صادراتی ایالات متحده در مورد این نیمههادیهای پیشرفته به چین جلب میکند — محدودیتهایی که با هدف جلوگیری از شکوفایی نوآوریهایی مانند آنچه که دیپ سیک نمایندگی میکند، اعمال شده بود.

✔️ خبر مرتبط: تعرفههای ۱۰ درصدی بر چین و تأثیرات آن بر بازارها

دیپ سیک میگوید نسخه R1 در چندین معیار برجسته مانند AIME 2024 برای وظایف ریاضی، MMLU برای دانش عمومی و AlpacaEval 2.0 برای عملکرد در سوال و جواب، نزدیک به مدلهای رقیب یا حتی بهتر از آنها است. این مدل همچنین در بین بهترینهای یک جدول ردهبندی وابسته به دانشگاه کالیفرنیا، برکلی به نام Chatbot Arena قرار دارد.

چه چیزی در ایالات متحده نگرانی ایجاد کرده است؟

واشنگتن صادرات فناوریهای پیشرفته مانند نیمههادیهای GPU به چین را ممنوع کرده است، به امید جلوگیری از پیشرفتهای این کشور در حوزه هوش مصنوعی، که خط مقدم رقابت ایالات متحده و چین برای تسلط بر فناوری است. اما پیشرفتهای دیپ سیک نشان میدهد که مهندسان هوش مصنوعی چینی توانستهاند از این محدودیتها عبور کنند و بر بهینهسازی کارآیی با منابع محدود تمرکز کنند. هرچند هنوز مشخص نیست که دیپ سیک به چه میزان به سختافزار پیشرفته آموزش هوش مصنوعی دسترسی داشته است، اما آنچه شرکت نشان داده به اندازهای بوده که نشان دهد محدودیتهای تجاری به طور کامل در جلوگیری از پیشرفت چین مؤثر نبودهاند.

چه زمانی دیپ سیک توجه جهانی را جلب کرد؟

این توسعهدهنده هوش مصنوعی از زمان انتشار اولین مدل خود در سال 2023 تحت نظارت دقیقی بوده است. سپس در نوامبر همان سال، نمایشی از مدل استدلالی دیپ سیک R1 خود را به جهان نشان داد که برای شبیهسازی تفکر انسان طراحی شده بود. این مدل پایهگذار اپلیکیشن ربات چت موبایلی آن است که به همراه رابط وب در ژانویه، به سرعت به شهرت جهانی دست یافت و به عنوان یک جایگزین ارزانتر برای اوپنایآی شناخته شد. مارک آندریسن، سرمایهگذار، آن را "لحظه اسپوتنیک هوش مصنوعی (AI’s Sputnik moment)" نامید. (عبارت "AI's Sputnik moment" به لحظهای اشاره دارد که نوآوری یا پیشرفتی در زمینه هوش مصنوعی به اندازهای چشمگیر و تاثیرگذار است که توجه جهانی را به خود جلب میکند و باعث ایجاد رقابتهای جدی در سطح بینالمللی میشود. این عبارت از "لحظه اسپوتنیک" گرفته شده است، که به زمان پرتاب ماهواره اسپوتنیک توسط اتحاد جماهیر شوروی در سال 1957 اشاره دارد. آن زمان، این پرتاب باعث شوک و نگرانی در ایالات متحده شد و رقابت فضایی بین دو ابرقدرت آغاز شد. به همین ترتیب، "لحظه اسپوتنیک هوش مصنوعی" به معنای لحظهای است که پیشرفت در این حوزه به حدی بزرگ میشود که اثرات عمیقی در زمینههای اقتصادی، سیاسی و فناورانه خواهد داشت.)

✔️ خبر مرتبط: چین تحقیق ضد دامپینگ تراشهها را آغاز میکند

بر اساس دادههای ارائهشده توسط ردیاب بازار App Figures، اپلیکیشن موبایل دیپ سیک تا تاریخ 25 ژانویه 1.6 میلیون بار دانلود شده و در فروشگاههای اپلیکیشن آیفون در استرالیا، کانادا، چین، سنگاپور، ایالات متحده و بریتانیا رتبه اول را کسب کرده است.

موسس دیپ سیک کیست؟

لیانگ که در سال 1985 در گوانگدونگ به دنیا آمد، مدرک کارشناسی و کارشناسی ارشد خود را در مهندسی الکترونیک و اطلاعات از دانشگاه ژجیانگ دریافت کرد. طبق دادههای پایگاه اطلاعاتی شرکت Tianyancha، او دیپ سیک را با 10 میلیون یوان (حدود 1.4 میلیون دلار) سرمایه ثبتشده تأسیس کرد.

لیانگ در مصاحبهای با رسانه چینی 36kr گفت که گلوگاه پیشرفتهای بیشتر، تأمین مالی بیشتر نیست، بلکه محدودیتهای ایالات متحده در دسترسی به بهترین تراشهها است. او افزود که بیشتر محققان ارشدش فارغالتحصیلان تازهکار از دانشگاههای برتر چین هستند و بر لزوم توسعه اکوسیستم داخلی مشابه اکوسیستمی که حول انویدیا و تراشههای هوش مصنوعی آن ساخته شده، تأکید کرد.

لیانگ گفت: "سرمایهگذاری بیشتر لزوماً به نوآوری بیشتر منجر نمیشود. در غیر این صورت، شرکتهای بزرگ تمام نوآوریها را تصاحب میکردند."

دیپ سیک کجای چشم انداز هوش مصنوعی چین قرار دارد؟

رهبران فناوری چین، از جمله گروه علیبابا، بایدو و تانسنت، منابع و سرمایهگذاری قابل توجهی را در رقابت برای دسترسی به سختافزار و جذب مشتریان برای پروژههای هوش مصنوعی خود سرمایهگذاری کردهاند. در کنار استارتاپ 01.AI کی-فو لی، دیپسیک با رویکرد متنباز خود متمایز است — این رویکرد برای جذب سریعترین تعداد کاربران طراحی شده است تا سپس استراتژیهای درآمدزایی را بر اساس آن جمعیت بزرگ توسعه دهد.

از آنجا که مدلهای دیپ سیک ارزانتر هستند، این شرکت نقش مهمی در کمک به کاهش هزینهها برای توسعهدهندگان هوش مصنوعی در چین ایفا کرده است، جایی که بازیگران بزرگتر درگیر جنگ قیمتها شدهاند و شاهد کاهشهای مکرر قیمتها در طول سال و نیم گذشته بودهایم.

پیامدهای دیپ سیک برای بازار جهانی هوش مصنوعی چیست؟

موفقیت دیپ سیک ممکن است اوپنایآی و دیگر ارائهدهندگان آمریکایی را به کاهش قیمتهای خود ترغیب کند تا موقعیت پیشرو خود را حفظ کنند. این موضوع همچنین هزینههای عظیم شرکتهایی مانند متا و مایکروسافت را زیر سوال میبرد — هرکدام از این شرکتها برای سال جاری هزینههای سرمایهای معادل 65 میلیارد دلار یا بیشتر را عمدتاً برای زیرساختهای هوش مصنوعی تخصیص دادهاند.

این موضوع باعث نوسانات در بازارهای سهام جهانی شد، به طوری که سرمایهگذاران شرکتهایی مانند انویدیا و ASML که از تقاضای رو به رشد خدمات هوش مصنوعی بهرهمند شدهاند، را فروختند. در مقابل، سهام شرکتهای چینی مرتبط با دیپسیک، مانند Iflytek، افزایش یافتند.

در حال حاضر، توسعهدهندگان در سراسر جهان در حال آزمایش نرمافزار دیپ سیک هستند و به دنبال ساخت ابزارهایی با استفاده از آن میباشند. این موضوع میتواند سرعت پذیرش مدلهای پیشرفته استدلال هوش مصنوعی را افزایش دهد — در حالی که احتمالاً نگرانیهای بیشتری را در مورد نیاز به ایجاد قوانین و محدودیتها برای استفاده از این فناوری برانگیزد. پیشرفتهای دیپ سیک ممکن است موجب تسریع در وضع مقررات برای کنترل نحوه توسعه هوش مصنوعی شود.

کاستیهای دیپ سیک چیست؟

مانند تمام مدلهای هوش مصنوعی چینی دیگر، دیپ سیک نیز در زمینه موضوعات حساس در چین خودسانسوری میکند. این مدل سوالاتی مانند اعتراضات میدان تیانآنمن (Tiananmen) در سال 1989 یا سوالات حساس ژئوپولیتیکی مانند احتمال حمله چین به تایوان را پاسخ نمیدهد. در آزمایشها، ربات دیپسیک قادر است پاسخهای مفصلتری درباره شخصیتهای سیاسی مانند نارندرا مودی، نخستوزیر هند، بدهد، اما از پاسخ به سوالات مشابه درباره شی جینپینگ، رئیسجمهور چین، خودداری میکند.

زیرساخت ابری دیپ سیک احتمالاً با توجه به محبوبیت ناگهانی آن مورد آزمایش قرار خواهد گرفت. این شرکت در تاریخ 27 ژانویه دچار قطعی بزرگ موقتی شد و اکنون باید ترافیک بیشتری را مدیریت کند چرا که کاربران جدید و بازگشتی سوالات بیشتری را به ربات چت خود ارسال میکنند.

انتظار میرود که فدرال رزرو در نشست سیاست پولی این هفته نرخ بهره را بدون تغییر نگه دارد. با این حال، تحلیلگران میگویند بازار طلا به جای توجه به سیاستهای تهاجمی کوتاهمدت، بر اقدامات رئیسجمهور جدید ایالات متحده تمرکز کرده است.

صعود طلا پس از اظهارات رئیسجمهور ترامپ رخ داد، که از طریق ویدئو با رهبران تجاری جهانی و سیاستمداران در مجمع جهانی اقتصاد سالانه در داووس، سوئیس، صحبت کرد. او در سخنان خود از بانکهای مرکزی جهان خواست تا نرخ بهره را کاهش دهند.

او گفت: «من خواستار کاهش فوری نرخ بهره خواهم شد. به همین ترتیب، نرخ بهره باید در سراسر جهان کاهش یابد.»

اقتصاددانان اشاره میکنند که اظهارات ترامپ با شرایط کنونی اقتصادی در تضاد است، چرا که یک اقتصاد نسبتاً قوی همچنان به تورم پایدار دامن میزند. در هفتههای اخیر، فدرال رزرو به مصرفکنندگان درباره افزایش ریسکهای صعودی تورم هشدار داده است، چرا که تلاش میکند چرخه سیاستهای پولی تسهیلی کنونی را کوتاهتر کند.

پیش از نشست سیاست پولی این هفته، بازارها انتظار دارند که فدرال رزرو نرخ بهره را ثابت نگه دارد و تنها یک کاهش نرخ بهره برای امسال پیشبینی شده است.

نعیم اسلم، مدیر ارشد سرمایهگذاری در Zaye Capital Markets، گفت که انتظار ندارد موضع تهاجمی فدرال رزرو ادامه پیدا کند.

✔️ خبر مرتبط: سایه سنگین فدرال رزرو بر بازار طلا: آیا صعود ادامهدار خواهد بود؟

او گفت: «ترامپ بهوضوح اعلام کرده است که میخواهد نرخ بهره کاهش یابد، که این میتواند به معنای تضاد میان ترامپ و فدرال رزرو باشد. این موضوع مورد توجه معاملهگران است و احتمالاً قیمت طلا در سطح بالایی باقی خواهد ماند.»

اوله هانسن، رئیس استراتژی کامودیتی در بانک ساکسو، گفت که چشمانداز متضاد میان ترامپ و فدرال رزرو باعث ایجاد عدم اطمینان شده است و طلا بهعنوان یک دارایی امن از این وضعیت بهره میبرد.

هانسن اضافه کرد که با توجه به حرکت جدید صعودی در بازار طلا، قیمت 2800 دلار ممکن است تنها آغاز مسیر باشد.

"او گفت: تا زمانی که این عدم قطعیت ادامه داشته باشد، من هیچ ریسکی از گرم شدن بیش از حد نمیبینم و یک شکست احتمالا خریدهای انگیزه تازه را جذب خواهد کرد."

تحلیلگران همچنین اشاره میکنند که اظهارات ترامپ نشاندهنده شرایط ایدهآل برای طلا است. او نه تنها خواستار کاهش نرخ بهره است، بلکه همچنین از کاهش مالیاتها حمایت کرده است که میتواند به رونق اقتصاد کمک کند و احتمالاً تورم را افزایش دهد.

در روزهای نخست ریاستجمهوری، ترامپ همچنین تعرفههای تجاری را ترویج کرده است، هرچند که اجرای آنها را به تعویق انداخته است. بسیاری از تحلیلگران بر این باورند که این موضوع به افزایش تورم بیشتر کمک خواهد کرد.

✔️ خبر مرتبط: تحلیل تکنیکال طلا: آیا سقف جدید قیمتی در پیش است؟

اسلم گفت: «ما فکر نمیکنیم که تورم به این راحتی از بین برود، بهویژه با این سیاستهای حمایتی از رشد اقتصادی.»

اظهارات ترامپ در مورد سیاست پولی، همراه با تردیدهای او در خصوص تعرفهها علیه چین، منجر به تضعیف قابل توجه دلار آمریکا شده است. شاخص دلار آمریکا (DXY) زیر سطح حمایتی اولیه 108 واحد سقوط کرده است. دلار آمریکا تقریباً 2% کاهش یافته و در حال حاضر در پایینترین سطح پنج هفته اخیر خود با قیمت 107.46 در حال معامله است.

اگرچه طلا از تضعیف دلار آمریکا بهره میبرد، تحلیلگران هشدار میدهند که نوسانات بازار همچنان بالا خواهد ماند چرا که جروم پاول به رهبری فدرال رزرو با رویکردی محتاطانه ادامه میدهد.

لوکمان اوتونگا، مدیر تحلیل بازار در FXTM، گفت که تهدید تورم احتمالاً فدرال رزرو را مجبور خواهد کرد تا برای مدتی موضع تهاجمی خود را حفظ کند.

او گفت: «ترسها از افزایش تورم در مواجهه با تعرفههای تهاجمی میتواند باعث محدود شدن رشد قیمت طلا شود - بهویژه اگر این موضوع به کاهش آهستهتر نرخ بهره فدرال رزرو منجر شود. با نگاه به نمودارها، قیمتها صعودی هستند و سطح روانی بعدی 2800 دلار است. در این هفته، تصمیم فدرال رزرو میتواند چشمانداز طلا را برای هفتههای آینده شکل دهد.»

در عین حال، دلار آمریکا میتواند از تفاوتهای نرخ بهره بهرهمند شود. با این حال، نشست فدرال رزرو تنها رویداد مهم هفته آینده نیست. بانک مرکزی اروپا (ECB) نیز قرار است روز پنجشنبه تصمیم خود در مورد نرخ بهره را اعلام کند، و بازارها پیشبینی کاهش نرخ بهره را دارند.

تحلیلگران ارزی در TD Securities گفتند: «با توجه به اینکه دادهها عمدتاً مطابق با پیشبینیهای دسامبر ECB یا ضعیفتر از آن آمدهاند، این نشست باید منجر به کاهش ساده 25 نقطه پایه نرخ بهره شود. دینامیکهای کوتاهمدت بازار منعطف بودن موقعیتها و ارزیابیها را نشان میدهند، که به نظر ما این امر سطوح مناسبی برای ورود مجدد به موقعیتهای خرید دلار آمریکا فراهم خواهد کرد.»

بانک مرکزی کانادا نیز هفته آینده نشست خواهد داشت تا سیاست نرخ بهره خود را مورد بحث قرار دهد.

بیشتر بخوانید:

بر اساس گزارش سالانه StoneX Financial، نقره در سال 2025 به عنوان یکی از فلزات برتر در بین فلزات گرانبها و پایه معرفی شده است. این فلز ترکیبی از ویژگیهای پولی و صنعتی، از افزایش قیمت طلا و همچنین تقاضای بالای صنعتی بهرهمند خواهد شد. در گزارش منتشر شده در روز چهارشنبه، رونا اوکانل، رئیس تحلیل بازار StoneX و ناتالی اسکات-گری، تحلیلگر ارشد فلزات پایه، پیشبینی کردند که نقره به همراه مس و قلع، عملکرد برتری در سال 2025 خواهند داشت.

با وجود عملکرد قوی در سال 2024 (با رشد 22 درصدی)، انتظار میرود نقره در سال 2025 نیز به عنوان فلز برتر ظاهر شود. این پیشبینی بر اساس بنیادهای محکم بازار و چشماندازهای قوی آینده بوده که توجه سرمایهگذاران را به خود جلب کرده است. بخشی از این رشد به دلیل چشمانداز بلندمدت صنعت خورشیدی است، اگرچه سیاستهای جدید دولت ایالات متحده احتمالا این روند را آهسته کند.

انتظار میرود سرمایهگذاری در نقره همچنان قوی باقی بماند و این فلز حتی ممکن است از طلا پیشی بگیرد. در حالی که پیشبینی میشود طلا در سال جاری به اوج خود برسد، نقره به رشد خود ادامه خواهد داد و هدف قیمتی 33 دلار تا پایان سال 2025 تعیین شده است.

مس و قلع نیز به دلیل نقش کلیدی در انتقال به سمت انرژی سبز و دیجیتالیسازی، مورد توجه قرار گرفتهاند. در مقابل، آلومینیوم به عنوان فلزی که باید نسبت به آن محتاط بود، معرفی شده است.

اوکانل و اسکات-گری در گزارش کامل خود اشاره کردند که سال 2024 سال انتقالی برای تعادل عرضه و تقاضای نقره بود. آنها نوشتند: «نقره از سال 2011 (اولین سالی که Metals Focus سرمایهگذاری خارج از بورس را شناسایی کرد) تا سال 2023 مازاد بنیادی داشت. این مازاد به بیش از 78000 تن رسید که معادل 2.6 برابر تقاضای صنعتی سال 2024 است. با این حال، سرمایهگذاران بیش از حد توانایی جذب این فلز را داشتند، با سرمایهگذاری خارج از بورس نزدیک به 100000 تن و صندوقهای قابل معامله در بورس (ETPs) نزدیک به 12000 تن. از اواخر سال 2024، تعادل بنیادی به کسری تبدیل میشود که در سالهای آینده به طور قابل توجهی گسترش خواهد یافت. این کسری به دلیل تقاضای فزاینده از بخشهای خورشیدی، هوش مصنوعی و الکتریکی سازی حملونقل، باعث کاهش موجودیهای انبار خواهد شد.»

نویسندگان اشاره کردند که نقره همواره بهعنوان یک فلز گرانبها شناخته شده است، به دلیل تاریخچهاش بهعنوان پول و استفادهاش در جواهرسازی. به گفته آنها: «رابطه با طلا همیشه نقشی کلیدی در عملکرد قیمتی نقره داشته، اما در واقعیت، این رابطه پیچیدهتر از این است.» آنها ادامه دادند: «در بخش عمدهای از سال گذشته، به نظر میرسید که نقره در روند صعودی مانند یک فلز گرانبها عمل میکرد و در روند نزولی شبیه یک فلز پایه. تحلیل آماری این موضوع را تأیید میکند. در دورههای رکود اقتصادی در ایالات متحده، عملکرد قیمتی نقره و همبستگی آن با طلا و مس نشان داده که در بیشتر مواقع، نقره بیشتر مطابق با روند مس معامله شده تا طلا. در دورههای تورمی، عکس این روند صادق بوده است.»

✔️ خبر مرتبط: نقش مس در تعیین قیمت نقره

شرکت StoneX بر این باور است که دو دلیل اصلی برای این موضوع وجود دارد. آنها گفتند: «یکی این است که ماهیت عرضه نقره (که عمدتاً بهعنوان محصول جانبی فلزات پایه یا از ضایعات صنعتی تأمین میشود) باعث میشود که قیمت تعادلی مشخصی در بازار نداشته باشد. دلیل دیگر گروه کوچکی از سرمایهگذارانی است که نقره را بهعنوان روشی در دسترس برای بهرهبرداری از نوسانات قیمت طلا در نظر میگیرند.»

آنها افزودند: «علاوه بر این، در دورهای که نقره در استاندارد طلا نقش داشت، افراد عادی اجازه نداشتند طلا را بهعنوان سرمایهگذاری نگهداری کنند، بنابراین به نقره روی آوردند. این موضوع باعث درجهای از نوسانات قیمتی شده است، بهگونهای که وقتی طلا با قاطعیت حرکت میکند، نقره دستکم دو برابر آن حرکت خواهد کرد. این مسئله سرمایهگذاران و سفتهبازان را تشویق میکند که با گرفتن موقعیت در نقره - و اغلب بهعنوان اولین اقدام - موقعیت خود را روی طلا تقویت کنند.»

با این حال، نویسندگان بر این باورند که امسال نقره در موقعیتی قرار دارد که مسیر خود را مستقل طی کند، و دلیل این امر صنعت خورشیدی است.

به گفته آنها: «نقره بخشی جداییناپذیر از سلولهای خورشیدی است و در حالی که بهعنوان یک جزء گرانقیمت ممکن است تحت تأثیر کاهش هزینهها قرار گیرد، به شدت بعید است که قابل جایگزینی باشد. در واقع، نسل جدید سلولهای فتوولتائیک بار سنگینتری نسبت به گذشته دارند. پیشبینی میشود که در سال 2023 صنعت خورشیدی تقریباً 6019 تن نقره مصرف کرده باشد؛ بر اساس برآوردهای آژانس بینالمللی انرژی برای تولید برق آینده، ممکن است با نرخ رشد 16 درصدی در سال تا سال 2027 مواجه شویم.»

آنها گفتند: «زیرمجموعه فناوری دیگری که در حال رشد است، هوش مصنوعی است و این صنعت نیز از نظر مصرف نقره اهمیت زیادی دارد، چرا که برای ساختار پشتیبانی اجرای برنامههای هوش مصنوعی و همچنین زیرساختهای حمل برق ضروری خواهد بود.»

✔️ خبر مرتبط: نقره و هوش مصنوعی: چه رابطه ای بین این دو وجود دارد؟

آنها اشاره کردند: «با احیای دوباره بازارهای طلا و نقره در سال 2024، تمایل بازارها به نقره دوباره شعلهور شده است و احتمالاً سرمایهگذاران به این فلز وفادار خواهند ماند.» آنها افزودند: «با این حال، باید هشدار داد که نقره بهدلیل طبیعت پرنوسان خود معروف است و ممکن است تحت تأثیر شایعات و نگرانیها قرار گیرد.»

آنها اشاره کردند: «پیشنهاد رئیسجمهور منتخب ترامپ مبنی بر اینکه مکزیک و کانادا ممکن است مشمول تعرفهها شوند، کافی بود که بازار را بترساند، حتی اگر احتمالاً اینها مواضع مذاکرهای باشند و نه تصمیمات قطعی.» آنها افزودند: «مکزیک مسئول تقریباً 25% از واردات نقره ایالات متحده است و کانادا 10%. صرفاً مطرح کردن این ایده کافی بود تا نقره افزایش یابد – اما، همانطور که معمولاً در مورد نقره اتفاق میافتد، این حرکت کوتاهمدت بود. این فلز یکی از آسیبپذیرترینها در برابر واکنشهای سریع و غریزی است و باید همیشه با احتیاط با آن برخورد کرد.»

آنها خلاصه کردند: «نقره به هر فعالیت قوی در بازار طلا واکنش نشان خواهد داد و همچنین امسال به دلیل ادامهی رشد کسری بنیادی پیشسرمایهگذاری، شاهد گذار بیشتر خواهد بود.» آنها افزودند: «امکان دارد که از رکود اروپا و هر نوع عرضه بیش از حد سلولهای خورشیدی تأثیر منفی ادامهدار ببیند، اما آینده بلندمدت روشن آن احتمالاً همچنان سرمایهگذاران و صندوقهای سفتهبازی را جذب خواهد کرد.»

پس از پایان سال 2024 با قیمت 29 دلار به ازای هر اونس، StoneX پیشبینی میکند که قیمت نقره به طور متوسط در سال جاری به 32 دلار برسد و تا پایان سال به 33 دلار افزایش یابد، که معادل یک رشد سالانه 14.1 است.

بیشتر بخوانید:

ارزش بازار آلتکوینهایی که در ایالات متحده توسعه یافتهاند، در روز چهارشنبه، 22 ژانویه، از 544.15 میلیارد دلار عبور کرد. طبق دادههای CoinGecko، در میان رمزارزهای محبوب در ایالات متحده، ریپل (XRP)، سولانا (SOL)، کاردانو (ADA)، چینلینک (LINK) و آوالانچ (AVAX) در 24 ساعت گذشته رشد داشتهاند.

بازگشت رئیسجمهور دونالد ترامپ با مجموعهای از دستورات اجرایی همراه است و معاملهگران در حال عبور از عدم قطعیتی هستند که پس از نوسانات در بازارهای رمزارز و ارزهای خارجی به وجود آمده است.

5 آلتکوین برتر ساخت آمریکا که در حال صعود هستند

دادههای CoinGecko نشان میدهند که در 24 ساعت گذشته، آلتکوینهای برتر با افزایش قیمت روبرو شدهاند. در حالی که بیتکوین بالای 105000 دلار ثابت ماند، آلتکوینها در این بازه زمانی بین 2% تا 9% رشد داشتهاند.

ریپل، سولانا، چینلینک و آوالانچ رشد هفتگی خود را افزایش دادند و در ابتدای روز چهارشنبه همچنان روند صعودی خود را حفظ کردهاند. طبق دادههای CoinGecko، حجم معاملات آلتکوینهای ساخته شده در ایالات متحده از 64 میلیارد دلار عبور کرد. نزدیک به 25 آلتکوین در این دسته با امید به مقررات مثبت رمزارزها و انتظار سیاستهای حامی رمزارزها در ایالات متحده رشد کردهاند.

ارزشگذاری بیش از حد دلار آمریکا میتواند به رشد رمزارزها دامن بزند

دستورات اجرایی رئیسجمهور ترامپ و اظهارات او درباره تعرفهها، عدم قطعیت در بازارهای جهانی را افزایش داده است. تثبیت بیتکوین در اطراف سطح 105000 دلار یادآوری میکند که بازار رمزارزها در حال عبور از اراضی ناشناخته است و معاملهگران در حال سازگاری با عدم قطعیت برای هفتهها و ماههای پیش رو در سال 2025 هستند.

بر اساس معیارهای ارزیابی ارزش، ارزش دلار آمریکا بیشتر از چیزی که باید باشد به نظر میرسد و تحلیلگران سیتی معتقدند که دلار به میزان 3% بیش از حد ارزیابی شده است، اما این به این معنا نیست که این ارز فیات نتواند به افزایش خود ادامه دهد. ادامه سیاستهای مالی که رئیسجمهور ترامپ وعده داده است، میتواند همچنان بازارهای جهانی را به تکان درآورد و چشمانداز رمزارزها در اواسط ژانویه همچنان بهطور محتاطانهای مثبت باقی مانده است.

بهطور معمول، کاهش ارزش دلار آمریکا فرصتی را برای بیتکوین و رمزارزها فراهم میکند تا بهعنوان پوشش ریسکی در برابر تورم و پناهگاهی امن برای سرمایهگذاران ظاهر شوند.

کارشناسان چشمانداز مثبت را حفظ میکنند

آقای پانکاج بالانی، همبنیانگذار و مدیرعامل Delta Exchange در مصاحبهای اختصاصی با FXStreet گفت:

«موضع حمایتی رئیسجمهور ترامپ، حرکتی قابل توجه در بازارها ایجاد کرده است، بهطوری که بازار جهانی رمزارزها در سال 2024 به ارزش 1.8 تریلیون دلار رشد کرده است، که شامل 1 تریلیون دلار از زمان پیروزی او میشود. پس از مراسم تحلیف، سرمایهگذاران منتظر دستورات اجرایی هستند که مشارکت بانکهای ایالات متحده را در بازار رمزارزها تسهیل کند، از جمله اجازه به بانکها برای مالکیت، تجارت، نگهداری رمزارزها و ارائه این خدمات به مشتریان ثروتمند خود.»

آقای بالانی افزود: «موضع مساعدتر ایالات متحده در قبال رمزارزها میتواند هند را تشویق کند تا رویکردی پیشرفته اتخاذ کند و نوآوری و رشد را در بازار داخلی خود پرورش دهد.»

مایکل اگاروف، بنیانگذار صرافی غیرمتمرکز Curve Finance در مصاحبهای با FXStreet گفت:

: «من انتظار دارم که در سال 2025 شاهد پیشرفتهایی در حوزه استیبلکوینها باشیم، از جمله نقش رو به رشد استیبلکوینهایی که نه به دلار آمریکا، بلکه به سایر ارزهای محلی متصل هستند.»

آقای اگاروف ادامه داد: «آنها آینده پرداختهای جهانی هستند و این بدین معناست که باید تعاملات بیشتری با سایر ارزهای فیات داشته باشند. بنابراین، هر نتیجهای که از دولت ترامپ برای ایالات متحده بهویژه حاصل شود، در مقیاس جهانی، شاهد عواملی خواهیم بود که این بازار را شکل میدهند.»

بیشتر بخوانید:

قیمت پای نتورک (Pi Network) در این هفته کاهش یافته و سطح حمایتی مهمی را دوباره آزمایش کرده است. این کاهش همزمان با کاهش قیمت بسیاری از کوینها بوده است، چرا که آلت سیزن همچنان دور از دسترس باقی مانده است. با این حال، مهلت نهایی دوره تنفس KYC و احتمال راهاندازی میننت (mainnet) میتواند قیمت کوین Pi را بهشدت افزایش دهد، احتمالاً به سمت 200 دلار.

فرصت خرید برای نتورک

کوین Pi کاهش یافته است، چرا که سرمایهگذاران چشم به مهلت تنفس دوره احراز هویت (KYC یا Know Your Customer) دوختهاند. این مهلت که در تاریخ 31 ژانویه اتفاق خواهد افتاد، گامی مهم به سوی راهاندازی mainnet خواهد بود.

فرآیند تایید هویت KYC شامل میلیونها پیشگام در اکوسیستم است که هویت خود را تایید میکنند. این یک فرآیند خودکار است که شامل تأییدکنندگان برجسته و فناوری داخلی برای تایید کاربران از بیش از 200 کشور و منطقه میشود. هدف از این فرآیند این است که شبکه Pi از رباتها پاک باشد، همانطور که بسیاری از بازیهای شبکههای تپ تو ارن (Tap to Earn، به معنی ضربه بزن و درآمد کسب کن) با آن مواجه هستند.

توسعهدهندگان امیدوارند که حداقل 10 میلیون پیشگام کوینهای Pi خود را به میننت منتقل کنند. پس از آن، اگر تعداد پیشگامان تایید شده و مهاجرت کرده حداقل 10 میلیون باشد، به مرحله بعدی راهاندازی میننت خواهند رفت. دو تمدید مهلت اخیر آنها با هدف رسیدن به این نقطه عطف بوده است.

پای نتورک (Pi Network) همچنین امیدوار است که قبل از راهاندازی میننت، حداقل 100 اپلیکیشن آماده برای میننت وجود داشته باشد. این چشمانداز احتمالاً بعید است، چرا که تا زمان نگارش این مطلب، کمتر از 80 اپلیکیشن از این دست وجود دارند.

بنابراین، این احتمال وجود دارد که قیمت کوین Pi در صورتی که توسعهدهندگان مهلت دیگری ارائه ندهند، مجدداً افزایش یابد.

آیا کوین پای به 200 دلار خواهد رسید؟

چارت روزانه نشان میدهد که قیمت توکن Pi در ماه نوامبر به نزدیک 100 دلار رسید و پس از دو تمدید مهلت تنفس، وارد یک روند نزولی قوی شده است.

این چارت تصویری قوی از روند نزولی برای کوین ترسیم میکند، حالا که قیمت آن زیر سطح حمایتی کلیدی 44 دلار افت کرده است، که کمترین قیمت آن از 12 نوامبر بهشمار میآید. همچنین قیمت از تمام میانگینهای متحرک پایینتر رفته است، که نشاندهنده کنترل بازار توسط خرسها (فروشندگان) در حال حاضر است.

راه دیگری برای نگاه به این حرکت قیمتی این است که قیمت پای نتورک به آرامی در حال شکلگیری یک الگوی کف دو قلو (double-bottom) در سطح 30 دلار است، و خط گردن آن در 100 دلار قرار دارد. الگوی کف دو قلو معمولاً منجر به یک بازگشت قوی میشود.

اگر این اتفاق بیفتد، نقطه بعدی که باید تحت نظر قرار گیرد، سطح 100 دلار خواهد بود. شکستن این خط گردن ممکن است باعث شود قیمت پای نتورک به 200 دلار برسد، که بالاترین سطح در دسامبر 2023 بوده است. چنین حرکتی میتواند به معنای افزایش 357 درصدی از سطح فعلی باشد. این نوع حرکت قیمتی در بازار رمزارزها ممکن است، همانطور که افزایش قیمت 500 درصدی برای ریپل (XRP) رخ داد.

کاهش قیمت زیر الگوی کف دو قلو احتمالی در سطح 30 دلار، دیدگاه صعودی را بیاعتبار کرده و به سمت نزول بیشتر اشاره خواهد داشت. این کاهش ممکن است بهواسطه تمدید مهلت تنفس یا تمدید راهاندازی مین نت رخ دهد.

تحلیل نمودار هفنگی پای نتورک

چارت هفتگی همچنین به یک احتمال افزایش قیمت برای پای نتورک اشاره دارد. چارت فشرده نشان میدهد که توکن یک کانال صعودی تشکیل داده و حجم هفتگی آن در حال کاهش است. کاهش حجم ممکن است نشانهای از انباشت باشد.

قیمت اکنون به سمت پایین کانال صعودی حرکت کرده و کمی پایینتر از سطح کلیدی حمایتی و مقاومت (S&R) در 46 دلار قرار دارد. بنابراین، شکستن به بالای سمت میانه این کانال میتواند به جهشی به سمت 200 دلار، که بالاترین نقطه این کانال رگرسیونی (Regression Channel) است، اشاره داشته باشد.

بیشتر بخوانید:

در مقاله، نگاهی دقیق به پیشبینیها و تحلیلهای اخیر پیرامون بازار بیتکوین و رمزارزها داریم. با توجه به نوسانات شدید و پتانسیلهای بالای سودآوری این بازار، تحلیلگران و معاملهگرانی مانند چک، بیتکوانت و براور (Braver) به ارزیابی وضعیت کنونی و چشماندازهای آینده بیتکوین پرداختهاند. برخی بر این باورند که بیتکوین ممکن است به زودی وارد یک دوره تثبیت شود، در حالی که دیگران پیشبینی میکنند که روند صعودی آن ادامه خواهد داشت و به اوجهای جدیدی خواهد رسید. این مقاله به بررسی این پیشبینیها و تحلیلهای مختلف پرداخته و تلاش دارد تا تصویر بهروزی از وضعیت کنونی و آینده بیتکوین ارائه دهد.

به گفته تحلیلگر گلسنود، جیمز چک، بیتکوین میتواند در این چرخه به 150000 دلار برسد و اگر از این سطح قیمتی عبور کند، احتمالاً دوباره به زیر آن بازخواهد گشت.

به گفته جیمز چک، حرکت قیمتی بیتکوین شبیه به چرخه سالهای 2012 تا 2017 است و ممکن است به سقف 150000 دلار برسد.

چک در یک قسمت از پادکست Theya در تاریخ 23 ژانویه گفت که 120000 تا 150000 دلار را چیزی میداند که آن را "ابر سقفی" برای بیتکوین مینامد و هر سطحی بالاتر از آن احتمالاً برای مدت طولانی پایدار نخواهد بود.

بیت کوین احتمالاً 150000 دلار را حفظ نخواهد کرد

چک گفت: «ما میتوانیم بهطور قطع از بالاترین سطح آن عبور کنیم، اما احتمال بسیار کمی وجود دارد که در آن سطح باقی بمانیم.»

بیتکوین در حال حاضر حوالی محدوده 104 هزار دلار معامله میشود و چک اضافه کرد که بسیاری از افراد اگر قیمت به 120000 دلار برسد، «کاملاً سودآور» خواهند بود — و این سود در صورت رسیدن به 150000 دلار بهطور قابلتوجهی بیشتر خواهد شد.

او گفت: «بالاتر از آن، تب سفتهبازی است و احتمالاً فکر میکنم اگر از آن عبور کنیم، دوباره به زیر آن بازخواهیم گشت.»

دادههای Bitbo نشان میدهند که دارندگان کوتاهمدت بیتکوین بهطور متوسط 90349 دلار برای هر بیتکوین پرداخت کردهاند، در حالی که دارندگان بلندمدت بهطور متوسط 24627 دلار پرداخت کردهاند.

رسیدن قیمت رمزارز به 1500000 دلار به دارندگان کوتاهمدت بهطور متوسط 66% سود و به دارندگان بلندمدت بهطور متوسط 509% سود خواهد داد.

مقایسه با سال 2017

چک گفت: «مقایسههای زیادی بین چرخه فعلی رمزارزها و چرخه بین سالهای 2016 و 2017 وجود دارد.»

او گفت: «طوری که من دوره 2016-2017 را توصیف میکنم، کاملاً مبتنی بر معاملات اسپات بود، در واقع مشتقات وجود نداشتند و استیبلکوینها واقعاً مهم نبودند.»

✔️ خبر مرتبط: داده ها دروغ نمی گویند: شواهد نشان از تکرار سناریوی سال 2017 بیت کوین دارد

بیتکوین در نیمه اول سال 2017 در حال تثبیت و نوسان بین 800 دلار و 1600 دلار بود، قبل از اینکه در نیمه دوم سال جهش کرده و به اوج 19873 دلار برسد.

اگر بیتکوین به پیروی از الگوی سال 2017 ادامه دهد، ممکن است این دارایی تا ماه مه در دوره تثبیت باقی بماند.

چک گفت: «ما شاهد این افزایشهای معتدل خوب، اصلاحات خوب، افزایشهای معتدل دیگر و سپس خنک شدن بازار هستیم.»

معاملهگران دیگر معتقدند که بیتکوین ممکن است تا اواخر سال 2025 به اوج خود نرسد.

در یک پست در X در تاریخ 23 ژانویه، معاملهگر رمزارز بیتکوانت (Bitquant) اظهار داشت که صرفنظر از حرکت بعدی بیتکوین — حتی اگر اصلاح قیمتی رخ دهد — کسانی که ادعا میکنند بیتکوین در سطح فعلی "به اوج خود رسیده" است، «در واقع خود را برای از دست دادن سودهای قابل توجه آماده میکنند.»

در همین حال، معاملهگر رمزارز براور (Braver) دیدگاه محبوبی را به اشتراک گذاشت که در آن پیشبینی میکند در سهماهه اول سال 2025 شاهد یک روند صعودی در بازار رمزارزها خواهیم بود، اما او معتقد است که این روند بزرگترین صعود سال نخواهد بود.

آنها در یک پست در X در تاریخ 23 ژانویه گفتند: «بازار صعودی بهطور قوی به اوج واقعی چرخه کلان خود در سهماهه چهارم سال 2025 خواهد رسید.»

این معاملهگر توضیح داد که «یک بازار واقعی نزولی از سال 2026 آغاز خواهد شد.»

معاملهگر رمزارز، Mags گفت که از آنجا که بیتکوین در تاریخ 20 ژانویه یک رکورد جدید بالای 109000 دلار ثبت کرد، اگر تاریخ تکرار شود، ممکن است در مدت 230 تا 330 روز به رکورد بعدی خود برسد — احتمالاً بین ماههای ژوئیه و اکتبر.

بیشتر بخوانید:

بیتکوین، به عنوان اولین رمزارز و یک نوآوری انقلابی در دنیای مالی، توجه زیادی را جلب کرده است. در حالی که برخی آن را به عنوان آینده پول و داراییهای دیجیتال میبینند، برخی دیگر معتقدند که این تنها شروعی برای پایان است. در این متن، به بررسی چالشها و تردیدهایی پرداخته خواهد شد که ممکن است آینده بیتکوین را تهدید کنند. آیا بیتکوین به عنوان یک پدیده مالی با تحولات غیرقابل پیشبینی مواجه خواهد شد، یا این که تنها یک چرخه فانی در تاریخ مالی است؟

در دنیای مالی و سرمایهگذاری، نظرات و دیدگاههای مختلفی درباره رمزارزها و بهویژه بیتکوین وجود دارد. برخی از افراد مانند وارن بافت، به شدت از این نوع داراییها انتقاد کرده و آنها را به عنوان یک ریسک بزرگ برای سرمایهگذاران میبینند. از طرفی دیگر، بسیاری از فعالان بازار رمزارزها و حتی سرمایهگذاران میانمدت، به پتانسیل بیتکوین و رمزارزها اعتقاد دارند. در این میان، جمله معروف "سم موش مربع" که توسط بافت برای توصیف بیتکوین به کار رفته است، نشاندهنده نگرشهای متفاوت و گاهی شدید درباره این دارایی نوظهور است.

کلم چمبرز، یک کارشناس مالی شناختهشده، نسبت به بازار رمزارزها نگرش منفی دارد و در حال حاضر فکر میکند که ما به نزدیکی قله رسیدهایم یا شاید حتی آن را دیدهایم. در انتهای مثبتترین انتظاراتش وی هدف قیمتی 120000 را دارد و شاید حتی یک افزایش بیشتر تا نزدیک به 150000 دلار. این اهداف بالای قیمت در ذهن وی چندان محتمل نیستند.

✔️ خبر مرتبط: داده ها دروغ نمی گویند: شواهد نشان از تکرار سناریوی سال 2017 بیت کوین دارد

چمبرز به گروههایی که باور دارند "بیتکوین به یک میلیون دلار در این سال خواهد رسید" اعتقادی ندارد. بیتکوین ممکن است به 1 میلیون دلار برسد، به دلایل مختلف، اما نه در این چرخه. واضحترین راهی که بیتکوین میتواند به میلیون دلار و حتی میلیارد دلار برسد این است که در یک سناریوی بحرانهای اقتصادی و ابرتورم باشیم که قیمت یک بطری آبجو به 100000 دلار برسد، اما وی انتظار ندارد که سناریوی مرگ دلار یا هرکدام از "آرماگدونهای اقتصادی" (Armageddon) که تحلیلگران اینترنتی دوست دارند، به وقوع بپیوندند. به طور جایگزین، بیتکوین ممکن است در 12 سال به آنجا برسد، با شرایط اقتصادی و ژئوپولتیکی ایدهآل، اما حتی آن هم به نظر میرسد که خیلی دور از دسترس است.

چمبرز یک مشکل اساسی را هنگام گفتوگو با داوین لین در کانال یوتیوب او که در حال بحث با سامسون مو، ماکسیمالیست بیتکوین بود، متوجه شده است.

سوالی که کسانی که در دنیای رمزارزها هستند باید بپرسند این است که آیا احتمال دارد بیتکوین برای همیشه رمزارز غالب باقی بماند؟ آیا اولین رمزارز، مانند نیو در فیلم ماتریکس، "The One" خواهد بود؟ این ممکن است، اما معکوس آن هم ممکن است. صرف احتمال این که بیتکوین توسط رمزارز دیگری جایگزین شود، به شدت ایده 1 میلیون دلار برای هر واحد بیتکوین را در شرایط اقتصادی عادی تضعیف میکند.

تردیدهای وی از اینجا ناشی میشود که وی طرفدار پولهای تورم منفی نیست. پول سخت سابقه خوبی ندارد. در روزهای خوب و بد گذشته، اقتصادها "روی صلیب طلایی به صلیب کشیده شدند" و کافی است درباره جنبش "نقره آزاد" در ایالات متحده در اواخر دهه 1800 مطالعه کنید تا ببینید که همه چیزی که میدرخشد لزوماً ارز خوبی نیست. تاریخچه پول مطالعه جذابی است و هر کسی که قصد دارد تمام سرمایه خود را در بیتکوین در سطح 100000 دلار سرمایهگذاری کند، باید در مورد آن مطالعه کند. (Hard money یا "پول سخت" به نوعی از پول اشاره دارد که ارزش آن به یک دارایی فیزیکی مانند طلا یا نقره وابسته است یا پولی است که به دلیل محدودیت در عرضه، ثبات و قدرت خرید بیشتری دارد. به عبارت ساده، پول سخت پولی است که عرضه آن به آسانی قابل افزایش نیست و در برابر تورم مقاومتر است.)

✔️ خبر مرتبط: انقلاب بیت کوین: پذیرش بیت کوین سریع تر از اینترنت و موبایل

(Free Silver یا "نقره آزاد" به یک جنبش سیاسی و اقتصادی در ایالات متحده در اواخر قرن 19 اشاره دارد که هدف آن این بود که نقره به عنوان یک فلز پایه برای ضرب پول (در کنار طلا) مورد استفاده قرار گیرد. این جنبش خواستار استفاده از ضرب رایگان نقره بود، به این معنی که مردم بتوانند نقره خود را بدون هزینه به ضرابخانهها ببرند تا به سکه تبدیل شود، همانطور که این کار با طلا انجام میشد.)

به گفته وی: من رمزارز دارم، از رمزارزها لذت میبرم، در سه زمستان رمزارزها گذشته خیلی خوشبین بودم و پس از هر اوج قیمت، خوشبینیام کاهش پیدا کرده، پس من یک "سم موش مربع (rat poison squared)" و یا کسی نیستم که به طور کلی به آن باور نداشته باشد. حتی ضد کسی که میگوید "این دفعه متفاوت است" هم نیستم. من یک آدم خرید در قیمت پایین و فروش در قیمت بالا هستم و برای این چرخه، بیتکوین دیگر در سطح پایین قرار ندارد. (عبارت "rat poison squared" توسط وارن بافت، سرمایهگذار معروف، برای توصیف بیتکوین و رمزارزها به کار رفته است. بافت این عبارت را به منظور انتقاد از رمزارزها و بهویژه بیتکوین استفاده کرد و گفت که بیتکوین "سم موش مربع" است، به این معنا که خطرناکتر از چیزی است که به نظر میآید. او این توصیف را برای بیان این که رمزارزها بهطور اصولی بیارزش و پرخطر هستند و میتوانند برای سرمایهگذاران مشکلات جدی بهوجود آورند، به کار برد.)

پس این نقشه راه برای تمام فصول است. برای خریداران، برای فروشندگان و حتی بدبینها. این نقشه به شما کمک میکند تا آنچه را که میبینید دنبال کنید، نه آنچه که فکر میکنید در بیتکوین اتفاق خواهد افتاد. بیتکوین یکی از این مسیرها را دنبال خواهد کرد و با پیش رفتن در این مسیر، شما تصویر واضحتری از نتیجه احتمالی خواهید داشت.

سطح فعلی کمی نزولی است، بنابراین بهتر است روند کنونی را به عنوان یک سطح از ثبات ببینیم که منتظر پیشرفت بعدی است. روند صعودی یا نزولی آشکار خواهد شد و سپس روند قوی و جهتدار خواهد بود. بازار به ما گوش نمیدهد، بنابراین باید به آن گوش بدهیم.

برای معاملهگران، این بهشت است، برای ماکسیمالیستهای بیتکوین نباید جالب باشد، برای سرمایهگذاران میانمدت، این یک لحظه نگهداری یا فروش است. از نظر من با احتمال 70/30، این نقطه اوج قیمت است، بنابراین من در حال کاهش سرمایهگذاریهایم هستم. سطح قبلی، وضعیت نگهداشتن و دعا کردن بود، اما در این سطح، این یک لحظه برای کاهش ریسک است.

ترامپ اکنون کار خود را آغاز کرده است، آیا این یک لحظه "خبر را بفروش (Sell on News)" خواهد بود؟ هیچکس نمیداند، اما قطعاً ترامپشناسی (Trump-ology) قرار است کسبوکار بزرگی در بازارها باشد و تاثیر او در هر ابزاری که استفاده کنید، بسیار بزرگ خواهد بود. ترامپ احتمالاً برای بیتکوین کمتر از دموکراتها و "نقاط فشاری" آنها مضر خواهد بود و ممکن است به شکوفایی کاربردهای بلاکچین که برای سالها توسط تنظیمکنندگان خفه شدهاند، منجر شود. اینجا جایی است که بازدههای عظیم رمزارزها در آینده رخ خواهد داد، بنابراین من در حال جستجوی فرصتها در این حوزه هستم. بسیاری از سرمایهگذاران رمزارزها نمیخواهند اعتراف کنند که زمستان رمزارز دیگری در پیش است، اما یک کاهش کلاسیک بیتکوین اهمیتی نخواهد داشت چرا که چرخه بعدی به زودی آغاز خواهد شد.

بیشتر بخوانید:

تهدیدهای دولت جدید ایالات متحده برای اعمال تعرفههای وارداتی تا 25% همچنان بازارهای کامودیتی را دچار نوسان کرده است. در حالی که بسیاری از فعالان بازار بر کمبود احتمالی طلا و نقره فیزیکی تمرکز دارند، به گفته بارت ملک، رئیس جهانی استراتژی کامودیتی در TD Securities، تأثیر واقعی احتمالاً در این بخش احساس نخواهد شد.

در یک مصاحبه اخیر با شبکه BNN، از ملک خواسته شد تا درباره چشمانداز تعرفههای ترامپ اظهارنظر کند. او توانست در پاسخهای خود متعادل و دیپلماتیک باقی بماند و در عین حال بزرگی تأثیرات احتمالی را منتقل کند.

ملک گفت: «به نظر میرسد وضعیت نامشخص است، و فکر میکنم این ملایمترین و محترمانهترین چیزی است که میتوانم بگویم. اخیراً ما شاهد یک به اصطلاح انفجار در قراردادهای تبادل فیزیکی بازارهای نقره و طلا بودیم، و اینها همه به دلیل نگرانی بازارها درباره تعرفههای احتمالی بود. در حال حاضر، ما با تعرفههای جهانی و همگانی روبرو نیستیم، هرچند ممکن است این هم اتفاق بیفتد، همانطور که چند روز پیش در دفتر بیضی اشاره شد. در حال حاضر، تمرکز به نظر میرسد روی کانادا و مکزیک باشد.»

او افزود: «اما این موضوع فقط مربوط به بازار فلزات نیست. بازار انرژی نیز درگیر است، که اهمیت بسیار بیشتری برای اقتصاد کلان نسبت به بازار فلزات به تنهایی دارد.»

در پاسخ به سؤالی درباره تأثیر تعرفهبندی بر زنجیرههای تأمین ایالات متحده، بهویژه در مورد تولیدکنندگان فلزات کانادایی مانند شرکت Teck Resources که مقادیر قابلتوجهی مس و روی به جنوب مرز ارسال میکند، ملک گفت که دولت ایالات متحده ممکن است در حال ایجاد مشکلی حل نشدنی برای صنعت خود باشد.

او گفت: "ما صادرکننده بزرگ روی هستیم. این ممکن است یکی از بزرگترین منابع صادرات فلزات ما بهطور مستقیم باشد و قطعاً ایالات متحده مشتری بزرگی برای آن است. این چه معنایی دارد؟ در نهایت، جایگزینهای زیادی وجود ندارند. شاید بتوانید آن را از کورههای ذوب چینی بدست آورید. در نهایت، این به معنای قیمتهای بالاتر بهطور کلی در داخل ایالات متحده و نوعی تقسیمبندی بازار، یک قیمت جهانی و یک قیمت ایالات متحده است."

✔️ خبر مرتبط: سولومون، مدیرعامل گلدمن ساکس: تعرفهها باعث میشوند توافقهای تجاری به مرور زمان تغییر کنند

ملک گفت که بخش انرژی هنوز از مجموعه فلزات مهمتر است، با این که کانادا تأمینکننده اصلی نفت برای ایالات متحده است و بسیاری از پالایشگاهها در بخش شمالی ایالات متحده کاملاً به نفت کانادایی برای تأمین تقاضای محلی و منطقهای وابسته هستند.

او گفت: "در نهایت، من فکر نمیکنم که نفت کانادا به راحتی قابل جایگزینی باشد، مهم نیست که برخی از سیاستمداران در جنوب مرز چه ادعایی کنند. واقعیت این است که ایالات متحده روزانه حدود 4.5 میلیون بشکه نفت خام از کانادا وارد میکند. بیشتر آن نفت خام سنگین است، که نه تنها بنزین تولید میکند، بلکه سوختهای سنگینتر و سایر محصولات جانبی تولید میکند که برای مصارف صنعتی و حملونقل کالاهای صنعتی و تجاری ضروری هستند."

ملک ادامه داد: "واقعیت این است که حتی اگر این پالایشگاهها را بازسازی کنید، که به مقدار زیادی سرمایه و زمان نیاز دارد، آمریکا واقعاً نفت سنگین ندارد. این نفت باید یا از ونزوئلا وارد شود، و صنعت ونزوئلا دقیقاً در بهترین وضعیت نیست، یا باید نفت سنگین را از عربستان سعودی یا جای دیگری وارد کند."

او گفت: " این سوال مطرح میشود که چرا آمریکا باید کانادا را هدف قرار دهد وقتی که باید آن را با محصول خارجی از جای دیگری جایگزین کند؟ نفت خام شیرین کافی نیست و بسیاری از مسائل لجستیکی باید دوباره سازماندهی شوند، بنابراین این یک پدیده بلندمدت است که باید اتفاق بیفتد. در کوتاهمدت، چون برای نفت به اصطلاح کشش قیمتی تقاضا (Price elasticity of demand) وجود دارد، احتمالاً ایالات متحده بیشتر 25% افزایش قیمت را در واقعیت جذب خواهد کرد." ( کشش قیمتی تقاضا (Price elasticity of demand) درصد تغییرات مقدار تقاضا نسبت به تغییر قیمت است)

✔️ خبر مرتبط: تأثیر تعرفههای آمریکا بر نرخ USDCAD و چشمانداز آینده

وقتی از او پرسیدند که آیا فکر میکند تعرفههای ترامپ در نهایت بر صادرات نفت کانادا اعمال خواهد شد، ملک از پاسخ امتناع کرد، اما گفت که این برای اقتصاد ایالات متحده ضدمولد خواهد بود.

او گفت: "فکر میکنم وضع تعرفه بر نفت خام وارداتی در ایالات متحده عفلانی نخواهد بود، چرا که ایالات متحده هنوز مصرف بیشتری نسبت به تولید دارد، هرچند که تولید آن بیشتر از گذشته است."

سپس از ملک پرسیده شد که تعرفههای احتمالی چه تأثیری بر قیمت لیتیوم خواهند داشت، با توجه به اینکه این فلز صنعتی برای تأمین انرژی مورد نیاز در گذار به انرژیهای سبز بسیار ضروری است.

او پاسخ داد: "در نهایت، هر بار که قیمت یک کالا در داخل افزایش یابد، تقاضا کمتر خواهد شد. چیزی مانند لیتیوم احتمالاً کشش بیشتری نسبت به نفت دارد، زیرا هنوز جایگزینهای زیادی برای انرژی حاصل از نفت خام نداریم. در حالی که اگر از لیتیوم برای چیزهایی مانند خودروهای الکتریکی استفاده کنید، جایگزینهای دیگری برای آن داریم، میتوانیم به جای آن یک خودرو با موتور احتراق داخلی داشته باشم. بنابراین فکر میکنم این افزایش قیمتها به طور کلی سودمند نخواهد بود."

از سوی دیگر، ملک بر این باور است که تعرفهها تأثیر بسیار قابل توجهی بر قیمت فلزات گرانبها خواهند داشت، هرچند نه به روشی که بسیاری از کارشناسان بازار پیشنهاد کردهاند، بلکه بیشتر از نظر افزایش تقاضا برای فلزات پولی به منظور محافظت در برابر تورم سرسامآور.

او گفت: "اگر ما این تعرفههای گسترده را علیه کامودیتیها و کالاهای ساختهشده مشاهده کنیم، در نهایت آنها را معادل یک شوک منفی عرضه میدانم. در واقعیت، قیمتهای تجمعی تقریباً بلافاصله افزایش مییابند. برخی از این افزایشها به طور کامل توسط مصرفکننده آمریکایی پرداخت میشود، برخی از اثرات این تعرفهها به تولیدکنندگان منتقل میشود، اما به طور کلی، قیمتها بالاتر میروند."

ملک تأکید کرد: "الان بستگی دارد بانک مرکزی چه کاری خواهد کرد؟ اگر فدرال رزرو به این شوک پاسخ دهد - در واقع نگران اثرات منفی آن بر اشتغال شود و فرض کنیم که نرخ بهره را در زمانی که تورم ناشی از این تعرفهها وجود دارد، به شدت کاهش دهد - ممکن است پدیدهای شبیه به اوایل دهه 1980 یا اواخر دهه 1970 رخ دهد، جایی که شما یک شوک عرضه از تعرفهها دارید و سپس سیاست پولی تسهیلی وجود خواهد داشت و سپس با مشکل تورم روبهرو میشوید، احتمالاً نه تنها در ایالات متحده، بلکه به طور جهانی."

وقتی از ملک پرسیده شد که آیا TD Securities تعرفههای ترامپ را بزرگترین تهدید پیش روی بازار جهانی کامودیتی در سال 2025 میبیند، او گفت که ممکن است اینطور باشد، اما تهدیدات بزرگ دیگری نیز از پیش وجود دارند.

او گفت: "باید ببینیم چه اتفاقی میافتد، [ترامپ] ظاهراً مشاوره خواهد داشت. تهدید بزرگ دیگر، البته، عملکرد نسبتاً ضعیف چین است، و قطعاً این داستان بزرگی بود که درست قبل از تعرفهها و درست قبل از اینکه آقای ترامپ در انتخابات پیروز شود رخ داد – که فکر میکنم تا حد زیادی غیرمنتظره بود."

بیشتر بخوانید:

اتریوم زمانی بهعنوان محتملترین رقیب برای جایگاه بیتکوین بهعنوان یک رمزارز برتر تلقی میشد و همچنین بهترین گزینه برای تبدیل بلاکچین به یک فناوری کاربردیتر به شمار میرفت.

"اما در حالی که بیت کوین و بسیاری از رمزارزهای دیگر در ماههای اخیر به لطف حمایت رئیس جمهور دونالد ترامپ، به شدت افزایش یافتهاند، اتریوم با وجود میزبانی دومین توکن ارزشمند، یعنی اتر، نتوانسته است با این روند همگام شود. در حالی که بیت کوین در طول سال گذشته حدود 160 درصد افزایش یافته است، اتریوم تنها 40 درصد رشد کرده است."

"برای کمک به بازیابی انگیزه توکن و شبکه غیرمتمرکز آن، ویتالیک بوترین، بنیانگذار اتریوم، و بنیاد اتریومی که توسط او ایجاد شده است، از یک استارتاپ جدید که امیدوار است اتریوم را به عنوان بهترین رمزارز برای وال استریت معرفی کند، حمایت میکنند."

"ویوک رامان، معاملهگر سابق اوراق قرضه در نامورا (Nomura) و یو بی اس (UBS)، شرکت Etherealize را با سرمایهگذاری از بوترین و بنیاد او تاسیس میکند. در حالی که سازمان بوترین این سرمایهگذاری را تأیید کرده است، اما خود او و رامان از اعلام میزان سرمایهگذاری خودداری کردند. رامان گفت که او و تیمی متشکل از هشت کارمند تماموقت از این ماه فعالیت خود را در نیویورک آغاز کردهاند، جایی که آنها در حال بازاریابی اتریوم به شرکتهای مالی و همچنین ساخت محصولاتی هستند که استفاده از این شبکه را برای بانکها آسانتر خواهد کرد."

"رامان گفت: "اگر زمانی برای موفقیت وجود داشته باشد، اکنون است که همه موانعی که در گذشته وجود داشتند، ناگهان به عوامل پیشران تبدیل شدهاند، از مقررات گرفته تا فناوری و آمادگی اتریوم برای حضور نهادهای مالی."

"اتریوم در سال 2015 توسط بوترین و گروهی از بنیانگذارانش راهاندازی شد و به سرعت به عنوان جایگزینی هوشمندتر و پیچیدهتر برای بیت کوین شناخته شد. بلاکچین جدیدی که توسط اتریوم معرفی شد، برای میزبانی تراکنشهای مالی پیچیده در قراردادهای هوشمند طراحی شده بود."

✔️ خبر مرتبط: بنیاد اتریوم گزینههای استیکینگ را بررسی میکند

"در طول رونقهای بزرگ ارزهای دیجیتال در سالهای 2017 و 2021، اتریوم در مرکز توجه قرار داشت و قیمت آن بسیار سریعتر از بیت کوین افزایش یافت."

"اما با احیای صنعت در سال گذشته، اتریوم با برخی از روندهای غالب همسو نبوده است. بزرگترین این روندها مربوط به این دیدگاه روزافزون است که بیت کوین یک دارایی کمیاب است که میتواند به عنوان جایگزین دیجیتالی طلا عمل کند. این ایده از زمانی که ترامپ تابستان گذشته شروع به صحبت در مورد ایجاد ذخایر استراتژیک بیت کوین ملی کرد، تنها تقویت شده است."

"پس از عرضه اولین صندوقهای قابل معامله در بورس آمریکا در اوایل سال 2024، سرمایهگذاران در هر مقیاسی به راحتی بیشتری توانستند بیت کوین را به عنوان یک سرمایهگذاری در نظر بگیرند. در حالی که ETFهای اتریوم در ماه ژوئیه توسط رگولاتورها تأیید شدند، اما اکنون تنها حدود یک دهم داراییهای موجود در ETFهای بیت کوین در ایالات متحده را در اختیار دارند."

"توجهها نیز به سمت جهان در حال گسترش میمکوینها، پروژههای پر سر و صدایی که علیرغم نداشتن کاربرد عملی، سرمایه زیادی از سرمایهگذاران خرد جذب کردهاند، معطوف شده است. اتریوم میزبان بسیاری از اولین پروژههای مبتنی بر میم کوین بود."

"با این حال، اکنون بسیاری از خالقان به جای اتریوم، سولانا را انتخاب میکنند، جایگزینی برای اتریوم که سریعتر تکامل یافته است. اینجاست که خانواده ترامپ کوینهای TRUMP و MELANIA را راهاندازی کردند که در هفته گذشته توجهها را به خود جلب کردهاند. در طول سال گذشته، سولانا سریعتر از اتریوم یا بیت کوین افزایش یافته است."

به دلیل عدم اقدام سریعتر برای بهرهبرداری از مزیت پیشگامی شبکه، بنیاد اتریوم و بوترین با انتقاداتی از سوی کاربران مواجه شدهاند. بوترین هفته گذشته به X رفت تا به منتقدان خود پاسخ دهد و "تغییرات بزرگی" را در ساختار و اهداف بنیاد وعده داد."

"رامان گفت که اتریوم به حامیان پرشورتر نیاز دارد و او امیدوار است که این حمایت را در وال استریت ارائه دهد. یکی از تمرکزهای اولیه، توکنیزاسیون (tokenization) خواهد بود، فرآیندی که از طریق آن محصولات مالی سنتی به توکنهای دیجیتالی تبدیل میشوند که میتوان آنها را در یک بلاکچین معامله کرد."

"رامان گفت: "موسسات مالی "به دنبال ایمنی، امنیت، قابلیت اطمینان و سابقه عملکرد هستند". و تنها بلاکچینی که در آزمون زمان مقاومت کرده است و دارای 10 سال سابقه فعالیت و برخی از شفافیت نظارتی است، اتریوم بوده است."

بیشتر بخوانید:

بازار طلا در حال تجربه بهترین شروع سال خود از سال 2023 است و در مسیر دستیابی به قویترین عملکرد ماهانه خود از سپتامبر تاکنون قرار دارد، چرا که قیمتها محدوده بالایی خود را در نزدیکی 2750 دلار به ازای هر اونس آزمایش میکنند.

به گفته یکی از مدیران صندوقها، شروع قدرتمند ژانویه میتواند نشاندهنده یک سال بزرگ دیگر برای این فلز گرانبها باشد، حتی پس از آنکه سال گذشته حدود 27% افزایش قیمت را تجربه کرد،

در گزارش چشمانداز 2025 خود، اریک استرند، بنیانگذار شرکت تخصصی فلزات گرانبها AuAg Funds، اعلام کرد که انتظار دارد قیمت طلا امسال از مرز 3000 دلار به ازای هر اونس فراتر رود.

او گفت: «ما پیشبینی میکنیم که طلا در طول سال از مرز 3000 دلار عبور کند و احتمالاً در پایان سال حتی به قیمت بالاتری برسد، با یک هدف واقعبینانه 3300 دلار.»

هدف صعودی استرند نشاندهنده یک افزایش 20 درصدی نسبت به سطح فعلی است.

استرند گفت که دولت جدید ترامپ میتواند آغازگر دورهای جدید از محرکهای دولتی و سیاست پولی تسهیلیتر باشد.

استرند در گزارش خود گفت: «هم دونالد ترامپ و هم ایلان ماسک امپراتوریهای خود را بر اساس وامهای متعدد بنا کردهاند، در حالی که با تمام قدرت به پیش میروند. احتمالاً این سناریو برای چهار سال آینده ادامه خواهد داشت؛ اجتناب از یک سقوط اقتصادی به هر قیمتی برای ایجاد یک رونق مثبت. بهایی که برای این روند پرداخت خواهد شد، تورم پولی است. یک رونق تورمی محیطی مالی ایجاد میکند که در آن قیمت کامودیتیها، از جمله طلا، به طور قابل توجهی افزایش مییابد.»

✔️ خبر مرتبط: ترامپ و طلا: آیا پیشنهادات اقتصادی او باعث جهش قیمت طلا خواهد شد؟

در حالی که بدهی دولت ایالات متحده به سطوح بیسابقهای افزایش یافته و در حال حاضر بیش از 36 تریلیون دلار است، استرند اشاره کرد که ایالات متحده تنها کشوری نیست که با این مشکل روبرو است. او تأکید کرد که دولتها در سراسر جهان همچنان به هزینههای مبتنی بر کسری بودجه ادامه میدهند.

او گفت: «مقدار پول در سیستم در حال افزایش است بدون اینکه رشد واقعی زیادی ایجاد شود، که به طور طبیعی به این معناست که هر واحد پولی کمارزشتر میشود.»

این اظهارات در حالی مطرح میشود که قیمت طلا همچنان در نزدیکی بالاترین رکوردهای خود در برابر ارزهای اصلی از جمله یورو، پوند بریتانیا، یوآن، دلار کانادا و دلار استرالیا در حال معامله است.

طلا به عنوان یک ارز امن و جذاب جهانی باقی میماند، چرا که روند غیر جهانی شدن شتاب میگیرد و کشورهای مختلف از دلار آمریکا فاصله میگیرند و به تنوع منابع ارزی روی میآورند. (غیر جهانی شدن (De-globalization) به فرآیند کاهش یا عقبنشینی از ادغام و تعاملات جهانی اشاره دارد. این روند شامل کاهش تجارت آزاد، محدودیت در جریان سرمایهها، کاهش وابستگیهای اقتصادی و سیاسی میان کشورها، و افزایش سیاستهای ملیگرایانه و محلی است.)

استرند گفت: «ما شروع روند غیر جهانی شدن را دیدهایم که به نظر میرسد شدت میگیرد، به ویژه اکنون که ایالات متحده در تلاش است شرایطی را تحمیل کند که به نفع خود باشد. سیاستهای 'آمریکا در اولویت' و تعرفههای بالا ممکن است مزایایی برای ایالات متحده فراهم کنند، اما در عین حال اعتماد به کشوری که باید در زمینه اقتصادهای بازار آزاد با ارائه الگو رهبری کند، آسیب میزنند.» او افزود: «این پدیده جدید احتمالاً فشارهای تورمی را به وجود خواهد آورد و ممکن است موجب ایجاد موجی از کاهش ارزش ارزها در کشورهای دیگر برای جبران تعرفهها شود.»

در حالی که طلا به نظر میرسد که در سال جدید درخشیده است، استرند همچنین توصیه میکند که سرمایهگذاران به بخش معادن که در حال فشار است، توجه بیشتری داشته باشند.

او اشاره کرد که شرکتهای معدنکاری طلا نه تنها به طور تاریخی نسبت به قیمت طلا ارزش کمتری دارند، بلکه از نظر مالی نیز در وضعیت بهتری قرار دارند، چرا که آنها به بهبود ترازنامههای خود ادامه میدهند و هزینههای خود را کنترل میکنند.

استرند گفت: «با ادامه افزایش قیمت طلا، که درآمد را به دلار آمریکا تولید میکند، و تثبیت هزینهها، شاهد بهبود قابل توجهی در حاشیه سود این شرکتها هستیم. این تغییر درصدی میتواند باعث شود که این بخش یکی از برندگان بزرگ بازار سهام در سال 2025 باشد.»

بیشتر بخوانید:

کسب درآمد غیرفعال از بازار رمزارزها راهی ساده برای رشد پول شما و مشارکت در بازار رمزارزها است بدون نیاز به سرمایهگذاریهای بزرگ. از استیکینگ (Staking) کوینها و مشارکت در ییلد فارمنگ (Yield Farming) تا کسب پاداشهای کارت اعتباری "بازگشت بیتکوین"، روشهای متعددی برای کسب بازده وجود دارد بدون اینکه نیاز به معامله فعال در بازار رمزارزها باشد. این مقاله روشهای محبوب برای کسب درآمد غیرفعال از رمزارزها، ریسکها و پاداشهای آنها و نکات برای حداکثر کردن درآمد را بررسی میکند. چه یک سرمایهگذار با تجربه باشید و چه یک مبتدی کنجکاو در حوزه رمزارزها، نکات قابل اجرایی برای شروع سفرتان پیدا خواهید کرد. (کارت اعتباری "بازگشت بیتکوین"(Bitcoin back" credit card rewards) به پاداشهایی اشاره دارد که از طریق کارتهای اعتباری خاصی که به جای دریافت پاداشهای نقدی یا امتیازهای معمول، بیتکوین یا دیگر ارزهای دیجیتال به کاربران اعطا میکنند، به دست میآید. در این سیستم، هر بار که خریدی انجام میدهید، درصدی از مبلغ خرید به صورت بیتکوین به حساب شما بازگردانده میشود.)

آیا میتوانید با رمزارزها درآمد غیرفعال به دست آورید؟

کسب درآمد غیرفعال با رمزارزها ممکن است و به طور فزایندهای محبوب است. برخلاف پساندازهای سنتی، استراتژیهای درآمدی رمزارزها اغلب بازده بالاتری با استفاده از زیرساخت غیرمتمرکز بلاکچین فراهم میکنند. روشهایی مانند استیکینگ و وامدهی (lending) به کاربران این امکان را میدهند که جوایزی کسب کنند در حالی که از عملیات شبکه پشتیبانی میکنند یا وامها را تسهیل میکنند.

جاذبه این روش در تنوع بخشیدن به منابع درآمدی و بهرهبرداری از اکوسیستم رو به رشد رمزارزها است. با داشتن دانش مناسب، درآمد غیرفعال از رمزارزها میتواند به یک جایگزین قابل اطمینان برای رشد مالی تبدیل شود. با این حال، ریسکهایی مانند نوسانات بازار و قابلیت اطمینان به پلتفرمها باید پیش از ورود به این حوزه به دقت مورد بررسی قرار گیرند.

روشهای محبوب برای کسب درآمد غیرفعال با رمزارزها

با استفاده از این استراتژیهای اثبات شده برای کسب درآمد غیرفعال از رمزارزها، میتوانید از مزایا و ریسکهای آنها آگاه شوید:

استیکینگ (Staking)

استیکینگ شامل قفل کردن رمزارز شما در یک شبکه بلاکچین برای پشتیبانی از اعتبارسنجی تراکنشها و کسب پاداش است. این روش در شبکههای اثبات سهم (PoS) و Delegated Proof-of-Stake (DPoS) مانند اتریوم 2.0، کاردانو و پولکادات رایج است. در این سیستمها، کاربران توکنهای خود را در شبکه قفل میکنند و به این ترتیب به فرآیند تایید تراکنشها کمک میکنند، در ازای آن پاداشهایی به صورت توکنهای اضافی دریافت میکنند. این روش میتواند برای کسانی که به دنبال درآمد غیرفعال هستند، یک گزینه جذاب باشد.

پلتفرمهای محبوبی مانند کراکن (Kraken)، بایننس (Binance) و کوین بیس (Coinbase) فرآیند استیکینگ را ساده کردهاند و وعده بازدههای ثابت را میدهند. مزایای این روش شامل موانع کم برای ورود به بازار و مشارکت در امنیت شبکه است. با این حال، ریسکها شامل نوسانات بازار و از دست دادن سرمایه در صورت بروز مشکلات در شبکه یا حملات به آن است. پاداشهای استیکینگ معمولاً بین ۵ تا ۲۰ درصد سالانه متغیر است که بستگی به کوین و پلتفرم انتخابی دارد. این روش میتواند یک منبع جذاب برای کسب درآمد غیرفعال باشد، اما نیازمند دقت و درک ریسکها است.

ییلد فارمنگ (Yield Farming)

ییلد فارمینگ (Yield Farming) یا ماینینگ نقدینگی، شامل فراهم کردن نقدینگی برای پلتفرمهای مالی غیرمتمرکز (DeFi) به ازای دریافت پاداش است. در این روش، کاربران رمزارز خود را در استخرهای نقدینگی واریز میکنند و در ازای آن از کارمزد تراکنشها یا توکنهای اضافی به عنوان پاداش بهرهمند میشوند. این فرآیند به پلتفرمهای DeFi کمک میکند تا تراکنشها را تسهیل کنند و در عین حال برای کاربران فرصتی برای کسب درآمد غیرفعال فراهم میآورد. هرچند که این روش میتواند بازدهی بالایی داشته باشد، اما با ریسکهایی مانند نوسانات بازار و مشکلات امنیتی نیز همراه است.

در حالی که ییلد فارمینگ معمولاً بازدهی بالاتری نسبت به استیکینگ دارد، اما ریسکها نیز بیشتر هستند. آسیبپذیریهای قراردادهای هوشمند، زیان موقت و نوسانات ارزش توکنها میتوانند تاثیر منفی بر سود شما داشته باشند. بنابراین، برای کاهش ریسکها، باید پلتفرمها را با دقت تحقیق کنید و از ابزارهای قابل اعتماد مانند متامسک (MetaMask) یا کیف پولهای لجر (Ledger) برای امنیت استفاده کنید. این روش میتواند بازده خوبی داشته باشد، اما نیاز به دقت و آگاهی از ریسکها و امنیت دارد.

وامدهی (lending)

پلتفرمهای وامدهی ارز دیجیتال و پروتکلهای غیرمتمرکز به کاربران این امکان را میدهند که با قرض دادن رمزارزخود به وامگیرندگان، بهره دریافت کنند. این پلتفرمها وامدهندگان را با وامگیرندگان تطبیق میدهند و در ازای سپردههای رمزارز، بهره پرداخت میکنند. این روش میتواند به عنوان یک راه برای کسب درآمد غیرفعال از ارز دیجیتال با ریسک کمتر نسبت به برخی از استراتژیهای دیگر مانند ییلد فارمنگ، محسوب شود. با این حال، باید توجه داشت که ریسکهایی همچون عدم بازپرداخت وامها و مشکلات امنیتی در پلتفرمها وجود دارد.

بازدهی در وامدهی ارز دیجیتال معمولاً بین 5 تا 15 درصد است، که این روش را به گزینهای جذاب برای کسب درآمد غیرفعال تبدیل میکند. با این حال، ریسکهایی وجود دارد که باید به آنها توجه کنید، از جمله ورشکستگی پلتفرم، نوسانات ارزش وثیقه و ابهامات قانونی.

بهره از طریق حسابهای پس انداز رمزارز

حسابهای پسانداز رمزارز مشابه حسابهای سنتی عمل میکنند اما بازدهی بالاتری ارائه میدهند. این حسابها معمولاً انعطافپذیری بیشتری دارند و به کاربران اجازه میدهند که در هر زمان وجوه خود را برداشت کنند، اگرچه گزینههای مدتدار (Fixed-Term) ممکن است بازدهی بیشتری ارائه دهند.

استخراج رمزارزها

ماینینگ (Mining یا استخراج) شامل استفاده از توان محاسباتی برای اعتبارسنجی تراکنشهای بلاکچین و کسب پاداش به صورت رمزارز است. استخراج بیتکوین و اتریوم از روشهای محبوب استخراج هستند، اما هزینههای بالای سختافزار و مصرف زیاد انرژی، ورود به این حوزه را گران و پیچیده کرده است.

ماینرهای تازهکار میتوانند ماینینگ ابری (cloud mining) یا ماینینگ آلتکوینها را به عنوان گزینههایی با موانع کمتر برای ورود بررسی کنند. این روشها میتوانند در بازارهای صعودی سودآور باشند، اما سودآوری آنها به عوامل زیر بستگی دارد:

راه اندازی مسترنود

مسترنودها (Masternode) گرههای تخصصی هستند که برای راهاندازی به وثیقه قابلتوجهی از رمزارز نیاز دارند. این گرهها در مدیریت حاکمیت بلاکچین نقش دارند و پاداشهای منظمی ارائه میدهند.

متنوع سازی استراتژیها

متنوع سازی ریسک را با پخش سرمایهگذاریها در روشهای مختلف درآمدزایی رمزارزها کاهش میدهد. برای مثال، ترکیب استیکینگ با وامدهی یا ییلد فارمنگ میتواند تعادلی میان پاداشهای بالقوه و ریسکها ایجاد کند.

تحقیق قبل از سرمایه گذاری روی یک روش

درک صحیح از پلتفرم، شبکه و ریسکها برای موفقیت در سرمایهگذاری رمزارزها ضروری است. استفاده از منابع معتبر برای ارزیابی فرصتها به شما کمک میکند تا تصمیمات آگاهانهتری بگیرید.

سرمایهگذاری را با مبالغ کوچک آغاز کنید تا ریسکها را به حداقل برسانید و از تجربههای خود بیاموزید. با افزایش اعتماد به نفس و کسب تخصص، میتوانید سرمایهگذاریهای خود را برای دستیابی به بازدهی بیشتر گسترش دهید.

مراقب کلاه برداریها باشید

رشد سریع رمزارزها فرصتهای شگفتانگیزی را فراهم کرده است، اما در کنار آن، کلاهبرداریهای بیشماری نیز ظهور کردهاند. ماهیت غیرمتمرکز و ناشناس رمزارزها، آنها را به هدفی مناسب برای کلاهبرداران تبدیل کرده است. با درک ریسکها و شناسایی نشانههای هشداردهنده، میتوانید از خود و سرمایههایتان محافظت کنید.

کلاهبرداریهای رایج شامل طرحهای پامپ و دامپ است، جایی که افراد بدخواه ارزش یک رمزارز را برای جذب خریداران افزایش میدهند و سپس داراییهای خود را میفروشند، که باعث سقوط قیمت میشود. حملات فیشینگ نیز یک ترفند رایج دیگر است، جایی که ایمیلها یا وبسایتهای جعلی برای سرقت اطلاعات شما یا کلیدهای کیف پول طراحی میشوند. اهدای رمزارز جعلی که وعده "رمزارز رایگان" در ازای واریز پول میدهند نیز گسترده است - اهدای واقعی هرگز از شما نمیخواهد که ابتدا پول ارسال کنید.

برای محافظت از خود، از وعدههای بازده تضمینی یا فشاری برای اقدام سریع پرهیز کنید. همیشه پلتفرمها، ایمیلها و پیشنهادات را از منابع رسمی تأیید کنید. از کیفپولهای امن استفاده کنید، احراز هویت دو مرحلهای (2FA) را فعال کنید و هرگز کلیدهای خصوصی یا عبارتهای بازیابی خود را به اشتراک نگذارید.

اگر قربانی کلاهبرداری شدید، بلافاصله آن را به پلتفرم و مقامات مربوطه گزارش دهید. اگرچه بازیابی وجوه از دست رفته میتواند دشوار باشد، اما آگاهی و هوشیاری میتواند به شما کمک کند تا از دامهای آینده جلوگیری کنید. ارز دیجیتال پتانسیلهای زیادی دارد، اما بهترین دفاع شما دانش و احتیاط است.

نکته پایانی

کسب درآمد غیرفعال با رمزارزها روشی دسترسپذیر برای رشد ثروت در حین حمایت از نوآوری بلاکچین است. از استیکینگ گرفته تا راهاندازی مسترنودها، روشهایی برای هر سطح مهارت و تحمل ریسک وجود دارد. استراتژیها را متنوع سازی کنید، بهدقت تحقیق کنید و با مبالغ کوچک شروع کنید تا با اطمینان در اکوسیستم رمزارزها حرکت کنید. با صبر و برنامهریزی، میتوانید درآمد غیرفعال از ارز دیجیتال را به حداکثر برسانید.

بیشتر بخوانید:

رئیسجمهور امریکا در ساعات اولیه حضور خود در مقام، به سرعت اقدام کرد و مجموعهای از دستورات اجرایی را در مقابل جمعیتی پرشور و سپس در دفتر بیضی (Oval Office) امضا کرد.

رئیسجمهور ترامپ روز دوشنبه موجی از دستورات اجرایی صادر کرد و ریاستجمهوری خود را با نمایش قدرتمندانهای از قدرت آغاز کرد که هدف آن نشان دادن تغییری اساسی در سیاستهای موجود در موضوعاتی مانند مهاجرت، محیط زیست و ابتکارات تنوع و گوناگونی (Diversity Initiatives) بود.

این موج از اقدامات اجرایی تلاشی بود برای لغو بسیاری از سیاستهای مهم داخلی رئیسجمهور بایدن، بهویژه در زمینه تغییرات اقلیمی و مهاجرت، در حالی که دستورکار ترامپ را مجدداً اعمال میکرد؛

برنامهای که شامل آغاز حفاری و استخراج منابع طبیعی بود و به طور اساسی نقش ایالات متحده به عنوان پناهگاهی جهانی برای پناهندگان و مهاجران را دگرگون میکرد.

آقای ترامپ در سخنرانی شامگاه دوشنبه اعلام کرد که نزدیک به 80 «اقدام اجرایی مخرب و رادیکال دولت قبلی» را نیز لغو میکند.

از جمله دستورات بایدن که لغو شدند، دستورهایی بودند که دولت فدرال را موظف به بازسازی برنامه پذیرش پناهندگان میکرد و بهتدریج استفاده وزارت دادگستری از زندانهای خصوصی را پایان میداد.

برخی از دستورات آقای ترامپ تقریباً بهطور قطع در دادگاه به چالش کشیده خواهند شد و برخی دیگر عمدتاً جنبه نمادین خواهند داشت. اما در مجموع، این دستورات نشاندهنده قصد او برای ایجاد تغییری اساسی از مسیر دولت بایدن و عمل به وعدههای انتخاباتیاش برای مقابله با آنچه او و مشاورانش بهعنوان تلاشی از سوی «دولت عمیق» برای خنثی کردن برنامههایش توصیف میکنند، است.

در اینجا برخی از دستوراتی که آقای ترامپ در اولین روز حضور خود در دفتر ریاستجمهوری امضا کرد آورده شده است:

نیروی کار فدرال:

مهاجرت و مرز:

جنسیت و ابتکارات گوناگونی، انصاف و شمول (Diversity, Equity, and Inclusion - DEI):

تعرفهها و تجارت:

انرژی و محیط زیست:

ممنوعیت تیکتاک

مشاوره با نهادهای فدرال درباره خطرات امنیت ملی ناشی از پلتفرم رسانه اجتماعی تیکتاک، سپس "پیگیری راهحلی که امنیت ملی را محافظت کند در حالی که پلتفرمی که 170 میلیون آمریکایی از آن استفاده میکنند، حفظ شود": آقای ترامپ دستور داد که نهادهای فدرال خطرات امنیت ملی مرتبط با تیکتاک را بررسی کنند و سپس یک راهحل پیدا کنند که امنیت ملی ایالات متحده را تأمین کند و در عین حال از حفظ پلتفرم محبوب در میان کاربران آمریکایی اطمینان حاصل شود. علاوه بر این، ترامپ از دادستان کل خود خواست تا اجرای قانونی را که بهطور موقت تیکتاک را به مدت 75 روز در ایالات متحده ممنوع میکرد، به تعویق بیندازد تا دولت ترامپ فرصت لازم را برای تعیین مسیر درست در این زمینه داشته باشد. این تصمیم بهویژه در راستای تلاشهای گستردهتر برای محدود کردن نفوذ چین در فناوری و امنیت سایبری ایالات متحده بود.

✔️ خبر مرتبط: ترامپ: ماسک میتواند تیکتاک را بخرد

دیگر دستورات

بیشتر بخوانید:

بیشتر افرادی که درباره رمزارزها میخوانند میدانند که بیتکوین، بهدلیل ویژگیهایش، اغلب بهعنوان "طلای دیجیتال" شناخته میشود. یک مطالعه جدید نشان میدهد که تعداد بیشتری از مردم در ایالات متحده بیتکوین را به طلا ترجیح میدهند.

پلتفرم ChainPlay با همکاری Storible یک نظرسنجی مشترک انجام دادند. در این مطالعه، آنها از 1428 آمریکایی درباره رمزارزها و سرمایهگذاریهایشان سوال کردند.

بر اساس گزارش، بیش از 68% از آمریکاییها اکنون مقداری رمزارز دارند. 77% از آنها قصد دارند سرمایهگذاری خود در رمزارزها را در سال 2025 افزایش دهند. 60% از سرمایهگذاران رمزارزها بر این باورند که ارزش داراییهایشان در سال 2025 دو برابر خواهد شد.

نتایج نظرسنجی نشان میدهد که 50% از مالکین رمزارزها را نسل "بومرز (boomers)" تشکیل میدهند، در حالی که تقریباً 30% از آنها " نسل هزاره (millennials) " هستند و بقیه متعلق به نسل Z هستند. نویسندگان گزارش نتیجهگیری کردهاند که مالکان رمزارزها جوانتر شدهاند. با این حال، مشخص نیست که از چه دادههایی بهعنوان مرجع استفاده شده است. عدم حضور نمایندگانی از نسل X در این گزارش سوالاتی را مطرح میکند.

متاسفانه، گزارش مشخص نمیکند که گروههای پاسخدهندگان چه کسانی بودهاند و چگونه ChainPlay و Storible انتخاب کردهاند که از چه کسانی نظرسنجی کنند.

✔️ خبر مرتبط: رئیس SEC: بیتکوین ممکن است مانند طلا دوام بیاورد

بر اساس منابع دیگر، تنها 13% از آمریکاییها تا نوامبر 2024 مالک رمزارز بودهاند. به نظر میرسد که این عدد بهطور قابل توجهی به روششناسی مورد استفاده بستگی دارد.

آمار جدید سرمایهگذاری در رمزارزها

یک نظرسنجی نشان داد که پیروزی ترامپ تأثیر جدی بر درک مردم از ارزهای دیجیتال گذاشت، به طوری که 38% از پاسخدهندگان پس از نتیجه انتخابات تصمیم به سرمایهگذاری در رمزارزها گرفتند.

مقدار زیادی از این افراد، یعنی 84%، نخستین خرید حود را انجام دادند و پس از پیروزی کاندیدای حامی رمزارزها تصمیم به امتحان شانس خود در این بازار کردند.

حالا وقت آن است که به طور دقیقتر به نکات سرمایهگذاری بیت کوین که در گزارش آمده است، پرداخته شود. سه نکته اصلی وجود دارد. اول، 51% از آمریکاییها بیش از 30% از داراییهای خود را در رمزارزهای میم کوین (meme coins) اختصاص میدهند. این یک آمار جالب است که نشان میدهد بازار پررونق میم کوینها شوخی نیست.

نکته دوم اشاره دارد به این که یک پنجم از آمریکاییها بیش از 30% از سرمایهگذاری خود را به رمزارزها تخصیص میدهند. و در نهایت، نکته سوم این که نزدیک به 52% از پاسخدهندگان اذعان کردند که برای سرمایهگذاری در بیتکوین، طلا یا سهام خود را میفروشند.

آشکار شدن این موضوع تغییرات اساسی در نگرش مردم را نشان میدهد. بیش از نیمی از پاسخدهندگان اکنون بر این باورند که بیتکوین برای ماندن آمده است و امنتر و احتمالاً سودآورتر از طلا یا سهام است.

ترجیح بیتکوین بر طلا یا سهام هنوز در دوران صعودی سال 2017 نگرشی حاشیهای بود. امروزه، زمانی که دولتهای مختلف در سراسر جهان اعلام میکنند که بیتکوین استخراج یا ذخیره خواهند کرد یا از آن برای پرداختهای بینالمللی استفاده خواهند کرد، مردم بدون پیشداوری به بیتکوین نگاه میکنند.

✔️ خبر مرتبط: داده ها دروغ نمی گویند: شواهد نشان از تکرار سناریوی سال 2017 بیت کوین دارد

علاوه بر این، آمارها نشان میدهند که این افراد نه تنها تصمیم به خرید بیتکوین گرفتهاند، بلکه قدم بیشتری برداشته و داراییهای سنتی خود را برای سرمایهگذاری ابتدا در بیتکوین فروختهاند. بر اساس نظرسنجی، بیش از 51% از این افراد در آمریکا هستند. این موضوع رشد بیسابقه خوشبینی به طلای دیجیتال را نشان میدهد.

بیت کوین و طلا

نام "طلای دیجیتال" البته دلایل خود را دارد. بیتکوین شباهتهایی با طلا دارد. هر دو دارایی کمیاب و ضدتورمی هستند. در آینده طلا یا بیتکوین بیشتری نخواهیم داشت. مقدار هر دو دارایی محدود است و احتمال افزایش آنها کم است. احتمالاً درباره کاهش پاداش استخراج بیتکوین هر چهار سال یکبار (آنچه که به آن "هاوینگ" گفته میشود) شنیدهاید. استخراج طلا نیز کاهش مییابد، با این حال سرعت کاهش استخراج طلا بسیار کمتر از افزایش کمیابی بیتکوین است.

کارشناسان گمانهزنی میکنند که آیا بشریت به نقطه "اوج طلا" رسیده است (لحظهای که پس از آن استخراج طلا به طور مداوم کاهش مییابد). در مورد بیتکوین، اوج تولید بیتکوین در سالهای اولیه بود و از آن زمان تولید همیشه کاهش یافته است، که بیتکوین را کمیابتر از طلا میکند. زمانی که استخراج طلا تنها چند درصد کاهش مییابد، استخراج بیتکوین ممکن است 50% کاهش یابد.

علاوه بر این، پس از استخراج تمام بیتکوینها، ممکن است بیتکوین به شدت افزایش یابد، در حالی که معدنچیان طلا ممکن است به طور واقعی شروع به استخراج طلا از ماه کنند و عرضه کلی آن را برای بازارهای زمین افزایش دهند. در حالی که طلا به دلیل استفاده در دستگاهها، جواهرات و محصولات دیگر به طور فزایندهای کمیاب میشود، بیتکوینها از دست میروند یا برای همیشه مسدود میشوند. سرعتی که بیتکوینها از دست میروند آنقدر بالا بوده است که در 16 سال وجود بیتکوین، حدود 20% از تمام واحدها به عنوان گمشده در نظر گرفته میشوند.

بر اساس گفتههای مارک کوبان، کارآفرین و شخصیت تلویزیونی، بیتکوین به یک دارایی ارزشمند تبدیل شده و به سطح پذیرشی مشابه طلا دست یافته است. هم او و هم مایکل سیلور، رهبر شرکت مایکرو استراتژی (MicroStrategy)، اشاره میکنند که برخلاف طلا، بیتکوین حمل و نقل و کنترل آسانتری دارد.

سیلور یک بار یک آزمایش فکری ارائه داد که در آن باید تصور کنیم که میخواهیم مقدار زیادی طلا یا پول نقد را به هواپیما ببریم. افسران فرودگاه مالکین را به عنوان دزد تلقی خواهند کرد. همین اتفاق زمانی که بخواهیم مبلغ زیادی پول را از طریق انتقال بانکی به خارج از کشور ارسال کنیم نیز میافتد. سیلور اشاره میکند که برخلاف داراییهای سنتی، بیتکوین به مالکین این امکان را میدهد که بر داراییهای خود تسلط و کنترل کامل داشته باشند.

در یک مورد دیگر، سیلور اشاره کرد که دوران طلا در قرن 16 پایان یافت، زمانی که روشهای دیگری برای پرداخت محبوبتر شدند. با این حال، تخمین کوبان که بیتکوین را در کنار طلا قرار میدهد، به نظر کمتر افراطی است زیرا مردم هنوز در طلا سرمایهگذاری میکنند، در حالی که واضح است که این بیتکوین است، نه طلا، که در حال تجربه مرحله شکوفایی خود است. نقطه ضعف احتمالی بیتکوین نوسان بالاتر و تاریخچه کوتاهتر بازار آن است. با این حال، از سال 2025، صعودهای آن همیشه از نزولها برجستهتر بوده است.

بیشتر بخوانید:

کمیسیون بورس و اوراق بهادار ایالات متحده (SEC): مارک تی اویده به عنوان رئیس موقت کمیسیون بورس و اوراق بهادار منصوب شد.

جریان مهاجران به مرز آمریکا و مکزیک به طور قابل توجهی کاهش یافته است و هیچ کاروان مهاجرتی در زمان نظارت او به مرز نرسیده است

کانادا باید بر امنیت مرزی خود تأکید بیشتری داشته باشد.

طبق گزارشات، بانک مرکزی ژاپن در جلسه این هفته به سمت سیاست افزایش نرخ بهره حرکت میکند

جلسه بانک مرکزی ژاپن (BOJ) در تاریخ 24 ژانویه برگزار میشود و بازار احتمال افزایش نرخ بهره را حدود 85% پیشبینی کرده است، بنابراین این گزارش چندان غیرمنتظره نیست.

ما در دفاع از رابطه اقتصادی بین ایالات متحده و کانادا ثابتقدم خواهیم ماند.

من انتظار دارم وزیر خارجه مکزیک و همتای آمریکایی سه شنبه یا چهارشنبه صحبت کنند.

عصر طلایی ایالات متحده نیازمند منابع کانادا خواهد بود.

ترامپ یک مذاکرهکننده ماهر است و تلاش خواهد کرد تا شرکای مذاکره را کمی در حالت عدم تعادل نگه دارد.

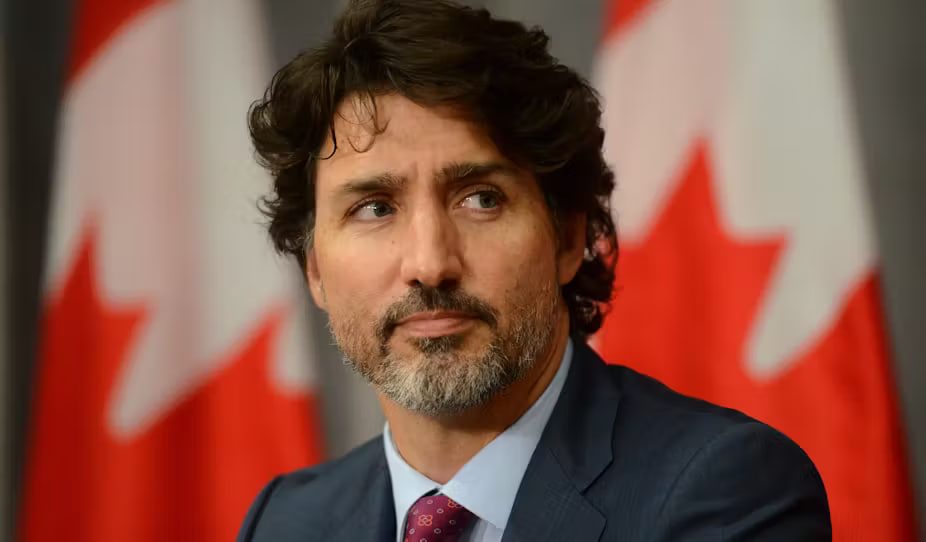

ترودو تا زمان انتخاب رهبر جدید لیبرالها در ماه مارس نخست وزیر خواهد بود، بنابراین اگر تعرفهها در اول فوریه اعمال شود، او کسی است که با تعرفهها سروکار دارد.

ترودو از ایده تعرفههای تلافیجویانه معادل دلار به دلار حمایت میکند.

تعرفههای تلافیجویانه معادل دلار به دلار به معنای اعمال تعرفههای مشابه یا برابر از سوی یک کشور بهعنوان واکنشی به تعرفههای اعمال شده از سوی کشور دیگر است. به عبارت دیگر، هر تعرفهای که یک کشور علیه محصولات یک کشور دیگر اعمال کند، طرف مقابل نیز همان تعرفه را بهطور متقابل اعمال میکند.

ترودو تا زمان انتخاب رهبر جدید لیبرالها در ماه مارس نخست وزیر خواهد بود، بنابراین اگر تعرفهها در اول فوریه اعمال شود، او کسی است که با تعرفهها سروکار دارد.

سرمایهگذاری در کامودیتیها باید در سال 2025 بهعنوان یک پوشش ریسک در برابر تورم و عدمقطعیت اقتصادی همچنان عملکرد خوبی داشته باشد. بهطور خاص، پیشبینی میشود که طلا و نقره بهتر از سایر بخشها عمل کنند.

با وجود چشمانداز مثبت در پیشبینی سال 2025، اول هانسن، رئیس استراتژی کامودیتی در ساکسو بانک، به سرمایهگذاران توصیه کرد که هنگام ساخت یک سبد کامودیتی در پرتفویهای خود دقت کافی را داشته باشند. طلا و نقره پس از روند تاریخی خود در سال 2024، همچنان از جمله انتخابهای برتر او هستند.

هانسن گفت که پیشبینی میکند قیمت طلا امسال به 2900 دلار در هر اونس برسد، که نشاندهنده افزایشی 7 درصدی از سطوح فعلی است. با این حال، هانسن پتانسیل بیشتری را برای نقره میبیند و پیشبینی میکند که قیمتها به 38 دلار در هر اونس برسد، که افزایش تقریبی 30 درصدی از سطوح فعلی خواهد بود. او افزود که چشمانداز او به سمت بالا متمایل است.

با نگاهی به طلا، هانسِن اشاره کرد که این فلز گرانبها تا سال 2025 همچنان بهعنوان یک دارایی پناهگاه امن مهم باقی خواهد ماند.

او گفت: "تقاضا برای فلزات سرمایهگذاری بهدلیل چشمانداز ژئوپولیتیکی روز به روز نااطمینانتر شده، جایی که تنشهای جهانی و تغییرات اقتصادی باعث شده است تا سرمایهگذاران بهدنبال داراییهای امنتر باشند، روندی که هیچ نشانهای از کمرنگ شدن آن در آینده نزدیک دیده نمیشود. علاوه بر این، نگرانیها درباره افزایش بدهی جهانی، بهویژه در ایالات متحده، سرمایهگذاران را بر آن داشته تا با روی آوردن به فلزات گرانبها، خود را در برابر ناپایداری اقتصادی محافظت کنند."

✔️ خبر مرتبط: چرا سرمایه گذاران باید به نقره به عنوان یک گزینه جذاب نگاه کنند؟

با این حال، او افزود که سرمایهگذاران باید صبور باشند چرا که فدرال رزرو در حال کاهش دوره سیاستهای تسهیلی خود است. در حال حاضر، بازارها تنها یک کاهش نرخ بهره را برای امسال پیشبینی میکنند که تفاوت چشمگیری با انتظارات چند ماه پیش دارد. موضع هاوکیش بانک مرکزی ایالات متحده ممکن است از دلار آمریکا حمایت کند و این موضوع میتواند موجب نوساناتی در بازار فلزات گرانبها شود.

با وجود برخی چالشها، هانسن نگرش مثبتتری به نقره دارد بهدلیل نقش دوگانه آن بهعنوان یک فلز پولی و صنعتی.

او گفت: "در سال 2024، افزایش تقاضای صنعتی کمک کرد تا کمبود فیزیکی در بازار نقره ایجاد شود. بخشهایی مانند الکترونیک و انرژیهای تجدیدپذیر، بهویژه فناوریهای فتوولتائیک (خورشیدی)، سهم زیادی در این افزایش داشتند. انتظار میرود که تقاضای صنعتی پایدار، نقره را در کسری عرضه بهسمت سال 2025 نگه دارد، که احتمالاً با افزایش تقاضای 'کاغذی' از طریق صندوقهای قابل معامله در بورس، این کسری عمیقتر شود." ("paper demand" به تقاضا برای داراییهای مالی که پشتوانه فیزیکی ندارند، اطلاق میشود. این تقاضا مربوط به ابزارهای مالی غیرفیزیکی مانند قراردادهای آتی، آپشنها یا صندوقهای قابل معامله در بورس (ETFs) گفته میشود. این نوع تقاضا برخلاف خرید فیزیکی کالا، بیشتر به خرید و فروش اوراق بهادار مربوط میشود که به نوعی به کالاهای واقعی مانند طلا و نقره مرتبط است.)

با ادامه عملکرد بهتر نقره نسبت به طلا، هانسِن پیشبینی میکند که نسبت طلا به نقره از سطح فعلی 88 به حدود 75 کاهش یابد.

موضع مثبت هانسن نسبت به نقره با چشمانداز وسیعتر او در بازار کامودیتیها همراستا است. او پتانسیل بیشتری برای فلزات مرتبط با برقیسازی اقتصاد جهانی نسبت به فلزات مرتبط با ساختوساز میبیند.

او گفت: "در میان فلزات صنعتی، ما دیدگاه بلندمدت مثبت خود را نسبت به فلزاتی که از انتقال انرژی پشتیبانی میکنند، بهویژه مس و آلومینیوم، حفظ میکنیم. این فلزات از سرمایهگذاریها در شبکه برق و رشد سریع نصبهای انرژیهای تجدیدپذیر از خودروهای الکتریکی گرفته تا پنلهای خورشیدی و توربینهای بادی حمایت میکنند. از سوی دیگر، ما پتانسیل محدودی برای فلزات وابسته به تقاضای بخش ساختوساز، مانند سنگآهن و فولاد، میبینیم."

بیشتر بخوانید:

سخنرانی دومین مراسم تحلیف دونالد ترامپ در روز دوشنبه با روحیات شخص او همخوانی داشت. این سخنرانی بیشتر شبیه به یک نطق انتخاباتی بود تا جشن گرفتن یک هدف والاتر. این موضوع قابل پیشبینی بود. ترامپ از شاعرانگی دوری میکند و به نثر عملی و قانعکننده پایبند است، حتی زمانی که غیرعملی و تحریکآمیز به نظر میرسد.

پیش از این سخنرانی، پیشبینیهایی وجود داشت که ترامپ ممکن است بر "وحدت" تأکید کند. پیشبینیهای مشابهی در مورد سخنرانی او در کنوانسیون ملی جمهوریخواهان در ماه ژوئیه نیز مطرح شده بود. اما "وحدت" در آن مراسم تقریباً حضوری نداشت و در سخنرانی روز دوشنبه نیز ترامپ فقط از این واژه استفاده کرد. او وعده داد که "روح جدیدی از وحدت" را به جهان خواهد آورد و اعلام کرد که "وحدت ملی اکنون در حال بازگشت به آمریکا است"، در حالی که محتوای سخنرانی او نشاندهنده خلاف این ادعا بود.

ترامپ سخنرانی را ارائه داد که خودش میخواست و ما باید حرف او را همانطور که بیان کرد بپذیریم. او مصمم است که ساختار دولت ایالات متحده را بازآرایی کند، برتری آمریکا در جهان را بازگرداند، مهاجرت را سرکوب کند، ابتکارات مربوط به متنوع سازی (diversity initiatives) را کنار بگذارد، بحران آبوهوا را نادیده بگیرد، محدودیتهای قوانین فدرال را کاهش دهد و نسخه خود از رشد اقتصادی را در اولویت قرار دهد. او همچنین تلاش کرد تاریخ را بازنویسی کند. ترامپ بار دیگر در سخنانش، درباره دزدیده شدن انتخابات ریاستجمهوری 2020 صخبت کرد و سپس تقریباً همه متهمان و محکومان مرتبط با شورش 6 ژانویه 2021 به ساختمان کنگره، همان جایی که دوره دوم ریاستجمهوری خود را آغاز کرد، عفو کرد. (عبارت "diversity initiatives" به مجموعه اقدامها، برنامهها یا سیاستهایی اطلاق میشود که هدفشان افزایش تنوع در محیطهای مختلف مانند محلهای کار، مدارس، دانشگاهها یا جامعه بهطور کلی است. این ابتکارات معمولاً به منظور ارتقاء فرصتهای برابر برای افراد با پیشینههای مختلف از نظر نژادی، قومی، جنسیتی، مذهبی، اجتماعی و سایر ویژگیهای فردی و فرهنگی طراحی میشوند. هدف این برنامهها اغلب کاهش تبعیض و ایجاد محیطهای بیشتر شمول و متنوع است.)

تا پایان روز، ترامپ موجی از دستورات اجرایی را امضا کرد که شامل بستن مرز جنوبی بهعنوان بخشی از اعلام وضعیت اضطراری برای مهار مهاجرت، پایان دادن به حق شهروندی بر اساس تولد، خارج کردن آمریکا از ابتکارات جهانی آبوهوا و سلامت عمومی، تعویق ممنوعیت تیکتاک و آغاز بررسیهای مربوط به تخلفات ادعایی در چندین آژانس فدرال بود. او بیش از هفتاد دستور اجرایی جو بایدن را لغو کرد، از جمله دستوراتی که قیمت داروهای تجویزی را کاهش میداد، حفاری در مناطق ساحلی خاص را ممنوع میکرد و به نیروهای نظامی تراجنسیتی اجازه خدمت میداد.

ترامپ همچنین استخدام در سطح فدرال را متوقف کرد و خواستار بازگشت کارمندان دولتی به محل کار شد. او در ادامه شب به خبرنگاران گفت که ممکن است تعرفههای تنبیهی علیه مکزیک و کانادا اعمال کند. دستورات اجرایی راهنمای اقدامات آژانسهای فدرال هستند. آنها قانون محسوب نمیشوند و بسیاری از دستورات ترامپ ممکن است در دادگاه با چالش مواجه شوند. با این حال، این اقدامات بهعنوان یک بیانیه اولیه تلقی میشوند.

✔️ خبر مرتبط: دستورات اجرایی ترامپ در روز اول ریاست جمهوری برای بازسازی سیاستهای مرزی و مهاجرتی

اگرچه ترامپ از تصویر "قتلعام آمریکایی" که سخنرانی افتتاحیه نخستین دوره ریاستجمهوری هشت سال پیش را تعریف میکرد، یاد نکرد، اما تلاش دوم او نیز با تصاویری از یک آمریکای ضعیف و تهدیدشده تزئین شده بود؛ کشوری که چنان فروپاشیده و گرفتار است که تنها یک معجزه میتواند آن را نجات دهد. در همین راستا، او به حضار در روتوندای کنگره و مخاطبان جهانی یادآوری کرد که تابستان گذشته از گلوله یک تروریست جان سالم به در برد، چرا که به گفته خودش: "خداوند مرا نجات داد تا دوباره آمریکا را بزرگ کنم."

این رویکرد نیز برای ترامپ چیزی آشنا است. او به طور مکرر در اولین دوره ریاستجمهوری خود از خودش بهعنوان "برگزیده" یاد میکرد. بدون شک این مسئله برای یک سخنرانی تحلیف نیز کافی به نظر میرسید. علاوه بر این، هرچه مردم بیشتر باور کنند که در هرج و مرج گرفتار شدهاند، تمایل بیشتری خواهند داشت که به یک نیروی الهی یا یک شخصیت اقتدارگرا که وضعیت اضطراری ملی اعلام میکند، برای نجات خود تکیه کنند.

ترامپِ گذشته را با حال در هم آمیخت. او با یادآوری تسخیر غرب آمریکا و مفهوم "سرنوشت آشکار" از قرن نوزدهم، وعده داد که کانال پاناما را بازپس میگیرد، خلیج مکزیک و دنالی را تغییر نام دهد و پرچم ایالات متحده را روی مریخ بکارد (که این موضوع باعث خوشحالی ایلان ماسک شد و مورد تشویق حضار قرار گرفت).

او دوران ریاست جمهوری ویلیام مککینلی را بهعنوان الگویی برای مسیری مبتنی بر تعرفهها برای رسیدن به شکوفایی اقتصادی امروز معرفی کرد. ترامپ اشاره کرد که آمریکاییها بردهداری را پایان دادند، اما نادیده گرفت که بسیاری از آنان زمانی از بردهداری سود میبردند و حتی برای حفظ آن جنگ تجزیهطلبانهای به راه انداختند. او همچنین وعده داد که از قانون دشمنان خارجی مصوب 1798 برای هدف قرار دادن باندها و جنایتکاران خارجی که در آمریکا فعالیت میکنند استفاده کند، ابزاری که آن را برای برنامه گستردهتر خود برای اخراج میلیونها مهاجر نیز مفید میداند.

✔️ خبر مرتبط: پنج نکته کلیدی از ساعات اولیه ریاست جمهوری دوم ترامپ که باید بدانید!

او همواره در میدانی از تحریف واقعیت رشد کرده و دوام آورده است و اجازه نداد واقعیت به سخنرانی تحلیف او نیز نفوذ کند.

او گفت که تضمین خواهد کرد ایالات متحده "دوباره یک ملت ثروتمند شود." (تولید ناخالص داخلی آمریکا در حال حاضر بیشتر از مجموع سه کشور ثروتمند بعدی است.) او گفت که قصد دارد وضعیت اضطراری ملی در حوزه انرژی اعلام کند. (تولید نفت آمریکا در بالاترین رکورد خود قرار دارد و صنعت پررونق انرژی نگران مازاد عرضه است.)

او وعده داد که تورم را شکست دهد و "هزینهها و قیمتها را به سرعت کاهش دهد." (برنامه تعرفهای او، اگر اجرایی شود، احتمالاً تأثیری معکوس خواهد داشت.) او گفت که میخواهد "تمام سانسورهای دولتی" را متوقف کند و "آزادی بیان را به آمریکا بازگرداند." (او به طور مکرر از رسانهها شکایت کرده است و دولت آینده او از هماکنون تهدیدهای نظارتی علیه مطبوعات را مطرح کرده است.)

او "حاکمیت قانون" را ستایش کرد. (او یک جنایتکار محکوم است و در تحریک شورش 6 ژانویه 2021 نقش داشته است.) او از بحران "فساد" در دولت فدرال ابراز نگرانی کرد. (او قصد دارد به صنعت رمزارز که خود و خانوادهاش در آن سرمایهگذاری قابل توجهی دارند، حمایت فدرال اعطا کند.)

او گفت که قصد دارد "قویترین نیروی نظامی که جهان تاکنون دیده است" را بسازد. (هزینههای نظامی آمریکا در حال حاضر در بالاترین رکورد خود قرار دارد.) او گفت که دوران ریاستجمهوری او باعث خواهد شد که ایالات متحده به یک "ملت آزاد، مستقل و حاکم" تبدیل شود.

او همچنین تلاش کرد تا از کارگران آمریکایی، "کشاورزان و سربازان، کابویها و کارگران کارخانهها، کارگران فولاد و معدنچیان زغالسنگ، افسران پلیس و پیشگامان" که اقتصاد آمریکا را تأمین کردهاند، ستایش کند. بخش قابل توجهی از این کارگران به او در انتخابات دوباره کمک کردند.

او به این رأیدهندگان و دیگران در روز دوشنبه گفت که "آزادی"، "قانون اساسی" و "خدای ما" را در آغوش خواهد گرفت و به طور خصوصی، مشابه فیلم علمی تخیلی "روز استقلال"، اعلام کرد که "20 ژانویه 2025، روز آزادی است."

ترامپ علاقه دارد خود را با پیشینیان ریاستجمهوری مقایسه کند، و رونالد ریگان یکی از مقایسههای رایج است. اما دو سخنرانی تحلیف ریگان بهطور برجستهای به سمت بردباری و وحدت اشاره داشت، مواردی که ترامپ هیچگاه قادر به پذیرش آنها نبوده است. ریگان در سال 1981 گفت: "چطور میتوانیم کشورمان را دوست داشته باشیم و هموطنان را دوست نداشته باشیم؛ و با دوست داشتن آنها، دست یاری به سویشان دراز کنیم وقتی میافتند، آنها را درمان کنیم وقتی بیمارند، و فرصت فراهم کنیم تا خودکفا شوند." او در سال 1985 نیز گفت: "بیایید تصمیم بگیریم که ما، مردم، یک جامعه فرصتی آمریکایی بسازیم که در آن همه ما — سفید و سیاه، غنی و فقیر، جوان و پیر — با هم پیش برویم، شانه به شانه."

دست یاری دراز کردن؟ نه، نه. ترامپ یک دعوای خشونتآمیز را میخواهد — و او حزب جمهوریخواه را به شکل خود بازسازی کرده است. او همچنین در مورد سیاستها و ارزشهایی که سیاستمداران دوران ریگان نیز به آنها باور داشتند اما سعی میکردند آنها را پنهان نگه دارند، به صراحت صحبت میکند. ترامپ نقاب را کنار زده است و حامیانش این صراحت را تازه و خوشایند مییابند.

ترامپ در ماه ژوئن 79 ساله میشود. او به اندازه کافی پیر است که بداند سخنرانیها، چه ریشه در نثر داشته باشند و چه شعر، تنها تا حدی میتوانند رئیسجمهورها را پیش ببرند. عمل کردن به وعدهها و وارد شدن به جبهههای قانونگذاری جایی است که اقدام واقعی رخ میدهد. او در روز دوشنبه اعلام کرد: "من با شما هستم، برای شما مبارزه خواهم کرد و برای شما پیروز خواهم شد."

دنیای رمزارزها هیچگاه آرام نمیگیرد و سال 2024 هم از این قاعده مستثنی نبود. این سال با نوسانات، نوآوریها و دستاوردهای مهمی همراه بود که ممکن است پایهگذار آینده داراییهای دیجیتال باشند. از سرکوبهای نظارتی در بازارهای بزرگ گرفته تا پذیرش شگفتانگیز رمزارزها توسط رهبران سیاسی مانند رئیسجمهور ایالات متحده، دونالد ترامپ، روایت پیرامون رمزارزها پیچیدهتر از همیشه شده است.

رمزارزهای اصلی مانند بیتکوین همچنان سلطه خود را حفظ کردند، با پشتیبانی سرمایهگذاریهای نهادی و ادغام در سیستم مالی سنتی. در عین حال، انتقال اتریوم به الگوریتم اثبات سهام (proof-of-stake) به بلوغ رسید و نوآوریهایی در برنامههای غیرمتمرکز (dApps) و امور مالی غیرمتمرکز (DeFi) ایجاد کرد. در همین حال، بخشهای نوظهور مانند توکنهای مبتنی بر هوش مصنوعی و میم کوینها توجه موج جدیدی از سرمایهگذاران را به خود جلب کردند و تنوع و پویایی فضای رمزارزها را برجسته کردند.

در حال حاضر میلیونها رمزارز در جهان وجود دارد. با این حال، رمزارزهای زیر برخی از برترین رمزارزها برای نظارت در سال 2025 هستند که توکنهایی را نشان میدهند که در حال شکلدهی به حال حاضر بوده و آنچه را که در آینده مالی و فناوری ممکن است را بازتعریف میکنند.

روش مورد استفاده برای انتخاب این رمزارزهای برتر

برای شناسایی برترین رمزارزها برای سال 2025، ما بر ترکیبی از معیارهای بازار، نوآوری و کاربرد دنیای واقعی تمرکز کردیم. معیارهای کلیدی شامل سرمایه بازار، عملکرد قیمت، حجم معاملات و همچنین توانایی هر پروژه در مقابله با چالشهای موجود در اکوسیستم بلاکچین بودند.

پیشرفتهای فناوری، اکوسیستمهای قوی و سازگاری با روندهای کلان اقتصادی از عوامل حیاتی بودند. همچنین، ارتباط فرهنگی و پشتیبانی جامعه نیز مورد توجه قرار گرفت، چرا که این موارد نقش مهمی در موفقیت توکنهایی مانند دوجکوین دارند. این رویکرد متعادل، ارزهای دیجیتالی را برجسته میکند که نه تنها امروز تأثیرگذار هستند بلکه برای آینده نیز موقعیت مناسبی دارند.

چرا باید بیت کوین را زیرنظر داشت؟

بیتکوین، اولین رمزارز جهان، همچنان با روایت "طلای دیجیتال" بر بازار تسلط دارد. عرضه ثابت 21 میلیون سکه آن کمبود را تضمین میکند، که یکی از عواملی است که به افزایش قیمت آن به بیش از 100000 دلار در سال 2024 کمک کرده است. تابآوری قوی این کوین در برابر نظارتهای نظارتی و نوسانات بازار، جایگاه آن را بهعنوان سنگ بنای اقتصاد ارز دیجیتال تثبیت کرده است.