یوتوتایمز » بایگانی: امیر موسوی

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

ریوز، وزیر خزانهداری بریتانیا، از مجموعهای از اقدامات جدید برای تنظیم بازار داراییهای دیجیتال در این کشور رونمایی کرد. وی اعلام نمود که دولت بریتانیا امروز پیشنویس قانونی را منتشر خواهد کرد که هدف آن ایجاد چارچوبی شفاف، قابل اعتماد و منسجم برای صنعت رمزارزهاست.

طبق بیانیه وزارت خزانهداری، صرافیهای رمزارزی، شرکتهای معاملهگر و نمایندگان فعال در این حوزه که مشتریان بریتانیایی دارند، موظف خواهند بود از این پس استانداردهای دقیقی را در زمینه شفافیت، حفاظت از مصرفکننده و پایداری عملیاتی رعایت کنند. هدف این مقررات تازه، حمایت از کاربران، تقویت اعتماد سرمایهگذاران و فراهمسازی بستری مطمئن برای رشد صنعت فینتک در بریتانیا عنوان شده است.

ریوز همچنین خاطرنشان کرد که دولت بریتانیا قصد دارد استراتژی جدید خود برای رقابتپذیری خدمات مالی را در ۱۵ ژوئیه ارائه دهد. وی تأکید کرد که این برنامه به کسبوکارها کمک میکند تا به نیروهای متخصص دسترسی پیدا کرده و آنها را توسعه دهند. او افزود: «انتظار داریم در ماه ژوئن گفتوگوهای بیشتری با ایالات متحده درباره تنظیم مقررات بازار رمزارزها داشته باشیم.»

شاخص اطمینان مصرفکننده کنفرانس بورد آمریکا - CB Consumer Confidence (آوریل)

طبق گزارش کنفرانس بورد، انتظارات مصرفکنندگان از تورم در ۱۲ ماه آینده به ۷ درصد افزایش یافته که بالاترین میزان از نوامبر ۲۰۲۲ است؛ دورانی که آمریکا با تورم شدید دست و پنجه نرم میکرد.

آمار فرصتهای شغلی - JOLTS Job Openings (مارس)

تعداد ترک شغل: 3.25 میلیون (قبلی: 3.332 میلیون)

بر اساس گزارش منابع آگاه، چین تصمیم گرفته است تعرفه ۱۲۵ درصدی اعمال شده بر واردات اتان از ایالات متحده را لغو کند. این تعرفه که در اوایل ماه جاری میلادی در پاسخ به اقدامات تجاری واشنگتن وضع شده بود، حالا به طور کامل کنار گذاشته شده است.

این اقدام چین از دو منظر حائز اهمیت است. اول اینکه فشار قابل توجهی را از دوش شرکتهای چینی فعال در حوزه پتروشیمی برمیدارد. دوم آنکه با ایجاد بازار برای مایعات گازی طبیعی تولید شده در فرآیند استخراج گاز شیل در ایالات متحده، نوعی همکاری برد-برد شکل میگیرد.

پیشبینی میشود به دلیل کاهش تقاضا و عرضه کافی، قیمت نفت برنت از ۸۱ دلار در سال ۲۰۲۴ به ۶۴ دلار در ۲۰۲۵ و ۶۰ دلار در ۲۰۲۶ کاهش یابد.

کاهش تقاضای جهانی نفت عمدتاً ناشی از رشد اقتصادی پایینتر و توسعه سریع خودروهای برقی در چین است.

کاهش قیمت کالاها ممکن است ریسکهای تورمی کوتاهمدت ناشی از موانع تجاری را تا حدی تعدیل کند.

انتظار میرود قیمت انرژی در سال ۲۰۲۵ حدود ۱۷ درصد کاهش یابد و به پایینترین سطح در پنج سال گذشته برسد و در سال ۲۰۲۶ نیز ۶ درصد دیگر افت کند.

قیمت جهانی کالاها در سال ۲۰۲۵ حدود ۱۲ درصد و در سال ۲۰۲۶ نیز ۵ درصد دیگر کاهش خواهد یافت، زیرا رشد اقتصادی در حال ضعیف شدن است.

با در نظر گرفتن نرخ تورم، قیمت کالاها تا سطح میانگین سالهای ۲۰۱۵ تا ۲۰۱۹ کاهش خواهد یافت و دوره افزایش قیمتی ناشی از همهگیری کرونا و جنگ اوکراین به پایان خواهد رسید.

برنامه آمازون برای نمایش تأثیر تعرفهها، اقدامی خصمانه تلقی میشود.

به تازگی درباره اطلاعیه آمازون با ترامپ تلفنی صحبت کردیم؛ در مورد رابطه میان ترامپ و بزوس نظری نمیدهم.

قرار است ترامپ روز چهارشنبه جلسهای با مدیران عامل برگزار کند.

اظهارات امروز اسکات بسنت، وزیر خزانهداری ایالات متحده، چشمانداز روشنتری از سیاستهای اقتصادی دولت و مسیر آینده مذاکرات تجاری آمریکا ترسیم کرد. او در سخنرانیهای پی در پی خود به مسائل مهمی چون تعرفهها، مشوقهای مالیاتی، همکاری با شرکای آسیایی، و حمایت از صنایع خودروسازی پرداخت.

بسنت تأکید کرد که درآمد حاصل از تعرفهها میتواند برای ارائه مشوقهای مالیاتی مورد استفاده قرار گیرد، و افزود که احتمال زیادی وجود دارد که در بسته مالیاتی جدید، کاهش مالیات بر درآمد گنجانده شود. به گفته او، گفتوگو با ۱۷ کشور مختلف در هفتههای آتی در دستور کار است. وی از هند به عنوان یکی از شرکای «سادهتر در مذاکرات» یاد کرد و گفت مذاکرات با کره جنوبی و ژاپن نیز پیشرفت قابل توجهی داشته است.

او اشاره کرد که اغلب دولتها ترجیح میدهند قبل از ورود به انتخابات، چارچوب کلی توافقات تجاری را مشخص کنند، زیرا اعلام چنین توافقاتی میتواند موجب کاهش عدم قطعیت در بازارها شود. از جمله دستاوردهای مدنظر، حذف مالیات اینترنتی در اروپا، ترویج تولیدات خاص و مشوقهایی برای سرمایهگذاری در خطوط تولید و کارخانهها است. بسنت اعلام کرد که مشوقهای مالیاتی برای سرمایهگذاری صنعتی، به صورت بازگشتی از ۲۰ ژانویه اعمال خواهد شد.

او همچنین بر نقش استراتژیک تعرفهها علیه چین تأکید کرد و گفت این تعرفهها به مرور باعث از بین رفتن مشاغل در چین میشوند و به لحاظ اقتصادی برای آن کشور پایدار نیستند. به گفته بسنت، «بار مسئولیت» در مذاکرات آینده بر دوش پکن خواهد بود. او با طعنه گفت که رئیس جمهور ترامپ در حال ایجاد «ابهام استراتژیک» است تا طرفهای مقابل را وادار به امتیازدهی کند.

از دیگر نکات مهم، حمایت از صنعت خودروسازی بود. بسنت گفت ترامپ با تولیدکنندگان داخلی و خارجی خودرو دیدار داشته و به دنبال دادن مهلت و تخفیفهای تعرفهای به آنهاست تا شغلهای بیشتری در آمریکا ایجاد شود. البته او اشاره کرد که جزئیات دقیق معافیتها اعلام نخواهد شد.

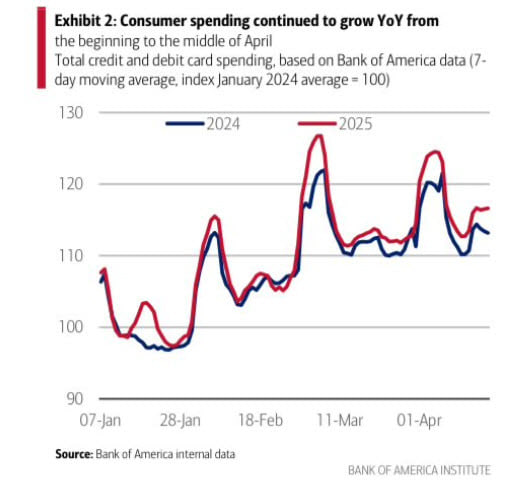

دادههای جدید از بانک آمریکا نشان میدهد که در ماه آوریل برخلاف انتظارات، کاهش قابل توجهی در هزینههای مصرفکنندگان آمریکایی مشاهده نشده است. در واقع، حتی نشانههایی از افزایش اندک در میزان هزینهها پس از اعلام تعرفههای جدید نیز به چشم میخورد. به گفته تحلیلگران، این افزایش در هزینهها میتواند به دلیل پیشدستی مصرفکنندگان در برابر اعمال تعرفهها باشد؛ یعنی مردم به این دلیل که انتظار دارند قیمتها به زودی بالا برود، خریدهای خود را جلو انداختهاند.

نکته قابل توجه دیگر این است که افت اخیر در شاخص اعتماد مصرفکننده، هنوز به کاهش واقعی در هزینهها منجر نشده است. این پدیده نشان میدهد که با وجود نگرانیهای زیاد درباره چشمانداز اقتصادی آمریکا و جهان، مصرفکنندگان همچنان به خرج کردن ادامه میدهند. با این حال، تحلیلگران هشدار میدهد که برای مشاهده یک تغییر اساسی در بازار، یا باید شاهد افزایش محسوس نرخ بیکاری باشیم یا نشانههای جدیتری از افزایش تورم ظاهر شود. بدون این تحولات، ممکن است بازار همچنان در برابر فشارهای منفی مقاومت کند.

ارزیابی مسیر سیاستهای پولی بدون در نظر گرفتن نرخ یورو امکانپذیر نیست.

شرایط اعتباری کمی سختتر شده، ولی این وضعیت ممکن است کوتاهمدت باشد؛ برای قضاوت نهایی هنوز زود است.

ترامپ روز به روز نسبت به توافق صلح میان روسیه و اوکراین ناامیدتر میشود.

همه اعضای دولت بیوقفه برای تحقق توافقهای تجاری کار میکنند.

در طول هفته جاری، اطلاعات بیشتری درباره توافقهای تجاری منتشر خواهد شد.

در صورتی که پیشبینیها نشاندهند تورم به زیر ۲ درصد میرسد، کاهش بیشتر نرخهای بهره منطقی خواهد بود.

بازارها را به دقت زیر نظر داریم تا از ثبات قیمتی و مالی مطمئن باشیم.

فشارهای زیربنایی تورمی رو به کاهش است.

چشمانداز تورم ماه مارس با ریسکهای نزولی همراه است.

میتوان قوانین بانکی را سادهتر کرد، اما نباید مقرراتزدایی شود؛ زیرا ذخایر سرمایهای نقش مهمی در حفظ ثبات سیستم مالی دارند.

آثار تعرفهها در ناحیه یورو همزمان میتواند چندبعدی و متضاد باشد.

همانند بازارها، معتقدم که تعرفهها تورم را کاهش میدهند و عمدتاً ریسکهای نزولی در پیشبینیهای تورمی غالب است.

بریتانیا و اتحادیه اروپا قصد دارند برای «کاهش اثرات نوسانات نظم اقتصادی جهانی» همکاری نزدیکی داشته باشند.

پیشبینی میشود تورم در اطراف هدف تعیین شده ما نوسان کند.

رویکرد ما در تعیین موضع سیاست پولی، تصمیمگیری در هر جلسه به تناسب دادهها خواهد بود.

بانک مرکزی اروپا خود را از پیش به مسیر مشخصی در نرخ بهره متعهد نمیکند.

نوسانات شدید بازارها ممکن است به آشفتگی و اختلال منجر شود.

انتظار دارم روند کاهش تورم ادامه پیدا کند.

بانک مرکزی اروپا قصد ندارد تغییر زیادی در ابزارهای موجود ایجاد کند.

دونالد ترامپ، رئیس جمهور ایالات متحده، در پیامی در شبکه اجتماعی تروث سوشال اعلام کرد که «آمریکا دیگر نمیتواند یارانههای کلان به کانادا بدهد». او در این پیام، بار دیگر ایده بحثبرانگیز خود مبنی بر الحاق کانادا به ایالات متحده را مطرح کرد و گفت: «موفق باشید مردم بزرگ کانادا. مردی را انتخاب کنید که قدرت و خرد آن را داشته باشد که مالیاتهای شما را به نصف کاهش دهد، قدرت نظامی شما را ـ به رایگان ـ به بالاترین سطح جهانی برساند، صنایع خودرو، فولاد، آلومینیوم، چوب، انرژی و سایر بخشهای شما را چهار برابر کند، آن هم بدون هیچ تعرفه یا مالیاتی، اگر کانادا تبدیل به پنجاه و یکمین ایالت ایالات متحده شود.»

ترامپ اضافه کرد که صورت الحاق کانادا به آمریکا، دیگر نیازی به مرز میان دو کشور وجود نخواهد داشت و دسترسی آزادانه به تمامی این سرزمین ممکن خواهد شد. ترامپ در ادامه افزود: «این اتفاق فقط مزایا دارد و هیچ ضرری وجود نخواهد داشت. در واقع، این چیزی بود که باید رخ میداد!» ترامپ تاکید کرد که آمریکا سالانه صدها میلیارد دلار برای یارانه دادن به کانادا هزینه میکند و این روند منطقی نیست؛ مگر اینکه کانادا به طور رسمی یک ایالت آمریکا شود.

منابع: شرکت IBM قصد دارد طی ۵ سال آینده ۱۵۰ میلیارد دلار در ایالات متحده سرمایهگذاری کند.

تصمیم درباره کاهش تنشهای تعرفهای در دست چین است.

کشورهای زیادی با طرحهای قوی و قابل توجه وارد گفتگوها شدهاند.

بانک مرکزی اروپا نرخ بهره را کاهش خواهد داد تا ارزش یورو را تعدیل کند.

قدرت بیش از حد یورو، موجب اضطراب اروپاییها شده است.

آمریکا به سیاست دلار قوی پایبند است.

روابط با چین ساده نیست و ابعاد پیچیدهای دارد.

اظهاراتم در جلسه با جی پی مورگان تکرار مواضع قبلی بود.

با وجود اینکه نکته تازهای نگفتم، رشد بازار پس از سخنرانی در جی پی مورگان برایم غیرمنتظره بود.

اطمینان دارم که چین تمایل به کاهش تنش دارد.

معافیتهایی که چین ارائه کرده، نشانهای از تمایل آنها به کاهش تنشهای تجاری است.

روند گفتوگوها با شرکای تجاری آسیایی مثبت و امیدوارکننده است.

گفتوگوهای قابل توجهی با مقامات ژاپن انجام شده است.

احتمالاً توافق تجاری با هند از اولین توافقهایی خواهد بود که به امضا میرسد.

به دلیل اتفاقاتی که با اپل افتاده، ممکن است چین شریک اقتصادی مطمئنی نباشد.

در مسیر نهایی کردن توافق با ۱۵ تا ۱۸ کشور، به سرعت در حال حرکت هستیم.

رئیس جمهور ترامپ نقش فعالی در هر یک از این توافقها ایفا خواهد کرد.

هنوز مشخص نیست چه برنامهای برای تماس با چین خواهیم داشت.

نگران کمبود کالا در بازارها نیستم.

بازار خود را با تغییرات وفق خواهد داد و جایگزینهایی برای کالاها پیدا خواهد شد.

احتمال دارد نخستین توافق تجاری در همین هفته یا هفته آینده به نتیجه برسد.

ترامپ و ادامه بازی گیجکننده تعرفهها

هفته گذشته، بازارهای مالی برای مدت کوتاهی نفس راحتی کشیدند، چرا که دونالد ترامپ، رئیس جمهور آمریکا، کمی در جنگ تعرفهای با چین عقبنشینی داشت و همین موضوع امیدی برای کاهش تنشها ایجاد کرد. البته، این امید زود از بین رفت؛ زیرا مشخص شد عقبنشینی ترامپ آنقدرها هم بزرگ و تاثیرگذار نیست.

سیاست «تشویق و تهدید» ترامپ برای کشاندن چین پای میز مذاکره، کارآمدی لازم را ندارد؛ مخصوصاً وقتی تهدید بسیار کوچکتر از تشویق باشد! برای پکن، موضوع جنگ تجاری از مرحله اقتصاد عبور کرده و به مسئلهای حیثیتی و ملی تبدیل شده است، بنابراین آنطور که ترامپ تصور میکرد، دومین اقتصاد بزرگ دنیا به راحتی عقبنشینی نمیکند. این موضوع حالا به چالشی جدی برای کاخ سفید تبدیل شده است. دولت آمریکا سیگنال داده در صورت توافق، تعرفه ۱۴۵ درصدی را ظرف دو تا سه هفته کاهش خواهد داد.

با این حال، به گفته مقامات چینی، حتی هنوز مذاکراتی آغاز نشده که این موضوع سوالاتی در مورد تاکتیک مذاکره ترامپ به وجود آورده است. همچنین، برخی امتیازات دیگر مثل کاهش تعرفهها برای خودروسازان آمریکایی نیز هنوز قطعی نیست و ترامپ حتی تهدید کرده که ممکن است تعرفه واردات خودرو از کانادا را هم افزایش دهد.

این وضعیت نه تنها کمکی به وضوح سیاستهای تجاری آمریکا نمیکند، بلکه ابهام را برای کسب و کارهای داخلی بیشتر کرده است. هرچند کاخ سفید اعلام کرده وضعیت بازار را زیر نظر دارد و ترامپ مشتاق رسیدن به توافق با شرکای اصلی آمریکاست، اما این اظهارات هنوز نتوانسته نگرانیها درباره آینده اقتصاد آمریکا را برطرف کند.

دلار و بورس آمریکا در انتظار دادههای مهم اقتصادی

در هفته پیش رو، دادههای مهم اقتصادی میتوانند یا به نگرانیها دامن بزنند یا بخشی از آن را کاهش دهند. سهشنبه، شاخص اعتماد مصرفکننده برای ماه آوریل و آمار فرصتهای شغلی JOLTS برای ماه مارس منتشر میشود. اما مهمترین داده برآورد اولیه رشد تولید ناخالص داخلی (GDP) خواهد بود که در روز چهارشنبه منتشر میشود.

مدل GDPNow فدرال رزرو آتلانتا پیشبینی میکند که اقتصاد آمریکا در سهماهه اول سال ۲۰۲۵ با نرخ سالانه ۲.۲- درصد منقبض شده باشد. با این حال، نظرسنجی رویترز از اقتصاددانان نشان میدهد آنها رشد ناچیز ۰.۴ درصدی را پیشبینی میکنند، که در مقایسه با رشد ۲.۴ درصدی سهماهه چهارم کاهش قابل توجهی محسوب میشود.

در کنار این گزارش، دادههای اشتغال بخص خصوصی و غیرکشاورزی ADP و شاخص هزینههای مصرف شخصی (PCE) نیز منتشر خواهد شد. انتظار میرود نرخ هسته PCE در ماه مارس با رشد ماهانه ۰.۱ درصد، نرخ سالانه ۲.۵ درصد را ثبت کند که پایینتر از رقم قبلی ۲.۸ درصدی خواهد بود. مصرف شخصی نیز احتمالاً رشد ۰.۴ درصدی ماهانه خود را حفظ کرده، که نشاندهنده سلامت هزینهکرد خانوار آمریکایی است.

همچنین، روز چهارشنبه شاخص مدیران خرید (PMI) شیکاگو و آمار خانههای در انتظار فروش منتشر خواهد شد. پنجشنبه، داده مربوط به اخراجهای چلنجر (Challenger Layoffs) برای ماه آوریل منتشر میشود، اما تمرکز بازار بر شاخص PMI بخش تولیدی ISM خواهد بود که انتظار میرود از ۴۹ به ۴۷.۹ کاهش یابد.

اوج توجه بازار، در روز جمعه بر گزارش اشتغال غیرکشاورزی (NFP) خواهد بود. پیشبینی میشود رشد اشتغال از ۲۲۸ هزار در ماه مارس به ۱۳۰ هزار در آوریل کاهش یابد، در حالی که نرخ بیکاری روی ۴.۲ درصد باقی بماند. دستمزدها نیز احتمالاً ۰.۳ درصد افزایش خواهند داشت.

اگر این دادهها، به ویژه NFP و PCE ضعیفتر از انتظار باشند، انتظار بازار از کاهش ۲۵ نقطهپایهای نرخ بهره در جلسه ژوئن فدرال رزرو میتواند افزایش یابد. البته، احتمال کاهش نرخ بهره در ماه مه همچنان پایین باقی خواهد ماند. چنین دادههایی برای دلار آمریکا منفی خواهد بود، اما اگر ترس از رکود غالب نشود، ممکن است باعث رشد بازارهای سهام گردد.

بانک مرکزی ژاپن و سنجش تبعات تعرفهها

بانک مرکزی ژاپن (BoJ) روز پنجشنبه جلسه پولی خود را برگزار میکند و انتظار نمیرود تغییری در نرخ بهره ایجاد شود. سیاستگذاران فعلاً در حال بررسی تبعات تعرفههای ترامپ بر اقتصاد ژاپن هستند و تصمیمگیری درباره افزایش نرخ بهره را به تعویق انداختهاند.

طبق دادههای اخیر، تورم هسته ژاپن در ماه مارس به ۳.۲ درصد رسید و بانک مرکزی این کشور همچنان به پایداری روند رشد دستمزدها امیدوار است. البته، از ماه فوریه و همزمان با شروع موج تعرفههای آمریکا، ریسکهای نزولی برای اقتصاد ژاپن به شکل قابل توجهی افزایش یافته؛ چرا که این کشور هم از تعرفه ۱۰ درصدی عمومی و هم از تعرفههای بخشی بر فولاد و خودرو بینصیب نمانده است.

انتظار میرود BoJ در گزارش فصلی جدید خود پیشبینی رشد اقتصادی را کاهش دهد. اما درباره تورم، ممکن است تغییر زیادی اعمال نشود؛ زیرا بانک مرکزی ژاپن فعلاً بر این باور است که تعرفهها تهدید جدیای برای هدفگذاری تورمی نیستند.

اگر اوئدا، رئیس BoJ، به صراحت اعلام کند که احتمال افزایش نرخ بهره در ماههای آینده وجود دارد، این موضوع میتواند باعث تقویت بیشتر ین شود؛ ارزی که این روزها به دلیل ماهیت پناهگاه امن بودنش، تقاضای بالایی دارد. همچنین دادههای تولید صنعتی ژاپن برای ماه مارس چهارشنبه منتشر میشود و آمار اشتغال نیز روز جمعه انتشار خواهد یافت.

یورو در انتظار دادههای رشد و تورم

دادههای اولیه PMI برای ماه آوریل تصویری ناامیدکننده از اقتصاد ناحیه یورو ترسیم کرد. کسب و کارها به دلیل موج جدید تعرفهها دچار آسیب شدند و با توجه به اینکه تبعات این تعرفهها تازه در حال نمایان شدن است، احتمالا سرمایهگذاران به دادههای مقدماتی GDP برای سهماهه اول توجه چندانی نداشته باشند.

حتی اگر دادههای رشد مثبت باشند، بعید است انتظارات برای کاهش نرخ توسط بانک مرکزی اروپا پایین بیاید. تورم در حال کاهش بوده و پیشبینی رشد نیز پایین آمده است. تاکنون، بانک مرکزی اروپا نرخ بهره را مجموعاً ۱۷۵ نقطهپایه کاهش داده و مقامات آن به وضوح گفتهاند که هنوز کارشان تمام نشده است.

اگر دادههای اولیه تورم (CPI) برای ماه آوریل که جمعه منتشر میشود، نشان دهد که فشارهای تورمی همچنان در حال کاهشاند، بانک مرکزی اروپا دلیلی برای توقف سیاستهای انبساطی خود نخواهد داشت. نرخ تورم سالانه در ماه مارس به ۲.۲ درصد رسیده بود و احتمالاً در آوریل به ۲ درصد کاهش یابد.

اگر CPI پایینتر از انتظار باشد، یورو ممکن است کمی تضعیف شود. با این حال، عامل کلیدی همچنان دلار آمریکا و سیاستهای تجاری ترامپ خواهد بود. اگر کاخ سفید اقدامات مثبتی برای کاهش تنشها انجام دهد، دلار میتواند رشد داشته باشد و روند صعودی یورو را موقتاً متوقف کند.

CPI استرالیا در کانون توجه؛ تأثیر محدود بر دلار استرالیا

دادههای تورمی استرالیا برای سهماهه اول ۲۰۲۵ چهارشنبه منتشر میشود. بانک مرکزی استرالیا تنها یک بار در چرخه فعلی پولی نرخ بهره را کاهش داده است و کنترل تورم به کندی پیش میرود. نرخ تورم ماهانه از ۲.۵ به ۲.۴ درصد کاهش یافته که پس از سه ماه افزایش متوالی، خبر خوبی برای سیاستگذاران بود.

انتظار میرود CPI فصلی نیز کاهش یابد. با این حال، آنچه برای بانک مرکزی استرالیا اهمیت بیشتری دارد، شاخصهای پایه تورم هستند. اگر آنها نیز کاهش یابند، راه برای کاهش نرخ بهره در ماه مه هموار میشود. البته، بازار قبلاً این کاهش را به طور کامل در قیمتها لحاظ کرده است؛ بنابراین، تاثیر آن بر دلار استرالیا محدود خواهد بود.

معاملهگران دلار استرالیا همچنین چشم به PMIهای تولیدی چین دارند تا نشانههایی از آسیب احتمالی تعرفهها به اقتصاد دوم جهان بیابند. دادههای رسمی و کایکسین هر دو چهارشنبه منتشر میشوند.

انتخابات زودهنگام کانادا؛ مارک کارنی در راه نخست وزیری؟

انتخابات عمومی کانادا روز دوشنبه برگزار خواهد شد. مارک کارنی، رئیس سابق بانک مرکزی انگلستان و کانادا، پس از استعفای جاستین ترودو انتخابات زودهنگام را فراخوانده است. حزب لیبرال به رهبری کارنی تا پیش از تشدید جنگ تجاری با آمریکا در حال شکست بود، اما موضعگیری قوی او در برابر تهدیدهای ترامپ باعث رشد دوباره محبوبیت حزبش شد.

نحوه برخورد دولت ترودو و کارنی با تهدیدهای ترامپ علیه اقتصاد و حاکمیت کانادا باعث شده مردم بیشتر به آنها اعتماد کنند. حالا لیبرالها از محافظهکاران پیش افتادهاند؛ هرچند هنوز احتمال عدم کسب اکثریت پارلمان وجود دارد. اگر لیبرالها مجبور شوند با حزب نیودموکرات ائتلاف تشکیل دهند و آن حزب هم بیشتر کرسیهای خود را از دست بدهد، پارلمان معلق ممکن است واکنش منفی بازار سهام و دلار کانادا را به همراه داشته باشد.

اما اگر لیبرالها به تنهایی اکثریت کسب کنند، احتمال تقویت مختصر دلار کانادا وجود دارد. با این حال، یک پیروزی غافلگیرکننده محافظهکاران که وعده کاهش بیشتر مالیات را دادهاند، میتواند تأثیر مثبتتری بر بازارها داشته باشد.

گزارش جدید گلدمن ساکس نشان میدهد که روند نزولی دلار آمریکا هنوز به پایان نرسیده و این ارز همچنان بیش از حد ارزشگذاری شده است. به گفته یان هاتزیوس، اقتصاددان ارشد این بانک سرمایهگذاری، دلار علیرغم کاهش ۵ درصدی اخیر، همچنان حدود دو انحراف معیار بالاتر از میانگین بلندمدت واقعی خود (از سال ۱۹۷۳ تاکنون) قرار دارد. این موضوع از منظر تاریخی، نشانهای از آغاز یک چرخه اصلاح چندساله برای دلار است.

در مقاطع مشابهی مانند میانه دهه ۱۹۸۰ و اوایل دهه ۲۰۰۰، دلار آمریکا پس از چنین سطوحی از ارزندگی، با دورههایی از کاهش ۲۵ تا ۳۰ درصدی همراه بوده است. بر همین اساس، گلدمن معتقد است که سناریوی مشابهی برای سالهای پیش رو در انتظار دلار است.

یکی از مهمترین عوامل ساختاری که به این اصلاح دامن میزند، ترکیب پرتفوی سرمایهگذاران جهانی است. به طور خاص، سرمایهگذاران غیرآمریکایی حدود ۲۲ تریلیون دلار دارایی در ایالات متحده نگهداری میکنند که تقریباً یک سوم کل پرتفوی آنها را تشکیل میدهد. نیمی از این سرمایهگذاریها نیز به صورت بدون پوشش ارزی در بازار سهام آمریکا انجام شده است. همین موضوع باعث میشود که در صورت بروز تغییرات در احساسات بازار، نوسانات شدیدی در بازار ارز شکل بگیرد.

به باور تحلیلگران گلدمن ساکس، حتی یک تعدیل محدود در تخصیص سرمایه جهانی به داراییهای آمریکایی، میتواند کاهش قابل توجهی در ارزش دلار را به دنبال داشته باشد. از این رو، آنها کاهش تدریجی اما مستمر دلار را نه یک نوسان موقتی، بلکه یک روند ساختاری در بلندمدت توصیف میکنند.

نیکی: ژاپن در حال بررسی واردات بیشتر ذرت از آمریکا در چارچوب مذاکرات تعرفهای است.

طبق گزارش فیچ، اعمال تعرفههای سنگین، ابهامات زیادی درباره توانایی شرکتها در مدیریت اختلالات زنجیره تأمین، حفظ سودآوری در مواجهه با هزینههای بالاتر، و تأثیر تورم بر تقاضا ایجاد کرده است. همچنین، کاهش اعتماد سرمایهگذاران و تغییر چشماندازهای اقتصادی میتواند شرایط تأمین مالی را دشوارتر کند.

مذاکرات باعث شد مواضع طرفین درباره موضوع اوکراین و مسائل دیگر به یکدیگر نزدیکتر شود.

طرفین درباره احتمال آغاز دوباره مذاکرات میان روسیه و اوکراین بحث کردند.

نمیدانیم پس از پایان تنشها، تعرفههای آمریکا دقیقاً به چه شکل خواهند بود.

تعرفهها ممکن است موجب افت تورم و ایجاد ریسکهای ضدتورمی شوند.

سیاستهای انبساطی مالی اروپا میتواند به نفع اقتصاد بریتانیا باشد.

هنوز خیلی زود است که بتوان درباره آینده دلار اظهار نظر کرد.

شاهد ایجاد شکاف در تولید هستیم که میتواند به کاهش تورم به هدف ۲ درصدی کمک کند.

ممکن است شاهد انتقال بخشی از جریان تجاری از چین به سایر کشورها باشیم که به زودی شروع میشود.

حمایتگرایی تجاری در آینده منجر به اختلالات بیشتر در عرضه خواهد شد.

نشانههایی از نگرانی بیشتر عمومی درباره تورم در انتظارات تورمی دیده میشود.

بازار کار به تدریج در حال ضعیف شدن است.

با تعدیل بازار کار، انتظار میرود رشد دستمزدها کاهش یابد.

اگر شرایط ایجاب کند، آماده کاهش نرخ بهره و نرخ ذخیره قانونی هستیم.

تقویت مصرف داخلی اولویت اصلی برای رشد اقتصاد چین خواهد بود.

پکن از توانایی لازم برای مدیریت ریسکهای خارجی برخوردار است.

سیاستهای تعرفهای آمریکا باعث نقض حقوق اقتصادی سایر ملتها شده است.

آنچه مرا بیشتر نگران میکند، افت بهرهوری و محدودیتهای عرضه در اقتصاد بریتانیاست.

تغییرات بودجهای دولت میتواند اثراتی داشته باشد که باعث نگرانی شدهاند.

برآورد نهایی شاخص احساسات مصرفکننده دانشگاه میشیگان - Consumer Sentiment (آوریل)

برآورد نهایی انتظارات تورمی یکساله دانشگاه میشیگان - Inflation Expectations (آوریل)

برآورد نهایی انتظارات تورمی پنجساله دانشگاه میشیگان - Inflation Expectations (آوریل)

در صورت اعمال کامل تعرفهها، قیمت دارو در ایالات متحده ممکن است نزدیک به ۱۳ درصد بالا برود.

افزایش تعرفه بر محصولات دارویی باعث بالا رفتن هزینه تولید و کاهش توان رقابتی آمریکا در بازارهای جهانی خواهد شد.

ریوز، وزیر دارایی بریتانیا: همکاری اقتصادی با اتحادیه اروپا برای ما مهمتر از روابط تجاری با آمریکاست.

فیچ: نرخ نکول وامهای پرریسک در آمریکا و اروپا برای سال آینده بالاتر از برآوردهای قبلی خواهد بود.

افزایش تنشهای تجاری باعث ابهام در پیشبینی تورم جهانی شده است.

تصمیمگیری درباره نرخ بهره وابسته به دادههاست و تعهدی به مسیری مشخص نداریم.

برنامه تعرفهای موفق بوده و ما در مسیر امضای توافقهای خوب و متعدد هستیم.