یوتوتایمز » بایگانی: امیر موسوی » برگه 22

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

ممکن است رشد اقتصادی شروع شود، اما دورهای سخت برای سمزدایی از اقتصاد لازم است.

با سیاستهای درست، سمزدایی از اقتصاد میتواند آرام باشد.

در مورد بلندمدت بودن تعرفهها، باید منتظر ماند و دید.

اتحادیه اروپا جریمههای سنگینی به شرکتهای آمریکایی تحمیل میکند و به دنبال جذب سرمایه است.

قیمتهای انرژی کاهش یافته؛ هرچند ممکن است از دولت آمریکا قدردانی نشود.

آمریکا مخالف دستکاری در ارزش ارزها توسط دیگر کشورهاست.

تعرفههایی که از آوریل اعمال میشوند، به کشورها این انتخاب را میدهند که اگر بخواهند تجارت بدون مشکل داشته باشند.

تعرفهها یک تنظیم قیمت یکباره هستند و باید موقت در نظر گرفته شوند.

ترامپ، رئیس جمهور آمریکا، در مصاحبه با فاکس اعلام کرد: «به ایران نامه نوشتهام و ترجیح میدهم با این کشور به توافق برسم تا اینکه به گزینه نظامی متوسل شوم. همچنین، اگر توافقی حاصل نشود، باید اقداماتی انجام گردد، زیرا ایران نباید سلاح هستهای داشته باشد.»

مسیر نرخهای بهره بانک مرکزی اروپا کاملاً مشخص است.

تصمیمگیری درباره نرخ بهره در آوریل بر اساس دادههای اقتصادی تا آن زمان انجام خواهد شد.

اوکراین به دنبال آتشبس برای توقف حملات هوایی و عملیات دریایی است.

در جدیدترین گزارش خود، CIBC پیشبینی رشد تولید ناخالص داخلی (GDP) کانادا و آمریکا را به دلیل تأثیرات جنگ تجاری کاهش داد. طبق این گزارش، انتظار میرود که اقتصاد کانادا در سهماهه دوم سال 2025 به شدت منقبض شود. البته، این پیشبینی ممکن است بر اساس تحولات امروز تغییر کند.

دادههای تجاری کانادا نشان میدهد که در دو ماه نخست سال، صادرات کالاها تحت تأثیر افزایش تعرفهها به شدت رشد کرده است، اما در ادامه سال، این روند معکوس خواهد شد؛ مگر اینکه تعرفهها لغو شوند. CIBC همچنان رشد GDP در سهماهه اول را 1.3 درصد پیشبینی میکند، اما برآورد خود برای سهماهه دوم را از 1.2 به 2.4- درصد کاهش داده است. همچنین، پیشبینی رشد سالانه اقتصاد کانادا را از 1.8به 1 درصد رسانده است.

تحلیلگران CIBC انتظار دارند که آمریکا تا تابستان به میز مذاکره بازگردد، اما هیچ نشانهای از سوی رئیس جمهور ترامپ در این مورد دیده نمیشود. با این حال، رفتارهای غیرقابل پیشبینی کاخ سفید در هفتههای اخیر، احتمال تغییر در این پیشبینیها را افزایش داده است.

کشورهایی که تحت فشار تعرفهها قرار گرفتهاند، ممکن است مجبور شوند امتیازاتی به دولت ترامپ بدهند تا زمینه را برای آتشبس جدید فراهم کنند. با این حال، تا زمانی که توافقنامه تجارت آزاد میان آمریکا، مکزیک و کانادا (USMCA) مجدداً تمدید نشود، وضعیت تجاری همچنان در هالهای از ابهام باقی خواهد ماند.

اقتصاد آمریکا نیز تحت فشار جنگ تجاری قرار دارد، اما تأثیرات آن نسبت به کانادا کمتر است. CIBC رشد GDP سهماهه اول آمریکا را از 2.1 به 0.7 درصد کاهش داده است. این رقم همچنان بهتر از پیشبینی فدرال رزرو آتلانتا است که رشد منفی 2.8 درصد را برآورد کرده است. پیشبینی رشد اقتصادی سالانه آمریکا نیز از 2.3 به 1.7 درصد کاهش یافته است.

در آمریکا، افزایش شدید قیمت محصولات وارداتی، به ویژه میوهها و سبزیجات مکزیکی و کالاهای مصرفی چینی، موجب کاهش قدرت خرید مصرفکنندگان خواهد شد. این شرایط، در کنار عدم اطمینان سیاستی و اختلال در زنجیره تأمین، رشد سرمایهگذاری تجاری را کندتر خواهد کرد.

به گفته CIBC، فدرال رزرو احتمالاً در نیمه دوم سال نرخ بهره را کاهش خواهد داد. همچنین، CIBC انتظار دارد که بانک مرکزی کانادا در ماه مارس یک بار دیگر نرخ بهره را کاهش دهد و آن را در نهایت از 3 به 2.25 درصد برساند؛ البته، به شرطی که جنگ تجاری آمریکا و کانادا تا تابستان پایان یابد.

در صورتی که آتشبسی فوری در جنگ تجاری حاصل نشود، کاهش ارزش دلار کانادا در هفتههای آینده محتمل است. اگر تعرفهها برای چندین فصل پابرجا بمانند، تأثیر منفی بر تجارت کانادا و کاهش بیشتر نرخ بهره بانک مرکزی این کشور میتواند فشار بیشتری بر دلار کانادا وارد کند.

با این حال، بازارها دیگر به اندازه گذشته نسبت به تعرفهها حساسیت ندارند، زیرا نسبت به دوام این تعرفههای تجاری تردید وجود دارد. علاوه بر این، نگرانیها درباره تأثیرات جنگ تجاری بر قیمت داراییها و رشد اقتصادی آمریکا نیز افزایش یافته است.

CIBC پیشبینی میکند که در صورت بازگشت آرامش به بازارها، نرخ USDCAD به محدوده پایین 1.40 بازگردد. با این حال، در صورت تشدید تنشها، احتمال افزایش این نرخ به محدوده 1.50 وجود دارد.

تهدیدهای اسرائیل به جنگ و محاصره باعث آزادی گروگانها نخواهد شد.

هرگونه تشدید نظامی از سوی اسرائیل ممکن است به مرگ گروگانها منجر شود.

به گفته منابع، نرخهای بهره بانک مرکزی اروپا احتمالاً بیشتر کاهش خواهند یافت و بعید است که نرخ بهره ۲.۵ درصدی پایینترین نرخ در چرخه فعلی باشد.

ترامپ، رئیس جمهور آمریکا، در سخنانی اعلام کرد که تعرفهای بر کالاهای مکزیکی تحت پوشش توافق تجارت آزاد ایالات متحده، مکزیک و کانادا (USMCA) اعمال نخواهد شد و این تعلیق تا دوم آوریل ادامه خواهد یافت.

جفتارز USDCAD با کاهش 83 پیپی به 1.4255 سقوط کرد، زیرا نشانههایی از توقف جنگ تعرفهای میان آمریکا و کانادا مشاهده میشود. هوارد لوتنیک، وزیر بازرگانی آمریکا، در گفتوگو با CNBC اعلام کرد که احتمال زیادی وجود دارد که تعرفهها بر تمامی کالاها و خدمات مطابقتیافته با توافقنامه تجارت آزاد میان ایالات متحده، مکزیک و کانادا (USMCA) برداشته شوند. این تصمیم تقریباً تمام کالاها و خدمات بین آمریکا و کانادا را شامل میشود.

با این حال، همچنان ابهاماتی درباره جزئیات این تصمیم و روند آتی آن وجود دارد. بازارها با تردید این مسئله را زیر نظر دارند، زیرا تحت دولت ترامپ، رئیس جمهور آمریکا، تصمیمات ممکن است در لحظه تغییر کنند.

لوتنیک همچنین اشاره کرد که این احتمالاً پایان تنشهای تجاری در چارچوب USMCA خواهد بود، هرچند که هنوز قطعیت ندارد. او 2 آوریل را به عنوان تاریخ کلیدی برای بررسی تعرفههای متقابل مطرح کرد. با توجه به اینکه USMCA یک توافقنامه آزاد تجاری است، به طور کلی تعرفههای زیادی بین آمریکا و کانادا وجود ندارد.

او به برخی کالاهای خاص مانند لبنیات و کره اشاره کرد، اما حجم تجارت در این حوزهها ناچیز است و اگر ترامپ بخواهد بر صادرات کانادایی این محصولات تعرفه اعمال کند، تأثیر قابل توجهی بر بازارها نخواهد داشت.

به نظر میرسد که این یک خبر مثبت پایدار برای دلار کانادا خواهد بود، اما نمیتوان انتظار داشت که این آرامش برای همیشه ادامه یابد. مقامات دو کشور در ژوئیه 2026 مذاکرات جدیدی درباره USMCA آغاز خواهند کرد، بنابراین، این صلح اقتصادی موقتی خواهد بود.

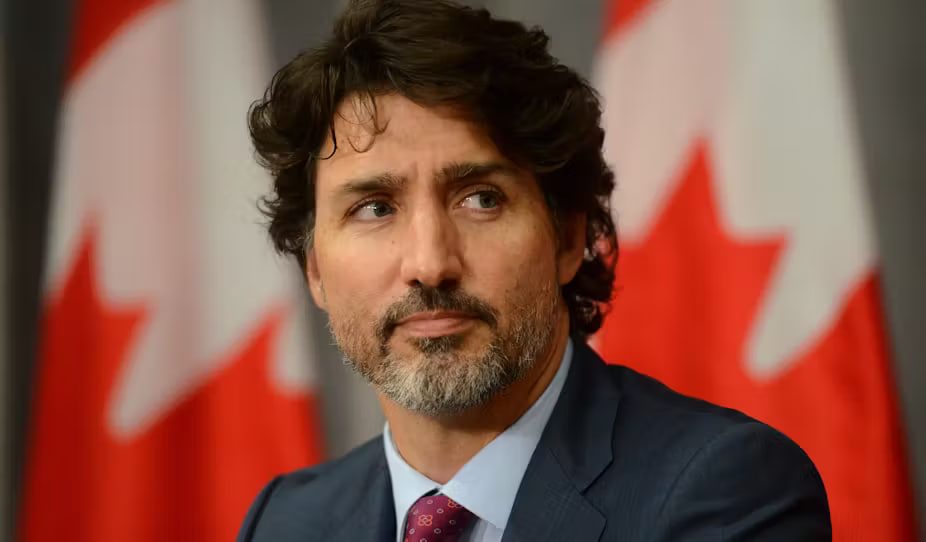

در میان تحولات، ترامپ در شبکه Truth Social اظهاراتی درباره ترودو منتشر کرده و مدعی شده است که نخست وزیر کانادا قصد دارد از مسئله تعرفهها برای حفظ قدرت خود استفاده کند.

با این حال، واقعیت این است که دوران ترودو به پایان رسیده است. روز یکشنبه، حزب لیبرال کانادا رهبر جدید خود را انتخاب خواهد کرد و ترودو در این رقابت حضور ندارد. فردی که در این رأیگیری پیروز شود، به احتمال زیاد مارک کارنی خواهد بود و او تا 24 مارس، زمانی که پارلمان دوباره تشکیل جلسه میدهد، به عنوان نخست وزیر کانادا سوگند یاد خواهد کرد.

افزایش بیشتر نرخ بهره توسط بانک مرکزی ژاپن باید بر اساس دادههای اقتصادی باشد و به آرامی انجام شود.

ترودو از موضوع تعرفهها به عنوان ابزاری برای تبلیغات انتخاباتی و نامزدی دوباره برای نخست وزیری استفاده میکند.

تعلیق تعرفهها احتمالاً فقط مربوط به خودروسازان نیست.

ممکن است همه محصولات تحت پوشش توافقنامه آمریکا، مکزیک و کانادا (USMCA) را شامل میشود.

این تعلیق برای یک ماه پابرجاست و تعرفههای متقابل از دوم آوریل آغاز میشوند.

رئیس جمهور ترامپ ممکن است امروز در مورد تأخیر تعرفههای USMCA تصمیم بگیرد.

کاهش مرگ و میر ناشی از فنتانیل اولویت ماست و امیدوارم مکزیک و کانادا تا دوم آوریل اقدامات لازم را انجام دهند.

پیشبینی میکنم که نرخهای تعرفه متقابل ابتدا بالا باشد و سپس کاهش یابد.

بیش از ۵۰ درصد محصولات کانادا و مکزیک با قوانین USMCA مطابقت دارند.

مشاغل جدید تولیدی در آمریکا با دستمزد بالا خواهند بود و از فناوریهایی مانند رباتیک و هوش مصنوعی استفاده خواهند کرد.

تعرفهها برای تأمین صندوق ثروت ملی آمریکا استفاده نخواهند شد.

باید صلحی را انتخاب کنیم که به نفع ما باشد؛ روسیه به توسعه پایدار در شرایط صلح و امنیت نیاز دارد.

در مورد سخنان رئیس جمهور فرانسه، معتقدم برخی افراد فراموش کردهاند که چگونه لشکرکشی ناپلئون به روسیه به پایان رسید.

در حال ارزیابی تحولات مربوط به تداوم تورم هستم.

تعیینکنندگان دستمزد و قیمتها باید افزایش موقت تورم را جذب نمایند؛ نه اینکه آن را منتقل کنند.

کاهشهای بزرگتر نرخ بهره میتواند موضع پولی را به وضوح نشان دهد و بر اقتصاد تأثیر بگذارد.

بانک مرکزی انگلستان باید به محرکهای خودتقویتکننده توجه کند.

تا زمانی که آمریکا تعرفههای غیرمنطقی بر کانادا اعمال کند، به شدت پاسخ خواهیم داد.

در حال بررسی تأخیر در اجرای موج دوم تعرفههای برنامهریزی شده خود هستیم.

هرگونه استثنا از تعرفههای آمریکا که به نفع کارگران کانادایی باشد، حتی اگر فقط یک صنعت را شامل شود، خوب است.

اظهارات اخیر وزیر بازرگانی آمریکا نشانهای امیدوارکننده است و با برخی از مذاکراتی که کانادا با مقامات آمریکایی داشته، همخوانی دارد.

شاخص مدیران خرید به گزارش موسسه آیوی - Ivey PMI (فوریه)

تماس من با ترامپ در روز چهارشنبه پر از بحثهای جدی بود؛ من و ترامپ متعهد هستیم تا با یکدیگر به همکاری مثبت و سازنده از جمله مرزها، ادامه دهیم.

روسیه ادعا کرده که سخنرانی مکرون، رئیس جمهور فرانسه، حاوی اشاراتی به باجخواهی هستهای است. مقامات روسی همچنین گفتند که فرانسه به طور علنی آرزوی خود برای تبدیل شدن به قدرت هستهای پیشرو در اروپا را نشان داده است.

بانک مرکزی اروپا پیشبینی میکند که قیمت نفت در سال ۲۰۲۵ به ۷۴.۷ دلار در هر بشکه، در سال ۲۰۲۶ به ۷۰.۳ دلار و در سال ۲۰۲۷ به ۶۸.۷ دلار برسد. همچنین، نرخ یورو در این سه سال ۱.۰۴ دلار پیشبینی شده است.

تصمیمگیری در مورد سیاستهای پولی بر اساس نوسانات کوتاهمدت بازار گرفته نمیشوند، زیرا بانک مرکزی اروپا به روندهای بلندمدت توجه میکند.

هنوز نمیتوان درباره تأثیر هزینههای دفاعی بر اقتصاد نتیجهگیری کنیم، زیرا وضعیت پیچیده است.

بانک مرکزی اروپا در اوایل سال ۲۰۲۶ به هدف تورمی ۲ درصد خود خواهد رسید؛ این تأخیر به دلیل تأثیر قیمتهای انرژی است.

روند کاهش ترازنامه به خوبی پیش رفته است، اما آن را جزء اصلی سیاست پولی نمیدانم.

بانک مرکزی اروپا تا زمانی که کمیسیون و پارلمان اروپا قوانین لازم را تصویب کنند، نمیتواند در مورد یورو دیجیتال اقدام کند.

تعرفهها تأثیر منفی بر اقتصاد دارند و اصلاً خوب نیستند.

انتظار داریم که افت کیفیت داراییها در وامهای خرد نسبتاً ملایم باشد، زیرا پیشبینی میکنیم که بازارهای کار و مسکن همچنان مقاوم باقی بمانند.

افزایش هزینههای دفاعی و زیرساختی هنوز نیاز به بررسی دارد و زمان لازم است تا بانک مرکزی اروپا تأثیر این تغییرات را به طور کامل درک کند.

قبل از هر قضاوتی، باید برنامههای دفاعی به خوبی تحلیل و درک شوند؛ باید به سمت یک رویکرد تکاملی حرکت کنیم.

افزایش هزینهها میتواند به رشد اقتصاد اروپا کمک کند، اما عدم قطعیتها بسیار زیاد هستند.

اگر دادههای اقتصادی نشاندهنده نیاز به مکث باشد، بانک مرکزی اروپا اقدام خواهد کرد، اما هیچ تعهدی از قبل داده نمیشود و تصمیمها بر اساس دادهها گرفته خواهند شد.

تصمیم به کاهش نرخ بهره پس از بحثهای جدی گرفته شد و همه اعضا به جز هولزمن که ممتنع بود، با آن موافق بودند.

مصادره داراییهای روسیه خارج از حوزه مسئولیت بانک مرکزی اروپا است و این نهاد درباره آن بحث نمیکند.

با توجه به عدم قطعیتهای موجود، فدرال رزرو نمیخواهد سریع اقدام کند.

هماهنگی با دستورات اجرایی دولت نیاز به زمان دارد.

عواملی وجود دارند که ممکن است جایگاه دلار به عنوان ارز ذخیره جهانی را تهدید کنند.

اقتصاد به طور کلی وضعیت خوبی دارد، اما تهدیدهایی وجود آمده و کاهش اعتماد کسبوکارها و مصرفکنندگان نگرانکننده شده است.

نگرانیهای من درباره کسری بودجه دولت در حال افزایش است.

پراکندگی نظرات در نمودار داتپلات نشاندهنده تفکر گروهی نیست.

الگو رشد اقتصادی سال گذشته ادامه دارد، اما بخش تولید همچنان مانع آن است.

عدم قطعیت باعث شده سرمایهگذاری کاهش یابد، اما بخش خدمات مقاوم است.

اعتماد مصرفکننده شکننده است، اما درآمد خانوار و بازار کار از مصرف حمایت میکنند.

تقاضای نیروی کار کاهش یافته و رشد اشتغال در ژانویه و فوریه کند بوده است.

عدم قطعیت افزایش یافته و اقتصاد را تضعیف کرده است، اما صادرات از تقاضای جهانی سود خواهند برد؛ مگر اینکه تعرفهها مانع شوند.

خواستار تصویب سریع طرحهای رقابتپذیری اتحادیه اروپا هستم.

بیشتر شاخصهای انتظارات تورمی از بازگشت تورم به هدف ۲ درصدی حمایت میکنند.

دولتها باید اطمینان حاصل کنند که امور مالی عمومی پایدار هستند.

توافقهای اخیر دستمزد نشان میدهد فشارهای ناشی از دستمزدها همچنان در حال کاهش است.

ریسکهای رشد اقتصادی بیشتر نزولی است، زیرا تنشهای تجاری میتوانند رشد را کاهش دهند.

تنشهای ژئوپلیتیک به عنوان منبع اصلی عدم قطعیت شناسایی شدند، اما هزینههای دفاعی و زیرساختی میتوانند به رشد اقتصادی کمک کنند.

تنشهای ژئوپلیتیک ریسک دوطرفهای را برای تورم ایجاد میکنند؛ هزینههای دفاعی و زیرساختی ممکن است تورم را افزایش دهند.

سرعت رشد وامگیری در حال افزایش است.

بر اساس قیمتگذاری بازار، معاملهگران معتقدند که بانک مرکزی اروپا در سال جاری نرخ بهره خود را 0.41 درصد دیگر کاهش خواهد داد. همچنین، پیشبینی میشود نرخ سپردهگذاری تا دسامبر به 2.1 درصد برسد که از 2.05 درصد پیش از انتشار بیانیه پولی، افزایش یافته است.

تراز تجاری ایالات متحده - Trade Balance (ژانویه)

تراز تجاری کانادا - Trade Balance (ژانویه)

تغییرات هفتگی آمار مدعیان بیکاری ایالات متحده (هفته منتهی به 1 مارس) - Unemployment Claims

تعداد متقاضیان ادامهدار مدعیان بیکاری از 1855 هزار نفر به 1897 هزار نفر رسید.

روند تورم به طور کلی مطابق انتظارات ادامه یافته و آخرین پیشبینیها به طور نزدیکی با چشمانداز قبلی همراستا است.

اکنون پیشبینی میشود که میانگین تورم کل در سال ۲۰۲۵ برابر با ۲.۳ درصد در سال ۲۰۲۶ برابر با ۱.۹ درصد و در سال ۲۰۲۷ برابر با ۲ درصد باشد.

برای تورم هسته، مقامات میانگین ۲.۲ درصد را در سال جاری، ۲ درصد را در سال ۲۰۲۶ و ۱.۹ درصد را در سال ۲۰۲۷ پیشبینی میکنند.

تصمیمات بانک مرکزی اروپا در مورد نرخ بهره بر اساس ارزیابی خود از چشمانداز تورم با توجه به دادههای اقتصادی و مالی ورودی، محرکهای زیربنایی رشد قیمتها و قدرت انتقال سیاست پولی خواهد بود.

تجدید نظرهای نزولی برای سالهای ۲۰۲۵ و ۲۰۲۶ به دلیل کاهش صادرات و تداوم ضعف در سرمایهگذاری بوده که بخشی از آن ناشی از عدم قطعیت بالا در سیاست تجاری و همچنین عدم قطعیت کلی در سیاستهاست.

در شرایط کنونی که عدم قطعیت در حال افزایش است، رویکردی مبتنی بر داده و جلسه به جلسه را برای تعیین وضعیت مناسب سیاست پولی دنبال خواهیم کرد.

اقتصاد با چالشهای زیادی مواجه است و مقامات بار دیگر پیشبینیهای رشد خود را کاهش دادهاند؛ انتظار میرود شاهد رشد ۰.۹ درصد برای سال جاری، ۱.۲ درصد برای سال ۲۰۲۶ و ۱.۳ درصدی برای سال ۲۰۲۷ باشیم.

سیاستهای پولی فعلی به طور معناداری کمتر محدودکننده هستند، زیرا کاهش نرخ بهره باعث شده که وامگیری جدید برای کسبوکارها و خانوار ارزانتر شود و رشد وام در حال افزایش باشد.

تورم داخلی عمدتاً به این دلیل که دستمزدها و قیمتها در برخی بخشها هنوز با تأخیری قابل توجه به موج قبلی فشارهای تورمی واکنش نشان میدهند، هنوز بالا است.

پرتفوهای برنامه خرید دارایی (APP) و برنامه خرید اضطراری همهگیری (PEPP) به طور تدریجی و قابل پیشبینی در حال کاهش هستند، زیرا سیستم یورو دیگر پرداختهای اصل ناشی از اوراق بهادار سررسید شده را مجدد سرمایهگذاری نمیکند.

افزایش درآمدهای واقعی و تأثیرات به تدریج محو شده افزایشهای قبلی نرخ بهره، همچنان به عنوان محرکهای کلیدی رشد تقاضا در طول زمان باقی میمانند.

بانک مرکزی اروپا نرخ بهره خود را با 0.25 درصد کاهش به 2.65 درصد رساند.

نرخ سپردهگذاری (Deposit Rate) با 0.25 درصد کاهش به 2.5 درصد رسید.

تعداد اخراجها در آمریکا طی ماه فوریه به 172,017 نفر رسید که بالاترین میزان از ژوئیه 2020 تاکنون محسوب میشود. بر اساس گزارش شرکت Challenger, Gray & Christmas Inc.، این آمار نسبت به ماه قبل 246 درصد و نسبت به سال گذشته 103.2 درصد افزایش داشته است.

بیشترین میزان تعدیل نیرو در بخش دولتی با 62,242 شغل از دست رفته ثبت شده است. پس از آن، بخش خرده فروشی با 38,956 مورد و بخش فناوری با 14,554 مورد در رتبههای بعدی قرار دارند.

کارشناسان، عواملی مانند برنامه کاهش نیروی کار در آژانسهای فدرال، کاهش قراردادهای دولتی، نگرانی از جنگ تجاری و افزایش ورشکستگی شرکتها را از دلایل اصلی این افزایش چشمگیر تعدیل نیرو میدانند. هرچند، کاهش نیروی کار در نهادهای فدرال همچنان با چالشهای قانونی مواجه بوده و اجرای آن در دادگاهها در حال بررسی است.

اندرو چالنجر، معاون ارشد شرکت Challenger, Gray & Christmas، اعلام کرد که اقدامات وزارت بهرهوری دولت (DOGE) نیز در این روند تأثیرگذار بوده است. با توجه به این شرایط، بسیاری از شرکتها برای ادامه فعالیتهای خود با چالشهای جدیدی روبهرو شدهاند.