یوتوتایمز » بایگانی: امیر موسوی » برگه 30

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

ترامپ، رئیس جمهور آمریکا، در سخنانی اشاره نمود به نظرش وقت آن رسیده که بودجه کشور متعادل شود و به این موضوع اشاره کرد که از طریق تعرفهها پول زیادی به دولت میرسد؛ بنابراین باید این اقدام را عملی کرد.

در مورد صنعت خودرو گفتگوهای مفصلی داشتیم.

در تلاش هستم تا در مذاکرات با ایالات متحده به توافق برسیم؛ تعرفهها باید به شکلی باشند که هر دو طرف سود ببرند.

آمریکا و اتحادیه اروپا نباید روی فولاد و آلومینیوم یکدیگر تعرفه وضع کنند.

شاخص تولیدی فدرال رزرو فیلادلفیا - Philly Fed Manufacturing Index (فوریه)

تغییرات هفتگی آمار مدعیان بیکاری ایالات متحده (هفته منتهی به 15 فوریه) - Unemployment Claims

تعداد متقاضیان ادامهدار مدعیان بیکاری از 1845 هزار نفر به 1869 هزار نفر رسید.

گابریل مخلوف، عضو بانک مرکزی اروپا، در سخنرانی اخیر خود هشدار داد که روند کاهش تورم در شرایطی که عدم اطمینان زیادی وجود دارد، پرریسک خواهد بود. او تأکید کرد که روند کاهش تورم هنوز با ریسکهایی همراه بوده و پیشبینی آینده بسیار نامشخص است.

از اوکراین میخواهم آرامتر باشد و با دقت قرارداد مواد معدنی را بررسی و امضا کند.

ایالات متحده آماده است تا تحریمهای اعمال شده علیه روسیه را افزایش یا کاهش دهد.

در هر مدل آکادمیک، یوان ارزانتر از ارزش واقعی خود است و چینیها نیاز به بازتعادل اقتصادشان دارند.

نمیخواهم دیگر کشورها ارزهای خود را دستکاری کنند.

کاهش نرخ بهره توسط فدرال رزرو در سپتامبر بیش از حد بوده؛ فدرال رزرو در حال کاهش داراییهای خزانهداری خود است.

سود هر سهم (EPS)

درآمدزایی فصلی (REVENUE)

کسبوکارها ترجیح میدهند تعرفهها را به قیمت محصولات و خدمات خود اضافه کنند؛ البته، واکنش مصرفکنندگان نامشخص است.

نمیتوان گفت آیا افزایش تورم در ژانویه یک اتفاق موقت بوده یا نشاندهنده یک روند جدید است.

پیشبینی تأثیر همه تغییرات سیاستی بر اقتصاد دشوار است، اما برخی سیاستها احتمالا بهرهوری را افزایش و تورم را کاهش دهند.

سیاست پولی هنوز محدودکننده است، زیرا فدرال رزرو نرخ بهره را زیاد کاهش نداده است.

موفق توقف چرخه کاهش نرخ بهره و مشاهده تحولات اقتصادی هستم.

همه گزینهها در هر جلسه بررسی میشوند.

از پیشرفت در کاهش ترازنامه راضی هستم، اما باید مراقب بود این کاهش بیش از حد نباشد؛ سقف بدهی یکی از عوامل مهم در این تصمیمگیری است.

نسبت به مهار فشارهای تورمی خوشبینم و معتقدم که تورم در سطح پایین و پایدار قرار دارد.

سرمایهگذاریهای تجاری در آینده ضعیف خواهد بود.

بانک مرکزی نیوزیلند یکی از تهاجمیترین بانکهای مرکزی در کاهش نرخ بهره بوده است، اما هنوز به دلیل تورم داخلی باید محتاط باشد.

ممکن است تعداد جلسات سیاست پولی بازبینی شود.

اکثر اعضا معتقدند که ریسکهای مربوط به تورم و اشتغال در تعادل هستند، اما دو عضو فکر میکنند ریسکهای تورمی بیشتر است.

فدرال رزرو میخواهد قبل از کاهش نرخ بهره، پیشرفت بیشتری در مهار تورم ببیند، زیرا ریسکهای ثبات قیمتها صعودی هستند.

اگر اقتصاد قوی باشد، فدرال رزرو میتواند سیاستهای محدودکننده را حفظ کند.

برخی مقامات نگران نوسانات بزرگ در ذخایر هستند.

تعداد کمی از اعضا فکر میکنند نرخ بهره فعلی خیلی بالاتر از نرخ خنثی نیست.

برخی از اعضا پیشنهاد کردند که کاهش ترازنامه متوقف گردد یا سرعت آن کاهش یابد تا مسئله سقف بدهی حل شود.

اتحادیه اروپا به تجارت و همکاری با آمریکا علاقهمند است و امید دارد که از افزایش تعرفهها جلوگیری شود.

اگر آمریکا تعرفهها را افزایش دهد، اتحادیه اروپا مجبور خواهد بود پاسخ دهد؛ افزایش ناگهانی تعرفهها از سوی آمریکا توجیهی ندارد و تجارت بین دو طرف عادلانه است.

اتحادیه اروپا آماده است درباره تعرفههای خودرو با آمریکا گفتوگو کند.

به گزارش ایرنا، آیتالله خامنهای، رهبر ایران، از قطر خواسته است که پولهای بلوکه شده مربوط به فروش نفت را آزاد کند.

طبق گزارش CNN به نقل از منابع آگاه، ترامپ، رئیس جمهور آمریکا، قصد دارد با استناد به دلایل بهداشتی، ورود مهاجران از مرز مکزیک به ایالات متحده را بیشتر محدود کند. تیم ترامپ ادعا میکند که مهاجران ممکن است باعث گسترش بیماریها شوند. این گام جدید بخشی از تلاشهای ترامپ برای کاهش مهاجرت به آمریکا است.

مورگان استنلی پیشبینی میکند که صورتجلسه امشب فدرال رزرو چندان غافلگیرکننده نباشد. این پیشبینی با توجه به صحبتهای اخیر جروم پاول، رئیس فدرال رزرو، صورت گرفته است. با این حال، این صورتجلسه میتواند دیدگاههای مقامات فدرال رزرو را درباره چند موضوع مهم روشن کند: پیشرفت در کنترل تورم، ریسکهای ناشی از سیاستهای تجاری، و میزان محدودکننده بودن سیاست پولی فعلی.

از نظر کاهش تورم، فدرال رزرو همچنان نسبت به ادامه این روند اطمینان دارد، اما ممکن است برخی از اعضا نظرات متفاوتی درباره سرعت پیشرفت داشته باشند. موضوع دیگر، تأثیرات احتمالی تعرفهها بر تورم و رشد اقتصادی است که هنوز نامشخص است. این گزارش میتواند بینشی درباره بحثهای مقامات فدرال رزرو در این زمینه ارائه دهد.

در مورد سیاست پولی فعلی، همچنان این بحث وجود دارد که آیا نرخ بهره هنوز خیلی بالاست یا خیر. از سوی دیگر، بازار یک چرخه کندتر کاهش نرخ بهره توسط فدرال رزرو را قیمتگذاری کرده است، و موضع مقامات این بانک مرکزی در این مورد به دقت زیر نظر خواهد بود.

پیشبینی میشود که بازار آلومینیوم بیشترین آسیب را از این تعرفهها ببیند، زیرا آمریکا برای تأمین نیازهای داخلی خود به واردات آلومینیوم اولیه وابسته است.

در روزهای اخیر، دونالد ترامپ، رئیس جمهور آمریکا، اقدامات جسورانهای در زمینه تجارت و روابط خارجی آغاز کرده است. در شب سهشنبه، ترامپ اعلام کرد که قصد دارد تعرفههای ۲۵ درصدی بر واردات خودروها، داروها و تراشههای نیمههادی اعمال کند. این تصمیم در حالی صورت میگیرد که بازار جهانی به دلیل تنشهای موجود با نگرانیهای زیادی همراه شده و امیدواریهایی برای پایان درگیریها در اوکراین وجود دارد.

تعرفه ۲۵ درصدی بر خودروهای وارداتی میتواند صنعت خودروسازی جهانی را که پیشتر با چالشهایی مواجه بوده، تحت تأثیر قرار دهد. ترامپ همواره از آنچه «رفتار ناعادلانه» با صادرات خودروهای آمریکایی در بازارهای خارجی میداند، انتقاد کرده است. به عنوان مثال، اتحادیه اروپا ۱۰ درصد تعرفه بر خودروهای وارداتی اعمال میکند؛ چهار برابر بیشتر از تعرفه ۲.۵ درصدی آمریکا بر خودروهای سواری.

تعرفههای مشابهی نیز برای داروهای پزشکی و تراشههای نیمههادی در نظر گرفته شده است که از ۲۵ درصد شروع میشوند و در سال آینده به طور قابل توجهی افزایش خواهند یافت. با این حال، ترامپ زمان دقیق اجرای این تعرفهها را اعلام نکرد و اشاره داشت که میخواهد به شرکتهای داروسازی و تولیدکنندگان تراشه فرصت دهد تا تأسیسات تولیدی خود را در آمریکا ایجاد کنند و از این تعرفهها دوری کنند.

این تعرفههای سنگین علاوه بر تأثیر مستقیم بر صنایع خاص، میتوانند پیامدهای بلندمدتی نیز داشته باشند. افزایش هزینهها برای کسبوکارها و افزایش قیمتها برای مصرفکنندگان از جمله این تأثیرات است. ترامپ همچنین به زودی از شرکتهای بزرگ دنیا انتظار دارد تا سرمایهگذاریهای جدیدی در آمریکا انجام دهند، هرچند جزئیات بیشتری در این باره ارائه نکرد.

در کنار این تحولات تجاری، ترامپ مذاکراتی را با روسیه آغاز کرده است که میتواند نشاندهنده تغییر در روابط دیپلماتیک بین دو کشور باشد. در روز سهشنبه، مقامات ارشد دو کشور گامهایی به سوی بازسازی روابط خود برداشتند و بر همکاری برای پایان دادن به درگیری در اوکراین، افزایش سرمایهگذاری مالی و بازگرداندن روابط دیپلماتیک توافق کردند. این دیدار پس از سه سال تلاش آمریکا برای منزوی کردن مسکو، نشاندهنده بهبود روابط است.

در بازارهای مالی، شاخص S&P 500 برای اولین بار در سال به رکورد جدیدی دست یافت و ۰.۲ درصد افزایش یافت و ارزش بازار آن از ۵۱ تریلیون دلار فراتر رفت. شاخصهای نزدک و داو جونز نیز رشدهای کوچکتری داشتند. افزایش سرمایهگذاریها در بخشهای آب و برق، مالی و انرژی نقش مهمی در این رشد داشت.

امشب، فدرال رزرو نیز صورتجلسه خود را منتشر خواهد کرد. سه هفته پیش، جروم پاول، رئیس فدرال رزرو، تأکید کرد که نرخ بهره بدون تغییر باقی خواهد ماند و رویکرد تدریجی در ارزیابی تأثیرات اقتصادی سیاستهای ترامپ در پیش گرفته شده است. این صورتجلسه میتواند دیدگاه فدرال رزرو را در مورد کاهش احتمالی نرخ بهره، انتظارات تورمی و پیامدهای تعرفههای پیشنهادی روشن کند.

ترامپ تمایل دارد توافقی را با چین انجام دهد که شامل سرمایهگذاریهای عمده و تعهدات طرف چینی برای خرید بیشتر محصولات آمریکایی باشد.

ترامپ همچنین مایل است که این توافق مسائلی مانند امنیت سلاحهای هستهای را نیز پوشش دهد.

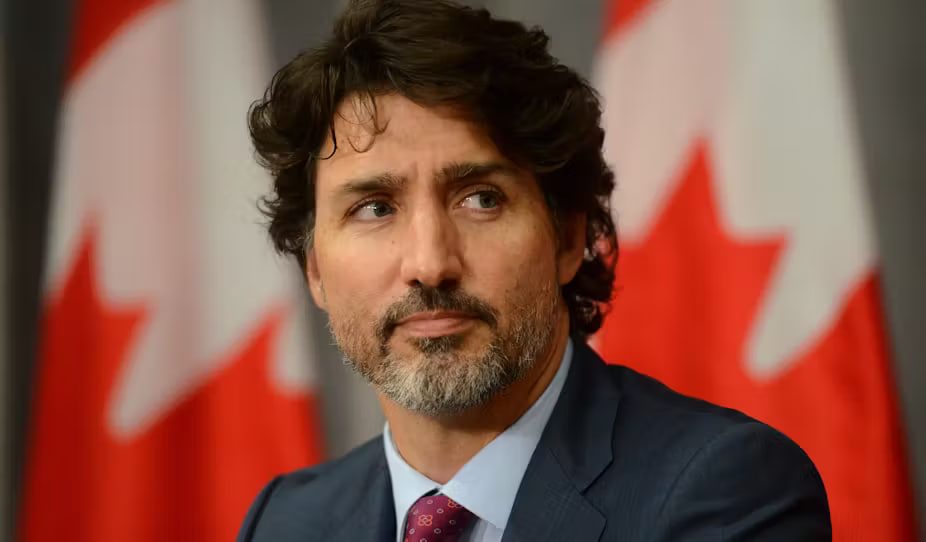

اگر تعرفهها اعمال شود، کانادا به سرعت و با قاطعیت پاسخ خواهد داد؛ اما ترجیح ما این است که اصلاً به چنین شرایطی نرسیم.

اکنون قرار است کار سفارتها و نمایندگیهای دیپلماتیک دو کشور دوباره از سر گرفته شود.

روسیه و ایالات متحده موضوعات مربوط به انرژی را در مذاکرات خود مطرح و بررسی کردند.

اقداماتی برای همکاری در خاورمیانه انجام شده است.

هدف اصلی گفتگوها این بوده است که اعتماد بین روسیه و آمریکا بیشتر شود.

ترامپ به من گفت که اوکراین بخشی از مذاکرات خواهد بود.

روسیه و آمریکا هنوز مسائل مربوط به پیمان استارت نو (پیمان کاهش تسلیحات هستهای) را حل نکردهاند.

حاضرم با ترامپ دیدار کند، اما این دیدار نیاز به آمادهسازی دارد و تیمهای دو کشور باید راهحلهایی پیدا کنند که برای طرفین قابل قبول باشد؛ زمان دقیق دیدار مشخص نیست.

روسیه، آمریکا و عربستان سعودی درباره مسائل انرژی بحثهایی داشتهاند و این مذاکرات ضروری است.

برآورد اولیه آمار مجوز ساختوساز ایالات متحده - Building Permits Prel (ژانویه)

موارد شروع به ساخت مسکن در ایالات متحده - Housing Starts (ژانویه)

بانک آمریکا در تحلیل اخیر خود پیشبینی کرده است که EURUSD در کوتاهمدت نزولی باقی میماند، اما در میانمدت روند آن صعودی خواهد شد.

بانک آمریکا انتظار ندارد که EURUSD به سطح برابری برسد، اما معتقد است این جفتارز احتمالا در ابتدا کاهش بیشتری را تجربه کند و سپس تا پایان سال به ۱.۱۰ برسد.

به گفته بانک آمریکا، دلار در سهماهه نخست سال ۲۰۲۵ قوی خواهد بود، اما با تثبیت رشد جهانی در نیمه دوم سال، از قدرت آن کاسته میشود.

فدرال رزرو از هوش مصنوعی به صورت محدود و آزمایشی استفاده میکند.

هوش مصنوعی برخی ریسکها را به همراه دارد و سرعت بالای آن ممکن است مشکلات بزرگتری ایجاد کند.

شواهدی مبنی بر محدود شدن دسترسی افراد یا کسبوکارها به خدمات بانکی ندیدهام.

بر اساس گزارشهای اخیر شبکههای خبری مانند NBC و CNBC، به نظر میرسد ولادیمیر پوتین، رئیس جمهور روسیه، علاقهای به امضای یک توافق صلح در جنگ اوکراین ندارد. منابع اطلاعاتی غربی و مقامات کنگره آمریکا ادعا میکنند که هیچ نشانهای وجود ندارد که پوتین به دنبال یک راهحل واقعی برای پایان دادن به درگیریها باشد.

در عوض، پوتین همچنان بر این باور است که میتواند جنگ را ببرد و کنترل کامل اوکراین را به دست آورد. تحلیلها نشان میدهد پوتین فکر میکند برتری دارد و میتواند اوکراین و اروپا را تحت فشار زمان قرار دهد؛ حتی تلفات نظامی نیز او را مجبور به توقف نکرده است.

در همین حال، دولت ترامپ مذاکرات مقدماتی با روسیه را برای پایان دادن به جنگ آغاز کرده است. این گفتگوها قرار است در عربستان سعودی برگزار شود. ترامپ پس از تماس با پوتین اعلام کرد که معتقد است پوتین میخواهد جنگ را پایان دهد، در حالی که گزارشهای موجود با این دیدگاه همخوانی ندارند.

ترامپ همچنین با ولودیمیر زلنسکی، رئیس جمهور اوکراین، صحبت کرد که علاقه خود به صلح را ابراز داشت. تیم مذاکرهکننده ترامپ شامل وزیر امور خارجه مارکو روبیو، مدیر سیا جان راتکلیف، مشاور امنیت ملی مایکل والتز و نماینده ویژه خاورمیانه استیو ویتکوف است.

در میان این تحولات، آمریکا موفق به آزادی مارک فوگل، معلم آمریکایی، از زندان روسیه شد. ویتکوف برای بازگرداندن او به مسکو سفر کرد و در این سفر به مدت سه ساعت با پوتین دیدار کرد، اگرچه جزئیات این گفتگو فاش نشده است.

در ادامه، روبیو، ویتکوف و والتز قرار است با هیئت روسیه ملاقات کنند تا تلاشهای دیپلماتیک را ادامه دهند. با این حال، زلنسکی و اتحادیه اروپا از این که در این مذاکرات حضور ندارند، ناخرسند هستند. زلنسکی حتی یک نشست برنامهریزی شده در عربستان سعودی را لغو کرد تا به مذاکرات آمریکا و روسیه مشروعیت نبخشد.

از سوی دیگر، نخست وزیر فنلاند اعلام کرد که اوکراین باید حق درخواست عضویت در ناتو را داشته باشد و هر توافق صلح احتمالی نباید دفاع و بازدارندگی این گروه را تضعیف کند. فرانسه نیز دومین نشست را برای بررسی اوکراین و امنیت اروپا با حضور متحدان ناتو برگزار کرد. در کل، به نظر میرسد مسیر صلح هنوز پر از چالش است و پوتین تمایل چندانی به پایان دادن به جنگ نشان نمیدهد.

افزایش تعرفههای آمریکا نه تنها باعث نابسامانی اقتصادی و مشکلات تجاری میشود، بلکه ممکن است جهان را به سمت رکود بکشاند.

به گفته منابع، زلنسکی، رئیس جمهور اوکراین، برای جلوگیری از این که نشست بین آمریکا و روسیه در عربستان سعودی مهم و رسمی به نظر برسد، از سفر خود به ریاض صرف نظر کرده است.

با توجه به عدم قطعیتهای جهانی، پیشبینی دقیق در مورد کاهش نرخ بهره دشوار است.

شاخصهای رشد اقتصادی و وضعیت بازار کار در ایالات متحده قوی هستند.

پیشرفت در کاهش تورم رضایتبخش است، اما این روند کندتر از حد انتظار پیش میرود.

قبل از هر اقدام بعدی، باید مطمئن شویم فشار نزولی کافی بر تورم وجود دارد و به بازار کار آسیب نمیرسد.

فدرال رزرو به اطلاعات بیشتری نیاز دارد و نمیخواهد عجولانه تصمیمگیری کند.

جزئیات سیاستهای دولت جدید هنوز مشخص نیست؛ بنابراین، نمیتوان بر اساس حدس و گمان تصمیم گرفت.

سیستم بانکی ایالات متحده در وضعیت پایدار و قابل قبولی قرار دارد.

شاخص بازار مسکن اطمینان مسکنسازهای ایالات متحده - NAHB Housing Market Index (فوریه)

سفر من به عربستان سعودی تا ۱۰ مارس به تعویق افتاده و در حال حاضر، منتظر ورود نمایندگان ایالات متحده به کییف هستم.

روند بهبود اقتصاد ناحیه یورو همچنان ضعیف است و بروز ریسکهای اقتصادی میتواند این روند را مختل کند.

تصمیمات مربوط به نرخ بهره باید به اندازه کافی اثرات منفی ناشی از کاهش ترازنامه را جبران کند.

در کنار تعیین نرخ بهره، باید به تأثیر اقدامات انقباض کمی نیز در شرایط مالی و اقتصادی توجه شود.

اگر شرایط اقتصادی ایجاب کند، بانک مرکزی اروپا باید توانایی افزایش نقدینگی در بازار را داشته باشد.

وجود عدم قطعیتهای اقتصادی باعث شده است که تمایل کمتری به سرمایهگذاری وجود داشته باشند.

احتمال بروز مشکلات و چالشها در راستای رشد اقتصادی بیشتر از احتمال بهبود شرایط است.

تولید واقعی ممکن است نتواند به سطح پتانسیل اقتصادی برسد و بنابراین فاصلهای بین این دو وجود خواهد داشت.