یوتوتایمز » بایگانی: امیر موسوی » برگه 44

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

انتظار میرود که بدهی عمومی ایالات متحده در سال ۲۰۲۵ به ۹۹.۹ درصد تولید ناخالص داخلی برسد و بر اساس قوانین فعلی تا سال مالی ۲۰۳۵ به ۱۱۸.۵ درصد افزایش یابد.

پیشبینی میشود کسری بودجه ایالات متحده در سال مالی ۲۰۲۵ به ۱.۸۶۵ تریلیون دلار برسد، در حالی که کسری سال مالی قبل است.

احتمالا کسری بودجه سال مالی ۲۰۲۵ به ۶.۲ درصد (معادل ۱.۸۶۵ تریلیون) تولید ناخالص داخلی برسد، در حالی که این عدد در سال مالی قبل ۶.۴ درصد (۱.۸۳۲ تریلیون دلار) است؛ میانگین کسری برای سالهای مالی ۲۰۲۶-۲۰۳۵ به ۵.۸ درصد میرسد.

پیشبینی کسری بودجه سال مالی جاری ۷۳ میلیارد دلار کمتر از پیشبینی ژوئن است؛ پیشبینی کسری سال مالی ۲۰۲۶ به ۱.۷۱۳ تریلیون دلار میرسد، در حالی که پیشبینی ژوئن ۱.۸۵۱ تریلیون دلار بود.

پیشبینی میشود کسری تجمعی سالهای مالی ۲۰۲۶-۲۰۳۵ به ۲۱.۷۵۸ تریلیون دلار برسد، در حالی که پیشبینی ژوئن برای سالهای مالی ۲۰۲۵-۲۰۳۴ حدود ۲۲.۰۸۳ تریلیون دلار بود.

انتظار میرود بازدهی اوراق خزانهداری ۱۰ ساله آمریکا در سال ۲۰۲۵ به ۴.۱ درصد برسد و میانگین بازدهی برای سالهای ۲۰۲۴-۲۰۳۴ حدود ۳.۹ درصد باشد.

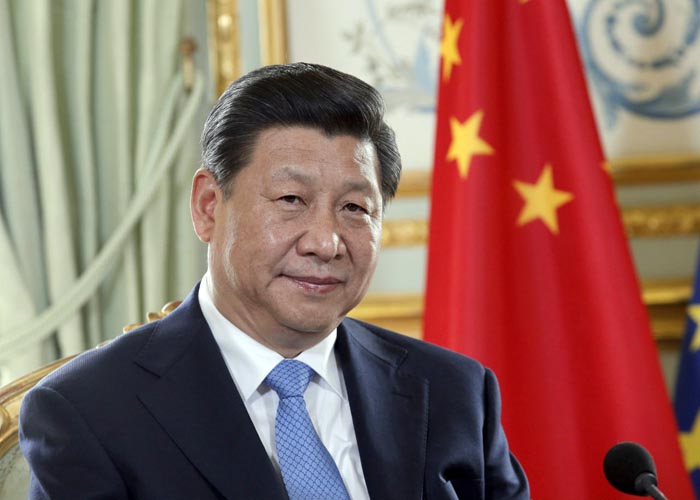

چین و ایالات متحده هر دو به روابط خود اهمیت میدهند و امیدوارند در دوره جدید ریاست جمهوری آمریکا روابط خوبی داشته باشند.

روابط اقتصادی و تجاری چین و آمریکا باید به نفع هر دو طرف باشد.

با ترامپ توافق کردیم که راههای ارتباطی مهمی بین دو کشور ایجاد شود و درباره موضوعات بزرگ هر دو کشور مرتباً با هم صحبت کنند.

عرضه به ایران را ابتدا با مقدار کمی گاز (۲ میلیارد متر مکعب در سال) شروع میکنیم.

ساخت نیروگاههای هستهای در ایران با تأخیر مواجه شده و ساخت بلوکهای جدید در حال بررسی است.

چین باید بیشتر به تقاضای داخلی تکیه کند، اما این اتفاق هنوز نیفتاده است.

اگر رشد چین کم شود، این موضوع بر اقتصاد بسیاری از کشورهای در حال توسعه تأثیر میگذارد و برای اقتصاد جهانی نیز خطرناک است.

انتظار دارم بانک مرکزی ژاپن در سال ۲۰۲۵ دو بار و در سال ۲۰۲۶ دو بار دیگر نرخ بهره را افزایش دهد.

افزایش نرخ بهره توسط بانک مرکزی ژاپن به دلیل فشارهای تورمی، آرام و تدریجی خواهد بود.

پیشبینی رشد بریتانیا کمی بهتر شده، زیرا درآمدها و مصرف مردم افزایش یافته و دولت نیز اقدامات مالی انجام داده است.

بانک مرکزی انگلستان احتمالاً در سال ۲۰۲۵ هر سه ماه یک بار نرخ بهره را کاهش میدهد.

تغییرات ماهانه تولیدات صنعتی ایالات متحده - Industrial Production (دسامبر)

نرخ استفاده از ظرفیت ایالات متحده - Capacity Utilization Rate (دسامبر)

صندوق بینالمللی پول پیشبینی رشد جهانی را برای سال 2025 از 3.2 به 3.3 درصد افزایش داده است؛ و برای سال 2026 نیز رشدی 3.3 درصدی را پیشبینی میکند.

صندوق بینالمللی پول پیشبینی رشد ایالات متحده را برای سالهای 2025 و 2026 به ترتیب از 2.2 و 2 درصد به 2.7 و 2.1 درصد افزایش داده است.

صندوق بینالمللی پول پیشبینی رشد چین را برای سالهای 2025 و 2026 به ترتیب از 4.5 و 4.1 درصد به 4.6 و 4.5 درصد افزایش داده است.

صندوق بینالمللی پول پیشبینی رشد آلمان را برای سالهای 2025 و 2026 به ترتیب از 0.8 و 1.4 درصد به 0.2 و 1.1 درصد کاهش داده است.

صندوق بینالمللی پول پیشبینی رشد ناحیه یورو را برای سالهای 2025 و 2026 به ترتیب از 1.2 و 1.5 درصد به 1 و 1.4 درصد کاهش داده است.

کاهش بیش از حد مقررات در آمریکا ممکن است مشکلات مالی ایجاد کند.

افزایش تعرفهها یا محدودیتهای مهاجرتی در آمریکا ممکن است اقتصاد را ضعیفتر کند و تورم را در کوتاهمدت افزایش دهد.

برآورد اولیه آمار مجوز ساختوساز ایالات متحده - Building Permits Prel (دسامبر)

موارد شروع به ساخت مسکن در ایالات متحده - Housing Starts (دسامبر)

میزان خانههای در انتظار فروش در دسامبر بیشترین کاهش از سال ۲۰۲۲ را تجربه کرد، زیرا نرخ وام مسکن افزایش یافت.

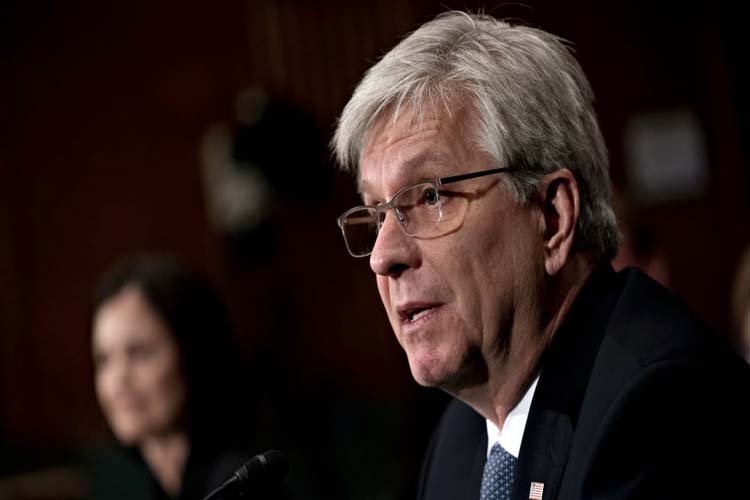

اگر نرخ بهره را خیلی زود یا خیلی دیر کاهش دهیم، ممکن است مشکلاتی ایجاد شود.

اگر نرخ بهره برای مدت طولانی بالا بماند، ممکن است به هدف تورمی خود نرسیم.

البته، اگر نرخ بهره خیلی سریع کاهش یابد، مهار تورم خدمات سخت میشود.

به گزارش منابع، هیئت امنیت ملی اسرائیل با توافق آتشبس در غزه موافقت کرده است.

بر اساس نظرسنجی اخیر رویترز، همه اقتصاددانان مورد بررسی معتقدند فدرال رزرو نرخ بهره را در ۲۹ ژانویه در محدوده ۴.۲۵-۴.۵۰ درصد نگه میدارد و ۶۱ از ۱۰۳ اقتصاددان پیشبینی میکنند که در مارس به ۴-۴.۲۵ درصد کاهش یابد.

طبق نظرسنجی، ۶۵ از ۱۰۲ اقتصاددان میگویند فدرال رزرو امسال دو بار یا کمتر نرخ بهره را کاهش میدهد (در دسامبر ۴۱ از ۹۷ اقتصاددان این نظر را داشتند). علاوه بر این، ۴۰ از ۴۹ اقتصاددان مورد بررسی رویترز میگویند تورم در ایالات متحده در سال ۲۰۲۵ احتمالاً بیشتر از حد انتظار خواهد بود.

دادههای اخیر نشاندهنده وضعیت بدتری هستند.

باید قبل از اینکه وضعیت اقتصاد بدتر شود، نرخ بهره کاهش باید تا از مشکلات بعدی جلوگیری گردد.

نگرانیهای من مبنی بر افزایش نرخ بیکاری، کمتر شده است.

روندهای تابستان گذشته نشاندهنده تعدیل آرام بازار کار از حالت داغ به حالت متعادل است، نه شروع یک رکود.

در چند ماه گذشته مطمئنتر شدهام که بازار کار به سمت اشتغال کامل پیش میرود.

اقتصادهای در حال توسعه ممکن است ۴ درصد رشد کنند، اما این میزان کمترین رشد بلندمدت آنها از سال ۲۰۰۰ است.

افزایش ۱۰ درصد تعرفههای آمریکا باعث میشود اقتصاد ایالات متحده ۰.۴ درصد کوچکتر شود و اگر کشورهای دیگر تلافی کنند، این کاهش به ۰.۹ درصد میرسد؛ در این صورت، رشد جهانی ۰.۳ درصد کم میشود.

اقتصاد جهانی با مشکلاتی مثل تغییر سیاستهای تجاری، تنشهای سیاسی، تغییرات آبوهوایی و تورم روبرو است.

ممکن است همزمان با کاهش رشد اقتصادی، تورم هم افزایش یابد و این باعث میشود بانک مرکزی کانادا در تصمیمگیری دچار مشکل گردد.

به دنبال انتشار دادههای اخیر، پیشبینیهای فعلی برای رشد مخارج واقعی مصرف شخصی در سهماهه چهارم از ۳.۳ به ۳.۷ درصد افزایش یافته و رشد مخارج واقعی دولت نیز در همین دوره از ۲.۹ به ۳ درصد رسیده؛ در حالی که پیشبینی رشد واقعی بخش خصوصی داخلی از ۰.۴- به ۰.۸- درصد کاهش پیدا کرده است.

برای پایان دادن به QT، به مانده تسویه حسابهای بیشتری در محدوده ۵۰ تا ۷۰ میلیارد دلار کانادا نیاز داریم، که نسبت به تخمین سال گذشته (۲۰ تا ۶۰ میلیارد دلار کانادا) افزایش یافته است.

ممکن است محدوده تخمینی خود را تغییر دهیم.

دیگر مانند دوران کرونا داراییها را برای تحریک اقتصاد خریداری نخواهیم کرد.

بانک مرکزی کانادا QT را به دلیل مشکلات بازارهای ریپو (Repo) پایان نمیدهد، بلکه فکر میکند عوامل دیگری باعث این فشارها هستند.

خرید اوراق خزانه داری در سهماهه آخر امسال شروع میشود و در ابتدا مقدار کمی خریداری خواهد شد.

بر اساس گزارشها، یک منبع سیاسی اسرائیلی گفته است که توافق برای آزادی گروگانها و آتشبس در چند ساعت آینده امضا میشود.

در همین حال، رهبر حوثیهای یمن گفته است که اگر اسرائیل قبل از اجرای توافق آتشبس به حملات خود در غزه ادامه دهد، آنها هم به حملههای خود ادامه میدهند.

برخی تعرفهها برای مقابله با روشهای ناعادلانه تجاری هستند.

اول باید وضعیت مالی کوتاهمدت را بهبود دهیم و بعد به برنامههای بزرگتر فکر کنیم.

فکر میکنم باید تحریمها علیه شرکتهای بزرگ نفتی روسیه را بیشتر کنیم تا آنها مجبور به مذاکره شوند.

ترامپ با خرید یواس استیل توسط نیپون استیل مخالفت کرده است.

معتقد نیستم که سیاستهای ترامپ باعث افزایش تورم شود.

بلینکن، وزیر امور خارجه آمریکا، گفته است که فکر میکند اجرای توافق غزه از یکشنبه شروع میشود.

اگر مالیاتها دوباره کاهش نیابند، اقتصاد به بحران میرود.

با سیاستهای رشدمحور، کاهش مالیاتها و استفاده بیشتر از انرژی، اقتصاد آمریکا را بهبود میدهیم.

بر اساس نظریهها، اگر تعرفهها ۱۰ درصد افزایش یابد، ارزش دلار ۴ درصد بیشتر میشود.

ما باید مطمئن باشیم که آمریکا در فناوری هوش مصنوعی و تراشهها از چین جلوتر بماند.

بر اساس قیمتگذاری بازار، احتمال کاهش نرخ بهره توسط فدرال رزرو در مه و ژوئن تقریباً برابر شده است؛ در حالی که قبلاً احتمال کاهش در ژوئن بیشتر بود.

اگر تورم همچنان کم شود، ممکن است فدرال رزرو در نیمه اول سال نرخ بهره را کاهش دهد.

کاهش نرخ بهره در مارس هنوز ممکن است، زیرا اگر تورم و دادههای اقتصادی خوب باشند، ممکن است امسال سه یا چهار بار نرخ بهره کاهش یابد.

اگر اتفاق غیرمنتظرهای بیفتد، فدرال رزرو نرخ بهره را تغییر نمیدهد؛ اما من فکر میکنم تورم همچنان کاهش مییابد.

تورم در شش ماه از هشت ماه گذشته، نزدیک به ۲ درصد بوده است و امیدوارم این روند ادامه یابد.

گزارش خوب اشتغال در دسامبر بخشی از جبران گزارشهای ضعیفتر ماههای قبل بوده است.

بازار کار وضعیت خوبی دارد، اما خیلی فشرده نیست.

من فکر نمیکنم تعرفهها تأثیر قابل توجهی بر تورم داشته باشند؛ هرچند ممکن است قیمتها را کمی و موقتاً افزایش دهند.

ممکن است نسبت به کاهش تورم خوشبینتر از دیگر مقامات باشم.

شاخص بازار مسکن اطمینان مسکنسازهای ایالات متحده - NAHB Housing Market Index (ژانویه)

بر اساس نظرسنجی اخیر رویترز از اقتصاددانان، 25 از 31 اقتصاددان پیشبینی میکنند بانک مرکزی کانادا در نشست 29 ژانویه نرخ بهره را 0.25 کاهش میدهد؛ 6 اقتصاددان دیگر معتقدند نرخ بهره ثابت خواهد ماند.

شاخص تولیدی فدرال رزرو فیلادلفیا - Philly Fed Manufacturing Index (دسامبر)

قیمتهای ماهانه صادرات ایالات متحده - Export Prices (دسامبر)

قیمتهای ماهانه واردات ایالات متحده - Import Prices (دسامبر)

تغییرات هفتگی آمار مدعیان بیکاری ایالات متحده (هفته منتهی به 11 ژانویه) - Unemployment Claims

تعداد متقاضیان ادامهدار مدعیان بیکاری از 1867 هزار نفر به 1859 هزار نفر رسید.

تغییرات ماهانه خردهفروشی ایالات متحده - Retail Sales (دسامبر)

تغییرات هسته ماهانه خردهفروشی ایالات متحده - Core Retail Sales (دسامبر)

تغییرات گروه کنترل ماهانه خردهفروشی ایالات متحده - Control Group Retail Sales (دسامبر)

موارد شروع به ساخت مسکن کانادا - Housing Starts (دسامبر)

واقعی ................ 231.5 هزار

پیشبینی ........... 245.0 هزار

قبلی ................... 262.4 هزار (به 267.1 هزار اصلاح شد)