یوتوتایمز » بایگانی: امیر موسوی » برگه 54

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

الجزیره با استناد به یک منبع مطلع، اعلام کرد که تخمین زده میشود اسرائیل بتواند تا زمان مراسم تحلیف ترامپ، رئیس جمهور منتخب آمریکا، یک توافق جدید برای تبادل گروگانها را نهایی کند.

خزانهداری ایالات متحده 39 میلیارد دلار اوراق قرضه 10 ساله خزانهداری را در سقف بازده 4.235 درصد حراج کرد.

قیمت طلا امروز با رشد 21 دلاری به 2715 دلار رسید که بالاترین سطح از 24 نوامبر محسوب میشود. این افزایش قیمت در حالی رخ داده که طلا برای سومین روز متوالی رشد کرده است؛ روندی که پس از اعلام بانک مرکزی چین مبنی بر ازسرگیری خرید ذخایر طلای خود پس از شش ماه، آغاز شد. از زمان انتشار این خبر، قیمت طلا تاکنون 80 دلار افزایش یافته است.

اعلام بانک مرکزی چین در خصوص خرید مجدد ذخایر طلا، نقشی کلیدی در ایجاد تقاضای جدید در بازار ایفا کرده است. همچنین، گزارش شاخص قیمت مصرفکننده آمریکا مطابق با انتظارات تحلیلگران منتشر شد. این مسئله باعث کاهش نگرانیها درباره احتمال توقف کاهش نرخ بهره توسط فدرال رزرو شد و در نتیجه به تضعیف دلار آمریکا انجامید.

در صورتی که طلا بتواند مقاومتهای کلیدی را بشکند، مسیر جدیدی برای دستیابی به سقفهای قیمتی بالاتر باز خواهد شد. مقاومت بعدی طلا، سطح 2721 دلار است که اوج قیمت در اواسط نوامبر بود. در صورت عبور از این سطح، احتمالاً قیمت به اوج تاریخی 2790 دلار در 31 اکتبر نزدیک خواهد شد.

در آینده، کاهش بیشتر نرخ بهره را در نظر خواهیم گرفت، اما پیشبینی میکنیم که رویکرد تدریجیتری را در پیش بگیریم.

ما شاهد افزایش نسبتاً بزرگی در فعالیت مسکن بدون افزایش قیمتها بودهایم که خبر خوبی است.

نرخ بیکاری افزایش یافته است، اما ما شاهد از دست رفتن گسترده مشاغل نیستیم که معمولاً در یک رکود مشاهده میشود.

بیشتر کاهش ارزش دلار کانادا در واقع به دلیل افزایش ارزش دلار آمریکا است؛ دلار کانادا در مقایسه با سایر ارزهای اصلی تغییر بسیار کمی داشته است.

انتظار وقوع یک رکود اقتصادی را نداریم.

به نظر میرسد بازار نفت از عرضه خوبی برخوردار بوده و قیمتها نسبتاً پایین است.

ما نگرانیهای جدی با رفتار چین در زمینه امنیت ملی و اقتصاد داریم، اما مهم است که کانالهای ارتباطی باز داشته باشیم.

من نگرانی جدی در مورد تعرفههای گسترده بر واردات از چین دارم.

زمانی که دیگران ارزش ارزها را دستکاری میکنند، ایالات متحده به شدت واکنش نشان میدهد.

اگر تعرفهها طبق وعدهها اجرا شوند، اقتصاد کانادا به شدت تحت تاثیر خواهد بود؛ ما نمیتوانیم در مورد چیزی که ممکن است رخ دهد، سیاستگذاری کنیم.

گزارش شاخص قیمت مصرفکننده (CPI) ایالات متحده در ماه نوامبر نشاندهنده ادامه فشارهای تورمی بود، اما جزئیات این گزارش تا حدی اطمینانبخش به نظر میرسد. بانک CIBC پیشبینی میکند که فدرال رزرو در نشست ماه دسامبر خود نرخ بهره را 0.25 درصد کاهش دهد، هرچند که کاهشهای بعدی ممکن است با توجه به رشد پایدار اقتصاد با تأخیر مواجه شوند.

نکات کلیدی گزارش تورم

گزارش هفتگی ذخایر نفت خام اداره اطلاعات انرژی ایالات متحده - Crude Oil Inventories

نمایندگان اتحادیه اروپا با پانزدهمین بسته تحریمی علیه روسیه موافقت کردند که ناوگان سایه روسیه را هدف قرار میدهد.

بر اساس قیمتگذاری بازار، احتمال کاهش بیشتر نرخ بهره توسط بانک مرکزی کانادا در نشست ژانویه 70 درصد است.

اگر اقتصاد به طور گسترده همانطور که انتظار میرود تکامل یابد، ما رویکرد تدریجیتری به سیاست پولی پیشبینی میکنیم.

همانطور که انتظار میرفت، افزایش قیمت مسکن همچنان کاهش یافته و فشار نزولی بر تورم ناشی از قیمت کالاها تعدیل شده است.

رشد دستمزدها نشانههایی از کاهش را نشان میدهد، اما مرتبط با بهرهوری بالا باقی میماند.

تمرکز سیاست ما اکنون این است که تورم را نزدیک به هدف نگه داریم.

ما انتظار داریم که تعطیلات مالیات بر فروش به طور موقت تورم را به حدود 1.5 درصد در ژانویه کاهش دهد، اما با پایان یافتن تعطیلات، تورم کاهش خواهد یافت.

کاهشهای قبلی نرخ بهره راه خود را در اقتصاد پیدا خواهد کرد.

امکان اعمال تعرفه های جدید ایالات متحده بر صادرات کانادا به ایالات متحده، عدم اطمینان و چشم انداز اقتصادی را تیره کرده است.

مخارج مصرفکننده و فعالیت خانوار هر دو در سهماهه سوم افزایش یافتند، که نشان میدهد نرخ بهره پایینتر باعث رشد مصرف شده است.

ما نیاز به کاهش بیشتر نرخ بهره را ارزیابی خواهیم کرد.

کاهش در سطح مهاجرت نشان میدهد که رشد تولید ناخالص داخلی در سال 2025 کمتر از پیشبینی اکتبر خواهد بود؛ اثر این امر بر تورم کمتر خواهد بود.

سایر سیاستهای فدرال و استانی بر پویایی تقاضا و تورم تأثیر میگذارد؛ بانک مرکزی کانادا بر روندهای زمینهای قیمتها تمرکز خواهد کرد.

انتظار میرود که تورم در دو سال آینده به طور متوسط نزدیک به 2 درصد باشد.

ما به دنبال معیارهای هسته تورم هستیم تا به ما کمک کند روند کلی را ارزیابی کنیم.

احتمال تعرفههای جدید ایالات متحده یک عدم قطعیت بزرگ جدید است.

بانک مرکزی کانادا نرخ بهره خود را با 0.5 درصد کاهش به 3.25 درصد رساند.

بر اساس قیمتگذاری بازار، احتمال کاهش نرخ بهره توسط فدرال رزرو در نشست دسامبر پس از انتشار دادههای تورم، افزایش یافته است.

همچنین، گزارش شاخص قیمت مصرفکننده آمریکا نشان میدهد نرخ ابرهسته ماهانه تورم از 0.313 درصد در ماه قبل به 0.342 درصد افزایش یافته است.

تغییرات ماهانه شاخص قیمت مصرفکننده هسته ایالات متحده - Core Consumer Price Index (نوامبر)

تغییرات سالانه شاخص قیمت مصرفکننده خالص ایالات متحده - Core Consumer Price Index (نوامبر)

تغییرات ماهانه شاخص قیمت مصرفکننده ایالات متحده - Consumer Price Index (نوامبر)

تغییرات سالانه شاخص قیمت مصرفکننده ایالات متحده - Consumer Price Index (نوامبر)

بر اساس گزارش ماهانه اوپک، این سازمان عمیقترین کاهش خود را در پیشبینی تقاضای جهانی نفت برای سال ۲۰۲۴ اعمال کرده که با در نظر گرفتن دادههای نزولی اخیر مربوط به سهماهه سوم مرتبط با تعرفههای احتمالی آمریکا، بوده است.

طبق گزارش، میانگین تولید نفت خام اوپک در نوامبر به ۲۶.۶۶ میلیون بشکه در روز رسیده که ۱۰۴ هزار بشکه در روز نسبت به اکتبر به رهبری لیبی، افزایش یافته است.

همچنین، اوپک پیشبینی رشد تقاضای جهانی نفت در سالهای ۲۰۲۴ و ۲۰۲۵ را به ترتیب به ۱.۶۱ و ۱.۴۵ میلیون بشکه در روز کاهش داده است، در حالی که پیشبینی قبلی ۱.۸۲ و ۱.۵۴ میلیون بشکه در روز بود.

دلار آمریکا در سال جاری عملکرد چشمگیری داشته و شرایط اقتصادی ایالات متحده نیز از این روند حمایت کرده است؛ اما تحلیلگران مورگان استنلی، بهویژه دیوید آدامز، بر این باورند که داشتن معامله خرید دلار اکنون اشتباه است و ریسک نزولی شدن این ارز وجود دارد.

دیدگاه مورگان استنلی:

تأثیر سیاستهای تجاری بر دلار

تحلیلگران معتقدند که سیاستهای تجاری دولت ایالات متحده، به ویژه محدودیتها علیه چین، ممکن است کندتر از حد انتظار اجرایی شوند و تأثیر کمتری نسبت به پیشبینیها داشته باشند.

پیشبینی مورگان استنلی برای ارزهای دیگر

اداره اطلاعات انرژی ایالات متحده (EIA) در گزارش چشمانداز انرژی کوتاهمدت (STEO) اخیر خود، پیشبینی میکند که تولید نفت خام آمریکا در سال جاری به ۱۳.۲۴ میلیون بشکه در روز و در سال آینده به ۱۳.۵۲ میلیون بشکه در روز برسد.

همچنین، EIA پیشبینی خود برای قیمت نفت خام برنت و WTI در سال ۲۰۲۴ را به ترتیب به ۷۶.۵۱ و ۸۰.۴۹ دلار در هر بشکه کاهش داده است، در حالی که در ماه گذشته این رقمها ۷۷ و ۸۰.۹۵ دلار در هر بشکه پیشبینی شده بودند.

به گفته منابع، سهامداران مایکروسافت هیچ یک از پیشنهادات (از جمله سرمایهگذاری در بیت کوین) را تایید نمیکنند.

دلار استرالیا در معاملات امروز به پایینترین سطح خود از ماه اوت رسید و نرخ برابری AUDUSD به 0.6370 کاهش یافت. این کاهش که معادل 67 پیپ است، تمام رشد دیروز را که ناشی از خوشبینی به سیاستهای محرک اقتصادی چین بود، از بین برد. با این حال، بازارهای چین امروز با افت شدیدی مواجه شدند و نگرانیها درباره عدم توانایی پکن در تحقق رشد قویتر اقتصادی باعث تشدید فشار بر دلار استرالیا شد.

علاوه بر عوامل خارجی، تغییرات سیاستی بانک مرکزی استرالیا (RBA) نیز به کاهش ارزش دلار استرالیا دامن زده است. امروز RBA نرخ بهره را بدون تغییر باقی گذاشت، اما در بیانیه پولی خود اذعان کرد که برخی از دادههای اقتصادی ضعیفتر از پیشبینیها بوده و به نظر میرسد فشارهای تورمی در حال کاهش هستند.

میشل بولاک، رئیس RBA، تغییر لحن بیانیه پولی را به عنوان تلاشی برای انعکاس این دادههای ضعیفتر عنوان کرد. تصمیم بعدی بانک مرکزی استرالیا در ماه فوریه اتخاذ خواهد شد و بازارها در حال حاضر 54 درصد احتمال کاهش نرخ بهره را پیشبینی میکنند.

در کوتاهمدت، اخبار مرتبط با چین نقش مهمی در تعیین جهت حرکت دلار استرالیا ایفا خواهد کرد. کنفرانس مهم اقتصادی چین در تاریخهای 11 تا 13 دسامبر برگزار میشود و بیانیههای پایانی این رویداد میتواند تأثیر قابل توجهی بر انتظارات بازار بگذارد.

از منظر تکنیکال، AUDUSD در موقعیتی حساس قرار دارد. در صورت شکسته شدن سطح حمایتی مهم 0.6346 که پایینترین سطح ماه اوت است، احتمالاً نرخ برابری AUDUSD به کف 0.6268 در سال 2023 خواهد رسید. شکسته شدن این سطوح میتواند چشمانداز اقتصادی استرالیا را تیرهتر کند و نشانهای منفی برای رشد جهانی در سال 2025 باشد.

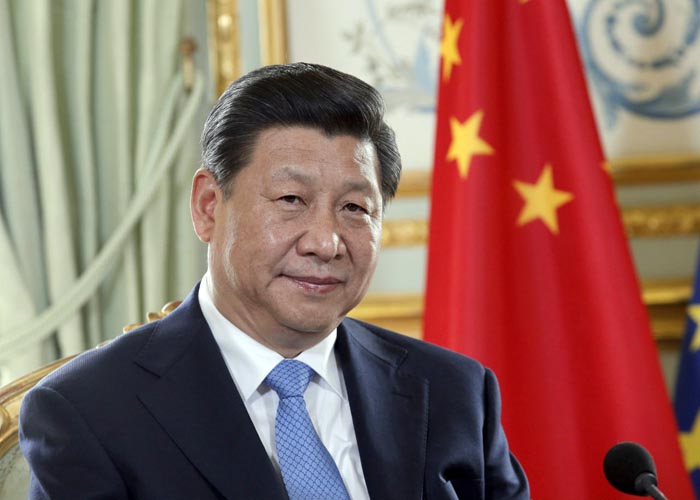

شی جینپینگ، رئیس جمهور چین، در سخنانی اعلام کرده است که کشورش همچنان نقش کلیدی در پیشبرد رشد اقتصادی جهان ایفا خواهد کرد. این اظهارات، اگرچه تأثیر فوری بر بازارها ندارد، اما بحث پیرامون نوع اقدامات محرک اقتصادی احتمالی چین در هفته جاری را تقویت میکند.

آیا دیدگاهها نسبت به چین بیش از حد بدبینانه است؟ احتمالا در نگرش منفی فعلی نسبت به چین، به ویژه در بلندمدت، اغراق شده باشد. اگرچه بازار سهام چین عملکرد ضعیفی دارد، اما بخشی از این ضعف ناشی از رقابت شدید شرکتهای چینی برای ارائه محصولات با حاشیه سود پایین است. این وضعیت، هرچند در کوتاهمدت چالشبرانگیز است، اما در بلندمدت میتواند مسیر پیشرفت اقتصادی باشد.

در اقتصاد واقعی، بخش املاک و مستغلات یکی از عوامل اصلی کندی رشد اقتصادی است. با این حال، این فشار دائمی نخواهد بود و در نهایت اصلاح خواهد شد. علاوه بر این، حتی در صورت محدودیت تجارت با ایالات متحده، چین همچنان در یک بازار جهانی بزرگ فعالیت میکند و در زمینه تولید صنعتی، هیچ کشوری توان رقابت با چین را ندارد.

رایزنیهای اخیر میان مقامات اطلاعاتی اسرائیل و مصر نشانههایی از پیشرفت در مسیر یک توافق احتمالی میان طرف اسرائیلی و حماس را نشان میدهد.

به نقل از باراک راوید، خبرنگار آکسیوس، یک مقام اسرائیلی اعلام کرده است: «تا همین اواخر تصور میشد که حماس علاقهای به توافق ندارد، اما به نظر میرسد اکنون تغییری در رویکرد آنها ایجاد شده و احتمال دستیابی به توافق در ماه آینده بالا رفته است.»

کاخ سفید نیز نسبت به پیشرفت در زمینه توافق برای آزادی گروگانها در غزه ابراز امیدواری کرده، اما تاکید داشته است که حماس همچنان به عنوان مانعی برای این روند عمل میکند.

در همین حال، بنیامین نتانیاهو، نخست وزیر اسرائیل، امروز در دفاع از خود در دادگاه پرونده فساد مالی حاضر شد.

فیچ در آخرین گزارش خود، انتظار دارد که رشد اقتصادی در ایالات متحده و کانادا به طور ملایمی کاهش یابد، تورم پایینتر بیاید و کاهش نرخهای بهره ادامه پیدا کند.

فیچ پیشبینی میکند که در سال ۲۰۲۵ بهبودهای جزئی در نتایج مالی ایالات متحده به دلیل بازگشت چرخهای در مالیاتهای شخصی و شرکتی، افزایش سود سرمایه و تعرفهها، رخ دهد.

از سوی دیگر، فیچ معتقد است دلار کانادا به دلیل تفاوت نرخ بهره همچنان ضعیف خواهد شد، که احتمالا بخشی از تأثیر تعرفههای بالاتر اعمال شده توسط ایالات متحده را جبران کند.

طبق نظرسنجی اخیر رویترز از اقتصاددانان، ۵۶ از ۹۷ اقتصاددان مورد بررسی پیشبینی میکنند که فدرال رزرو نرخ بهره خود را تا پایان سال ۲۰۲۵ به ۳.۵۰ ۳.۷۵ درصد یا کمتر کاهش خواهد داد.

همچنین، ۹۳ از ۱۰۳ اقتصاددان در نظرسنجی پیشبینی کردهاند که فدرال رزرو در تاریخ ۱۸ دسامبر نرخ بهره خود را ۲۵ نقطهپایه کاهش داده و آن را به ۴.۵۰ تا ۴.۲۵ درصد برساند.

برآورد نهایی شاخص بهرهوری غیرکشاورزی ایالات متحده - Nonfarm Productivity Final (سهماهه سوم)

برآورد نهایی تغییرات هزینه هر واحد نیروی کار ایالات متحده - Unit Labour Costs Final (سهماهه سوم)

کمیسیون اروپا به کشورهای عضو اتحادیه اروپا توصیه کرده است که از ارائه دسترسی بیشتر به بریتانیا در بازار برق این بلوک خودداری کنند. این تصمیم با وجود هشدارهای صنعت انرژی درباره افزایش هزینهها برای مصرفکنندگان و کند شدن گذار به انرژیهای پاک اتخاذ شده است.

در سندی که مواضع سیاستی اتحادیه اروپا در مورد مذاکرات آتی با بریتانیا را تشریح میکند، کمیسیون اروپا تأکید کرده است که اصل «انتخاب محدود» در قبال بریتانیا باید به تجارت برق نیز اعمال شود. این سند بیان میکند که تصمیم بریتانیا برای عدم پیوستن دوباره به بازار مشترک، امکان همکاری عمیقتر در بخش انرژی را محدود کرده و مشارکت بخشی در این بازار به نفع اتحادیه اروپا نیست و با دستورالعملهای شورای اروپا مغایرت دارد.

این موضعگیری کمیسیون اروپا در تضاد با درخواستهای صنعت انرژی در هر دو سوی کانال مانش برای تقویت همکاری در حوزه تجارت برق است. شرکتهای انرژی اروپایی و بریتانیایی در ماه اکتبر خواستار بازنگری در ترتیبات پسابرگزیت تجارت انرژی شدند تا «هاب انرژی سبز» در دریای شمال ایجاد شود. آنها هشدار دادند که شرایط فعلی نه تنها ناکارآمد است، بلکه تعهدات مشترک بریتانیا و چند کشور دیگر برای تولید 310 گیگاوات انرژی بادی دریایی تا سال 2050 را نیز به خطر میاندازد.

یکی از مشکلات اساسی، مکانیزم پیچیده قیمتگذاری است که در توافقنامه تجارت و همکاری (TCA) گنجانده شده؛ اما به دلیل مشکلات فنی هرگز اجرایی نشده است. کمیسیون اذعان کرده است که اجرای این مکانیزم پیچیدهتر از پیشبینیها بوده و ممکن است تا زمان انقضای توافق انرژی در ژوئن 2026 آماده نشود. با این وجود، اتحادیه اروپا همچنان با ارائه دسترسی ترجیحی به بریتانیا مخالف است.

صنعت انرژی معتقد است که گزینههای بهتری برای بهبود تجارت برق وجود دارد. آدام برمن، معاون گروه صنعتی انرژی بریتانیا، ترتیبات فعلی تجارت برق در توافقنامه TCA را «کاملاً ناکارآمد» توصیف کرده و خواستار راهحلی است که خطوط قرمز سیاسی هر دو طرف را محترم بشمارد.

بر اساس گزارش اخیر شرکت مشاوره تجاری بارینگا، همکاری بیشتر بین اتحادیه اروپا و بریتانیا در زمینه انرژیهای بادی دریایی میتواند تا سال 2040 حدود 44 میلیارد یورو صرفهجویی برای مصرفکنندگان به همراه داشته باشد و هزینههای سرمایهگذاری را 16 درصد کاهش دهد.

علاوه بر این، شرکت انتقال برق گروه الیا که مسئول پروژههایی مانند جزیره «پرنسس الیزابت» در بلژیک است، هشدار داده که عدم یکپارچگی عمیقتر بازارهای انرژی اتحادیه اروپا و بریتانیا، بهرهوری کامل از پتانسیل انرژیهای بادی دریای شمال را محدود میکند. این شرکت تأکید کرده که اتصال بازارها و همگرایی قیمتی، پیششرطهای ضروری برای شراکت موفق هستند و به نفع هر دو طرف خواهد بود.

عدم افزایش همکاریهای انرژی میتواند سرمایهگذاری در پروژههای بزرگ مانند مزرعههای بادی و زیرساختهای انتقال انرژی دریایی را کاهش داده و باعث افزایش هزینههای مصرفکنندگان شود. به گفته مارک کوپلی، مدیرعامل فدراسیون اروپایی تجار انرژی، «اگر کابلهای موجود به درستی استفاده نشوند یا هزینههای احداث کابلهای جدید کاهش نیابد، هر دو طرف از این ناکارآمدی زیان خواهند دید.»

این وضعیت نشان میدهد که با وجود منافع مشترک در حوزه انرژیهای پاک، ملاحظات سیاسی همچنان مانعی جدی برای همکاریهای عمیقتر بین اتحادیه اروپا و بریتانیا به شمار میآید.

بر اساس پیشبینی گلدمن ساکس، بانک مرکزی کانادا در نشست این هفته احتمالاً نرخ بهره را 0.5 درصد کاهش خواهد داد. با این حال، احتمال کاهش 0.25 درصدی نیز به عنوان یک گزینه جایگزین مطرح است. عواملی نظیر رشد اقتصادی کند، افزایش نرخ بیکاری و پایینتر بودن رشد تولید ناخالص داخلی در سهماهه سوم نسبت به پیشبینیها، نیاز به سیاستهای انبساطیتر را تقویت میکند.

نکات کلیدی

انتظارات درباره کاهش نرخ بهره

محرکهای اقتصادی

چشمانداز USDCAD

به دنبال انتشار دادههای اخیر، کاهش در پیشبینی لحظهای رشد مصرف واقعی شخصی در سهماهه چهارم توسط افزایش در پیشبینی لحظهای رشد سرمایهگذاری خصوصی داخلی واقعی و رشد مخارج واقعی دولتی در سهماهه چهارم، جبران شد.