یوتوتایمز » بایگانی: امیر موسوی » برگه 60

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

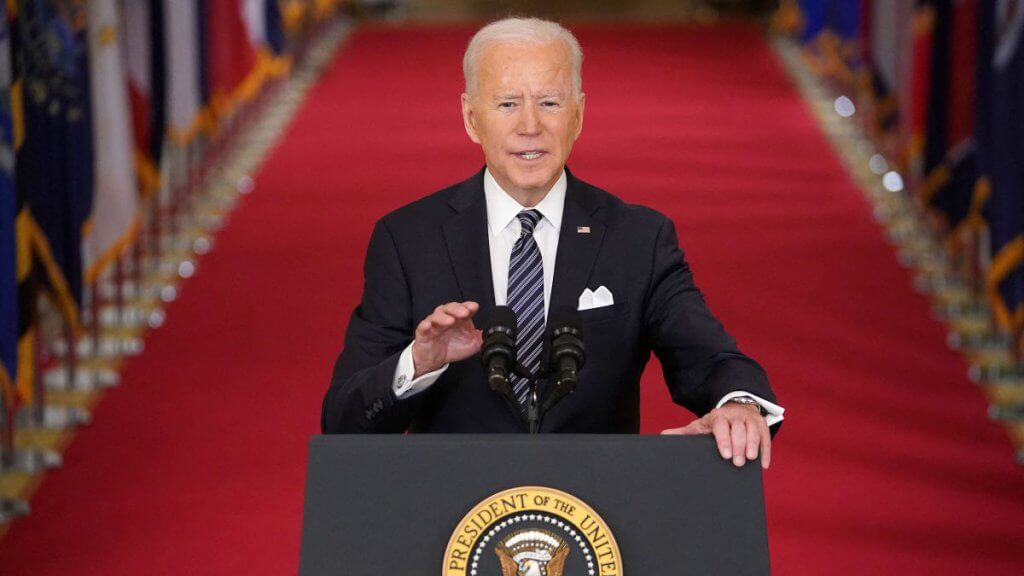

به گفته بایدن، رئیس جمهور آمریکا، «در روزهای آینده، ایالات متحده با ترکیه، مصر، قطر، اسرائیل و دیگر کشورهای منطقه همکاری خواهد کرد تا به آتشبسی در غزه دست یابد که شامل آزادی گروگانها و پایان جنگ باشد؛ البته، بدون اینکه حماس در قدرت باقی بماند.

اسکات بسنِت، وزیر خزانهداری جدید ایالات متحده، بر این باور است که سیاست تضعیف دلار میتواند به عنوان یکی از اهرمهای کلیدی دولت دوم دونالد ترامپ مورد استفاده قرار گیرد. در یکی از نامههای بسنِت که در ژانویه سال جاری از سوی صندوق پوشش ریسک وی منتشر شد، دیدگاه متفاوتی مطرح شده است:

«یکی از دیدگاههای متمایز ما این است که ترامپ احتمالاً به جای اعمال تعرفهها، سیاست تضعیف دلار را دنبال خواهد کرد. تعرفهها منجر به افزایش تورم شده و باعث تقویت دلار میشوند، که این امر نقطه شروع مناسبی برای احیای صنعتی آمریکا به حساب نمیآید. تضعیف دلار در اوایل دوره دوم ریاست جمهوری ترامپ میتواند موجب رقابتپذیر شدن تولیدات صنعتی آمریکا شود. دلار ضعیف و انرژی ارزان و فراوان میتوانند به ایجاد رونق اقتصادی کمک کنند. در حالی که اجماع فعلی در وال استریت بر تقویت دلار استوار است، این منطق به طور جدی دچار اشکال است و ما با آن مخالفیم. تقویت دلار تنها در صورتی ممکن است تا پایان دوره ریاست جمهوری او رخ دهد که تلاشهای مرتبط با بازگشت تولید به داخل آمریکا موفقیتآمیز باشد.»

وی همچنین به محدودیتهایی که تعرفهها، کاهش مالیات شرکتها و کسری بودجه برای اهداف اقتصادی ترامپ ایجاد میکنند، اشاره کرده و معتقد است که این موارد میتوانند در تضاد با رشد تولید ناخالص داخلی، بهبود وضعیت مالی و افزایش ارزش بازار سهام باشند. به عقیده بسنِت، یکی از راههایی که دولت میتواند این اهداف را به طور همزمان و حداقل در شرایط اسمی و دلاری محقق کند، تلاش برای تضعیف ارز است.

او همچنین تأکید کرده است که ضعف دلار میتواند مفید باشد، اما اگر این ضعف به صورت هدفمند علیه یوان چین و ین ژاپن انجام شود، تأثیر بیشتری خواهد داشت. چنین رویکردی حتی ممکن است به چین اجازه دهد که اعلام کند از اعمال تعرفههای آمریکا اجتناب کرده و یک «پیروزی» به دست آورده است.

با توجه به اینکه این نظرات از سوی وزیر خزانهداری جدید بیان شده، نباید به سادگی از کنار آنها عبور کرد. در نهایت، بسنِت با اشارهای کوتاه به مفهوم برتون وودز ۳ بیان کرده که هرچند این سناریو برای هیچکس در حال حاضر به عنوان گزینه اصلی مطرح نیست، اما شرایط برای تحقق آن مهیا است.

برخی از مقامات گفتند که اگر تورم همچنان بالا باقی بماند، ممکن است چرخه تسهیل پولی را متوقف کرده و نرخ بهره در سطح محدودکننده حفظ شود.

پیشبینی شده که رشد اقتصادی ایالات متحده در سال 2024 بالاتر از پیشبینیهای قبلی خواهد بود و شرایط اقتصادی به طور کلی همچنان قوی باقی خواهد ماند.

ممکن است در آینده نرخ معکوس بازخرید شبانه (Overnight Reverse Repo Rate) به پایینترین سطح نرخهای هدف فدرال رزرو بازگردد.

بسیاری از مقامات گفتند که عدم قطعیت درباره سطح نرخ خنثی باعث میشود که مناسب باشد محدودیتهای پولی به تدریج کاهش یابد.

مؤسسه رتبهبندی اعتباری S&P Global برای اقتصاد ایالات متحده پیشبینی کرده است که رشد ادامه خواهد داشت، اما همزمان میزان بالایی از عدم قطعیت در زمینه سیاستهای اقتصادی وجود دارد که میتواند بر آینده تأثیر بگذارد.

طبق گزارش منابع آگاه رویترز، دونالد ترامپ، رئیس جمهور منتخب ایالات متحده، برنامهای دارد که طبق آن در روز اول حضور خود در دفتر ریاست جمهوری، تعرفه ۲۵ درصدی بر واردات از کانادا و مکزیک اعمال خواهد کرد. این برنامه شامل نفت خام نیز میشود و هیچ استثنایی برای آن در نظر گرفته نشده است

آتشبس با لبنان به جدا کردن حماس و آزادسازی گروگانها کمک خواهد کرد.

جنگ ادامه خواهد داشت تا زمانی که مردم شمال اسرائیل به خانههای خود بازگردند.

ما متعهد به بازگرداندن گروگانهای باقیمانده از غزه هستیم,

ما مصمم به جلوگیری از دستیابی ایران به سلاحهای هستهای هستیم.

ما حزبالله را چند دهه به عقب انداختهایم؛ اگر حزبالله توافق را نقض کند، به آنها حمله خواهیم کرد.

ما یک طرح برای آتشبس با لبنان را به کابینه ارائه خواهیم داد.

به گفته منابع، کابینه اسرائیل توافق آتشبس با لبنان را تصویب کرد.

آنتونی بلینکن، وزیر امور خارجه ایالات متحده، در آخرین بیانیه خود در خصوص اوضاع اوکراین و سایر مسائل بینالمللی، از وضعیت فعلی اوکراین و حمایتهای آمریکا از این کشور سخن گفت. وی همچنین به نگرانیهای ایالات متحده در خصوص نقش روسیه و کره شمالی در بحران اوکراین اشاره کرد.

بلینکن اظهار داشت که اوکراین در حال حاضر از منابع مالی، مهمات و نیروهای کافی برای ادامه جنگ یا حتی مذاکره برخوردار است. او همچنین اعلام کرد که ایالات متحده در حال نهایی کردن ارسال ۵۰ میلیارد دلار کمک مالی است که از داراییهای مسدود شده روسیه تأمین میشود. این کمکها به تقویت توان نظامی و دفاعی اوکراین، به ویژه در جبهههای شرقی، ادامه خواهد یافت.

وزیر امور خارجه ایالات متحده همچنین نگرانیهای جدی خود را در مورد احتمال مشارکت نیروهای کره شمالی در درگیریهای اوکراین ابراز کرد و این مسئله را تهدیدی جدی برای ثبات جهانی دانست. وی افزود که ایالات متحده به شدت نگران اقداماتی است که روسیه احتمالا برای تقویت کره شمالی انجام دهد و میتواند بیثباتی در شبهجزیره کره را افزایش دهد.

بلینکن همچنین از پیشرفتهایی در راستای تلاشهای آتشبس در لبنان خبر داد و گفت که این مذاکرات به پایان نزدیک است. او افزود که ایالات متحده امیدوار است که قطعنامه ۱۷۰۱ شورای امنیت سازمان ملل که به طور کامل در سال ۲۰۰۶ تصویب شد، به طور مؤثر اجرا شود. این قطعنامه به دنبال پایان دادن به خصومتها بین حزبالله و اسرائیل است و بر ایجاد یک منطقه امن در مرزهای لبنان و اسرائیل تأکید دارد.

در پاسخ به سوالاتی در خصوص نقش چین در حل بحرانها، بلینکن اشاره کرد که ایالات متحده از چین انتظار دارد که از نفوذ خود برای کمک به خاتمه بحرانها استفاده کند، به ویژه در مورد روابط روسیه و کره شمالی. وزیر امور خارجه ایالات متحده گفت که چین باید برای کاهش تنشها و جلوگیری از تشدید بیثباتی در شبهجزیره کره و دیگر مناطق بحرانی تلاش کند.

به گزارش CBS، انتظار میرود بایدن، رئیس جمهور آمریکا، امروز آتشبس میان اسرائیل و حزبالله را اعلام کند و بگوید ایالات متحده و فرانسه این توافق را تضمین کردند.

بر اساس دادهها و تحلیلهای کارشناسان و متخصصان، تعهد دونالد ترامپ، رئیس جمهور منتخب ایالات متحده، به وضع تعرفه بر واردات از مکزیک به ایالات متحده میتواند تأثیرات منفی بزرگتری برای خودروسازان اروپایی همچون فولکس واگن و استلانتیس و تأمینکنندگان آنها نسبت به هرگونه تعرفه مستقیم بر کالاهای اتحادیه اروپا داشته باشد.

ترامپ، اعلام کرده است که قصد دارد ۲۵ درصد تعرفه بر واردات از کانادا و مکزیک وضع کند تا این کشورها اقدامات خود را در مبارزه با مواد مخدر و مهاجران غیرقانونی در مرزها تقویت کنند. این اقدام ممکن است به توافقنامه تجارت آزاد میان سه کشور آسیب بزند و به نظر میرسد که در تضاد با اصول این توافق باشد.

در صورتی که این تعرفهها اجرایی شوند، سوالات زیادی درباره آینده عملیات خودروسازان جهانی در مکزیک، به ویژه خودروسازان اروپایی، مطرح خواهد شد. بسیاری از شرکتها در مکزیک کارخانههایی راهاندازی کردهاند تا از نیروی کار ارزانتر و نزدیکی به بازار پرسود ایالات متحده بهرهمند شوند. در این شرایط، برخی از خودروسازان ممکن است تصمیم بگیرند تولیدات خود را به ایالات متحده منتقل کنند و از مکزیک خارج شوند.

در همین حال، برندهای لوکس خودروی اروپا که نه در ایالات متحده و نه در مکزیک تولید دارند، نگران آن خواهند بود که ترامپ به تهدیدات خود برای اعمال تعرفه بر کالاهای اروپایی عمل کند. این تعرفهها میتوانند قیمت خودروهای تولیدی این برندها را برای خریداران آمریکایی افزایش دهند.

تحلیلگران برنشتاین در یادداشتی برای مشتریان خود عنوان کردهاند که تهدیدات ترامپ به وضع تعرفهها بلافاصله پس از شروع به کار او در ژانویه، فرصت کمی برای خودروسازان و تأمینکنندگان فراهم میآورد تا خود را با تغییرات بزرگ در زنجیره تأمین وفق دهند. آنها نوشتهاند: «پیامدهای تعرفههای واردات از مکزیک و کانادا برای تولیدکنندگان ایالات متحده به قدری بزرگ است که به نظر نمیرسد شبیه به یک ابزار چانهزنی باشد.»

صنعت خودروسازی در حال حاضر با مشکلات متعددی روبهرو است، از جمله کاهش تقاضا، افزایش هزینهها، کندی در گذار به خودروهای الکتریکی و رقابت جدی از سوی رقبای چینی همچون BYD.

مکزیک به عنوان یکی از منابع اصلی تأمین برای بازار خودروی ایالات متحده شناخته میشود. از نظر ارزش دلاری، ایالات متحده در سال ۲۰۲۳ تقریباً همان میزان خودرو از مکزیک وارد کرده که از اروپا وارد کرده، اما واردات قطعات خودرو از مکزیک تقریباً چهار برابر بیشتر از واردات قطعات از اروپا بوده است. بر اساس آمار انجمن تولیدکنندگان خودروهای مکزیک، در نیمه اول سال ۲۰۲۳، حدود ۸۰ درصد از خودروهای صادر شده از مکزیک به ایالات متحده ارسال شدهاند، یعنی معادل حدود ۱.۵۷ میلیون خودرو.

برای استلانتیس، چهارمین خودروساز بزرگ جهان، هر درصد اضافی تعرفه بر واردات از مکزیک میتواند منجر به کاهش سود قبل از مالیات به میزان حدود ۱۶۰ میلیون یورو (معادل ۱.۴ درصد از پیشبینیهای سود این شرکت در سال ۲۰۲۵) شود. تحلیلگران تخمین زدهاند که این کاهش در سود بین ۳.۶ میلیارد یورو (۳.۸ میلیارد دلار) تا ۴ میلیارد یورو خواهد بود.

هماکنون، تعرفههای صادراتی از مکزیک به ایالات متحده بسته به مبدأ قطعات بین ۰ تا ۲.۵ درصد متفاوت است.

تحلیلگران استیفل نیز گفتهاند که حدود ۶۵ درصد از خودروهایی که فولکس واگن در ایالات متحده میفروشد، در صورت اعمال تعرفهها بر واردات از مکزیک، دیگر رقابتی نخواهند بود. بزرگترین کارخانه خودرویی فولکس واگن در مکزیک، در پوئبلا قرار دارد که در سال ۲۰۲۳ نزدیک به ۳۵۰ هزار خودرو از جمله مدلهای جتا، تیگوان و تاوس تولید کرده است که تمامی آنها برای صادرات به ایالات متحده تولید میشوند.

شرکتهای خودروسازی و تأمینکنندگان در حال بررسی سناریوهای مختلف هستند، اما از آنجا که هیچکس نمیداند که در نهایت چه تصمیمی اتخاذ خواهد شد، پیشبینی سخت است.

نیک کلاین، معاون رئیس شرکت OEC که در شیکاگو مستقر است، گفت: «بر اساس تجربیات گذشته، ترامپ احتمالاً از تهدید تعرفهها به عنوان اهرم استفاده خواهد کرد؛ اما پیشبینی دقیق این که چه خواهد کرد، دشوار است.»

برخی از شرکتها موقعیت بهتری برای افزایش تولید در ایالات متحده دارند که ممکن است به کاهش اثرات تعرفهها کمک کند، اگرچه بسیاری از آنها در دوران رکود فعلی قادر به انجام سرمایهگذاریهای زیاد نیستند. مرسدس بنز و بی ام و ممکن است تولید خود را در ایالات متحده افزایش دهند، اما این امر نیاز به سرمایهگذاری زیادی در تجهیزات خواهد داشت. هر دو خودروساز آلمانی خودروهایی از ایالات متحده به خارج صادر میکنند که میتواند موجب استرداد تعرفهها شود.

بیش از نیمی از ۴۱۰,۷۹۳ خودرویی که بی ام و در کارخانه اسپارتانبرگ، کارولینای جنوبی در سال ۲۰۲۳ تولید کرده است، به خارج صادر شدهاند. اولیور زیپسه، مدیرعامل بی ام و در ۶ نوامبر گفت که برخی از این خودروها ممکن است به جای صادرات، در بازار داخلی به فروش برسند.

افزایش حمایتگرایی اقتصادی در ایالات متحده تحت ریاست جمهوری ترامپ و جو بایدن، به علاوه بحرانهای زنجیره تأمین در دوران همهگیری کووید، موجب شده است که بسیاری از تأمینکنندگان قبلاً در ایالات متحده سرمایهگذاری کنند.

سرمایهگذاریهای خودروسازان و تأمینکنندگان اروپایی در ایالات متحده بیشتر در ایالتهایی است که عموماً به حزب جمهوریخواه ترامپ رای میدهند. از سال ۲۰۰۶، شرکتهای اروپایی ۱۲ میلیارد دلار از مجموع ۲۰.۷ میلیارد دلار سرمایهگذاری در بخش خودرو در ایالات متحده را به خود اختصاص دادهاند که بیشتر از ۳.۸ میلیارد دلار سرمایهگذاریهای شرکتهای آمریکایی است.

بانک آمریکا (BofA) در گزارش اخیر خود، به چهار بعد کلیدی سیاستهای دولت آینده ایالات متحده اشاره کرده است که میتواند تقاضای طلا را در کوتاهمدت کاهش دهد. این عوامل شامل افزایش نرخ بهره و تقویت دلار آمریکا هستند.

با این حال، این عوامل منفی به هیچ وجه چشمانداز بلندمدت مثبت بانک آمریکا برای طلا را تحت تأثیر قرار نمیدهند و پیشبینی میشود قیمت طلا تا پایان سال ۲۰۲۵ به ۳۰۰۰ دلار در هر اونس برسد.

نکات کلیدی:

عوامل منفی کوتاهمدت برای طلا:

تأثیر بر تقاضای طلا:

چشمانداز بلندمدت مثبت باقی میماند:

نتیجهگیری:

اگرچه سیاستهای کوتاهمدت تحت مدیریت دولت آینده ایالات متحده، از جمله رشد قویتر اقتصادی، تورم بالاتر و تقویت دلار، موانع قابل توجهی برای طلا بهوجود میآورد، بانک آمریکا همچنان پیشبینی خود را برای رسیدن به ۳۰۰۰ دلار در هر اونس تا پایان سال ۲۰۲۵ حفظ میکند. این خوشبینی بلندمدت ناشی از عواملی ساختاری و چرخهای است که تقاضای طلا را در شرایط سیاستی چالشبرانگیز حمایت میکنند.

به گفته منابع رویترز، صادرات گاز گازپروم به اروپا و ترکیه در سال ۲۰۲۵ احتمالاً به کمتر از ۳۹ میلیارد متر مکعب کاهش خواهد یافت، در حالی که این رقم برای سال جاری اندکی کمتر از ۴۹ میلیارد متر مکعب پیشبینی شده است.

شایان ذکر است برنامههای صادراتی برای اروپا در سال ۲۰۲۵ بر این فرض استوار شده که مسیر حمل و نقل اوکراین وجود نخواهد داشت.

تمایل ندارم که تأثیر بودجه دولت بر شاخص قیمت مصرفکننده را بیش از آنچه هست، جلوه دهم؛ بیمه ملی تأثیر مثبتی بر تورم دارد، اما این تأثیر کوچک و جزئی است.

با توجه به برآوردهای نهایی که نشان میدهد بازار کار نزدیک به سطح اشتغال کامل است، نیروی کاری که بتواند به سرعت وارد بازار کار شود، وجود ندارد.

بر اساس گزارش شاخص اطمینان مصرفکننده کنفرانس بورد ایالات متحده، «احتمال رکود اقتصادی در آمریکا در 12 ماه آینده در نوامبر به پایینترین حد خود رسیده است.»

شاخص تولیدی فدرال رزرو ریچموند - Richmond Fed Manufacturing Index (نوامبر)

فروش خانههای جدید ایالات متحده - New Home Sales (اکتبر)

شاخص اطمینان مصرفکننده کنفرانس بورد ایالات متحده - CB Consumer Confidence (نوامبر)

جلسه کابینه امنیتی اسرائیل برای تأیید توافق آتشبس با لبنان آغاز شده است. همچنین، یک مقام اسرائیلی اعلام کرده است که انتظار میرود بایدن، رئیس جمهور آمریکا، اواخر روز سهشنبه این آتشبس را اعلام کند که قرار است صبح چهارشنبه به وقت محلی اجرا شود.

بر اساس گزارش رویترز، اوپک پلاس مذاکراتی را برای به تأخیر انداختن بازگشت تولید نفت که پیشتر برای ماه ژانویه برنامهریزی شده بود، آغاز کرده است. این مذاکرات ممکن است به تأخیر چندماهه در افزایش تولید نفت منجر شود.

به گفته نمایندگانی که به دلیل محرمانه بودن این مذاکرات نخواستند نامشان فاش شود، اوپک پلاس درباره امکان اجرای افزایش ۱۸۰ هزار بشکهای تولید روزانه که قرار بود از ماه ژانویه آغاز شود، تردید دارند. همچنین، احتمال دارد افزایشهای برنامهریزی شده برای ماههای بعدی نیز به دلیل علائم مازاد عرضه جهانی به تعویق بیفتد.

از چین میخواهیم که از اتخاذ تدابیر مهار صادرات، به ویژه در مورد مواد معدنی حیاتی، که میتواند منجر به اختلالات جدی در زنجیره تأمین شود، خودداری کند.

از بابت سیاستها و اقدامات غیربازاری چین که منجر به ظرفیت بیش از حد و ایجاد اختلالات در بازار شده است، نگرانیم.

بانک آمریکا در جدیدترین گزارش خود، پیشبینی میکند شاخص S&P 500 تا پایان سال 2025 به 6666 واحد میرسد.

به گفته کازاکس، عضو بانک مرکزی اروپا، «ضعف در شاخصهای مدیران خرید، احتمال کاهش بیشتر نرخ بهره را تقویت میکند.»

شاخص سالانه قیمت مسکن S&P/Case-Shiller - سپتامبر - S&P/Case-Shiller Home Price

شاخص ماهانه قیمت مسکن - سپتامبر - House Price Index

بر اساس نظرسنجی انجام شده توسط خبرگزاری رویترز از تحلیلگران بازار سهام، شاخص S&P 500 تا پایان سال 2025 بیش از 8 درصد افزایش خواهد یافت. این پیشبینی بر پایه کاهش نرخ بهره توسط فدرال رزرو و احتمال کاهش مقررات در دولت دونالد ترامپ، رئیس جمهور منتخب، مطرح شده است که میتواند روند صعودی بازار را تقویت کند.

تحلیلگران معتقدند تداوم سلامت اقتصادی در ایالات متحده موجب رشد سود شرکتها خواهد شد. در این میان، برخی کارشناسان بخش مالی را به عنوان یکی از جذابترین گزینهها برای سرمایهگذاری در سال 2025 معرفی کردهاند، بخشی که از چشمانداز کاهش مقررات در دولت ترامپ سود خواهد برد.

برنامههای اقتصادی ترامپ، شامل کاهش مالیات و کاهش مقررات، از دید بسیاری از فعالان بازار بهعنوان محرک رشد اقتصادی و افزایش بیشتر بازار سهام تلقی میشود.

بر اساس میانه پیشبینیهای 48 تحلیلگر، کارگزار و سبدگردان، که بین 15 تا 26 نوامبر گردآوری شده است، شاخص S&P 500 تا پایان سال 2025 به 6,500 واحد خواهد رسید. این رقم نسبت به سطح بسته شدن 5,987.37 در روز دوشنبه حدود 8.5 درصد افزایش را نشان میدهد. همچنین این پیشبینی بهطور قابل توجهی بالاتر از پیشبینی قبلی رویترز در ماه اوت است که سطح 5,900 را برای پایان سال 2025 تخمین زده بود.

بازار سهام پس از انتخابات ریاست جمهوری 5 نوامبر که ترامپ، چهار سال پس از خروج از کاخ سفید، بار دیگر پیروز شد، به سقفهای قیمتی جدیدی دست یافت. در مجموع، شاخص S&P 500 تاکنون در سال 2024 حدود 26 درصد رشد داشته که بخش عمدهای از این افزایش بهدلیل صعود چشمگیر سهام شرکتهای بزرگی مانند انویدیا و مایکروسافت بوده که در رقابت برای فناوری هوش مصنوعی پیشرو هستند.

دیوید کاستین، تحلیلگر ارشد سهام آمریکا در گلدمن ساکس، در گزارش اخیر خود پیشبینی کرده است که گروه موسوم به «هفت شگفتانگیز» شامل سهامهای شرکتهای بزرگ نظیر انویدیا و مایکروسافت در سال آینده همچنان عملکرد بهتری خواهند داشت، اما با شدت کمتر. وی رشد سودآوری بالاتر را عاملی برای صعود شاخص S&P 500 به سطح 6,500 واحد تا پایان سال 2025 دانسته است.

تحلیلگران انتظار دارند سود شرکتهای حاضر در شاخص S&P 500 در سال 2025 با رشدی 14.2 درصدی همراه شود، در حالی که این رقم برای سال جاری 10.2 درصد است. همچنین، بر اساس دادههای موجود، نسبت قیمت به درآمد پیشبینیشده این شاخص در حال حاضر 22.6 برابر است که در مقایسه با میانگین 10 ساله 18 برابر، رقم بالایی محسوب میشود. با این حال، کارشناسان همچنان به رشد اقتصادی و سودآوری شرکتها خوشبین هستند.

مری آن بارتلز، تحلیلگر ارشد سرمایهگذاری در Sanctuary Wealth، معتقد است که به دلیل انتظار برای رشد سود و اقتصاد، نگرانیای درباره ارزشگذاری سهام وجود ندارد. وی همچنین تأکید کرد که دولت ترامپ میتواند تأثیر مثبتی بر فضای کسبوکار داشته باشد.

با این وجود، نگرانیهایی درباره احتمال بازگشت تورم و تأثیر آن بر سیاستهای کاهش نرخ بهره فدرال رزرو مطرح شده است. بانک مرکزی آمریکا چرخه کاهش نرخ بهره خود را با کاهش نیمدرصدی در ماه سپتامبر، اولین کاهش از سال 2020، آغاز کرد. از سوی دیگر، برخی برنامههای ترامپ، به ویژه تعرفههای بالاتر، میتواند موجب افزایش قیمت مصرفکننده شود. ترامپ در روز دوشنبه اعلام کرد که تعرفههای بزرگی بر سه شریک تجاری اصلی ایالات متحده یعنی کانادا، مکزیک و چین وضع خواهد کرد.

همچنین، بحران خاورمیانه همچنان یکی از نگرانیهای سرمایهگذاران باقی مانده است. در پاسخ به پرسشی درباره احتمال اصلاح 10 درصدی یا بیشتر بازار سهام در اوایل سال آینده، هشت نفر از 17 پاسخدهنده به این نظرسنجی آن را محتمل دانستهاند و دو نفر آن را حتمی ارزیابی کردهاند. در مقابل، شش نفر این احتمال را بعید و یک نفر غیرممکن دانسته است.

در میان بخشهای مختلف، سهام مالی با رشد حدود 35 درصدی از ابتدای سال تاکنون پیشتاز بوده و پس از آن بخش فناوری با 33 درصد افزایش قرار دارد. سهام بانکها نیز تا حدی از چشمانداز افزایش فعالیتهای ادغام و تملیک سود بردهاند.

تحلیلگران دویچه بانک در گزارشی اعلام کردهاند که همچنان وزن بیشتری به سهام مالی در سبد دارایی خود اختصاص میدهند، زیرا «عوامل متعددی در این بخش به طور همزمان در حال تقویت هستند.»

به گزارش اینترفاکس، اوکراین طی سه روز گذشته دو بار با استفاده از موشکهای سامانه موشکی تاکتیکی ارتش آمریکا (ATACMS) به اهدافی در خاک روسیه حمله کرده است. وزارت دفاع روسیه نیز در واکنش به این حملات اعلام کرده که در حال آمادهسازی تدابیر تلافیجویانه است.

این رویدادها در حالی رخ میدهد که درگیری میان اوکراین و روسیه همچنان در وضعیت بحرانی قرار دارد و استفاده از تجهیزات پیشرفته نظامی در این درگیریها، نگرانیهای بینالمللی را نسبت به گسترش ابعاد جنگ افزایش داده است.

اسرائیل برای 20 مکان در حومههای بیروت هشدار تخلیه صادر کرده که بزرگترین هشدار از این نوع تاکنون بوده است.

به گفته ارتش اسرائیل، قرار است در مقیاس وسیع به اهداف حزبالله در منطقه بیروت حمله صورت بگیرد.

کاهش تورم به مصرفکنندگان و کسبوکارها اعتماد بیشتری برای هزینه کردن و سرمایهگذاری میدهد.

اگر شرایط اقتصادی به همان شکلی که پیشبینی شده پیش برود، احتمال کاهش بیشتر نرخ بهره وجود دارد؛ البته، تصمیمات را یکی یکی اتخاذ خواهیم کرد.

اگر بانک مرکزی کانادا نرخ بهره را افزایش نمیداد، ممکن بود انتظارات تورمی بلندمدت پایدار نماند.

هم به تورم بیش از حد و هم به تورم کمتر از حد هدف اهمیت میدهیم.

ممکن است برای کاهش قیمتها نیاز به اقداماتی باشد که به رشد اقتصادی آسیب برساند؛ این اقدام احتمالا پیامدهای منفی بیشتری نسبت به مزایای کوتاهمدت خود دارد.

اگر انتظارات تورمی کاهش یابد، این امر میتواند محدودیتهایی برای سیاست پولی در ارائه محرکهای اقتصادی در پاسخ به رکود ایجاد کند.

خروج از یک دوره طولانیمدت کاهش قیمتها (انقباض اقتصادی) میتواند چالشبرانگیز باشد.

شاخص انتظارات تورمی بلندمدت در ناحیه یورو که مورد توجه بازار قرار میگیرد، امروز برای اولین بار از ماه ژوئیه ۲۰۲۲ به زیر ۲ درصد کاهش یافت که نسبت به سطح بالای ۲.۲ درصد در ماه اکتبر، نسبتاً چشمگیر است.

این مسئله نشان میدهد که سرمایهگذاران معتقدند رشد اقتصادی ناحیه یورو ضعیف ممکن است به کاهش تورم منجر شود و سرعت رشد قیمتها از هدف بانک مرکزی اروپا پایینتر برود.

اسکات بسنت درکی کلی از تأثیر سیاستهای انبساطی ژاپن بر تضعیف ین داشت، اما به نظر نمیرسد که در آن زمان جزئیات بیشتری از سیاستهای آبهنومیکس را فهمیده باشد. او با وجود این عدم قطعیت، سرمایهگذاری بزرگی روی این سیاستها انجام داد.

امروز در بازارهای مالی روز اسکات بسنت است، و این یعنی همه در تلاش هستند تا شناخت بیشتری از او به دست آورند. به عنوان فردی که در حوزه ارزهای خارجی فعالیت دارد، بسیاری از فعالان بازار از او حمایت میکنند.

به عقیده برخی، تجربه در معاملات کلان جهانی برای سیاستگذاریهای کلی اقتصادی بسیار مفیدتر از تجربههای دانشگاهی است، اگرچه واقعیتهای سیاسی اجرای این سیاستها ممکن است دیدگاه متفاوتی ارائه دهند. یکی از بهترین راهها برای آشنایی با بسنت، شنیدن روایت او از معاملهاش در بازار ین در سال ۲۰۱۳ است. او این تجربه را اینگونه شرح میدهد:

کمی بعد، در روزی که هرگز فراموش نخواهم کرد، با مشاور آبه، کویچی هامادا، که استاد اقتصاد در دانشگاه ییل و یک ژاپنی مقیم خارج بود، ملاقات کردم. همراه با جورج سوروس و همکارم فرانسیس براون در باشگاه خصوصی تاریخی موری واقع در محوطه دانشگاه ییل شام خوردیم. پروفسور هامادا اصول اولیه آبهنومیکس را توضیح داد. به دلیل مشکلات شنوایی سوروس و پروفسور، همراه با لهجههای مجارستانی و ژاپنی آنها، بسیاری از مکالمات باید تکرار میشد. با هر توضیح پروفسور، من بیشتر و بیشتر به شدت حرکتهای بازار در صورت اجرای این سیاستها هیجانزده میشدم. مطمئن شدم که آبه و تیم مشاورانش منابع دفتر نخست وزیری را به این برنامه چندجانبه و چالشبرانگیز اختصاص خواهند داد.

در مسیر بازگشت به منهتن، جورج از من پرسید که آیا فکر میکنم این طرح موفق خواهد بود. پاسخ من صریح بود: «نمیدانم که موفق میشود یا نه، اما این تجربه، سفری بینظیر در بازار خواهد بود.«

و همینطور هم شد. اما برای من فراتر از یک تجربه در بازار بود. در طول سالها، به طور مداوم از نیویورک به توکیو سفر میکردم و شاهد تلاشهای هماهنگ بین دولت و مردم ژاپن برای احیای کشورشان بودم. در این مسیر با افراد شگفتانگیزی در بخشهای عمومی و خصوصی آشنا شدم که هنوز افتخار دوستی با آنها را دارم.

یک رسانه مالی بزرگ من را «مردی که بانک مرکزی ژاپن را شکست داد» نامید، اما این توصیف نادرست بود. بانک مرکزی ژاپن نیازی به شکست نداشت—تنها چیزی که لازم بود، مشارکتکنندگان در بازار بودند که به عزم هارویکو کورودا، رئیس تازه منصوب شده، برای اجرای سیاستهای پولی انبساطی اعتماد کنند. برخلاف بسیاری از کاهش ارزشهای معمول ارز، این اقدامی در تقابل با بانک مرکزی نبود، و من پیامآور مشتاق آنها بودم.

با این حال، به نظر نمیرسد تاریخنگاران با چنین دیدگاهی به آبهنومیکس نگاه کنند. اگرچه نرخ بهره کاهش یافت، اما در دهه ۲۰۱۰ سراسر جهان با افت قیمتها همراه بود. در ژاپن نیز، نرخ بهره از حدود ۰.۷ به ۰ درصد کاهش یافت و در سال ۲۰۱۶ حتی برای مدتی کوتاه به زیر صفر رسید. هرچند شاخص نیکی دو برابر شد، اما این موفقیت به بهای سنگینی حاصل گشت؛ زیرا ارزش ین به نصف کاهش یافت.

طرح بزرگ احیای اقتصادی ژاپن که بسنت به آن علاقهمند بود، در نهایت منجر به رشد اقتصادی محدودی شد. «دهه از دست رفته» ژاپن ادامه یافت و آنچه باقی ماند، انباشت عظیمی از بدهی و کاهش شدید ارزش پول ملی بود. امروز، تقریباً ده سال بعد، سیاستهای پولی فوقالعاده انبساطی بانک مرکزی ژاپن به پایان نزدیک میشود و ممکن است ماههای آینده پرتنشترین بخش این تجربه مالی باشد.

بسنت همچنین به یک نکته کلیدی اشاره میکند: «ترکیب سیاستهای مالی و پولی انبساطی فعلی، که حدود ۶ درصد از تولید ناخالص داخلی ژاپن را تشکیل میدهد، تقریباً غیرقابلدوام است.» با این حال، دولت ترامپ نیز در زمان خود با کسری بودجهای معادل ۷ درصد از تولید ناخالص داخلی مواجه شد.

به طور کلی، اگرچه آبه در سیاست خارجی موفقیتهایی مانند ایجاد راهحلهای چندجانبه برای مهار چین داشت، اما میراث او در حوزه اقتصادی همچنان مورد بحث است.