یوتوتایمز » بایگانی: امیر موسوی » برگه 77

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

دادههای موجود حاکی از کاهش فعالیتهای اقتصادی در نیمه دوم سال و تداوم روند نزولی ریسکهای رشد است.

علیرغم کاهش نسبی تقاضا برای نیروی کار، تورم داخلی به صورت قابل توجهی بالا است.

بر اساس گزارش اخیر دویچه بانک، بازارها اثر پیروزی احتمالی دونالد ترامپ، نامزد جمهوریخواه انتخابات پیش رو آمریکا را در قیمتها به طور متعادل لحاظ کردهاند. این تحلیل بیان میکند که با وجود تغییراتی در نظرسنجیها به نفع ترامپ، قیمتگذاریها هنوز با احتیاط زیاد انجام میشود و شواهد قابل توجهی از تأثیر معاملات مبتنی بر پیروزی او در بازارهای دیگر مشاهده نمیگردد.

دویچه بانک به ویژه به بررسی بازار ارز خارجی و گروهی از شرکتهای حاضر در شاخص S&P 500 که به سیاستهای تعرفهای حساس هستند، پرداخته است. آنها اشاره دارند که در پی انتشار گزارش قوی از بازار کار آمریکا و تعدیل انتظارات بازار از تصمیمات آتی فدرال رزرو، نرخ یورو در برابر دلار از ۱.۱۲ به ۱.۰۹ کاهش یافته است. همچنین، دویچه بانک باور دارد که کاهش اخیر بیشتر تحت تأثیر تغییر احتمالات در انتخابات آمریکا رخ داده است.

به گفته دویچه بانک، سبدی از شرکتهای حساس به تعرفههای تجاری که در شاخص S&P 500 قرار دارند، بهتازگی روندی نزولی را آغاز کردهاند که با تغییرات در نظرسنجیها و افزایش احتمالات پیروزی ترامپ در انتخابات همخوانی دارد. آنها میافزایند که هرچند بازارها شروع به درنظر گرفتن افزایش احتمال پیروزی ترامپ کردهاند، اما این تأثیر هنوز بهصورت محدود در قیمتها بازتاب یافته است.

تغییرات ماهانه سفارش کالاهای بادوام ایالات متحده - Durable Goods Orders (سپتامبر)

تغییرات ماهانه هسته سفارش کالاهای بادوام ایالات متحده - Core Durable Goods Orders (سپتامبر)

تغییرات ماهانه خردهفروشی کانادا - Retail Sales (اوت)

تغییرات ماهانه خردهفروشی هسته کانادا - Core Retail Sales (اوت)

اهمیت کسری بودجه ایالات متحده و تأثیرات آن بر بازارهای سهام، به ویژه پس از انتخابات آتی، مسئلهای است که باید به آن پرداخته شود. دادههای جدید نشان میدهد که دولت آمریکا به مراتب بیشتر از درآمدهای خود هزینه میکند و این روند میتواند برای اقتصاد و بازارهای مالی بسیار مهم باشد.

در سال ۲۰۲۳، مخارج کل دولت به ۶.۱۳ تریلیون دلار و درآمدهای آن به ۴.۴۴ تریلیون دلار رسید که منجر به کسری بودجه ۱.۶۹ تریلیون دلاری شد. این نابرابری مالی یا باید از طریق افزایش شدید مالیاتها یا کاهش قابل توجه هزینهها اصلاح شود.

اما با توجه به اینکه حدود ۹۰۰ میلیارد دلار از این مخارج مربوط به پرداخت بهره بدهیها بوده، دست دولت برای اصلاح این وضعیت بسته است.

با وجود این مشکلات مالی، به نظر میرسد که این بحران به آینده موکول شود. حدود ۱۴ سال پیش، جناح تی پارتی جمهوریخواهان با هدف کاهش کسری بودجه قدرت گرفتند، اما با وجود افزایش نفوذ این جناح، کسری بودجه همچنان وجود دارد. انتظار میرود که پس از انتخابات، همان سیاستمداران قدیمی که خواستار کاهش کسری هستند، نقش مؤثری در کنگره داشته باشند، اما سوال اساسی این است که آیا واقعاً اقدامی برای کاهش کسری بودجه انجام خواهد شد یا خیر.

یکی از نظریات مطرح شده توسط پل تودور جونز، یکی از بزرگترین سرمایهگذاران صندوقهای پوشش ریسک، این است که کاهش مالیاتهای ترامپ باید پایان یابد، اما وی به این نکته اشاره میکند که احتمال وقوع چنین اتفاقی کم است. او معتقد است که روند افزایش کسری بودجه حتی از دوره بعدی ریاست جمهوری نیز فراتر خواهد رفت.

به گفته دویچه بانک، طی ۹۰ سال گذشته، کسریهای بزرگتر به رشد بازارهای سهام و حفظ ثبات اقتصادی کمک کردهاند. این بانک استدلال میکند که بازدهی آتی سهام به میزان زیادی به سمت و سوی کسری بودجه بستگی خواهد داشت. به عنوان مثال، شرکت تسلا با سود غیرمنتظره ۲.۵ میلیارد دلاری همراه شده، اما ۷۳۹ میلیون دلار از این سود به دلیل اعتبارات قانونی است که در واقع به یارانههای دولتی مربوط میشود. اگر این حمایتها حذف شوند، ارزش سهام چه تغییری خواهد کرد؟

در پایان، انتخابات پیشرو میتواند تأثیرات متفاوتی بر وضعیت مالی آمریکا داشته باشد. برخی از احتمالات شامل پیروزی جمهوریخواهان در مجلس و سنا است که میتواند باعث گردد سیاستهای مالی سختگیرانهتری در پیش گرفته شود، هرچند احتمال آن کم است. در یکی دیگر از سناریوهای محتمل، پیروزی ترامپ در ریاست جمهوری و کنترل مجلس نمایندگان توسط دموکراتها میتواند منجر به افزایش نظارت مالی دموکراتها شود، به ویژه با پایان یافتن کاهش مالیاتهای ترامپ تا سال ۲۰۲۵.

در هر صورت، بازارهای مالی با دقت چشم به نتیجه انتخابات و سیاستهای مالی آینده دارند، چرا که این مسائل تأثیر مستقیم بر بازدهی سهام خواهند داشت.

به گزارش شبکه تلویزیونی المیادین، هیأتی از حماس به قاهره سفر کرده تا پیشنهادات آتشبس را مورد بررسی قرار دهد، اما موضع این گروه همچنان بدون تغییر باقی مانده است.

در همین حال، روزنامه فایننشال تایمز گزارش کرده است آمریکا و اسرائیل تصمیم دارند مذاکرات صلح درباره غزه را در دوحه آغاز کنند.

یورو پس از سه روز افت متوالی، توانست دوباره افزایش یابد. این رشد عمدتاً به دلیل کاهش ارزش دلار آمریکا بوده که پس از یک دوره طولانی از رشد، اکنون در حال اصلاح قیمتی است. همچنین، بازده اوراق قرضه خزانهداری آمریکا امروز کاهش یافته و به ۴.۱۹ درصد رسیده است.

اگر به روند کلی نگاه کنیم، یورو از اواخر سپتامبر تاکنون به شدت افت کرده و برخی کارشناسان بر این باورند که ممکن است تا پایان سال باز هم به پایینترین سطوح جدیدی برسد.

در همین حال، سیاستگذاران بانک مرکزی اروپا این هفته به طور جدی اذعان کردهاند که تورم پایینتر از حد انتظاراتشان خواهد بود. با این حال، آنچه اکنون نیاز شده، این است که آنها اعتراف کنند که از منحنی بازار عقب ماندهاند و باید در نشستهای پولی آتی نرخ بهره را ۵۰ نقطهپایه کاهش دهند تا از رشد اقتصادی ضعیف در سال ۲۰۲۵ و پس از آن جلوگیری کنند؛ به خصوص که سیاستهای مالی نیز انقباضیتر خواهند شد.

در حال حاضر، به نظر میرسد که هرگونه کاهش سریع و تهاجمی نرخ بهره، باعث تقویت ارزها میشود. این دقیقاً همان اتفاقی است که در ماه گذشته برای دلار آمریکا رخ داد. اما با گذشت زمان، این فرصت رو به پایان است، به ویژه برای بانک مرکزی اروپا.

بنابراین، افزایش اخیر یورو را میتوان بیشتر به عنوان یک اصلاح تلقی کنیم. هیچ دادهای نشان نمیدهد که یک بهبود جدی در اقتصاد اروپا رخ داده یا در حال وقوع است. تنها امید واقعی برای تقویت یورو در برابر دلار آمریکا، کاهش بیشتر ارزش دلار است. این جفتارز دیروز پس از انتشار گزارش کتاب بژ فدرال رزرو که به رشد اقتصادی ضعیف در آمریکا اشاره داشت، به کف خود رسید؛ امری که هنوز در دادههای رسمی منعکس نشده است.

بدهی ایالات متحده بسیار پایدار است، اما کسری بودجه باید کاهش یابد.

به نظر میرسد خوشبینی نسبت به چشمانداز اقتصادی ایالات متحده در حال افزایش بوده و افت اخیر ارزش ین تا حدودی ناشی از همین خوشبینی است.

در تحلیل تأثیرات تضعیف ین بر تورم ژاپن، علاوه بر نوسانات نرخ ارز، بایستی به عوامل محرک این نوسانات از جمله دیدگاه بازار نسبت به اقتصاد ایالات متحده نیز توجه نمود.

با وجود اینکه برخی از سیاستگذاران شاهد واگرایی بین کشورها هستند، بسیاری از آنان همچنان احتمال فرود نرم اقتصاد جهانی را محتمل میدانند.

باید نسبت به تأثیرات نوسانات بیش از حد ناشی از معاملات سفتهبازانه و همچنین، نوسانات شدید در بازار ارز خارجی هوشیار باشیم.

به گفته شارف، مدیرعامل ولز فارگو، «مصرفکننده آمریکایی عملکرد بسیار خوبی دارد.»

مسیر چرخه تسهیل پولی به وضوح مشخص است، زیرا باید از وارد کردن آسیبهای غیرضروری به اقتصاد اجتناب کرد و از این رو، حرکت گام به گام در خصوص نرخهای بهره منطقی به نظر میرسد.

چسبندگی نسبی فشارهای داخلی قیمتها، احتمالاً منجر به افزایش تورم کمتر از حد انتظار خواهد شد؛ با این حال، اقتصاد همچنان بزرگترین نگرانی باقی مانده است.

تورم داخلی در اروپا همچنان بسیار بالا باقی مانده و اقتصاد ضعیفتر از آن چیزی است که ما انتظار داشتیم.

با وجود تعادل نسبی ریسکها، وقوع چند تغییر میتواند بر تورم در هر دو جهت افزایشی یا کاهشی تأثیرگذار باشد.

به گفته فیلیپ لین، اقتصاددان ارشد بانک مرکزی اروپا، انتظار میرود تورم تا سال ۲۰۲۵ به هدف تعیین شده برسد. بر اساس آخرین دادهها، نرخ تورم پایه که شامل مواد غذایی و انرژی نمیشود، در ماه سپتامبر به ۲.۷ درصد کاهش یافته است، در حالی که این رقم در مدت مشابه سال گذشته ۴.۵ درصد بود.

همچنین، شاخص مولفههای مشترک و پایدار تورم (PCCI) در ماه سپتامبر به ۱.۹ درصد رسید و از پایان سال ۲۰۲۳ در حدود ۲ درصد ثابت باقی مانده است. این در حالی است که عوامل غیرپایدار و خاص همچنان باعث افزایش تورم در بخش خدمات شدهاند. با این حال، پیشبینی میشود تورم در بخش خدمات نیز به مرور کاهش یابد، به طوری که PCCI برای خدمات در حال حاضر به ۲.۴ درصد رسیده است.

فشارهای ناشی از رشد دستمزدها همچنان بالا است و در سهماهه دوم سال ۲۰۲۴ به ۴.۵ درصد رسیده؛ هرچند این رقم در مقایسه با اوج ۵.۶ درصدی در سهماهه دوم سال ۲۰۲۳ کاهش یافته است. نکته مهم این است که توافقات جدید دستمزد در سال ۲۰۲۴ نشاندهنده کاهش قابل توجه در رشد ساختاری دستمزدها نسبت به توافقات امضا شده در سالهای ۲۰۲۲ و ۲۰۲۳ است. بررسیهای صورت گرفته نشان میدهد که رشد دستمزدها در سال ۲۰۲۵ نیز با کاهش بیشتری مواجه خواهد شد.

به گفته لین، سال ۲۰۲۴ بهعنوان «سال گذار» در نظر گرفته میشود که همچنان برخی از عوامل گذشته در آن نقش دارند، اما روند کاهش تورم همچنان قوی و در مسیر درست است. همچنین، شاخصهای پیشنگر نیز از کاهش بیشتر فشارهای دستمزدها تا سال ۲۰۲۵ حمایت میکنند.

لین خاطرنشان کرده که هر یک از شاخصهای زیربنایی تورم که توسط بانک مرکزی اروپا بررسی میشوند، کاهش قابل توجهی را از زمان اوجگیری تورم پس از همهگیری نشان دادهاند. این شاخصها در حال حاضر در محدوده ۱.۹ تا ۲.۸ درصد نوسان دارند که نسبت به محدوده ۳.۴ تا ۷.۵ درصد در دوران اوج، به طور چشمگیری کاهش یافته است.

برخی از مقامات دیگر بانک مرکزی اروپا اظهار کردهاند که انتظار دارند تورم تا پایان سال ۲۰۲۵ به هدف تعیین شده برسد، اگرچه لین وارد جزئیات زمانی نشده است. با این حال، ارائه کلی این دادهها نشاندهنده کاهش مستمر تورم است. در عین حال، به نظر میرسد که بانک مرکزی اروپا هنوز متوجه نشده است که باید نرخ بهره را سریعتر کاهش دهد تا با این کاهش تورم همگام شود.

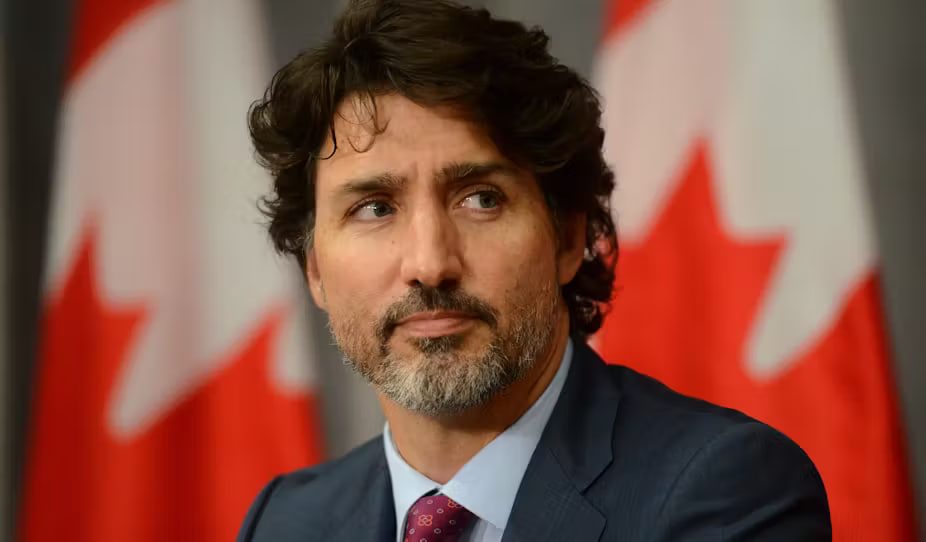

جاستین ترودو، نخست وزیر کانادا، اعلام کرده است که در انتخابات آینده هم رهبری حزب لیبرال را بر عهده خواهد داشت و قصد کنارهگیری ندارد. در روزهای گذشته، حدود 20 نفر از نمایندگان حزب سعی داشتند او را وادار به استعفا کنند، اما موفق نشدند.

ممکن است انتخابات زودتر از انتظار برگزار شود، زیرا حزب بلوک کبک به ترودو تا 29 اکتبر فرصت داده تا خواستههای مربوط به بازنشستگی را اجرا کند، در غیر این صورت حمایت خود را از دولت پس میگیرد. هرچند حزب دموکرات نوین (NDP) ممکن است همچنان از ترودو حمایت کند، اما محبوبیت او بسیار کم شده و احتمالاً حزب لیبرال بدون یک اتفاق خاص در انتخابات شکست خواهد خورد.

آخرین نظرسنجیها نشان میدهند که پارلمان کانادا در صورت برگزاری انتخابات تغییرات زیادی خواهد داشت. یکی از مسائل مهم این روزهای کانادا، افزایش مهاجرت است. حزب لیبرال در پاسخ به این نگرانیها، اهداف مهاجرتی خود را کاهش داده که شامل این موارد است:

این کاهشها باعث شده تحلیلگران هشدار دهند که سودآوری صنعت مخابرات در سالهای آینده کمتر خواهد شد. از طرف دیگر، تولید ناخالص داخلی سرانه کانادا در چندین دوره کاهش یافته و مصرف سرانه هم در بیشتر دورههای اخیر پایین آمده، اما به دلیل رشد جمعیت 3 درصدی، اقتصاد کانادا همچنان رشد داشته است.

بیانیه نهایی وزرای دارایی گروه ۲۰، نکات کلیدی پیشنویس در مورد چشمانداز جهانی را حفظ کرده و در برابر حمایتگرایی، مسائل مربوط به مالیات و نرخ ارز مقاومت نموده است.

گروه ۲۰ اعلام کرد که هدف آنها کاهش نابرابریهای رشد اقتصادی از طریق اصلاحات ساختاری است و با توجه به مخاطرات احتمالی واگرایی اقتصادی، این اصلاحات ضروری به نظر میرسد.

همچنین، این گروه چشمانداز مثبتی برای دستیابی به یک فرود نرم در اقتصاد جهانی را میبیند، اگرچه پیشبینیهای بلندمدت رشد کمتر از میانگینهای تاریخی است.

در مورد عقب ماندن از منحنی بازار نگران نیستم، زیرا بهترین سیاست، کاهش تدریجی نرخهای بهره است.

با وجود کند شدن روند افزایشی قیمتها در بخش خدمات، پیشبینی میشود تورم در طول سال 2025 به 2 درصد برسد.

به گفته هالوی، رئیس ستاد ارتش اسرائیل، «ممکن است درگیریها با حزبالله لبنان به سرعت و با یک نتیجه نهایی و قاطع خاتمه یابد.»

سیاست پولی به تنهایی قادر به حل تمامی چالشهای اقتصادی نیست و باید با احتیاط و دوراندیشی همراه باشد.

ما بدهی را به عنوان سهم از تولید ناخالص داخلی در طول این دوره پارلمانی کاهش خواهیم داد.

تغییر قوانین مالی برای پرداخت هزینههای مالیاتی یا هزینههای روزمره استفاده نخواهد شد.

ما نمیتوانیم اجازه دهیم سرمایهگذاری عمومی مانند پیشبینی بودجه دولت گذشته کاهش یابد.

امیدوارم بازارها متوجه شوند که قانون بودجه متوازن فعلی بسیار سختگیرانه است، اما بدهی همچنان کاهش خواهد یافت.

تغییرات در تعریف بدهی، پول را برای سرمایهگذاری آزاد خواهد کرد.

لیندنر، وزیر دارایی آلمان، در خصوص بودجه سال 2025 گفت که برنامهریزی برای این بودجه بدون تغییر باقی خواهد ماند. او همچنین خاطرنشان کرد که کسری بودجه باید از 13 میلیارد یورو به 9.6 میلیارد یورو کاهش یابد.

لیندنر در ادامه به وجود 13.5 میلیارد یورو کسری بودجه در برنامه مالی سال 2025 اشاره داشت و تاکید کرد که این چالشها نیازمند مدیریت دقیق و اتخاذ تصمیمات جدی مالی است.

علاوه بر این، گزارشهای جدید نشان میدهد که درآمدهای مالیاتی دولت آلمان تا سال 2028 حدود 12.6 میلیارد یورو کاهش خواهد یافت که فشار بیشتری بر برنامههای بودجهای کشور وارد میکند.

هابک، وزیر اقتصاد آلمان، در سخنرانی اخیر خود اعلام کرد که برآوردهای جدید از پیشبینی درآمدهای مالیاتی، اهمیت اجرای تدابیر ابتکار رشد اقتصادی را بیشتر از همیشه نشان میدهد. وی تاکید کرد که این اقدامات باید به سرعت به مرحله اجرا درآیند تا اقتصاد آلمان در مسیر رشد و توسعه قرار گیرد.

در زمینه تجارت بینالمللی، هابک تاکید کرد که کشورش تمایل دارد تجارت با چین را ادامه دهد، اما باید تنوع در شرکای تجاری را نیز مدنظر قرار دهد و فقط به طرف چینی وابسته نباشد. این موضعگیری نشاندهنده تلاش آلمان برای ایجاد توازن در روابط تجاری خود با قدرتهای اقتصادی جهانی است.

با توجه به اطلاعات تازهای که منابع آگاه ارائه دادهاند، تلاشها برای دستیابی به آتشبس در غزه و توافق آزادسازی گروگانها پس از دو ماه بنبست، دوباره شدت گرفته است. در همین راستا، بیل برنز، رئیس سازمان اطلاعات مرکزی آمریکا (CIA)، قرار است در آخر این هفته به دوحه سفر کند تا با مقامات قطری، مصری و اسرائیلی درباره این موضوع مذاکراتی انجام دهد.

همچنین، منابع رسمی اسرائیل تأیید کردهاند که هیأتی از مذاکرهکنندگان اسرائیلی هفته آینده به دوحه اعزام خواهد شد تا در مذاکرات مرتبط با توافق آزادسازی گروگانها شرکت کنند. این مذاکرات به عنوان بخشی از تلاشهای بینالمللی برای یافتن راهحل سیاسی به منظور پایان دادن به بحران غزه در جریان است.

از سوی دیگر، یارون، رئیس بانک مرکزی اسرائیل، در اظهار نظری اعلام کرد که پیشبینی پایه این است که جنگ تا سهماهه اول سال آینده ادامه خواهد داشت. این اظهارات نشان میدهد که پایان یافتن جنگ در کوتاهمدت همچنان دور از انتظار است و تلاشها برای دستیابی به آتشبس و پایان دادن به درگیریها به شدت ادامه دارد.

ریچل ریوز، وزیر خزانهداری بریتانیا، در بیانیهای اظهار داشت که بودجه هفته آینده دولت به وعده تغییر عمل خواهد کرد و این تغییر به وسیله مهمترین هدف دولت یعنی ایجاد رشد پایدار پس از یک دهه و نیم رکود اقتصادی محقق خواهد شد.

ریوز تاکید دارد که رشد اقتصادی تنها زمانی ممکن است که بر پایههای مستحکم بنا شود. از این رو، اولین و مهمترین وظیفه او در ارائه بودجه جدید، پایان دادن به سالها بیثباتی و نااطمینانی است که سرمایهگذاری را مختل و اعتماد کسبوکارها را تضعیف میکند.

شوکهای وارد شده به اقتصاد بریتانیا بسیار بزرگ بوده است و انتظار میرود که اثرات باقیماندهای بر جای گذارد.

در صورتی که رابطه ساختاری بین رشد دستمزدها و شکلگیری قیمتها پایدار باشد، کاهش نرخ بهره دور از ذهن خواهد بود.

هیچ چشمانداز و احتمالی برای بازگشت نرخ بهره به سطح پیش از همهگیری وجود ندارد.

بانک جهانی در حال بررسی و پیشنهاد تغییراتی است تا بتواند مشکلات مربوط به نقدینگی در اقتصاد جهانی را حل کند.

سیاستهای اقتصادی باید به گونهای طراحی شوند که تورم را کاهش دهند، بدون اینکه به اقتصاد واقعی و اشتغال آسیب وارد کنند.

فروش خانههای جدید ایالات متحده - New Home Sales (سپتامبر)

به گفته یک مقام ارشد صندوق بینالمللی پول، بیشتر بانکهای مرکزی آسیایی فضای کافی برای کاهش نرخ بهره دارند، به ویژه از زمانی که فدرال رزرو چرخه تسهیل پولی خود را آغاز کرده است. این اقدام نگرانیها میان سیاستگذاران منطقهای را که از کاهش نرخ بهره پیش از فدرال رزرو نگران بودند، کم کرده و از تحت فشار قرار گرفتن ارزهای ملی جلوگیری نموده است.

با این حال، ریسکهای اقتصادی برای آسیا همچنان در مسیر نزولی قرار دارند، چرا که نشانههای اولیهای از تضعیف تقاضای جهانی به چشم میخورد. همچنین، اقدامات چین در حوزه مالی و مسکن میتواند به رشد اقتصادی این کشور کمک کند و احتمالاً پیشبینی صندوق بینالمللی پول برای رشد اقتصادی، به ویژه در سال 2025، بهبود یابد.

در این میان، صندوق بینالمللی پول اعلام کرده است که از تصمیم بانک مرکزی ژاپن برای افزایش نرخ بهره در ماه ژوئیه استقبال میکند و انتظار میرود که نرخ بهره این بانک مرکزی تا سال 2027 به 1.5 درصد برسد. تا این لحظه، تأثیرات سیاستهای بانک ژاپن بر سایر کشورهای آسیایی محدود بوده، زیرا این تصمیمات به طور تدریجی و با ارتباطات موثر اجرا شده است.

برآورد اولیه شاخص مدیران خرید بخش تولیدی ایالات متحده - S&P Global Manufacturing PMI Flash (اکتبر)

برآورد اولیه شاخص مدیران خرید بخش خدمات ایالات متحده - S&P Global Services PMI Flash (اکتبر)

برآورد اولیه شاخص مدیران خرید بخش ترکیبی (تولیدی و خدماتی) ایالات متحده - S&P Global Composite PMI Flash (اکتبر)