یوتوتایمز » بایگانی: امیر موسوی » برگه 86

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

با توجه به گزارش جدید بانک کردیت آگریکول، دلار استرالیا (AUD) به بزرگترین موقعیت خرید در میان ارزهای گروه G10 تبدیل شده، در حالی که دلار کانادا (CAD) همچنان بزرگترین موقعیت فروش را در این گروه به خود اختصاص داده است.

طی هفته گذشته، دلار استرالیا توانسته است از سایر ارزهای گروه G10 پیشی بگیرد و به بزرگترین موقعیت خرید تبدیل شود. عمده این افزایش تقاضا ناشی از جریانهای ورودی بوده است.

بر اساس دادهها، ورودیهای قابل توجهی از سوی شرکتهای تجاری و سرمایهگذاران بلندمدت به ثبت رسیده، در حالی که بانکها و صندوقهای پوشش ریسک شاهد خروج سرمایه بودهاند. با وجود این موقعیت قوی، در حال حاضر دلار استرالیا در محدوده اشباع خرید قرار دارد و این امر ممکن است باعث نوساناتی در آینده نزدیک شود.

در مقابل، دلار کانادا همچنان بزرگترین موقعیت فروش در میان ارزهای گروه G10 را داراست؛ اگرچه در هفته گذشته برخی از جریانهای ورودی خرید نیز مشاهده شد.

دادههای مربوط به جریانهای ارزی نشان میدهد که ورود سرمایه از سوی صندوقهای پوشش ریسک و سرمایهگذاران بلندمدت ادامه داشته، اما این جریانها با خروج سرمایه از سوی بانکها و شرکتهای تجاری مواجه شده است.

در مجموع، تحلیلهای مذکور نشاندهنده روندهای متفاوتی در بازار ارزهای G10 است که از تاثیرات محرکهای اقتصادی جهانی مانند اقدامات حمایتی چین بر دلار استرالیا حکایت دارد، در حالی که دلار کانادا همچنان با فشارهای فروش دست و پنجه نرم میکند.

تراز ریسکها از تورم بالا به افزایش نرخ بیکاری تغییر یافته و با توجه به وضعیت مطلوب کنونی بازار کار، حفظ این شرایط از اولویتهای اصلی است.

کاهش سرعت رشد اجارهبها به ما اطمینان میدهد که تورم مسکن رو به کاهش است؛ نشانهای از افزایش مجدد تورم کل مشاهده نمیشود.

با وجود عدم قطعیت بسیار زیاد در خصوص نرخ بهره خنثی، در حال حاضر این نرخ را نزدیک به ۳ درصد ارزیابی میکنم.

به گفته وزارت خارجه ایالات متحده، «عملیات زمینی اسرائیل در لبنان تاکنون در ارزیابی آمریکا محدود باقی مانده است.»

در واقع، وزارت خارجه آمریکا انتظار دارد اسرائیل حزبالله لبنان را به گونهای هدف قرار دهد که با قوانین بشردوستانه بینالمللی مطابقت داشته باشد.

به گزارش الجزیره به نقل از نماینده اسرائیل در سازمان ملل، «مقامات اسرائیلی در جلسه دائمی برای بررسی پاسخ به ایران و انتخاب مکان دقیق است.»

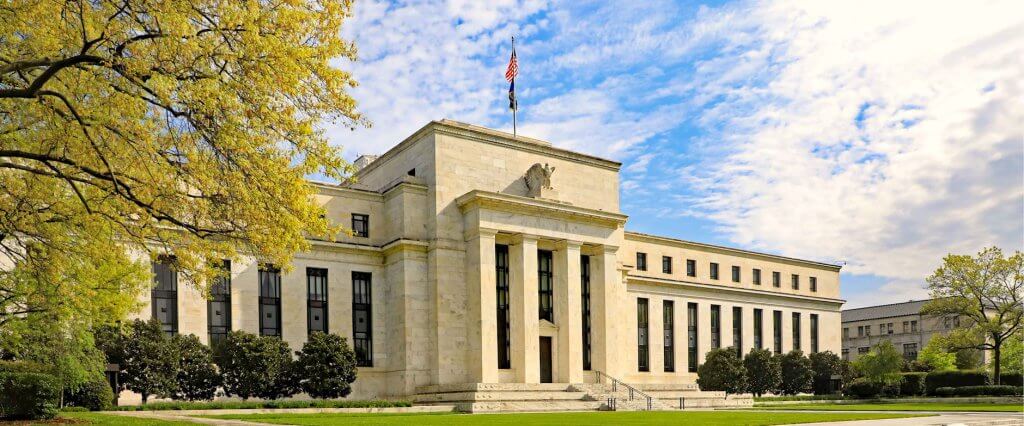

این هفته دلار آمریکا به دلیل دادههای اقتصادی مثبت و تنشهای ژئوپلیتیکی، رشد قابل توجهی را تجربه کرد. سخنان جروم پاول، رئیس فدرال رزرو، که اعلام کرد بانک مرکزی آمریکا احتمالا به کاهش نرخ بهره به میزان ۰.۲۵ درصد درصد ادامه خواهد داد و عجلهای برای تصمیمگیری ندارد، از دلایل اصلی این رشد بود.

همچنین، دادههای جدید اقتصادی باعث شد تا اعتماد به اقتصاد آمریکا بیشتر شود. علاوه بر این، دلار به دلیل هجوم سرمایهگذاران به داراییهای امن پس از حملات موشکی ایران به اسرائیل، در واکنش به ترور اسماعیل هنیه، رهبر سیاسی حماس در تهران، رشد بیشتری داشت.

گزارش تغییرات اشتغال بخش خصوصی و غیرکشاورزی آمریکا به گزارش موسسه پردازش خودکار دادهها (ADP) بهتر از حد انتظار بود و شاخصهای مدیران خرید بخش خدمات نیز توانست فعالان بازار را وادار کند که پیشبینیهای خود از کاهش نرخ بهره را بازبینی کنند. اکنون تنها ۳۵ درصد احتمال کاهش ۰.۵ درصدی نرخ بهره در ماه نوامبر در نظر گرفته شده است و بازار در کل انتظار کاهش ۰.۶۷ درصد تا پایان سال را دارد.

صورتجلسه فدرال رزرو و شاخص تورم آمریکا در دستور کار هفته آینده

در صورتی که تشدید بیشتری در خاورمیانه رخ ندهد، معاملهگران دلار احتمالا نگاه خود را به تقویم اقتصادی معطوف خواهند کرد.

چهارشنبه، صورتجلسه نشست پولی اخیر فدرال رزرو منتشر خواهد شد، اما با توجه به اینکه نمودار داتپلات این نشست نشاندهنده کاهش ۰.۵ درصد نرخ بهره تا پایان سال بوده و بیشتر سیاستگذاران فدرال رزرو از جمله پاول، کاهش ۰.۲۵ درصدی را ترجیح میدهند، این گزارش بعید است تأثیر زیادی بر بازارها داشته باشد.

بنابراین، توجه بازار به شاخص تورم مصرفکننده (CPI) آمریکا برای ماه سپتامبر خواهد بود که قرار است پنجشنبه منتشر شود. طبق پیشبینیها، قیمتهای اعلام شده توسط کسبوکارها با سریعترین سرعت شش ماه اخیر افزایش یافتهاند و با وجود افت در بخش تولیدی، گزارش بخش خدمات نشاندهنده افزایش فشارهای قیمتی است. این موضوع به معنای وجود ریسک افزایش شاخص تورم است، به ویژه برای نرخ تورم هسته.

البته، تورم کل ممکن است اندکی کاهش یابد، زیرا تغییرات قیمتی سالانه قیمت نفت خام WTI در ماه سپتامبر با وجود جهش اخیر قیمتها، همچنان منفی است.

بنابراین، اگر دادهها نشاندهنده چسبندگی تورم باشند، سرمایهگذاران بیشتری ممکن است متقاعد شوند که فدرال رزرو طبق برنامهریزی پیش خواهد رفت و نرخ بهره را در نشستهای نوامبر و دسامبر به ترتیب ۰.۲۵ درصد کاهش خواهد داد. این امر میتواند به تقویت بیشتر دلار منجر شود.

کاهش نرخ بهره توسط RBNZ؛ ۰.۲۵ یا ۰.۵ درصد؟

دلار نیوزیلند هفته گذشته از تصمیم چین برای اتخاذ محرکهای بزرگ برای احیای فعالیتهای اقتصادی سود برد. با این حال، آخرین موج فرار سرمایهگذاران از ریسکپذیری و بهبود دلار آمریکا باعث کاهش ارزش آن شد.

هفته آینده و در روز چهارشنبه، نوبت به بانک مرکزی نیوزیلند (RBNZ) میرسد تا نقش خود را ایفا کند. در آخرین نشست پولی RBNZ در ۱۴ اوت، نرخ بهره ۰.۲۵ کاهش یافت و اشاره شد که کاهشهای بیشتر محتمل است، زیرا تورم در نزدیکی میانگین هدف ۱ تا ۳ درصدی این بانک مرکزی قرار دارد.

این تصمیم یک سال زودتر از پیشبینیهای قبلی RBNZ بود و اکنون پیشبینیهای جدید، نرخ بهره را در چهارمین فصل ۲۰۲۴ در ۴.۹ درصد تخمین زدند.

با این حال، سرمایهگذاران بلافاصله پس از کاهش نرخ بهره توسط RBNZ، انتظارات تهاجمیتری داشتند و بیش از ۰.۳ درصد کاهش برای نشست پولی اکتبر پیشبینی کردند. از آن زمان، دادهها نشان داد که خردهفروشی بیش از حد انتظار در سهماهه دوم کاهش یافته و با اینکه نرخ کلی تولید ناخالص داخلی بهتر از حد انتظار بود، همچنان نشاندهنده انقباض است.

اکنون سرمایهگذاران معتقدند که RBNZ در هفته آینده نرخ بهره را ۰.۵ درصد کاهش خواهد داد و در نوامبر نیز کاهش دیگری به همین میزان ارائه خواهد شد. با این حال، حتی اگر این اتفاق رخ دهد و RBNZ دو کاهش نرخ بهره را به بازارها مخابره کند، احتمال افت ارزش دلار نیوزیلند کم خواهد بود.

در سوی دیگر، اگر کاهش تنها ۰.۵ درصدی باشد و مقامات RBNZ منتظر دادههای بیشتر باشند، ارزش دلار نیوزیلند ممکن است افزایش یابد و به روند صعودی خود بازگردد.

آیا دادههای انگلستان به پوند کمک خواهند کرد؟

در میان ارزهای بزرگ بازار، پوند انگلستان تا کنون بهترین عملکرد سال را به نمایش گذاشته است؛ اما این هفته، پس از اظهارات اندرو بیلی، رئیس بانک مرکزی انگلستان، که اعلام کرد ممکن است نرخ بهره زودتر از انتظارات کاهش یابد، ضربه سختی خورد.

اکنون بازار تقریبا به طور کامل انتظار دارد که در ماه نوامبر کاهش ۰.۲۵ درصدی نرخ بهره را از بانک مرکزی انگلستان شاهد باشیم و ۶۵ درصد احتمال دارد که یک کاهش دیگر نیز در دسامبر صورت گیرد.

آزمون بعدی پوند میتواند دادههای ماهانه تولید ناخالص داخلی برای ماه اوت باشد که قرار است جمعه منتشر شود. این دادهها همراه با نرخ تولید صنعتی و تولید کارخانهای و همچنین دادههای تجاری ماه نیز منتشر خواهند شد. یک سری نتایج ناامیدکننده میتواند معاملهگران را وادار به فروش پوند نماید.

از سوی دیگر، روز سهشنبه، صورتجلسه نشست پولی اخیر بانک مرکزی استرالیا منتشر میشود. در جمعه نیز گزارش اشتغال کانادا و بررسی چشمانداز تجاری بانک مرکزی این کشور مورد توجه معاملهگران دلار کانادا خواهد بود؛ چرا که احتمال کاهش ۰.۵ درصدی نرخ بهره توسط بانک مرکزی کانادا بالاست.

نرخ بهره همانند تورم کاهش خواهد یافت و همچنان انتظار داریم که در ایالات متحده قیمتهای پایین بنزین را شاهد باشیم.

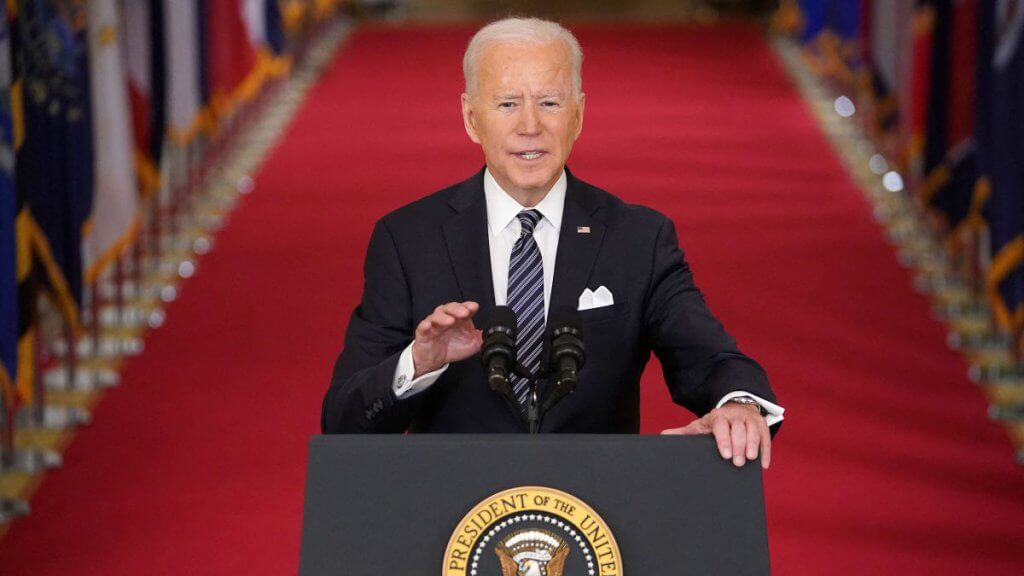

جو بایدن، رئیس جمهور ایالات متحده، در اظهاراتی بیان کرده است که بررسی گزینههای دیگری به جای حمله به میادین نفتی ایران را مدنظر قرار خواهد داد.

همچنین، درباره واکنش اسرائیل به حمله ایران اظهار داشت که هنوز تصمیم نهایی از سوی مقامات اسرائیلی اتخاذ نشده و آنها قصد دارند پیش از هرگونه اقدام، منتظر باشند تا زمان مناسب برای گفتگو فراهم شود.

در همین راستا، بایدن تأکید کرد که تحریمهای ایران، بهویژه در حوزه نفت، در حال بررسی است و این موضوع همچنان در دستور کار دولت ایالات متحده قرار دارد.

در گزارشهایی که از سوی منابع اسرائیلی به نقل از شبکه ۱۳ اسرائیل منتشر شده، آمده است که اسرائیل قصد دارد یک عملیات بزرگ نظامی را در واکنش به اقدامات ایران انجام دهد. اما آنها به دنبال مسیری هستند که اهداف اصلی جنگ را تحتالشعاع قرار ندهد.

در بخش دیگری از اظهارات خود، بایدن به گزارش مشاغل اخیر اشاره کرده و عنوان کرد که این گزارش بسیار فراتر از انتظارات بوده است. وی همچنین به هزینههای غیرقابل پیشبینی طوفان اخیر اشاره کرده و تأکید کرد که دولت باید با این چالشهای اقتصادی نیز مواجه شود.

طبق گزارشهای منتشر شده توسط سازمان پخش اسرائیل، ارتش این کشور قصد دارد دو تیپ دیگر را به مناطق جنوبی لبنان اعزام کند. همزمان، اسرائیل همچنان به تدارکات خود برای حمله به ایران ادامه میدهد، اما جزئیات دقیق زمان و مکان این حمله هنوز اعلام نشده است.

گزارشها حاکی از آن است که اسرائیل تصمیم دارد در برابر تهدیدات منطقهای به طور مستقل و بدون دخالت طرفهای دیگر واکنش نشان دهد. هدف اسرائیل از این پاسخها رسیدن به نتایج موردنظر جنگ است، اما در عین حال، از ایجاد یک رویارویی جدی با ایران جلوگیری خواهد کرد.

مقامات آمریکایی اعلام کردهاند که کاخ سفید قصد دارد از ضربه سنگین اسرائیل به رهبری و زیرساختهای حزبالله استفاده و در روزهای آینده برای انتخاب رئیس جمهور جدید لبنان تلاش کند.

اهمیت این موضوع در چیست؟ لبنان نزدیک به دو سال بوده که رئیسجمهور ندارد و این خلاء سیاسی منجر به افزایش ناپایداری و تشدید بحران سیاسی و اقتصادی در این کشور شده است.

در هفتههای اخیر حملات هوایی اسرائیل به کشته شدن حسن نصرالله، رهبر حزبالله، فرماندهان ارشد شبهنظامیان و دیگر اعضای این سازمان منجر شده و این گروه بانفوذ را به شدت تضعیف کرده است.

وزارت بهداشت لبنان اعلام کرده که بیش از ۱۱۰۰ نفر در این حملات کشته شدهاند، که شامل دهها زن و کودک میشود، اما مشخص نکرده که چه تعداد از کشتهها عضو حزبالله بودهاند. حزبالله نیز در هفتههای اخیر از اعلام تعداد تلفات خود خودداری کرده است.

نصرالله مانع از تلاشها برای انتخاب فردی به غیر از سلیمان فرنجیه، متحد خود، بهعنوان رئیس جمهور شده بود. یکی از نامزدهای احتمالی، ژنرال جوزف عون، فرمانده نیروهای مسلح لبنان است که حمایت ایالات متحده و فرانسه را دارد.

با مرگ نصرالله و تضعیف حزبالله، دولت بایدن، رئیس جمهور آمریکا، این شرایط را فرصتی برای کاهش نفوذ این گروه در سیستم سیاسی لبنان و انتخاب رئیس جمهوری که همپیمان شبهنظامیان شیعه نباشد، میبیند.

ساختار سیاسی لبنان بر اساس تقسیم قدرت میان مذاهب مختلف است و مقام ریاست جمهوری به یک مسیحی تعلق دارد.

در اکتبر ۲۰۲۲، دوره ریاست جمهوری میشل عون، که روابط نزدیکی با حزبالله داشت، به پایان رسید. از آن زمان تاکنون، پارلمان لبنان نتوانسته است بر سر انتخاب رئیسجمهور جدید به توافق برسد.

ایالات متحده، فرانسه و چند کشور عربی از جمله عربستان سعودی و قطر طی دو سال گذشته تلاش کردهاند تا بین احزاب مختلف لبنان میانجیگری کنند، اما تقریباً هر ابتکاری توسط حزبالله مختل شده است.

متیو میلر، سخنگوی وزارت امور خارجه آمریکا، روز پنجشنبه اعلام کرد: «مدتهاست که تأکید کردهایم دولت لبنان باید بر بینظمیهای موجود غلبه کند، یکی از عوامل اصلی این بینظمیها، وتوی حزبالله بر سر انتخاب رئیسجمهور بعدی است.»

دو مقام آمریکایی گفتهاند که کاخ سفید شرایط کنونی لبنان را فرصتی برای شکستن بنبست سیاسی بر سر انتخاب رئیسجمهور جدید میداند و این امر را در اولویت اول خود قرار داده است، حتی پیش از تلاش برای آتشبس میان اسرائیل و حزبالله.

نجیب میقاتی، نخست وزیر موقت لبنان، در روزهای اخیر به آموس هوچستاین، مشاور رئیس جمهور بایدن، اعلام کرده که خواهان پیشبرد برنامهای است که آمریکا در ماه ژوئن برای یک راهحل سیاسی در لبنان ارائه داده بود.

هوچستاین به میقاتی گفته که این پیشنهاد دیگر پابرجا نیست، زیرا شرایط میدانی در دو هفته اخیر به دلیل تشدید درگیریها بین اسرائیل و حزبالله تغییر کرده است. او همچنین تأکید کرده که اولویت باید انتخاب رئیس جمهور جدید باشد.

عبدالله بو حبیب، وزیر خارجه لبنان، روز پنجشنبه در واشنگتن با باربارا لیف، دیپلمات ارشد آمریکا در امور خاورمیانه، دیدار کرد. بر اساس گزارش خبرگزاری رسمی لبنان، لیف به بو حبیب گفته که به دلیل شرایط موجود در کشور، انتخاب رئیس جمهور جدید باید در اسرع وقت انجام شود.

در همین حال، کاخ سفید از اظهارنظر در اینباره خودداری کرده است.

روز پنجشنبه، میقاتی خواستار انتخاب سریع یک رئیس جمهور شد که نماینده اکثریت مردم لبنان باشد. او گفت: «نکته کلیدی این است که رئیس جمهوری انتخاب شود که با یک جناح خاص علیه جناح دیگر همسو نباشد.»

مقامات آمریکایی تأکید کردهاند که اولویت نخست انتخاب رئیس جمهور لبنان است و پس از آن باید برای حل سیاسی درگیری در مرزهای اسرائیل و لبنان براساس قطعنامه سازمان ملل، که پس از جنگ ۲۰۰۶ تصویب شد ولی هرگز بهطور کامل اجرا نشد، و سپس تعیین نخست وزیر جدید اقدام شود.

در طی دو سال گذشته، اقتصاد ایالات متحده با چالشهای مختلفی مواجه بوده و پیشبینیها در مورد احتمال وقوع رکود اقتصادی در مقاطع مختلف، افزایش یافته است. نرخ بهره بالا، تأثیر قابل توجهی بر بخشهای مختلف اقتصاد گذاشته و نشانههایی از کاهش فعالیت اقتصادی را به همراه داشته است.

با این حال، برخی از دادههای اقتصادی نشان میدهند که اقتصاد آمریکا در حال بهبود است. قدرت خرید مصرفکنندگان، به دلیل نرخ بهره ثابت 30 ساله، افزایش یافته و محرکهای مالی قدرتمند نیز به رشد اقتصادی کمک کردهاند. علاوه بر این، سرمایهگذاری در هوش مصنوعی، بازارهای سهام را رونق بخشیده است.

گزارش درآمدی والمارت، نقطه عطفی در این پیشبینیها بود. این شرکت، با دادههای دقیق و جامع خود، نشان داد که مصرفکنندگان همچنان قدرت خرید خود را حفظ کردهاند.

فدرال رزرو، با توجه به کاهش نرخ تورم، به درستی به سیاست انبساطی روی آورده است. نرخ بهره فعلی، برای جلوگیری از رکود اقتصادی کافی به نظر میرسد. با این حال، افزایش فعالیتهای اقتصادی در چین ممکن است بر تورم تأثیر بگذارد.

بانکهای بزرگ همچون بانک آمریکا و جی پی مورگان، پیشبینی خود را در مورد میزان کاهش نرخ بهره توسط فدرال رزرو در ماه نوامبر کاهش دادهاند.

بانک آمریکا و جی پی مورگان اکنون برآورد میکنند که فدرال رزرو نرخ بهره را تنها به میزان 0.25 درصد کاهش خواهد داد. شایان ذکر است بازارها همچنان احتمال یک کاهش نرخ بهره به میزان 0.5 درصد را تنها 6 درصد میدانند.

به گزارش شبکه تلویزیونی المسیره وابسته به حوثیهای یمن، حملات هوایی مشترک آمریکا و بریتانیا فرودگاه الحدیده، منطقهای در صنعا و جنوب شهر ذمار را هدف قرار دادهاند.

بر اساس قیمتگذاری بازار، اکنون میزان کاهش پیشبینی شده نرخ بهره توسط فدرال رزرو در نشست پولی نوامبر به زیر 0.25 درصد رسیده است. همچنین، بانک آمریکا در آخرین پیشبینی خود میزان کاهش نرخ بهره توسط فدرال رزرو را در نوامبر از 0.5 به 0.25 درصد رساند.

در این راستا، لری سامرز، تحلیل برتر بازار، گفت: «با توجه به گزارش اشتغال امروز و با بهرهمندی از تجربه گذشته، کاهش 0.5 درصدی نرخ بهره توسط فدرال رزرو در ماه سپتامبر اشتباه بود، هرچند اشتباهی با عواقب بزرگ نیست.»

هدف ما حفظ نرخ تورم و بیکاری در سطح فعلی است و پیش از نشست پولی بعدی، دادههای بیشتری را به دست خواهیم آورد.

گزارش قوی اشتغال امروز، نویدبخش رشد قابل توجه تولید ناخالص داخلی است؛ با این حال، تجربه نشان داده که شوکهای خارجی ناگهانی میتوانند مانع از تحقق یک فرود نرم اقتصادی شده و مسیر رشد را پیچیدهتر کنند.

با توجه به ادامه شرایط فعلی، انتظار میرود که تا پایان سال ۲۰۲۵ نرخ بهره به میزان قابل توجهی کاهش یابد و بحثهایی نیز در مورد تعیین نرخ بهره ترمینال مورد نیاز میان سیاستگذاران فدرال رزرو صورت گیرد.

با توجه به چشمانداز بلندمدت و باور اکثریت قریب به اتفاق سیاستگذاران مبنی بر کاهش قابل توجه نرخ بهره در طول سال آینده و ۱۸ ماه آتی، حفظ سطح کنونی و محدودکننده موضع پولی مستلزم احتیاط فراوان است.

پایان اعتصاب بندری، خبر بسیار خوبی دیگر برای اقتصاد ایالات متحده است.

ادامه رشد چشمگیر بهرهوری، حاکی از افزایش نرخ رشد و نرخ خنثی بالاتر است.

دادهها حاکی از سرد شدن بازار کار و احتمال کاهش تورم زیر هدف است.

با توجه به اهمیت عدم واکنش افراطی به یک دادهی واحد، کسب گزارشهای مشابه امروز در مورد بازار کار در آینده میتواند به اطمینان ما از رسیدن به اشتغال کامل بیافزاید؛ لذا، حفظ شرایط کنونی از اهمیت ویژهای برخوردار است.

به گفته سو، وزیر کار آمریکا، «انتظار میرود مشاغل تولیدی رشد بیشتری داشته باشند.»

شاخص مدیران خرید به گزارش موسسه آیوی - Ivey PMI (سپتامبر)

به گفته بایدن، رئیس جمهور آمریکا، «گزارش اشتغال امروز، گزارش خوبی بود، اما برای کاهش هزینهها کارهای بیشتری باید انجام دهیم.»

بر اساس قیمتگذاری بازار، احتمال کاهش 0.5 درصدی نرخ بهره توسط فدرال رزرو در نشست پولی نوامبر پس از انتشار آمار اشتغال غیرکشاورزی آمریکا، کاهش یافته است.

در حال حاضر، بازارها مجموع کاهش نرخ بهره در چهار نشست پیش رو فدرال رزرو را زیر 1 درصد میدانند.

نرخ بیکاری ایالات متحده - Unemployment Rate (سپتامبر)

نرخ مشارکت Participation Rate (سپتامبر)

تغییرات ماهانه دستمزد ساعتی ایالات متحده - Average Hourly Earnings (سپتامبر)

تغییرات سالانه دستمزد ساعتی ایالات متحده - Average Hourly Earnings (سپتامبر)

آمار اشغال غیرکشاورزی ایالات متحده - Non-Farm Payrolls (سپتامبر)

به گفته وزرات امور خارجه ایران، «از تلاشها برای آتشبس در لبنان حمایت میشود، به شرطی که این آتشبس توسط حزبالله صورت گیرد و همزمان با آتشبس در غزه باشد.»

چین به شدت با تعرفههای جدید اتحادیه اروپا بر خودروهای الکتریکی وارداتی مخالفت کرده و این اقدامات را ناعادلانه و ناقض قوانین سازمان تجارت جهانی دانسته است.

وزارت بازرگانی چین، پس از رأیگیری اتحادیه اروپا در خصوص اعمال تعرفهها بر خودروهای الکتریکی تولید شده در چین، بیانیهای صادر و تأکید کرده است که چین با این اقدامات «حمایتگرایانه» و «غیرمنصفانه» اتحادیه اروپا مخالف است.

به اعتقاد چین، این سیاستهای حمایتگرایانه به طور جدی قوانین سازمان تجارت جهانی را نقض میکند و نظم عادی تجارت بینالمللی را مختل میسازد.

علاوه بر این، وزارت بازرگانی چین هشدار داده است که این اقدامات میتواند همکاریهای تجاری و سرمایهگذاری میان چین و اتحادیه اروپا را به خطر بیاندازد و به روابط اقتصادی دو طرف آسیب بزند.

به گزارش SNN به نقل از فدوی، فرمانده سپاه پاسداران ایران، اگر اسرائیل مرتکب اشتباه حمله به ایران شود، ایران تأسیسات انرژی و گاز اسرائیل را هدف قرار خواهد داد.

ما نگرانی عمیق خود را نسبت به وخامت اوضاع در خاورمیانه ابراز میکنیم و به شدت حمله نظامی مستقیم ایران به اسرائیل را که تهدیدی جدی برای ثبات منطقه است، محکوم مینماییم.

ما از وضعیت لبنان به شدت نگران هستیم و بر لزوم توقف درگیریها تأکید مینماییم.

ما از تمام کشورهای خاورمیانه میخواهیم با مسئولیتپذیری رفتار کنند و همچنین، بر درخواست خود برای آتشبس فوری در غزه و آزادی بیقید و شرط تمامی گروگانها تأکید میکنیم.

طبق گزارش منابع آگاه، ایالات متحده باور ندارد که اسرائیل تاکنون تصمیمی در مورد نحوه پاسخ به ایران گرفته باشد، از جمله اینکه آیا تأسیسات نفتی ایران را هدف قرار خواهد داد یا خیر.

رهبری اسرائیل تحت فشارهای داخلی و خارجی قرار دارد و همان طور که در گزارش فایننشال تایمز نیز آمده است، به نظر میرسد که آمریکا کنترل کاملی بر تصمیمات بنیامین نتانیاهو، نخست وزیر اسرائیل، ندارد.

جان بولتون، مشاور سابق دونالد ترامپ و یکی از طرفداران سیاستهای سختگیرانه علیه ایران، نیز اعلام کرده که باور دارد اسرائیل به شدت واکنش نشان خواهد داد.

بولتون تأکید کرده که اسرائیل به توصیههای دولت بایدن، رئیس جمهور آمریکا، در ماه آوریل مبنی بر «پذیرفتن پیروزی» در پی این حملات توجه نخواهد کرد. به گفته بولتون، واکنش اسرائیل شامل یک حمله بزرگ به یکی از اهداف حیاتی در ایران خواهد بود، از برنامه هستهای این کشور گرفته تا تأسیسات نفتی.

با این حال، به نظر میرسد که ممکن است مدتی طول بکشد تا این اتفاقات رخ دهد و تا آن زمان زمزمهها ادامه خواهد داشت. همچنین نباید انتظار داشت که نشت اطلاعات فعلی بتواند به طور دقیق نشان دهد چه زمانی و چگونه این واکنش صورت خواهد گرفت.

به گفته بارنیه، نخست وزیر فرانسه، «افزایش مالیات بر شرکتهای فرانسوی، قرار است بر 300 شرکت تأثیرگذار باشد.»

گزارش منتشر شده توسط شرکت Challenger, Gray & Christmas در مورد اخراجها، تصویر دقیقتری از وضعیت فعلی اشتغال ارائه میدهد و توجهها به سمت بازار کار جلب شده است، به ویژه در شرایطی که فدرال رزرو تلاش میکند نرخ بیکاری را زیر ۴.۴ درصد حفظ کند.

بر اساس این گزارش، میزان اخراجها در ماه سپتامبر نسبت به سال گذشته ۵۳ درصد افزایش داشته، اما نسبت به ماه اوت اندکی کاهش یافته است. همچنین، اخراجها ۶۹ درصد بیشتر از میانگین پیش از دوران کرونا بوده است.

در سطح منطقهای، اخراجها در مناطق غربی کاهش یافته، اما در مناطق شرقی با رشد همراه شده است. از سوی دیگر، بخش فناوری بیشترین میزان اخراج را به خود اختصاص داده و هوش مصنوعی به عنوان عامل اصلی در ۵۶۰۰ مورد اخراج در ماه سپتامبر ذکر شده است.

برنامههای استخدام به پایینترین سطح خود از سال ۲۰۱۱ رسیده، استخدامهای فصلی به طور قابل توجهی کاهش یافته و روند کلی استخدامها همچنان منفی است که ادامه ضعف در بازار کار را نشان میدهد.

اندرو چلنجر، معاون ارشد Challenger, Gray & Christmas، در این باره گفت: «ما اکنون در نقطهای قرار داریم که ممکن است بازار کار به توقف یا انقباض برسد. کاهش نرخ بهره چند ماه طول میکشد تا بر هزینههای کارفرمایان و همچنین حسابهای پسانداز مصرفکنندگان تأثیر بگذارد. انتظار میرود که با افزایش هزینههای مصرفی، تقاضا برای نیروی کار در بخشهای مرتبط با مصرفکنندگان نیز افزایش یابد.»

وی همچنین اشاره کرد که اخراجها نسبت به سال گذشته افزایش یافته و تعداد فرصتهای شغلی نیز ثابت باقی مانده است. اگرچه کارفرمایان فصلی نسبت به فصل خرید تعطیلات خوشبین هستند، اما احتمال کمی وجود دارد که افرادی که در سال جاری از شغلهای با دستمزد بالا و مهارتهای ویژه اخراج شدهاند، در موقعیتهای فصلی جایگزین شوند.

پارکر راس از Arch Capital نیز با ترکیب دادههای مربوط به اخراجها و برنامههای استخدام، نموداری ارائه کرده که نشان میدهد وضعیت کلی بازار کار همچنان پایینتر از دوران قبل از کرونا است. وی به مانند برخی از اعضای فدرال رزرو تأکید میکند که سردی بازار کار بیشتر به دلیل کاهش استخدام است و نه افزایش اخراجها؛ و به همین دلیل است که تعداد درخواستهای اولیه برای بیمه بیکاری همچنان پایین میماند.

راس در ادامه نوشت: «در ماه سپتامبر، برنامههایی برای استخدام ۴۰۴ هزار شغل اعلام شد که اگرچه عدد بزرگی به نظر میرسد، اما در واقع ۸۹ هزار شغل کمتر از میانگین پیش از کرونا برای این ماه بوده و همچنین نسبت به ۵۹۰ هزار شغل اعلام شده در سال گذشته، کاهش یافته است.»

مقامات رسانهای اسرائیل اعلام کردهاند که پاسخ به حمله موشکی ایران طی چند روز آینده صورت خواهد گرفت. این گزارش که توسط شبکه تلویزیونی القاعده منتشر شده، تأکید دارد که اسرائیل در حال آمادهسازی برای اقدام متقابل است.

همچنین، سازمان پخش اسرائیل به نقل از منابع مطلع گزارش داده که دولت ایالات متحده در حال اعمال فشار بر اسرائیل است تا واکنش خود را با احتیاط بیشتری دنبال کند. نگرانی اصلی آمریکا در این زمینه، احتمال هدف قرار گرفتن تأسیسات نفتی در منطقه است که میتواند پیامدهای اقتصادی جدی به همراه داشته باشد.

در این میان، سفیر اسرائیل در سازمان ملل با اشاره به ساخت توانمندیهای هستهای توسط ایران، از جامعه غربی خواست که زمان اقدام علیه این تهدید را تعیین کنند و تأکید کرد که گزینههای متعددی در قبال ایران در اختیار دارد.

حزبگرایی نه تنها دادههای اعتماد مصرفکننده را بیاعتبار نموده، بلکه توانایی آنها را در پیشبینی روندهای مصرف نیز به شدت تضعیف کرده است.

اعتصاب کارگران بندری که از قبل پیشبینی شده بود، آغاز شده است و با توجه به ذخایر دو هفتهای که خرده فروشان ایجاد کردهاند، تا دو هفته آینده تأثیر قابل توجهی بر بازار مشاهده نخواهد شد؛ اما پس از آن، انتظار میرود این اعتصاب اختلالات جدی در عرضه کالا ایجاد کند.

کاهش 0.25 یا 0.5 درصدی آنقدر مهم نیست که کاهش قابل توجه نرخ بهره در طول 12 ماه آینده برای رسیدن به نرخ خنثی مهم باشد.