یوتوتایمز » بایگانی: امیر موسوی » برگه 93

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

بر اساس نظرسنجی اخیر رویترز از اقتصاددانان، 16 از 32 اقتصاددان انتظار دارند نرخ بهره بانک مرکزی سوئیس در پایان سال 2024 به 1 درصد برسد.

بر اساس نتایج این نظرسنجی، 15 اقتصاددان دیگر بر این باورند که نرخ بهره به 0.75 درصد کاهش خواهد یافت و تنها یک اقتصاددان نرخ بهره 1.25 درصدی را پیشبینی کرده است.

بر اساس قیمتگذاری بازار، احتمال کاهش 0.25 درصدی نرخ بهره توسط بانک مرکزی اروپا در نشست پولی اکتبر به 40 درصد رسیده است.

بانک مرکزی سوئیس (SNB) قصد دارد بار دیگر نرخ بهره خود را کاهش دهد، در حالی که بانک مرکزی استرالیا (RBA) احتمالاً تصمیمی برای تغییر موضع پولی خود نخواهد داشت و دادههای تورم شاخص مخارج مصرف شخصی (PCE) آمریکا نیز در هفته پیش رو منتشر خواهد شد. این سه رویداد مهم اقتصادی، تأثیرات زیادی بر بازارهای جهانی خواهند داشت و توجه سرمایهگذاران و تحلیلگران اقتصادی را به خود جلب کردهاند.

ادامه کاهش نرخ بهره توسط SNB و فشار بر فرانک سوئیس

بانک مرکزی سوئیس به عنوان آخرین بانک مرکزی بزرگ در ماه سپتامبر تصمیم خود را درباره نرخ بهره اعلام خواهد کرد. همانند فدرال رزرو، عدم قطعیتهای بسیاری در خصوص میزان کاهش نرخ بهره توسط SNB وجود دارد.

در حالی که برخی به کاهش 0.5 درصد اشاره دارند، اکثر سرمایهگذاران بر این باورند که احتمال کاهش 0.25 درصدی نرخ بهره توسط SNB در نشست پولی پیش رو بالاتر است و اکنون بازارها این احتمال را در حدود 60 درصد میدانند. شایان ذکر است این احتمالات از ابتدای ماه اوت و پس از افزایش ناگهانی ارزش فرانک سوئیس در برابر دلار آمریکا و یورو قدرت گرفتهاند.

توماس جردن، رئیس بانک مرکزی سوئیس که روز پنجشنبه آخرین نشست خود را قبل از بازنشستگی در پایان ماه برگزار خواهد کرد، از تقویت فرانک ابراز نارضایتی کرده است. او بارها نسبت به این موضوع هشدار داده و خواسته است تا اقدامات بیشتری برای جلوگیری از افزایش ارزش فرانک انجام شود.

صادرکنندگان سوئیسی نیز با نگرانی از تأثیرات منفی افزایش ارزش فرانک، از SNB خواستهاند تا سیاستهایی را برای مهار این روند اتخاذ کند.

فرانک سوئیس که در دسامبر سال گذشته به بالاترین سطح خود در نه سال گذشته در برابر دلار و یورو رسید، از ابتدای سال جدید کاهش یافت. با این حال، از ماه مه بار دیگر روند صعودی خود را آغاز کرد و زیانهای اولیه را جبران نمود. این افزایش ارزش فرانک به کاهش فشارهای تورمی در سوئیس کمک کرده است، به طوری که نرخ تورم مصرفکننده سالانه در ماه اوت به 1.1 درصد رسید. با این حال، تحلیلها نشان میدهند که تورم در بخش خدمات به آرامی در حال افزایش است و وضعیت کلی تورم به این سادگی نیست که به نظر میرسد.

علاوه بر این، دادههای تولید ناخالص داخلی نیز نشان میدهد که وضعیت تولیدکنندگان در سوئیس بسیار بحرانی نیست. در نتیجه، با وجود نگرانیهای صادرکنندگان از قدرت بیش از حد فرانک، دلایل قانعکنندهای برای کاهش 0.5 درصدی نرخ بهره وجود ندارد.

بانک مرکزی سوئیس در دو نوبت قبلی امسال نرخ بهره را مجموعاً 0.5 درصد کاهش داده و کاهش دیگری به این میزان میتواند توانایی SNB برای انجام اقدامات آینده را محدود کند. در حال حاضر، نرخ بهره SNB تنها 1.25 درصد است و هر گونه کاهش بیشتر ممکن است بانک مرکزی سوئیس را در موقعیت دشواری قرار دهد.

با این حال، اگر بانک مرکزی سوئیس تصمیم بگیرد نرخ بهره را 0.5 درصد کاهش دهد، این اقدام پیامی قوی به بازارها ارسال خواهد کرد و احتمالاً به کاهش ارزش فرانک منجر خواهد شد؛ این امر میتواند به صادرکنندگان کمک کند، هرچند تنها به طور موقت.

خبری از کاهش نرخ بهره در استرالیا نیست

پیش از نشست بانک مرکزی سوئیس، نوبت به بانک مرکزی استرالیا (RBA) خواهد رسید که تصمیم خود در مورد نرخ بهره را در روز سهشنبه اعلام کند. هرچند تورم در استرالیا دوباره کاهش یافته و فشار بر RBA برای افزایش بیشتر نرخ بهره کمتر شده است، اما هنوز تا تصمیمگیری برای آغاز تسهیل پولی فاصله داریم.

دادههای ماهانه تورم برای ماه اوت قرار است در روز چهارشنبه منتشر شود و سیاستگذاران RBA نمیتوانند پیش از اعلام تصمیم خوئ به این دادهها دسترسی داشته باشند. حتی اگر سرعت رشد قیمتها بیشتر افت کند که در ماه ژوئیه به 3.5 درصد رسید، بانک مرکزی استرالیا احتمالاً تمایلی به کاهش نرخ بهره در این مرحله نخواهد داشت.

سیاستگذاران RBA ممکن است در نشستهای آتی نگرانی کمتری نسبت به ریسکهای تورمی از خود نشان دهند، اما تغییرات عمدهای در سیاست پولی قبل از نشست نوامبر، زمانی که پیشبینیهای اقتصادی بهروزرسانی میشوند، مورد انتظار نیست.

با این حال، بازارها از هماکنون حدود 70 درصد احتمال کاهش 0.25 درصدی نرخ بهره تا ماه دسامبر را قیمتگذاری کردهاند و ممکن است با کاهش بیشتر فشار بر دلار استرالیا، نزول این ارز محدود شود.

دلار آمریکا برای جبران افت خود نیاز به دادههای PCE دارد

فدرال رزرو در نشست پولی سپتامبر با کاهش غیرمنتظره 0.5 درصدی نرخ بهره، بازارها را شگفتزده کرد، اما سیاستگذاران بانک مرکزی آمریکا هنوز از مهار کامل تورم اطمینان ندارند. هرچند این کاهش بزرگ نرخ بهره میتواند به عنوان نشانهای از سیاست پولی تسهیلی تلقی شود، اما انتظار کاهشهای بیشتر و بزرگ در آینده بعید است. بر اساس آخرین قیمتگذاریهای بازار، احتمال کاهشهای 0.25 درصدی نرخ بهره توسط فدرال رزرو بیشتر است.

این موضوع باعث شده تا دلار آمریکا که در تابستان گذشته دچار کاهش شدیدی شده بود، موقتاً تحت حمایت قرار گیرد و روند کاهشی آن کند شود. اکنون، سرمایهگذاران به دنبال دادههای جدیدی از تورم هستند که میتواند انتظارات بازارها را درباره سیاستهای پولی بیشتر تحت تأثیر قرار دهد.

دادههای تورم PCE قرار است روز جمعه منتشر شوند. در ماه ژوئیه، شاخصهای کل و هسته PCE به ترتیب در 2.5 و 2.6 درصد ثابت باقی ماندند که همچنان بالاتر از هدف 2 درصدی فدرال رزرو بود.

با این حال، بررسی دادههای ششماهه نشان میدهد که در ماه ژوئیه کاهش قابل توجهی در این شاخصها رخ داده است که احتمالاً در ماههای آینده نیز ادامه خواهد داشت. این موضوع ممکن است یکی از دلایلی باشد که فدرال رزرو تصمیم به کاهش 0.5 درصدی نرخ بهره گرفت.

علاوه بر این، کاهش در مخارج مصرفکنندگان نیز یکی از عوامل حمایتکننده برای تصمیمات فدرال رزرو است. انتظار میرود مخارج شخصی در ماه اوت 0.3 درصد افزایش یافته باشد که نسبت به رشد 0.5 درصدی در ماه ژوئیه، کاهش را نشان میدهد. همچنین، پیشبینی میشود که درآمد شخصی در ماه اوت 0.4 درصد رشد داشته باشد.

پیش از انتشار این دادهها، برآوردهای اولیه شاخص مدیران خرید (PMI) به گزارش S&P Global در روز دوشنبه منتشر خواهند شد و ممکن است اولین نشانهها از وضعیت اقتصاد را ارائه دهند. هرچند جروم پاول، رئیس فدرال رزرو، در کنفرانس خبری پس از نشست اخیر اعلام کرد که ریسکهای اقتصادی بزرگ در کوتاهمدت دیده نمیشوند، اما هر گونه نشانهای از ضعف در شاخصهای PMI میتواند به ضرر دلار آمریکا باشد.

اوضاع اقتصادی در اروپا پس از کاهش نرخ بهره

بانک مرکزی اروپا در ماه سپتامبر برای دومین بار نرخ بهره را کاهش داد، اما جزئیات زیادی درباره سرعت کاهشهای بعدی ارائه نکرد. پس از بهبود نسبی در بهار، به نظر میرسد اقتصاد ناحیه یورو دوباره در حال از دست دادن شتاب رشد خود است. بزرگترین منبع ضعف اقتصادی در آلمان مشاهده میشود، اما در سایر کشورهای حوزه یورو نیز رشد اقتصادی چندان قوی نیست.

خبر خوب این است که تورم تا حد زیادی تحت کنترل درآمده و بانک مرکزی اروپا قادر خواهد بود در صورت تداوم ضعف اقتصادی، واکنش مناسبی نشان دهد. در ماه اوت، شاخص PMI ترکیبی به دلیل بهبود در بخش خدمات اندکی افزایش یافت، اما شاخص PMI تولید همچنان در محدوده انقباضی قرار دارد.

تا زمانی که بخش خدمات بتواند اقتصاد ناحیه یورو را حمایت کند، بانک مرکزی اروپا احتمالاً سیاستهای خود را محتاطانه ادامه خواهد داد. از این رو، یورو احتمالاً به دادههای روز دوشنبه واکنش زیادی نشان نخواهد داد؛ مگر اینکه یک شگفتی منفی بزرگ رخ دهد.

همچنین، نظرسنجیهای تجاری دیگر مانند شاخص فضای کسب و کار آلمان در روز سهشنبه منتشر خواهد شد.

پیشبینیهای اقتصادی در انگلستان و ژاپن

در انگلستان نیز شاخصهای PMI توجهات را به خود جلب خواهند کرد. بانک مرکزی انگلستان در ماه سپتامبر تغییری در نرخ بهره ایجاد نکرد و از اعلام هرگونه مسیر دقیق برای کاهشهای بیشتر خودداری نمود. با این حال، احتمال کاهش 0.25 درصدی نرخ بهره در ماه نوامبر بسیار بالاست.

افزایش متوالی شاخصهای PMI بریتانیا در ماههای اخیر، به ویژه در ماه اوت، نشانهای از بهبود چشمانداز اقتصادی این کشور در سال 2024 بوده و احتمالاً موجب کاهش فشار بر بانک مرکزی انگلستان برای تسریع روند کاهش نرخ بهره و در نتیجه تقویت ارزش پوند خواهد شد.

در ژاپن نیز، شاخصهای PMI در روز سهشنبه منتشر خواهند شد و پس از آن، دادههای تورم توکیو در روز جمعه توجه سرمایهگذاران را به خود جلب خواهند کرد. بازارها در حال حاضر در تردید هستند که آیا بانک مرکزی ژاپن در سال جاری بار دیگر نرخ بهره را افزایش خواهد داد یا خیر.

هرچند عملکرد اقتصادی ژاپن به طور ناهمگن بوده و نشانههایی از کاهش فشارهای تورمی دیده میشود، اما اگر دادههای PMI نشان دهند که اقتصاد همچنان به روند بهبود خود ادامه میدهد و تورم همچنان بالاتر از هدف 2 درصدی است، بانک مرکزی این کشور ممکن است تصمیمات سختگیرانهتری اتخاذ کند.

پاتریک هارکر، رئیس فدرال رزرو فیلادلفیا، در سخنرانی اخیر خود در دانشگاه تولین، عملکرد سیاستهای پولی بانک مرکزی ایالات متحده را مثبت ارزیابی کرد. وی با تشبیه سیاستهای پولی به رانندگی یک اتوبوس، تأکید کرد که فدرال رزرو باید به دقت سرعت و جهت حرکت اقتصاد را کنترل کند تا به اهداف خود دست یابد.

هارکر همچنین به اهمیت کیفیت اشتغال در کنار کمیت آن اشاره نمود. وی خاطرنشان کرد که هدف فدرال رزرو، ایجاد اشتغال کامل با توجه به شرایط اقتصادی است و این امر تنها به تعداد فرصتهای شغلی بستگی ندارد، بلکه به کیفیت و پایداری آنها نیز مرتبط است.

در پایان، هارکر به تحقیقات در حال انجام فدرال رزرو در زمینه تأثیر هوش مصنوعی و محاسبات کوانتومی بر صنعت مالی اشاره و تأکید کرد که بانک مرکزی آمریکا به دنبال استفاده از فناوریهای نوین برای بهبود عملکرد خود و خدمترسانی بهتر به اقتصاد است.

من به تصمیم همکارانم در خصوص کاهش 0.5 درصدی نرخ بهره احترام میگذارم و همچنان متعهد به همکاری با آنها برای اطمینان از اجرای مناسب سیاستهای پولی جهت دستیابی به اهداف دوگانه خود هستم، اما معتقدم حرکت تدریجی به سمت یک موضع خنثیتر، پیشرفت بیشتری را در بازگشت تورم به هدف 2 درصدی تضمین خواهد کرد.

هنوز به هدف تورمی دست نیافتهایم و این ریسک وجود دارد که تسهیل شدید پولی توسط ما به عنوان اعلام پیروزی زودهنگام بر تورم تعبیر شود؛ چنین رویکردی میتواند تقاضا را تحریک کند.

اقتصاد همچنان نشان از تابآوری دارد و بازار کار نیز به سطح اشتغال کامل نزدیک شده؛ اما با این حال، ارزیابی دقیق وضعیت بازار کار به دلیل چالشهای موجود در اندازهگیری دادهها و همچنین دشواری در سنجش تأثیرات مهاجرت بر آن، با ابهاماتی همراه است.

بر اساس گزارشها، شرکتهای BP و سوکار (شرکت دولتی نفت جمهوری آذربایجان) امروز در باکو، یادداشت تفاهمی به منظور مشارکت در توافقنامههای اکتشاف و توسعه دو بلوک در بخش آذربایجانی دریای خزر امضا کردند.

جورجیوا، رئیس صندوق بینالمللی پول، در سخنرانی خود در کنفرانس بانکداری مرکزی میشل کامدوس، اعلام کرد که «با اطمینان نسبی میتوان گفت جهان وارد مرحله نهایی مبارزه با تورم شده و این موفقیت به بسیاری از بانکهای مرکزی اجازه داده است تا دوره کاهش نرخ بهره را آغاز کنند.»

با وجود کاهش تورم و نرخ بهره و کاهش احتمال وقوع رکود اقتصادی، جورجیوا تأکید کرد که اقتصاد جهانی همچنان با چالشهایی مواجه است. وی به بانکهای مرکزی توصیه کرد که به تغییرات ساختاری ناشی از تحولات سبز و دیجیتال، از جمله فرصتها و ریسکهای مرتبط با توسعه هوش مصنوعی، توجه کنند.

جو بایدن، رئیس جمهور ایالات متحده، در سخنرانی اخیر خود گفت که تصویب لایحه بودجه موقت توسط کنگره امری حیاتی است.

این لایحه که از تعطیلی جزئی دولت جلوگیری میکند؛ تعطیلی که در صورت عدم تصویب قانون بودجه توسط قانونگذاران تا اول اکتبر، آغاز خواهد شد.

بر اساس قیمتگذاری بازار، پس از آنکه والر، عضو فدرال رزرو، در مورد ریسکهای نزولی تورم و رسیدن سرعت رشد قیمتها به زیر هدف سخن گفت، احتمال کاهش بزرگتر نرخ بهره توسط بانک آمریکا بالا رفته است.

با توجه به دادههای ورودی، امکان کاهش نرخ بهره به میزان 0.25 درصد در نشستهای آتی وجود دارد؛ با این حال، در صورت وخیمتر شدن شرایط بازار کار و کاهش سریعتر تورم، میتوان اقدامات بیشتری انجام داد و حتی بسته به دادهها، چرخه تسهیل پولی را متوقف کرد.

در سخنرانی دو هفته پیش، کاهش نرخ بهره به میزان 0.25 درصد را ایده مناسبی ارزیابی نمودم، اما آمادگی برای کاهش 0.5 درصدی را نیز اعلام داشتم؛ با این حال، انتشار دادههای تورمی در دوره خاموشی، منجر به تصمیمگیری برای کاهش 0.5 درصدی نرخ بهره گردید.

کاهش احتمالی تورم با سرعت بیشتر از انتظار و به ویژه تخمین بسیار پایین شاخص مخارج مصرف شخصی (PCE) در ماه اوت، موجب افزایش نگرانی من نسبت به روند آتی سرعت رشد قیمتها شده است.

با توجه به قدرت اقتصاد در وضعیت کنونی و با هدف حفظ این روند رو به رشد، کاهش نرخ بهره به میزان 0.5 درصدی به عنوان یک اقدام سیاستی مناسب تلقی میشود؛ همچنین، پیشبینی میشود که در شش تا دوازده ماه آینده، فضای بیشتری برای کاهش بیشتر نرخ بهره وجود داشته باشد.

چین در پنجمین نشست کارگروه اقتصادی با آمریکا، ضمن ابراز نگرانی در مورد تعرفهها، محدودیتهای سرمایهگذاری و تحریمها، به بحث و تبادل نظر در مورد وضعیت اقتصادی و سیاستهای دو کشور پرداخت.

اگرچه شاهد کاهش قابل توجه فشارهای تورمی هستیم، اما همچنان عدم قطعیتهای زیادی نسبت به آینده وجود دارد.

پس از نشست پولی اخیر بانک مرکزی انگلستان (BoE)، کردیت آگریکول وضعیت پوند را به عنوان یک ارز با بازده بالا، مورد توجه قرار داده است. در واقع، این پیشبینی جدید پوند ناشی از امکان کاهش تدریجی نرخ بهره توسط BoE در آینده است.

بانک مرکزی انگلستان در نشست سپتامبر موضع پولی خود را بدون تغییر نگه داشت و اعلام کرد که نرخ بهره با کاهشهای احتمالی و تدریجی در آینده همراه خواهد بود. تنها یک عضو از BoE خواهان کاهش 0.25 درصدی نرخ بهره بود که نشاندهنده رویکرد محتاطانه بانک مرکزی انگلستان است.

بانک مرکزی انگلستان قصد دارد در طول سال آینده حدود 100 میلیارد پوند از داراییهای اوراق قرضه خود را کاهش دهد. این اقدام در حالی صورت میگیرد که BoE همچنان به سیاستهای انقباضی پولی پایبند بوده، هرچند کاهشهای آتی نرخ بهره نیز محتمل است.

سوالی که اکنون مطرح میشود این است که آیا BoE توانایی دارد که در سیاستهای خود از بانک مرکزی اروپا یا فدرال رزرو منحرف شود؟ به ویژه اگر دادههای تولید ناخالص داخلی بریتانیا بهبود قابل توجهی نداشته باشد. همچنین، برنامههای ریاضت مالی دولت ممکن است مانعی برای رشد اقتصادی ایجاد کند.

در کوتاهمدت، پوند ممکن است به دلیل مزیت نرخ بهره خود همچنان تقویت شود، اما در صورت مشاهده دادههای ضعیفتر از انتظار خردهفروشی یا شرایط مالی، امکان اصلاح قیمتی رشد اخیر وجود دارد.

بر اساس قیمتگذاری بازار، معاملهگران معتقدند میزان کاهش نرخ بهره توسط بانک مرکزی انگلستان در نشست پولی نوامبر زیر 0.25 درصد خواهد بود.

برآورد اولیه شاخص اطمینان مصرفکننده ناحیه یورو - Consumer Confidence Flash (سپتامبر)

گزارشهایی از شنیده شدن صدای یک انفجار بزرگ در بیروت منتشر شده است و شاهدان عینی از مشاهده دود برخاسته از مناطق مختلف این شهر خبر دادهاند.

به گفته منابع امنیتی، این حادثه به دنبال حمله هوایی اسرائیل به حومه جنوبی پایتخت لبنان رخ داده است.

تغییرات ماهانه خردهفروشی کانادا - Retail Sales (ژوئیه)

تغییرات ماهانه خردهفروشی هسته کانادا - Core Retail Sales (ژوئیه)

فدرال رزرو در ماههای آینده اقدام به کاهش نرخ بهره خواهد کرد. بر اساس نظرسنجی اخیر رویترز از بیش از 100 اقتصاددان، اکثریت قاطع این اقتصاددانان پیشبینی میکنند که فدرال رزرو در ماههای نوامبر و دسامبر سال جاری، نرخ بهره را به میزان 25 نقطهپایه کاهش خواهد داد.

86 از 107 اقتصاددان پیشبینی میکنند که نرخ بهره در سال جاری به محدوده 4.25 تا 4.50 درصد کاهش خواهد یافت. این پیشبینیها با پیشبینیهای بازارها که کاهش مجموع 75 نقطهپایهای را پیشبینی میکنند، متفاوت است، اما با میانه پیشبینیهای فدرال رزرو مطابقت دارد.

هوش مصنوعی در حال تحول بخشهای مختلف اقتصاد است و تأثیرهای متنوعی بر عوامل کلیدی مانند تورم و ثبات مالی دارد؛ در نتیجه، بانکهای مرکزی باید به دقت این تأثیرات را رصد کرده و سیاستهای پولی خود را متناسب با آنها تنظیم کنند.

یکی از نگرانیهای عمده در مورد هوش مصنوعی، تأثیر آن بر بازار کار است، زیرا احتمالا تعداد بیشتری از مشاغل را از بین ببرد تا شغل جدیدی ایجاد کند که این امر میتواند منجر به افزایش نرخ بیکاری و چالشهای اجتماعی و اقتصادی شود.

هوش مصنوعی میتواند بهرهوری نیروی کار را افزایش دهد به رشد اقتصادی بدون تشدید فشارهای تورمی کمک کند، اما با این حال، ترکیب هوش مصنوعی با جهانی که بیشتر مستعد شوکهای اقتصادی است، میتواند منجر به نوسانات بیشتر تورم نسبت به دوره قبل از همهگیری شود.

گسترش استفاده از هوش مصنوعی میتواند ریسکهای مالی را تشدید کند، زیرا تمرکز فعالیتهای عملیاتی بر تعداد محدودی از ارائه دهندگان خدمات شخص ثالث میتواند ریسکهای عملیاتی را افزایش دهد.

در جدیدترین اعلامیه خود، حزبالله لبنان از هفت حمله جداگانه به اهداف اسرائیلی با موشکهای کاتیوشا خبر داد.

با وجود کاهش نرخ بهره توسط فدرال رزرو، مورگان استنلی همچنان با احتیاط عمل میکند. این بانک سرمایهگذاری دیدگاه خود نسبت به ریسکهای مرتبط با دلار آمریکا را به حالت خنثی تغییر داده است.

در همین حال، مورگان استنلی توصیه کرده است که به دلیل افزایش نگرانیها از وقوع رکود اقتصادی عمیق، معاملهگران به خرید ین ژاپن در برابر دلار و سایر ارزهای ریسکی بپردازند.

به گفته مورگان استنلی، بازار ارز خارجی کنونی تحت شرایطی دفاعی قرار دارد که ممکن است برای مدتی ادامه یابد و حتی در آینده باعث ورود دلار به یک دوره نزولی شود.

بازده اوراق قرضه خزانهداری ایالات متحده، به ویژه در سررسیدهای بلندمدت، نقش کلیدی در تعیین ارزش دلار آمریکا ایفا میکند. در هفتههای اخیر، بازارها به دنبال تثبیت بازدهی این اوراق در یک محدوده مشخص هستند. تحلیلگران اقتصادی معتقدند که کاهش بازده اوراق قرضه ده ساله زیر 3.5 درصد، با توجه به سیاستهای پولی فدرال رزرو و چشمانداز اقتصادی ایالات متحده، بسیار محتمل است.

فدرال رزرو در حال حاضر سیاستی انبساطی اتخاذ کرده و برای حفظ قدرت اقتصادی آمریکا، آماده کاهش نرخ بهره به میزان قابل توجهی است.

با این حال، کاهش بازدهی زیر 3.5 درصد در شرایطی که نرخ بهره فدرال رزرو در محدوده 4.75 تا 5.00 درصد قرار دارد، نشاندهنده پیشبینی یک رکود اقتصادی است. دادههای اقتصادی فعلی، اگرچه نشاندهنده کاهش تورم هستند، اما به طور کلی، بازده زیر 3.5 درصدی اوراق قرضه ده ساله آمریکا به عنوان یک سیگنال منفی برای اقتصاد ایالات متحده تلقی میشود.

بنابراین، بسیاری از تحلیلگران بر این باورند که بازده اوراق قرضه ده ساله در کوتاهمدت، به احتمال زیاد، در محدوده 3.5 تا 3.8 درصد باقی خواهد ماند.

تحلیلگران اقتصادی، سرمایهگذاران را به عنوان «گاوهای مضطرب» توصیف میکنند. اگر سرمایهگذاران بیش از پیش نگران شوند، ممکن است شاهد افزایش تقاضا برای دلار آمریکا به عنوان یک دارایی امن باشیم. اما اگر سرمایهگذاران خوشبینتر شوند، ممکن است شاهد آغاز یک روند رشد اقتصادی جهانی باشیم. البته، این روند به اقدامات چین نیز بستگی خواهد داشت.

گزارشهای تازه از شاخص مصرفکننده کانادا که توسط بانک رویال کانادا (RBC) منتشر شده، نشان میدهد که میزان هزینههای مصرفکننده در ماه اوت با مشکلاتی روبرو بوده است. این شاخص که بر اساس دادههای لحظهای از تراکنشهای کارت اعتباری تهیه میشود، به طور معمول در حدود دهم هر ماه منتشر میشود و این ماه با تأخیری منتشر شده که باعث کنجکاوی بسیاری شده بود.

طبق این گزارش، به نظر میرسد خردهفروشی در ماه اوت (بدون در نظر گرفتن خودروها)، هم قبل و هم پس از تعدیل برای تورم، به صورت ماهانه کاهش یافته است. شاخص کلی ۰.۱ درصد افت داشته و اگر خودروها را از آن جدا کنیم، تغییری نکرده است. این در حالی است که در ماه ژوئیه نیز کاهشهایی به ترتیب ۰.۴ و ۰.۳ درصد ثبت شده بود.

برخی از نکات مهم این گزارش عبارتاند از:

هزینههای بخش خدمات کاهش یافته و همچنین هزینههای مرتبط با کالاها و نیازهای ضروری نیز روند نزولی داشته است.

مخارج مرتبط با خانه و بازسازی همچنان ضعیف بوده و هزینههای مربوط به کالاهای عمومی، سوخت، بهداشت و مراقبت شخصی نیز در همین راستا کاهش داشته است.

هزینههای سفر با کاهش شدید میانگین هزینه در هر تراکنش کاهش یافته و مخارج مربوط به هتلها نیز تقریباً ثابت مانده است؛ همچنین هزینههای مرتبط با رستورانها نیز اندکی کاهش داشته است.

در مجموع، بخش سفر در این گزارش به طور خاص ضعیف به نظر میرسد.

این دادهها نشان میدهند که مصرفکنندگان کانادایی در ماه اوت تحت فشارهای اقتصادی بودهاند و روند کاهشی هزینهها در چندین بخش کلیدی اقتصادی ادامه داشته است.

جو بایدن، رئیس جمهور آمریکا، در سخنرانی اخیر خود در مورد اقتصاد اعلام کرد که «تلاشها برای مقابله با تورم همچنان ادامه دارد و با توجه به اینکه انتظار میرود نرخ بهره در آینده کاهش یابد، وضعیت اقتصادی در مسیر مثبتی قرار گرفته است.»

به گفته S&P Global، «تصمیم فدرال رزرو مبنی بر کاهش 0.5 درصدی نرخ بهره در نشست اخیر، به احتمال زیاد موجی از تسهیلات پولی را در بازارهای نوظهور در ماههای آتی به همراه خواهد داشت.»

در ادامه، این موسسه رتبهبندی افزود: «به نظر ما، عدم قطعیت در مورد اقتصاد آمریکا، ریسکهای ژئوپلیتیکی و بیثباتی سیاسی میتواند زمینه ساز نوسانات آتی بازارها باشد.»

شرکت فولکس واگن در حال بررسی کاهش نیروی کار خود به میزان قابل توجهی است. گزارشهای اخیر حاکی از آن است که این شرکت احتمالا بین 30,000 تا 100,000 شغل را حذف کند. این تصمیم در سایه چالشهای اقتصادی متعدد که آلمان را تحت فشار قرار داده، اتخاذ شده است.

افزایش قیمت انرژی و رقابت شدید با چین، صنعت تولید و صادرات آلمان را به شدت تحت تأثیر قرار داده است. مشکلات فولکس واگن، ظاهراً از آنچه قبلاً تصور میشد، جدیتر است. بر اساس گزارش مجله Manager-Magazine، این شرکت ممکن است در آینده نزدیک، تعداد کارکنان خود در آلمان را به میزان 30,000 تا 100,000 نفر کاهش دهد. این اطلاعات از منابع داخلی این شرکت کسب شده است.

کاهش نیروی کار تنها تهدیدی نیست که فولکس واگن با آن مواجه است. این شرکت همچنین ممکن است به دلیل کاهش درآمدها، سرمایهگذاریهای برنامهریزی شده خود را تا 20 میلیارد یورو کاهش دهد. یکی از دلایل اصلی این کاهش درآمدها، عملکرد ضعیف فولکس واگن در بازار چین است که حدود یک سوم از فروش جهانی این شرکت را تشکیل میدهد.

در نشست پولی اخیر بانک مرکزی انگلستان (BoE) که توسط دویچه بانک تحلیل شده است، سه نکته کلیدی وجود دارد. BoE در اقدامی که تا حدودی پیشبینی نشده بود، نرخ بهره را در سطح ۵ درصد ثابت نگه داشت. این تصمیم در حالی گرفته شد که برخی کارشناسان انتظار تغییراتی را داشتند. دویچه بانک در پیشبینی خود عدم تغییر نرخ بهره را مطرح کرده بود و پس از اعلام تصمیم، پوند که در ابتدا افزایش یافت، رشد خود پس داد.

دویچه بانک سه نکته اصلی را از این نشست پولی عنوان کرد. در رایگیری برای ثابت نگه داشتن نرخ بهره، تنها یک عضو مخالفت کرد و تصمیم با رای ۸ به ۱ گرفته شد. این در حالی بود که پیشبینی میشد دو نفر مخالف باشند. دویچه بانک این موضوع را به عنوان نشانهای از یکدستتر بودن مقامات نسبت به انتظارات عنوان کرد.

در همین حال، انتظارات حاکی از موضعی بیشتر متمایل به سیاستهای انبساطی بود. اما BoE لحنی محتاطانهتر از انتظار به خود گرفت. با این حال، همچنان احتمال کاهش نرخ بهره در سهماهه چهارم سال وجود دارد. شایان ذکر است اعضای BoE در این خصوص بر ضرورت اتخاذ رویکرد تدریجی در کاهش محدودیتهای پولی تاکید کردند.

نکته سوم این است که هیچ تغییری در سیاست ترازنامه BoE ایجاد نشد. بانک مرکزی انگلستان سیاست انقباض کمی (QT) خود را در سطح ۱۰۰ میلیارد پوند ثابت نگه داشت. این تصمیم نشاندهنده این است که BoE به کاهش کلی موجودی اوراق قرضه توجه بیشتری نسبت به فروش فعال این اوراق دارد. مجموع فروش اوراق برای ۱۲ ماه آینده ۱۳ میلیارد پوند خواهد بود که فشار بر وامگیری نقدی دولت برای باقیمانده سال مالی جاری و سال مالی ۲۰۲۵/۲۶ را کاهش میدهد.

بر اساس این تحلیل، دویچه بانک همچنان یک کاهش دیگر نرخ بهره را برای امسال پیشبینی میکند، در حالی که بازارها به کاهش ۴۱ نقطهپایهای نرخ بهره در سال جاری معتقدند. برای سال ۲۰۲۵ نیز، دویچه بانک چهار کاهش بیشتر را انتظار دارد و ریسکهای بیشتری برای تسریع در کاهش نرخ بهره را مطرح میکند. اما در عین حال، این بانک به ریسکهایی اشاره میکند که ممکن است منجر به افزایش نرخ بهره ترمینال تا ۳ درصد شوند.

همچنین، دویچه بانک در مورد تورم نیز نکات مهمی را مطرح کرده است. اولاً، انتظارات تورمی همچنان به روند عادی بازگشتهاند، چرا که شاخص قیمت مصرفکننده تنها دو دهم درصد بالاتر از هدف ۲ درصدی بانک مرکزی انگلستان باقی مانده است. دوم، تورم خدمات به تدریج در حال کاهش است و میانگین آن در سه ماه منتهی به اوت حدود ۴ درصد بوده که نزدیک به میانگین از پایان سال ۲۰۲۳ است. این دادهها نشاندهنده اطمینان بیشتر نسبت به کاهش تورم در آینده است. سوم، کارکنان بانک مرکزی انگلستان همچنان اطمینان دارند که تورم خدمات در سهماهه چهارم سال ۲۰۲۴ به کاهش خود ادامه خواهد داد.

ارتش اسرائیل اعلام کرد که در حال حمله به اهداف حزبالله در لبنان است و این اقدامات به منظور «تخریب و نابودی توانمندیهای» این گروه شبهنظامی صورت میگیرد. ارتش اسرائیل حزبالله را متهم کرده است که «جنوب لبنان را به منطقه جنگی تبدیل کرده» و تلاش دارد تا زیرساختهای این گروه را مورد هدف قرار دهد.

در بیانیهای که در صفحه رسمی شبکه اجتماعی ایکس ارتش اسرائیل منتشر شد، آمده است که این ارتش در تلاش است تا «امنیتی در شمال کشور ایجاد کند که به ساکنان اجازه بازگشت به خانههایشان را بدهد و سایر اهداف جنگی را نیز محقق سازد.» همچنین اعلام شد که ژنرال هرتزی هالوی، رئیس ستاد کل ارتش اسرائیل، برنامههای مربوط به بخش شمالی را در پی تنشهای مداوم در مرز اسرائیل و لبنان تصویب کرده است.

پیشتر نیز دو مقام، یعنی یوآو گالانت، وزیر دفاع اسرائیل و ژنرال هرتزی هالوی، اعلام کرده بودند که اسرائیل آماده است در صورت بروز تشدید درگیریها با حزبالله، واکنش نشان دهد و وارد فاز تازهای از جنگ با این گروه شود. این اعلامیه پس از چندین انفجار در لبنان منتشر شد که حزبالله اسرائیل را مقصر دانست، اگرچه تاکنون هیچ مسئولیتی از سوی حزبالله پذیرفته نشده است

سرلشکر حسین سلامی، فرمانده سپاه پاسداران انقلاب اسلامی ایران، در سخنرانی اخیر خود تأکید کرد که ایران پاسخ «قاطع و کوبندهای» به اسرائیل خواهد داد. این اظهارات پس از تحولات اخیر منطقه بیان شد.

سلامی در پیامی به سید حسن نصرالله، دبیرکل حزبالله لبنان، تأکید کرد که اسرائیل به هیچکدام از اهداف خود در غزه دست نیافته و در مقابل، مقاومت ضربات محکمی به تلآویو وارد شده است. وی همچنین از پایداری و ایستادگی مقاومت لبنان، به ویژه در دفاع از مردم ستمدیده فلسطین و غزه، تقدیر کرد.

فرمانده سپاه پاسداران به ناکامیهای اخیر اسرائیل، از جمله در جریان عملیات اربعین اشاره کرد و افزود که رژیم صهیونیستی در برابر شکستهای نظامی خود، به اقدامات بزدلانه روی آورده است.

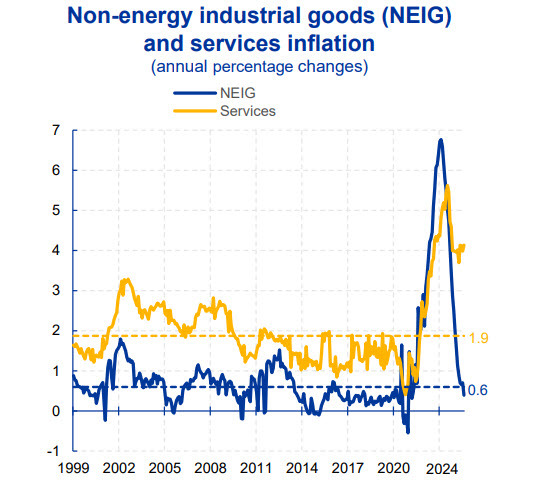

ایزابل اشنابل، یکی از اعضای هیئت اجرایی بانک مرکزی اروپا، در گزارشی که در تارنمای این بانک مرکزی منتشر کرده، به بررسی چالشهای پیش روی تورم و ضرورت حفظ دقت و احتیاط در سیاستهای پولی پرداخته است. او به ویژه بر تداوم تورم در بخش خدمات تأکید میکند.

بر اساس این گزارش، تورم بخش خدمات همچنان پایدار باقی مانده و این موضوع باعث شده تا تورم کل در سطوح بالایی قرار بگیرد. فشارهای قیمتی در این بخش نه تنها جدی، بلکه در سطح جهانی نیز محسوس است. هرچند پیشبینیهای تورم در میانمدت عمدتاً حول هدف ۲ درصدی متمرکز شدهاند، اما ریسکهایی نیز در این مسیر وجود دارد.

انتظار میرود رشد دستمزدها کاهش یابد، با این حال، در برخی از بخشهای ناحیه یورو همچنان عقبماندگی افزایش دستمزدها بهطور کامل جبران نشده است. بازار کار همچنان با تقاضای بالا و کمبود نیروی کار روبروست و انتقال افزایش دستمزدها به قیمتهای تولیدکننده در بخش خدمات نسبت به سایر بخشها شدیدتر است.

در عین حال، تقاضا برای خدمات همچنان مقاوم بوده، اما نشانههایی از ضعف در آن مشاهده میشود. علاوه بر این، انتقال سیاستهای پولی ممکن است بخشی از کارایی خود را از دست داده باشد که این موضوع نگرانیهایی را درباره اثربخشی سیاستهای آتی ایجاد میکند. همچنین، ابهامات ژئوپلیتیکی و افزایش محدودیتهای تجاری به عنوان ریسکهای دیگر بر چشمانداز اقتصادی مطرح شدهاند.

در نهایت، با توجه به این موارد، به نظر نمیرسد که بانک مرکزی اروپا عجلهای برای کاهش نرخ بهره داشته باشد. اگرچه بازار احتمال کاهش نرخ بهره را در نشست پولی ۱۷ اکتبر حدود ۳۳ درصد میداند، اما برای دسامبر احتمال کاهش ۳۷ نقطهپایهای به طور کامل پیشبینی شده است.