یوتوتایمز » بایگانی: امیر موسوی » برگه 94

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

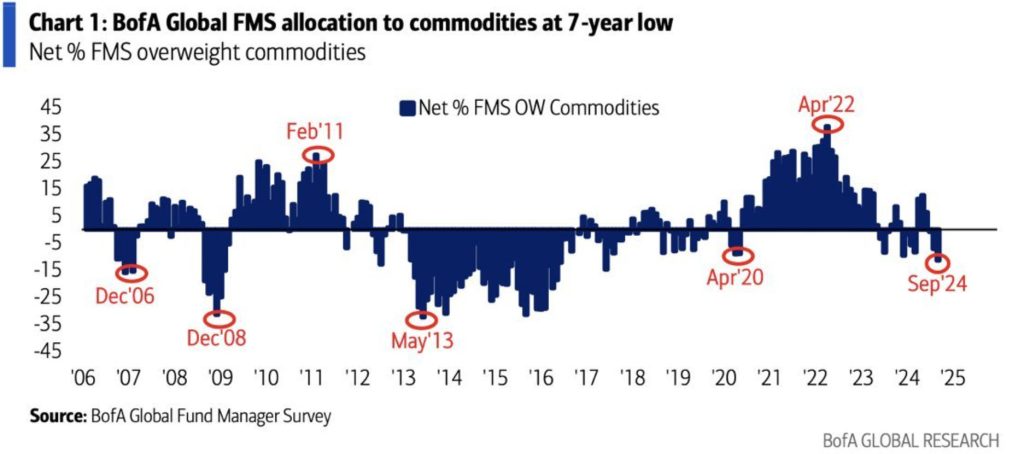

بر اساس آخرین نظرسنجی از مدیران صندوقهای سرمایهگذاری بانک آمریکا، سرمایهگذاران در وضعیت «گاوهای مضطرب» توصیف شدهاند. این نظرسنجی همیشه منبع خوبی برای بررسی وضعیت بازار و شناسایی معاملات پرتقاضا یا کمطرفدار است.

در این هفته، نتایج نظرسنجی نشاندهنده بهبود احساسات جهانی به دلیل خوشبینی نسبت به فرود نرم اقتصادی است، اما چرخش بزرگی به سمت سرمایهگذاریهای دفاعی و بخشهایی که از کاهش نرخ بهره سود میبرند، مانند خدمات عمومی، صورت گرفته؛ این بخشها بالاترین میزان سرمایهگذاری بیش از حد را از سال ۲۰۰۸ داشتهاند.

از سوی دیگر، سرمایهگذاری در صنایع وابسته به چرخههای اقتصادی در پایینترین سطح خود طی هفت سال گذشته قرار دارد، که میتواند به عنوان یک فرصت معاملاتی خرید در کالاها در نظر گرفته شود. در عین حال، ۷۹ درصد از سرمایهگذاران به فرود نرم اقتصادی معتقدند، بنابراین سیگنالهای متناقضی در بازار مشاهده میشود.

نظرسنجی نشان میدهد که چین به عنوان مقصد سرمایهگذاری محبوبیت خود را از دست داده است. درصد افرادی که به بهبود اقتصاد چین امیدوارند، به پایینترین سطح خود در سه سال گذشته رسیده و این روند همچنان رو به وخامت است. این موضوع با دادههای بازار نیز همخوانی دارد؛ همه میدانند که سرمایهگذاری ذر چین از لحاظ قیمتی ارزان است، اما تا زمانی که محرکهای اقتصادی واقعی از سوی پکن ارائه یا نشانهای از توجه جدی دولت به این مسئله دیده نشود، کسی تمایلی به سرمایهگذاری در این کشور ندارد.

به طور کلی، فرصتهای معاملاتی شامل خرید کالاها، سرمایهگذاری در منابع طبیعی، تکنولوژی، املاک، و کالاهای اختیاری مصرفی است. در مقابل، فروش اوراق قرضه، سهام صنایع خدمات عمومی، کالاهای اساسی و بهداشت و درمان توصیه میشود.

سید حسن نصرالله، دبیرکل حزبالله لبنان، در سخنرانیای تلویزیونی اعلام کرد که اسرائیل با انفجارهای گسترده دستگاههای پیجر و دیگر تجهیزات ارتباطی در سراسر لبنان، از تمام خطوط قرمز عبور کرده است. نصرالله تأکید کرد که دشمن اسرائیلی، با علم به اینکه این دستگاهها در میان غیرنظامیان توزیع شده بود و عمداً باعث کشته شدن چهار هزار نفر در کمتر از یک دقیقه شده، دستگاههای پیجر را هدف قرار داده است.

وی این اقدام را یک «کشتار جمعی» و «جنایتی که مستحق پاسخ است» توصیف کرد و افزود که هدف اسرائیل از این حملات، کشتن پنج هزار نفر در انفجارهایی بود که در روزهای سهشنبه و چهارشنبه به وقوع پیوست. نصرالله همچنین این عمل را به عنوان یک «اعلام جنگ» تلقی کرد. دبیرکل حزبالله اعلام کرد که تحقیقات مستقلی را در مورد شرکتهای مرتبط با تولید و فروش این پیجرها و همچنین چگونگی توزیع این دستگاهها، آغاز خواهد کرد.

جانت یلن، وزیر خزانهداری ایالات متحده آمریکا، در جریان حضور خود در فستیوال آتلانتیک اعلام کرد که تصمیم اخیر فدرال رزرو مبنی بر کاهش 0.5 درصدی نرخ بهره، نشانهای «بسیار مثبت» برای اقتصاد این کشور است. او تأکید کرد که با وجود کاهش قابل توجه ریسکهای تورمی، وضعیت بازار کار نیز مشابه دوران قبل از شیوع ویروس کرونا، «عادی و سالم» است.

در بخش دیگری از سخنان خود، یلن به موضوع مهاجران پرداخت و هشدار داد که اخراج گسترده مهاجران میتواند «ویرانگر» باشد و منجر به افزایش تورم شود. وی افزود: «من معتقدم که مهاجران همواره نقش مثبتی در اقتصاد آمریکا داشتهاند و همچنان به این روند ادامه میدهند.»

تغییرات ماهانه شاخص پیشرو کنفرانس بورد ایالات متحده - CB Leading Index (اوت)

فروش خانههای موجود ایالات متحده - Existing Home Sales (اوت)

بازار کار و رشد اشتغال ایالات متحده در حال کند شدن است و روند مشابهی برای بودجههای ایالتی نیز محتمل به نظر میرسد.

بازار مسکن ایالات متحده به کاهش بیشتر نرخ بهره توسط فدرال رزرو برای افزایش عرضه و قیمت مناسب نیاز دارد.

پیشبینی میشود که رشد ایالات متحده در سال 2025 به طور قابل توجهی کند شود و تا سال 2026 چندین نوبت کاهش نرخ بهره صورت گیرد.

با وجود خوشبینی نسبت به کاهش بیشتر نرخ بهره در بریتانیا، لزوم ارائه شواهد بیشتر در این خصوص و همچنین ضرورت ارتقاء نرخ رشد فعلی از ۱.۲ تا ۱.۳ درصد، امری حیاتی به نظر میرسد.

اگرچه نرخ بهره در مسیر کاهشی قرار گرفته، اما تداوم تورم خدمات در سطح بالا در انگلستان، نشاندهنده نیاز به ارائه شواهد بیشتری برای تایید ادامه این روند است.

اطمینان دارم که دولت بریتانیا در خصوص نحوه برخورد با سیاست انقباض کمی (QT) در چارچوب قوانین مالی، تصمیمی عاقلانه اتخاذ خواهد کرد که به هیچ عنوان بر سیاستهای ما تأثیری نخواهد گذاشت.

بر اساس قیمتگذاری بازار، احتمال کاهش 0.25 درصدی نرخ بهره توسط فدرال رزرو در نشست پولی بعدی افزایش یافته است.

پس از نشست اخیر فدرال رزرو، بار دیگر شاهد واکنش شدید بازار بودیم. این اتفاق جدیدی نیست و بازار بارها این نوع واکنشها را تجربه کرده است.

در حال حاضر، دلار آمریکا توانسته است تمام افتهای خود پس از نشست فدرال رزرو را جبران کند و حتی در برخی موارد، بیشتر از آن هم رشد داشته باشد. به علاوه، نرخ بازده اوراق قرضه ۱۰ ساله آمریکا افزایش یافته و به ۳.۶۹ درصد رسیده است.

یکی از دلایل این وضعیت، همان چیزی است که پیش از این نیز هشدار داده شده بود: ایدهای که میگوید با کاهش بیشتر نرخ بهره در حال حاضر، فدرال رزرو مجبور نخواهد بود در آینده با کاهشهای بیشتر مسیر خود را ادامه دهد و در نتیجه، نرخ بهره ترمینال بالاتر خواهد داشت. این موضوع میتواند به نفع دلار آمریکا باشد.

جروم پاول، رئیس فدرال رزرو، در ابتدای کنفرانس مطبوعاتی اشاره کرد که هدف بانک مرکزی آمریکا حفظ قدرت اقتصاد است. اگر این هدف محقق شود، در نهایت به نفع دلار آمریکا خواهد بود و ما دیگر به دورهای که نرخ بهره فدرال رزرو بین ۱ تا ۲ درصد بود، باز نخواهیم گشت و بهجای آن وارد دورهای با نرخ بهره بالای ۲ درصد خواهیم شد. این وضعیت احتمالاً در اروپا یا بسیاری از ارزهای دیگر گروه ۱۰ دیده نخواهد شد.

در مجموع، به نظر میرسد بهترین استراتژی در روز تصمیمگیری فدرال رزرو این است که صبر کنیم تا نوسانات اولیه بازار فروکش کند، چرا که این نوع تغییرات سریع و شدید در بازار به طور فزایندهای رایج شده است.

پیشبینیها برای ماه سپتامبر سال آینده نشان میدهد که بازار انتظار کاهش ۱۸۹ نقطهپایهای نرخ بهره را دارد، که تقریباً برابر با انتظارات پیش از تصمیم اخیر فدرال رزرو است.

وزارت انرژی ایالات متحده اعلام کرد که این کشور قصد دارد تا 6 میلیون بشکه نفت برای بازسازی ذخایر استراتژیک نفتی خود خریداری کند.

اگر دادههای اشتغال را قبل از نشست ژوئیه در اختیار داشتیم، قطعا نرخ بهره را در آن زمان کاهش میدادیم.

با وجود مشاهده برخی بهبودها، هنوز نمیتوان پیروزی قطعی بر تورم را اعلام نموده و تورم مسکن به عنوان یکی از عوامل موثر در این زمینه، همچنان چالشبرانگیز است؛ بدیهی است که نفوذ کاهش سرعت رشد قیمتهای اجارهبها در بازار مسکن به زمان نیاز دارد.

احساس میکنم که به نرخهای بهره منفی برای اوراق قرضه بلندمدت باز نخواهیم گشت و به نظر میرسد نرخ خنثی در مقایسه با گذشته، در سطح بالاتری قرار گرفته است.

هیچ چیزی در پیشبینیهای فدرال رزرو نشاندهنده عجلهای برای تصمیمگیری نیست و این پیشبینیها به منزله برنامه یا تصمیم قطعی نیستند؛ بلکه سیاستها بر اساس نیاز و با توجه به تحولات اقتصادی تنظیم خواهند شد و در صورت تضعیف بازار کار، اقدامات لازم انجام میگیرد.

بحثهای مفصلی در مورد میزان کاهش نرخ بهره انجام شد و با حمایت بالا از کاهش 0.5 درصدی، امروز آغاز قدرتمندی در چرخه تسهیل پولی صورت گرفت.

با توجه به شرایط کنونی، ما خود را از منحنی بازار عقب نمیدانیم و نباید تصور شود که سرعت فعلی کاهش نرخ بهره نشاندهندهی یک روند جدید است.

با توجه به دادههای خردهفروشی و تولید ناخالص داخلی در سهماهه دوم که حاکی از رشد پایدار اقتصاد است، میتوان گفت علیرغم سرد شدن شرایط بازار کار، سطح اشتغال همچنان به حداکثر خود نزدیک بوده و این رشد اقتصادی به تقویت بازار کار نیز کمک خواهد کرد.

با توجه به کاهش ریسکهای صعودی تورم و افزایش ریسکهای نزولی بازار کار، در صورتی که اقتصاد به تابآوری خود ادامه دهد و تورم همچنان بالا باقی بماند، میتوان سرعت کاهش نرخ بهره را پایین آورد.

با توجه به تابآوری هزینههای مصرفکننده و پیشبینی رشد مستمر تولید ناخالص داخلی، اقتصاد به طور کلی قوی است و فدرال رزرو قادر خواهد بود با تنظیم سیاستهای پولی، قدرت بازار کار را نیز حفظ نماید.

بازار کار که پیش از این با فشردگی بیش از حد همراه بود، روند سرد شدن خود را ادامه داده و به طور قابل توجهی از اوایل سال جاری تعدیل شده است؛ به طوری که دیگر نمیتوان آن را منبع اصلی فشارهای تورمی بالا دانست.

با وجود کاهش قابل توجه سرعت رشد قیمتها، تورم همچنان بالاتر از هدف بوده، اما با این حال، انتظارات تورمی بلندمدت بهخوبی تثبیت شده و رویکرد صبورانه ما ثمرات خود را نشان داده است.

پخش زنده مصاحبه مطبوعاتی جروم پاول، رئیس فدرال رزرو، در ساعت 22 را در لینک یوتیوب زیر ببینید.

لینک یوتیوب

بر اساس قیمتگذاری بازار، احتمال کاهش 0.25 درصدی نرخ بهره توسط فدرال رزرو در نشست پولی نوامبر به 64 درصد رسیده است. به علاوه، بازار احتمال کاهش 0.5 درصدی نرخ بهره توسط بانک مرکزی کاتادا را از 46 به 57 درصد رسانده است.

همچنین، در بیانیه پولی فدرال رزرو ذکر شده است که مقامات با اطمینان بیشتری معتقد هستند که تورم به طور پایدار به سمت 2 درصد حرکت خواهد کرد و ارزیابی میکنند که ریسکهای مرتبط با اشتغال و اهداف تورمی تقریباً متعادل شدهاند.

بر اساس آخرین پیشبینیهای مقامات فدرال رزرو، نرخ بهره در پایان سالهای 2024، 2025، 2026 و 2027 به ترتیب 4.4 درصد، 3.4 درصد، 2.9 درصد و 2.9 درصد پیشبینی میشود که نسبت به پیشبینیهای قبلی به ترتیب 0.7 درصد، 0.7 درصد و 0.2 درصد کاهش یافته است.

بر اساس آخرین پیشبینیها، شاخص هزینههای مصرف شخصی (PCE) در پایان سال 2024 به 2.3 درصد و نرخ هسته آن به 2.6 درصد خواهد رسید که نسبت به پیشبینیهای ماه ژوئن به ترتیب 0.3 و 0.2 درصد کاهش یافته است.

همچنین، انتظار میرود نرخ بیکاری در پایان سالهای 2024 و 2025 به 4.4 درصد برسد که نسبت به نرخ فعلی 4.2 درصد اندکی افزایش خواهد یافت. علاوه بر این، نرخ رشد تولید ناخالص داخلی در سال 2024 به 2 درصد کاهش خواهد یافت که نسبت به پیشبینی قبلی 0.1 درصد کمتر است.

فدرال رزرو نرخ بهره خود را با 0.5 درصد کاهش به محدوده 5 الی 4.75 درصد رساند.

مقامات احتمالات مختلفی را بررسی کردند و بر این نکته تاکید شد که سرعت کاهش نرخ بهره باید با توجه به شرایط متغیر اقتصادی، به صورت انعطافپذیر تنظیم گردد؛ در صورت تضعیف بازار کار، سرعت کاهشها بیشتر میشود و اگر اقتصاد قویتر از انتظارات رشد کند، سرعت کاهشها پایین خواهد آمد.

مقامات بر رشد اقتصادی بالاتر از روند احتمالی و ریسکهای متعادل مرتبط با چشمانداز تورمی تاکید داشتند، اما در عین حال، نگرانیهایی در مورد ریسکهای نزولی وجود داشت که به تضعیف احتمالی بیشتر اقتصاد و بازار کار مرتبط بود.

مقامات بر این باور بودند که رکود نسبی مصرف و بازار مسکن کانادا ممکن است ناشی از احتیاط خانوار در انتظار کاهش نرخ بهره برای انجام خریدهای بزرگتر یا ورود به بازار باشد؛ مقامات ضمن ابراز تعجب از رشد پیاپی و غیرمنتظرهی مصرف خانوار آمریکایی، نرخ پایین پسانداز در ایالات متحده را به عنوان نشانهای احتمالی از ضعفهای آتی اقتصاد این کشور قلمداد نمود.

بر اساس نظرسنجی کوینیپیاک، هریس، نامزد دموکرات، در ایالتهای میشیگان و پنسیلوانیا از ترامپ، نامزد جمهوریخواه، پیشی گرفته است.

در روزهای اخیر، بازارهای مالی با نوسانات شدیدی مواجه شدهاند، زیرا سرمایهگذاران در انتظار تصمیم فدرال رزرو در خصوص سیاستهای پولی قرار دارند.

احتمال کاهش نرخ بهره به میزان 50 نقطهپایه از 70 به 55 درصد کاهش یافته است. این کاهش نشاندهنده افزایش نگرانیها در مورد احتمال اینکه بانک مرکزی آمریکا نتواند انتظارات بازار را برآورده کند. در پی این کاهش احتمال، دلار تقویت شده و بازده اوراق قرضه افزایش یافته است.

برای ماه نوامبر، بازارها احتمال کاهش نرخ بهره به میزان 75 نقطهپایه را پیشبینی میکنند. این پیشبینی در صورت کاهش نرخ بهره به میزان 25 نقطهپایه در نشست پیش رو و اتخاذ رویکردی انبساطی توسط فدرال رزرو، ممکن است قدرت بگیرد.

از سوی دیگر، در صورت کاهش نرخ بهره به میزان 50 نقطهپایه، احتمال کاهشهای نیم درصدی در نشستهای آینده افزایش خواهد یافت. در مجموع، احتمال افزایش نرخ بهره به میزان 75 نقطهپایه در ماه نوامبر، به نظر میرسد که منطقی باشد.

برای ماه سپتامبر 2025، بازارها پیشبینی میکنند که نرخ بهره فدرال رزرو به میزان 236 نقطهپایه کاهش یابد که نسبت به روز گذشته، روندی نزولی داشته است.

مستر، رئیس سابق فدرال رزرو کلیولند، در مصاحبه با CNBC اعلام کرد که کاهش نرخ بهره به میزان 25 یا 50 نقطهپایه در نشست پولی پیش روی فدرال رزرو، یک تصمیم بسیار نزدیک به یکدیگر است. وی همچنین بر لزوم کاهش تدریجی نرخ بهره برای بازگرداندن سیاست پولی به سطح کمتر محدودکننده تأکید کرد.

مستر در مورد انتخاب بین کاهش نرخ بهره به میزان 25 یا 50 نقطهپایه، اظهار داشت که کاهش تدریجی به میزان 0.25 درصد، راهبرد مناسبتری برای بازگرداندن اقتصاد به مسیر رشد پایدار است.

مستر در ادامه افزود که فدرال رزرو قصد دارد تا زمانی که تورم به سطح هدف 2 درصد بازگردد، نرخ بهره را کاهش دهد، زیرا بانک مرکزی آمریکا همچنین به دنبال جلوگیری از افزایش نرخ بیکاری است و در تصمیمگیریهای خود، همیشه اولویت اصلی را بر بهبود وضعیت اقتصاد ایالات متحده قرار میدهد.

به دنبال انتشار دادههای اخیر، پیشبینی کوتاهمدت رشد سرمایهگذاری ناخالص داخلی خصوصی واقعی در سهماهه سوم، از 3.2 به 2.8 درصد کاهش یافته است.

در یک سخنرانی رسمی، مسعود پزشکیان، رئیس جمهور ایران، ایالات متحده و کشورهای غربی را به حمایت از خشونت و تروریسم متهم کرد. وی با اشاره به اقدامات اسرائیل در لبنان علیه اعضای حزبالله، این کشورها را به پشتیبانی از چنین جنایاتی متهم نمود.

پزشکیان در بخشی از سخنان خود دخالت کشورهای غربی در وقایع اخیر لبنان را «شرمآور» توصیف کرد و اظهار داشت که در حالی که این کشورها ادعای تلاش برای صلح دارند، همچنان به حمایت از جنایات و ترورهایی که توسط اسرائیل انجام میشود، ادامه میدهند. وی همچنین تأکید کرد که «وحدت و همبستگی مسلمانان و کشورهای اسلامی» تنها راه مقابله با «زنجیره ظلم و ستمی» است که اسرائیل و حامیان آن به پیش میبرند.

پزشکیان با اشاره به استفاده از فناوریهای پیشرفته که بهطور معمول برای رفاه و آسایش انسانها طراحی شدهاند، اما به عنوان ابزاری برای ترور و تخریب علیه کسانی که نظرات متفاوتی دارند، به کار میروند، این روند را «نشانهای از سقوط انسانیت و غلبه بیرحمی و جنایت» دانست.

به گزارش اکسیوس، اسرائیل رادیوهای شخصی مورد استفاده اعضای حزبالله را منفجر کرده است.

جیمز بولارد، رئیس سابق فدرال رزرو سنت لوئیس، در مصاحبهای با شبکه CNBC، بر لزوم کاهش نرخ بهره به میزان 25 نقطهپایه توسط بانک مرکزی آمریکا تأکید کرد. وی معتقد است که علیرغم برخی پیشبینیها، کاهش نرخ بهره به میزان 50 نقطهپایه، در حال حاضر بیش از حد مورد انتظار است.

بولارد اظهار داشت که به نظر وی، فدرال رزرو در نهایت تصمیم خواهد گرفت تا در سال جاری سه بار نرخ بهره را به میزان 25 نقطهپایه کاهش دهد. وی همچنین افزود که این تصمیم میتواند در صورت نیاز، با کاهشهای عمیقتر در آینده همراه باشد.

گزارش هفتگی ذخایر نفت خام اداره اطلاعات انرژی ایالات متحده - Crude Oil Inventories

به گزارش اسکای نیوز عربی، در جریان مراسم تشییع علی عمار، پسر نماینده حزبالله، در حومه جنوبی انفجارهایی شنیده شده و برآوردهای اولیه حاکی از انفجار دستگاههای بیسیم همراه اعضا است.

به گفته حزبالله، «در اولین حمله برونمرزی پس از انفجارهای پیجر، به مواضع نظامی اسرائیل حمله کردیم.»

بر اساس گزارشهای رسمی رسانههای دولتی، هه لیفنگ، معاون نخست وزیر چین، در تماسی تلفنی با ریچل ریوز، وزیر خزانهداری بریتانیا، به بحث و تبادل نظر پرداخت. در این گفتوگو، طرفین درباره از سرگیری مذاکرات اقتصادی و مالی بین چین و بریتانیا و همچنین تقویت همکاریهای اقتصادی و تجاری بین دو کشور تبادل نظر کردند.

لیفنگ در این مکالمه اعلام کرد که چین آمادگی دارد تا با بریتانیا برای از سرگیری مذاکرات اقتصادی و مالی همکاری کند و در جهت تسهیل و آزادسازی تجارت و سرمایهگذاری تلاش نماید. او همچنین بر لزوم گسترش همکاریها در حوزههای مالی، اقتصاد سبز، علوم زیستی و هوش مصنوعی تأکید کرد.

برآورد اولیه آمار مجوز ساختوساز ایالات متحده - Building Permits Prel (اوت)

موارد شروع به ساخت مسکن در ایالات متحده - Housing Starts (اوت)