یوتوتایمز » بایگانی: امیر موسوی » برگه 97

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید

هرگونه عاملی که موجب اختلال در روابط تجاری کانادا و ایالات متحده شود، میتواند تأثیر بسیار قابل توجهی بر اقتصاد ما داشته باشد.

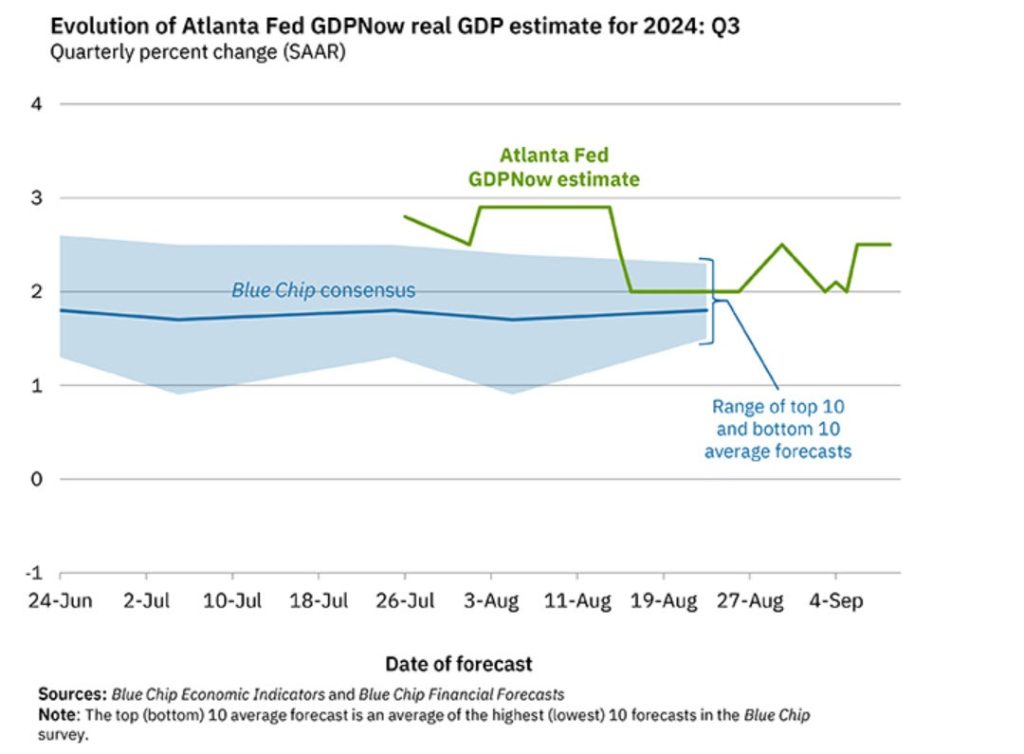

مشاهده تغییرات عمده در تعدیل نیروی کار موضوعی نگرانکننده خواهد بود؛ به نظر میرسد که ریسکهای نزولی برای برآوردهای تولید ناخالص داخلی در سهماهه سوم وجود دارند.

آمارهای جدید از چین نشان میدهد که واردات این کشور در ماه اوت تنها 0.5 درصد نسبت به سال قبل رشد کرده که یک کاهش قابل توجه نسبت به رشد 7.2 درصدی در ماه ژوئیه است.

کاهش واردات چین، نشانهای از ضعف تقاضای جهانی و داخلی این کشور است. به عنوان یکی از بزرگترین اقتصادهای جهان، چین نقش کلیدی در چرخه تولید جهانی ایفا میکند. کاهش واردات چین، نشاندهنده کاهش تقاضا برای محصولات تولیدی در سایر کشورها و نیز کاهش مصرف داخلی در خود کشور است.

با این حال، خبر مثبت این است که صادرات چین در ماه اوت با بالاترین نرخ از مارس سال گذشته رشد کرد. این امر نشان میدهد که تقاضای فعلی برای محصولات چینی هنوز قوی است. با بررسی جزئیات، مشخص میشود که صادرات چین به ایالات متحده با افزایش 12.2 درصد مواجه شده، در حالی که صادرات به اروپا با کاهش 5.3 درصد همراه بوده است.

در بخش واردات، چین کاهش 14.3 درصدی در واردات از استرالیا را تجربه کرده است. این کاهش، تا حدی به دلیل کاهش قیمت مواد خام و نیز کاهش تقاضای چین برای منابع طبیعی رخ داده؛. واردات سنگ آهن نیز با کاهش 4.73 درصدی نسبت به سال قبل همراه شده است.

با توجه به دادههای مذکور، مازاد تجاری چین در ماه اوت به 91 میلیارد دلار رسیده است که بالاتر از انتظار بازار بود. این امر میتواند به رشد اقتصادی بهتر چین کمک کند.

با این حال، تحلیلگران نگران هستند که این مازاد تجاری، ممکن است باعث تاخیر در اجرای بستههای حمایتی مالی و پولی توسط دولت چین شود.

اختلالات تجاری ضمن افزایش نوسانات تورم، به دلیل عدم کاهش سریع هزینه جهانی کالاها به اندازه جهانی شدن، فشار افزایشی بیشتری بر سرعت رشد قیمتها وارد میآورد.

با تمرکز بر مدیریت ریسک و حفظ تعادل بین ریسکهای افزایشی تورم و کاهشی رشد اقتصادی، کندی تجارت جهانی که نگرانی قابل توجهی برای کانادا محسوب میشود، میبایست مورد توجه قرار گیرد.

همهگیری کووید نشان داد که اختلالات عرضه در اقتصادهای بیش از حد گرم شده میتواند تورم را به شدت تشدید کند؛ البته ، تحولات اخیر نشان میدهد که رشد تجارت جهانی به سمت خدمات سوق یافته و احتمالاً همهگیری به این روند پایدارتر دامن زده است.

اوپک در گزارش ماهانه خود، پیشبینی رشد تقاضای جهانی نفت در سالهای 2024 و 2025 را به ترتیب از 2.1 و 1.78 به 2.03 و 1.74 میلیون بشکه در روز کاهش داده است.

همچنین، تولید نفت خام اوپک در اوت به طور متوسط 26.59 میلیون بشکه در روز رسید که نسبت به ماه ژوئیه 197 هزار بشکه در روز تعدیل شده که عمدتاً به دلیل کاهش تولیدات در لیبی بوده است.

اقتصاد ایالات متحده به سمت کندی پیش میرود و با افزایش ریسکهای رکود اقتصادی، ین ژاپن به عنوان یک دارایی امن جذابتر شده است. با این حال، پیشبینیهای کلان اقتصادی نشان میدهد که احتمال افزایش USDJPY وجود دارد و این مسئله میتواند از سودآوری قابل توجه ین جلوگیری کند.

نرخ بهره و فضای ریسک، دادههای اقتصادی آمریکا و سیاست بانک مرکزی ژاپن، از جمله عواملی هستند که گلدمن ساکس در مورد آنها بحث میکند. گلدمن ساکس توصیه میکند در نگه داشتن موقعیتهای تاکتیکی بلندمدت ین، با توجه به احتمال سورپرایزهای مثبت در دادههای خردهفروشی آمریکا، باید احتیاط شود.

همچنین، جذابیت ین به عنوان یک پوشش ریسک، وابسته به مسیر سیاستهای پولی فدرال رزرو است. تغییرات در انتظارات بازار از فدرال رزرو میتواند محرک ین باشد، چرا که تصمیمات پولی و دادههای اقتصادی به شدت بر جفتارز USDJPY تاثیر میگذارند.

شرکت اپل در رویدادی ویژه، نسل جدید محصولات خود را معرفی کرد. در این مراسم، آیفون 16 و آیفون 16 پلاس به ترتیب با قیمتهای شروع 799 و 899 دلار به عنوان پرچمداران جدید اپل رونمایی شدند. این دو گوشی هوشمند با بهرهگیری از تراشه قدرتمند A18 Bionic، نسبت به نسل قبلی خود، عملکردی تا 30 درصد سریعتر ارائه میدهند.

آیفون 16 و آیفون 16 پلاس با طراحی جدید و نمایشگرهای بهبودیافته عرضه میشوند. نمایشگر این گوشیها با استفاده از فناوری Ceramic Shield، مقاومت بیشتری در برابر خط و خش و ضربه دارند.

همچنین، این دستگاهها دارای دکمه قابل تنظیم، کنترل دوربین برای دسترسی سریع به دوربین، و قابلیت کنترل آسان برخی از عملکردهای دوربین هستند. آیفون 16 با نمایشگر OLED Super Retina 6.1 اینچی و آیفون 16 پلاس با نمایشگر 6.7 اینچی عرضه خواهند شد.

در کنار آیفونهای جدید، اپل نسل دهم ساعت هوشمند خود، اپل واچ سری 10 را نیز معرفی کرد. این ساعت هوشمند با تراشه جدید S10، عملکرد بهبودیافته و قابلیتهای جدیدی را به همراه دارد.

در بخش دیگری از این رویداد، اپل نسل جدید ایرپادز خود، ایرپادز 4 را معرفی کرد. این ایرپادزها با ویژگیهای جدید سلامت شنوایی، تجربه کاربری بهتری را برای کاربران فراهم میکنند.

بانک آمریکا پیشبینی میکند که بانک مرکزی اروپا (ECB) در نشست پولی خود در ماه سپتامبر، نرخ سپردهگذاری (Deposit Rate) را به میزان 25 نقطهپایه کاهش خواهد داد. این کاهش نرخ بهره، به دلیل چشمانداز ضعیفتر رشد اقتصادی و عدم تغییر در سیاستهای کلی ECB، ممکن است تأثیر منفی اندکی بر ارزش یورو داشته باشد.

شایان ذکر است به دلیل اعلام قبلی ECB مبنی بر کاهش فاصله بین نرخهای بهره، احتمالاً نرخ بهره اصلی بانک مرکزی اروپا به میزان 35 نقطهپایه تعدیل خواهد شد.

به گفته بانک آمریکا، بیانیه پولی بانک مرکزی اروپا احتمالاً تأکید خواهد کرد که دادههای جدید، چشمانداز قبلی ECB در مورد تورم را تأیید میکند، اما به رشد ضعیفتر اشاره نیز خواهد شد. انتظار میرود که پیشبینیهای رشد اقتصادی کاهش یابد، تورم هسته کوتاهمدت افزایش اندکی داشته باشد و چشمانداز میانمدت بدون تغییر باقی بماند.

همچنین، بانک آمریکا معتقد است ECB تورم را تا پایان سال 2025 در حدود 2 درصد پیشبینی میکند. انتظار میرود فشارهای داخلی بر قیمتها، به ویژه در ارتباط با تورم بالای خدمات، مورد بحث قرار گرفته شود.

طبق گزارش بانک آمریکا، بانک مرکزی اروپا احتمالاً رویکرد دادهمحور و جلسه به جلسه خود را در مورد موضع پولی حفظ خواهد کرد و با توجه به چشمانداز ضعیفتر رشد و بحثهای داخلی در مورد اینکه آیا این نیاز به کاهش سریعتر نرخها وجود دارد یا خیر، ممکن است شاهد لحنی انبساطیتر باشیم.

از آنجا که کاهش 25 نقطهپایهای نرخ بهره کاملاً پیشبینی شده است، انتظار نمیرود واکنش قابل توجهی در بازار رخ دهد. البته، ممکن است ریسکهای منفی اندکی مرتبط با نگرانیهای بانک مرکزی اروپا در مورد رشد وجود داشته باشد.

به دنبال انتشار دادههای اخیر، پیشبینیهای کوتاهمدت رشد مصرف شخصی واقعی و رشد سرمایهگذاری داخلی ناخالص خصوصی واقعی در سهماهه سوم به ترتیب از 3.2 و 0 به 3.5 درصد و 1.2 درصد افزایش یافت، در حالی که سهم تغییرات خالص واقعی صادرات در رشد تولید ناخالص داخلی واقعی سهماهه سوم از 3.7- به 0.4- درصد کاهش یافت.

ما قادر و مکلف هستیم تا هدف کسری بودجه سال 2024 به میزان 5.1 درصد تولید ناخالص داخلی را محقق نماییم.

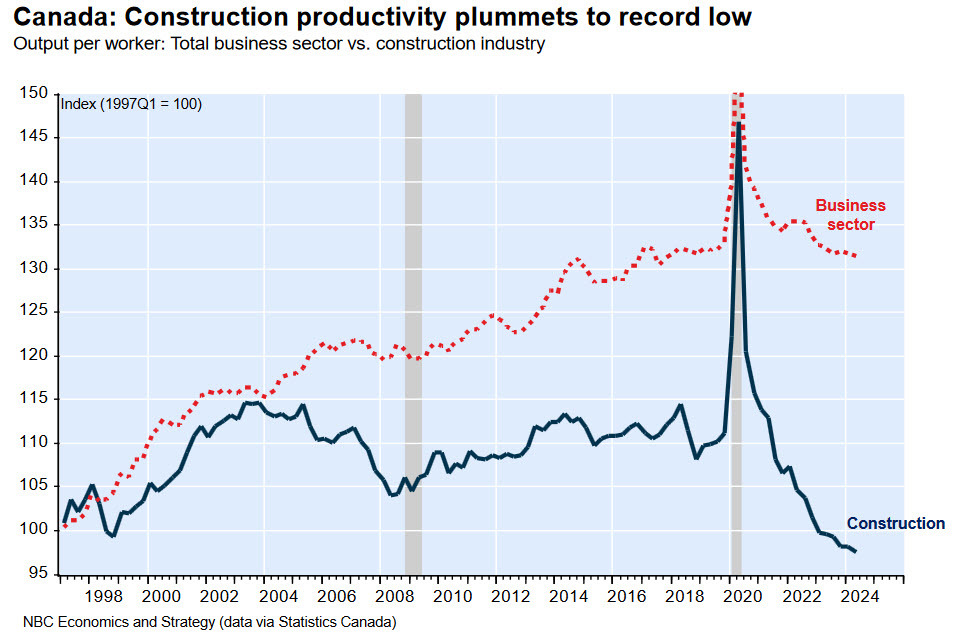

کانادا در سالهای اخیر با چالش جدی کمبود مسکن و زیرساخت روبرو شده است. افزایش قابل توجه جمعیت به ویژه در میان جوانان، فشار مضاعفی بر بازار مسکن وارد آورده و منجر به افزایش چشمگیر قیمتها و کاهش دسترسیپذیری مسکن به ویژه برای گروههای کمدرآمد شده است.

گزارشهای اخیر نشان میدهد که نرخ بیکاری جوانان کانادایی به بالاترین سطح خود از سال 2012 رسیده که افزایش جمعیت و عدم ایجاد فرصتهای شغلی کافی، جوانان را با مشکلات زیادی از جمله عدم توانایی در تأمین مسکن مناسب مواجه ساخته است.

در همین حال، مطالعات انجام شده توسط بانک ملی کانادا حاکی از کاهش بهرهوری در صنعت ساخت و ساز این کشور است. این امر میتواند ناشی از عوامل مختلفی از جمله ترکیب نیروی کار، تمرکز بیش از حد بر آموزشهای حرفهای و پیچیدگیهای دیوانسالاری اداری باشد. کاهش بهرهوری در صنعت ساخت و ساز، توانایی کانادا در پاسخگویی به تقاضای رو به رشد مسکن را محدود کرده است.

مشکل مسکن در کانادا به سادگی یک چالش اقتصادی نیست، بلکه یک بحران اجتماعی است که پیامدهای گستردهای برای آینده این کشور دارد. عدم توانایی در تأمین مسکن مناسب برای شهروندان، میتواند منجر به افزایش نابرابری اجتماعی، کاهش کیفیت زندگی و حتی بیثباتی سیاسی شود.

برای مقابله با این بحران، دولت کانادا باید اقدامات جدی و هماهنگ در چندین حوزه انجام دهد. این اقدامات شامل تسریع روند صدور مجوزهای ساختمانی، حمایت از سرمایهگذاری در زیرساختهای مسکونی، افزایش عرضه زمین برای ساخت مسکن، و ترویج استفاده از فناوریهای نوین در صنعت ساخت و ساز میشود. همچنین، دولت باید به دنبال ایجاد تعادل بین سیاستهای مهاجرتی و توانایی کشور در تأمین نیازهای اساسی مهاجران جدید باشد.

به گفته منابع، وزارت انرژی ایالات متحده قراردادهایی برای خرید 3.4 میلیون بشکه نفت خام جهت افزودن به ذخایر استراتژیک، منعقد کرده است.

آژانس آمار ملی فرانسه (INSEE) در گزارش اخیر خود، چشمانداز مثبتی از اقتصاد این کشور ارائه کرده است. بر اساس این گزارش، نرخ تورم فرانسه در بقیه سال 2024 زیر 2 درصد باقی خواهد ماند و در ماه دسامبر به 1.6 درصد کاهش پیدا میکند.

همچنین، INSEE پیشبینی خود را در مورد رشد اقتصادی سالانه فرانسه در سال 2024 در سطح 1.1 درصد حفظ کرده است. INSEE پیشبینی میکند که رشد اقتصادی فرانسه در سهماهه سوم سال 2024 به 0.4 درصد و در سهماهه چهارم به 0.1 درصد کاهش یابد.

بر اساس آخرین نظرسنجی فدرال رزرو نیویورک انتظارات تورمی در آمریکا طی ماه اوت تغییری نداشته و همچنان در سطح 3 درصد برای سال آینده باقی مانده، در حالی که انتظارات تورمی در سه سال آینده به 2.5 درصد افزایش یافته که نسبت به ماه قبل 0.2 درصد بیشتر است.

این نظرسنجی همچنین حاکی از آن است که خانوارهای آمریکایی انتظار دارند قیمت مسکن در سال آینده 3.1 درصد افزایش یابد که نسبت به ماه گذشته 0.1 درصد بیشتر است.

علاوه بر این، نگرانیها در مورد افزایش احتمال عدم پرداخت بدهیها نیز در میان خانوار افزایش یافته است؛ با این حال، نسبت به دسترسی به اعتبارات مالی ابراز خوشبینی بیشتری شده است.

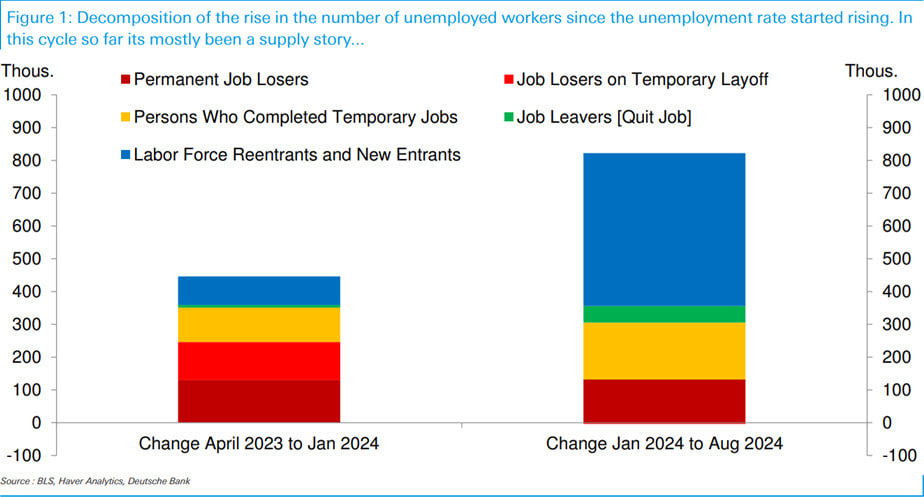

جیم رید، تحلیلگر بانک دویچه، باور دارد نرخ بیکاری در ایالات متحده که از ۳.۴ به ۴.۲ درصد رسیده، عمدتاً به دلیل ورود یا بازگشت افراد به نیروی کار بوده است. او هشدار میدهد که این وضعیت ممکن است به سرعت به یک مشکل بزرگتر تبدیل شود.

بررسی ۱۳ رکود اقتصادی گذشته نشان میدهد که زمانی که اولین گزارش منفی از اشتغال غیرکشاورزی منتشر میشود، معمولاً این رویداد بدون هشدار قبلی اتفاق افتاده و اغلب آغازگر یک روند کاهشی در بازار کار بوده است.

رید همچنین به این موضوع اشاره کرده که ریسک اصلی برای فدرال رزرو این است که وقتی روند اشتغال سرد میشود، معمولاً هیچ علامت واضحی از قبل دریافت نمیگردد.

با توجه به کاهش نسبی استخدامها، فدرال رزرو ممکن است از روند تغییرات اشتغال عقب بماند و در نتیجه مجبور شود نرخ بهره خود را با کاهشهای متوالی و سنگین ۵۰ نقطهپایهای همراه کند. شایان ذکر است بازارها اکنون بیش از ۲۵۰ نقطهپایه کاهش نرخ بهره تا ژانویه ۲۰۲۶ را قیمتگذاری کردهاند.

به گفته ویلیام چالمرز، مدیر مالی لویدز، «بانک مرکزی انگلستان امسال یک بار دیگر نرخ بهره را کاهش خواهد داد، اما این کاهش با همان سرعت به نرخهای بهرهای که بانکها برای مشتریان خود تعیین میکنند، منتقل نخواهد شد.»

دومین کاهش نرخ بهره توسط ECB

بانک مرکزی اروپا (ECB) برای دومین بار در سال جاری قصد دارد نرخ بهره را کاهش دهد. این چرخه کاهش نرخ بهره که با دقت توسط بانک مرکزی اروپا برنامهریزی شده بود، در ماه ژوئن با موانعی مواجه شد. این مشکلات ناشی از دادههای نهایی بود که باعث شد سیاستگذاران در مواجهه با فشارهای اقتصادی چارهای جز حرکت طبق برنامه نداشته باشند و تصمیم به کاهش ۲۵ نقطهپایهای نرخ بهره بگیرند. با این حال، این کاهش به عنوان یک کاهش همراه با موضع انقباضی تفسیر شد تا نشان دهد ECB همچنان سیاستهای انقباضی خود را ادامه میدهد.

از زمان آخرین نشست بانک مرکزی اروپا در ماه ژوئیه، وضعیت اقتصادی بهبود نیافته و حتی رشد اقتصادی در ناحیه یورو کند شده است. تورم در ماه اوت به ۲.۲ درصد کاهش یافت و این امر باعث شد تا فشار بیشتری بر ECB برای ادامه روند کاهش نرخ بهره وارد شود. بسیاری از شرکتهای اروپایی نیز با چالشهای اقتصادی مواجه هستند و نیاز به سیاستهای حمایتی بیشتری دارند.

علاوه بر این، دادههای اقتصادی اخیر نشان میدهد که چشمانداز بانک مرکزی اروپا برای تورم و تولید ناخالص داخلی ممکن است در نشست پولی پیش رو که روز پنجشنبه برگزار میشود، مورد بازنگری قرار گیرد. این تغییرات اقتصادی ممکن است به کریستین لاگارد، رئیس بانک مرکزی اروپا، این اطمینان را بدهد که بتواند با اعتماد بیشتری از کاهشهای بعدی نرخ بهره صحبت کند و تاکید بر وابستگی به دادهها را کاهش دهد. با این حال، همچنان نگرانیهایی در مورد افزایش تورم خدمات وجود دارد که در ماه اوت به ۴.۲ درصد رسید و بالاترین سطح از اکتبر ۲۰۲۳ تاکنون بوده است. این افزایش ممکن است مانع از رویکرد تسهیلی بانک مرکزی نشود، اما لاگارد در مصاحبه خبری خود به احتمال زیاد با احتیاط بیشتری به این موضوع میپردازد.

اگر لاگارد سیگنالهایی مبنی بر کاهش نرخ بهره بدهد که از انتظارات سرمایهگذاران پایینتر باشد، ممکن است یورو که تحت تاثیر قدرت نسبی دلار آمریکا آسیب دیده، مجدداً روند صعودی خود را از سر بگیرد.

دادههای تورم میزان کاهش نرخ بهره را مشخص خواهند کرد؟

در ایالات متحده، دلار آمریکا در وضعیت عدم اطمینان در مورد میزان کاهش نرخ بهره توسط فدرال رزرو با نوسانات زیادی همراه است. بسیاری از تحلیلگران منتظر نشست پولی سپتامبر فدرال رزرو هستند تا مشخص شود آیا بانک مرکزی آمریکا نرخ بهره را به میزان ۲۵ نقطهپایه کاهش میدهد یا ۵۰ نقطهپایه. تغییر جهت سیاستهای فدرال رزرو در ماه اوت در سمپوزیوم سالانه جکسون هول نمایان شد. جروم پاول، رئیس فدرال رزرو، با اذعان به ضعفهایی که در بازار کار پدیدار شده، فضا را برای کاهش احتمالی ۵۰ نقطهپایهای نرخ بهره در ماه سپتامبر مهیا کرد. اما از آن زمان تاکنون، بسیاری از تحلیلها نشان دادهاند که نیازی به این اقدام تهاجمی وجود ندارد، زیرا دادهها عمدتاً مثبت بودهاند.

پرسش اصلی این است که فدرال رزرو تا چه حد به اولویت خود یعنی ثبات قیمتها پایبند خواهد بود، در حالی که ریسکهای صعودی در زمینه تورم همچنان وجود دارد؟ زیرشاخص قیمتهای پرداختی شاخص مدیران خرید به گزارش موسسه مدیریت عرضه (ISM) برای هر دو بخش تولیدی و خدماتی در ماه اوت افزایش یافت، هرچند که اشتغال در بخش تولید کاهش پیدا کرد و رشد آن در بخش خدمات بسیار کم بود. گزارش شاخص قیمت مصرفکننده که روز چهارشنبه منتشر میشود، آخرین قطعه پازل قبل از نشست سپتامبر فدرال رزرو خواهد بود و باید شفافیت بیشتری در مورد انتظارات از این تصمیم ارائه دهد.

نرخ تورم کلی در ماه ژوئیه به ۲.۹ درصد کاهش یافت و پیشبینی میشود که در ماه اوت نیز به ۲.۶ درصد برسد. با این حال، نرخ تورم هسته که بدون احتساب قیمتهای مواد غذایی و انرژی محاسبه میشود، احتمالاً در همان سطح ۳.۲ درصد باقی خواهد ماند.

اگر این ارقام منتشر شوند، فدرال رزرو احتمالاً به یک کاهش ۲۵ نقطهپایهای با موضع انبسطی بسنده خواهد کرد. اما برای کاهش ۵۰ نقطهپایه، باید یک افت شدیدتر در دادههای تورمی مشاهده شود.

سرمایهگذاران احتمال ۵۰ درصدی برای کاهش ۵۰ نقطهپایهای نرخ بهره را در نظر گرفتهاند، بنابراین هر گونه انحراف از این انتظار میتواند باعث ناامیدی و افزایش مجدد دلار آمریکا شود، به ویژه اگر دادهها مطابق با انتظارات باشد یا حتی قویتر از آن.

در همین حال، قیمتهای تولیدکننده نیز قرار است در روز پنجشنبه منتشر شوند و نظرسنجی مقدماتی دانشگاه میشیگان در مورد احساسات مصرفکننده برای ماه سپتامبر در روز جمعه مورد توجه قرار خواهد گرفت. به ویژه انتظارات تورمی یکساله و پنجساله مصرفکنندگان از اهمیت خاصی برخوردار است.

قدرت پوند در گرو تصمیم بانک مرکزی انگلستان

در بریتانیا، بانک مرکزی انگلستان (BoE) قرار است در ماه سپتامبر برخلاف روند بانکهای مرکزی دیگر، نرخ بهره را بدون تغییر نگه دارد. اقتصاد بریتانیا در نیمه اول سال ۲۰۲۴ به شدت گسترش یافته است و با توجه به رشد دستمزدها و تورم بخش خدمات، BoE میتواند پس از کاهش نرخ بهره در ماه اوت، تصمیم به توقف کاهشها بگیرد. با این حال، این تصمیم ممکن است پیچیدهتر از آنچه پیشبینی میشد باشد، زیرا دادههای اقتصادی جدید احتمالا تاثیر زیادی بر تصمیم نهایی داشته باشند.

روز سهشنبه، گزارش اشتغال برای ماه ژوئیه از نزدیک رصد خواهد شد تا مشخص شود آیا بازار کار بریتانیا پس از از دست دادن مشاغل در اوایل سال، به ثبات رسیده است یا خیر.

نرخ بیکاری در ماه ژوئن ۰.۲ درصد کاهش یافت و به ۴.۲ درصد رسید. اما یک افت دیگر در بازار کار شایدخوشایند نباشد، زیرا رشد دستمزدها به سطوحی نزدیک میشود که با تورم ۲ درصدی سازگارتر است. افزایش استخدام میتواند فشار بیشتری بر دستمزدها وارد کند و مانع از تلاشهای BoE برای مهار تورم شود.

روز چهارشنبه، دادههای تولید ناخالص داخی ماه ژوئیه نیز مورد توجه قرار خواهد گرفت که شامل تحلیل دقیقتری از بخش خدمات و تولید خواهد بود. در حال حاضر، احتمال تغییر نکردن نرخ بهره در سپتامبر حدود ۷۵ درصد برآورد شده است، اما اگر دادههای هفته آینده ناامیدکننده باشند، فشار برای کاهش ۲۵ نقطهپایهای نرخ بهره ممکن است بیشتر شود و ارزش پوند کاهش یابد.

در آسیا چه چیزی خواهیم دید؟

در آسیا، نگرانیها در مورد اقتصاد چین همچنان باقی است. دادههای شاخص قیمت مصرفکننده و تولیدکننده که قرار است در روز دوشنبه منتشر شود، به همراه آمار تجارت ماه اوت که روز سهشنبه انتشار مییابد، شاید توجه بیشتری را به ارزهای حساس به ریسک مانند دلار استرالیا جلب کند. صادرات چین در ماههای اخیر رشد قابل توجهی داشته و اگر آمار اوت نیز قوی باشد، ممکن است فضای ریسکپذیری برای مدتی کوتاه تشدید شود، اما تاثیر زیادی بر بهبود چشمانداز کلی اقتصاد چین نخواهد داشت.

در ژاپن، هفته شلوغی دادههای اقتصادی در پیش است که مهمترین آنها بازنگری تولید ناخالص داخلی برای سهماهه دوم سال است. انتظار میرود رشد اقتصادی ژاپن از برآورد اولیه ۰.۸ درصدی بیشتر افزایش یافته باشد. اگر این رقم بالاتر از حد انتظار باشد، میتواند انتظارات برای افزایش دوباره نرخ بهره توسط بانک مرکزی ژاپن را بالا ببرد و به رشد ین قدرت ببخشد.

میشل بارنیه، نخست وزیر فرانسه، اعلام کرد که دولت آینده محدود به اعضای گروه سیاسی محافظهکار خودش نخواهد بود و شامل افرادی از افرذاد میانهرو رئیسجمهور امانوئل مکرون نیز خواهد شد.

بارنیه که روز پنجشنبه به عنوان نخست وزیر منصوب شد، در اولین مصاحبه خود به عنوان رئیس دولت جدید، تأکید کرد که با وجود فقدان اکثریت واضح در مجلس نمایندگان، دولت او پذیرای اعضای چپگرا نیز خواهد بود.

وی همچنین اشاره کرد که احتمال تغییراتی منصفانهتر در سیستم مالیاتی را رد نمیکند و تأکید داشت که وضعیت کلی اقتصادی بسیار جدی است.

بر اساس گزارشهای منتشر شده، پیشبینی تولید نفت روسیه برای سال 2024 با کاهش 1.7 میلیون تنی نسبت به برآورد قبلی، به 521.3 میلیون تن رسیده است که این میزان در مقایسه با تولید 529.6 میلیون تنی در سال 2023 کاهش یافته است.

همچنین، پیشبینی صادرات گاز طبیعی مایع (LNG) روسیه در سال 2024 با کاهش 2.8 میلیون تنی نسبت به برآورد قبلی، به 35.2 میلیون تن تقلیل یافته، هرچند این مقدار همچنان نسبت به صادرات 33.3 میلیون تنی در سال 2023 افزایش داشته است.

اقتصاددانان CIBC پس از انتشار گزارش اشتغال غیرکشاورزی ماه اوت آمریکا، اظهار نظر کردند که در محافل اقتصادی، یک جریان زیربنایی وجود دارد و آن این است که فدرال رزرو باید نرخ بهره را 0.5 درصد کاهش دهد، اما احتمالاً فقط شاهد یک کاهش 0.25 درصدی خواهیم بود.

رشد همچنان قوی به نظر میرسد و در حدود 2 درصد برای این فصل پیشبینی میشود که عمدتاً به دلیل مصرفکننده است. همچنین بخشی از کند شدن رشد اشتغال به دلیل تثبیت جریانهای جمعیت است و با تثبیت آنها، احتمالا در نقطه تعادل یا کمی بالاتر از آن قرار بگیریم.

همچنین، سایر دادههای بازار کار به وضوح در این جهت روند دارند. CIBC معتقد است اگر فدرال رزرو بخواهد پیش از وخیم شدن بیشتر و بزرگتر بازار کار اقدام کند، این امر از کاهش شدیدتر در ابتدا و سپس افت سرعت کاهشها حمایت خواهد کرد.

به گفته برنشتاین، مشاور اقتصادی کاخ سفید، «رشد اشتغال تا کنون فوقالعادهای بوده است؛ اما این مسئله از قبل پیشبینی شده بود که با کندی روبهرو خواهد شد.»

بر اساس اسناد قیمتگذاری، عربستان سعودی قیمت رسمی فروش نفت سبک عربی برای ماه اکتبر به مقصد آسیا را به 1.3 دلار بالاتر از هر بشکه تعیین کرده، در حالی که این قیمت برای بازار آمریکا با افزایشی 4 دلاری نسبت به شاخص نفت ترش آرگوس (ASCI) و برای شمال غرب اروپا با افزایشی 0.45 دلاری نسبت به قیمت پایانی نفت برنت در بورس بین قارهای (ICE) تعیین شده است.

دادههای اشتغال امروز تداوم روندهای قبلی است و پرسشهای جدی در مورد نشست پولی سپتامبر و نشستهای آتی را مطرح میسازد که به منظور جلوگیری از تشدید وضعیت بازار کار، میبایست مورد توجه قرار گیرند.

در پاسخ به پرسش درباره کاهش شدیدتر نرخ بهره، باید به داتپلات اشاره کنم که افت سریع تورم یا افزایش شدید بیکاری را نشان نمیدهد و همچنین، در مورد احتمال کاهش ۵۰ نقطهپایهای در نشست پولی سپتامبر، تأکید میکنم که تصمیمگیری در نشست بعدی به تنهایی مهمترین عامل نیست.

با وجود اجماع قوی فدرال رزرو مبنی بر کاهش چندباره نرخ بهره، تداوم سطح فعلی سیاست پولی انقباضی میتواند احتمال وقوع رکود اقتصادی را به طور قابل توجهی افزایش دهد.

با توجه به روند کاهشی طولانیمدت تورم و تحمل بیشتر نسبت به افزایش ناگهانی شاخص قیمت مصرفکننده، میتوان گفت که وضعیت تورمی در حال بهبود است، اما در همین حال، میانگین اشتغال فعلی پایینتر از نرخ جایگزینی بوده و این موضوع نگرانیهایی را در خصوص بازار کار ایجاد میکند.

بر اساس قیمتگذاری بازار، معاملهگران اکنون معتقدند که فدرال رزرو نرخ بهره خود را در نشست پولی سپتامبر 0.25 درصد کاهش خواهد داد، اما کاهش در نشست نوامبر احتمالا بزرگتر خواهد بود.

در صورت اقتضای دادهها، خواهان کاهشهای متوالی و بزرگتر نرخ بهره در نشستهای پولی آتی خواهم بود؛ اگر نیاز باشد، مایل به جلو انداختن (Front-loading) کاهشها هستم.

با توجه به نرم شدن بازار کار که با رشد معتدل فعالیت اقتصادی همخوانی دارد، سیاست پولی میبایست به گونهای تنظیم گردد که تغییر تعادل ریسکها به سمت هدف حداکثر اشتغال در دسنور کار قرار گیرد.

گزارش اشتغال ماه اوت و سایر دادههای اخیر، دیدگاه مبنی بر تداوم روند تعدیل در بازار کار را قدرت میبخشد و نشان میدهد که در صورت بروز ضعف قابل توجه در آینده، فدرال رزرو میتواند به سرعت و با قاطعیت اقدام نماید.

نشانهای مبنی بر حرکت اقتصاد به سمت رکود در مقطع فعلی یا آتی دیده نمیشود و با هدف حفظ روند رو به رشد اقتصادی، به نظر میرسد زمان آن فرا رسیده است که کاهش نرخ بهره آغاز شود.

بازار کار به تدریج به شرایط پایدار و همسو با دوران پیش از همهگیری بازگشته و عدم تعادلهای موجود در آن به طور محسوسی کاهش یافته است.

کاهش نرخ بهره قطعی خواهد بود، اما میزان اولین کاهش و روند آتی آن، همچنان موضوعی مبهم و در دست بررسی است.

بر اساس قیمتگذاری بازار، اکنون احتمال کاهش 0.25 درصدی نرخ بهره توسط فدرال رزرو در نشست پولی سپتامبر از 45 به 63 درصد و احتمال کاهش 0.5 درصدی از 55 به 37 درصد رسیده است.

بر اساس گزارش اشتغال غیرکشاورزی ماه اوت، بازار کار آمریکا همچنان قدرت و انعطافپذیری زیادی را از خود نشان میدهد. با این حال، دادههای امروز نگرانیهایی را در مورد چشمانداز نرخ بهره فدرال رزرو ایجاد کرده است.

نیک تیمیراوس، تحلیلگر اقتصادی وال استریت ژورنال، بر این باور است که گزارش اشتغال غیرکشاورزی ماه اوت آمریکا سرنوشتساز نبوده و به طور قطعی بین کاهش نرخ بهره به میزان ۲۵ یا ۵۰ نقطهپایه تصمیمگیری نشده است، زیرا بازارها اکنون احتمال هر دو گزینه را تقریباً برابر میدانند.

تیمیراوس اشاره کرد که اگر گزارش بازار کار به طور واضحی یکی از این دو گزینه را نشان میداد، قیمتگذاریهای بازار به سرعت به ۹۰ درصد برای یکی از این دو گزینه تغییر میکرد. در واقع، دادههای جدید به اندازه کافی بد نبودند تا کاهش نرخ بهره به میزان ۵۰ نقطهپایه را به عنوان گزینه اصلی قرار دهند، اما همچنین به اندازه کافی خوب نبودند تا به طور قاطع و کامل شایعات در مورد کاهش بزرگتر را آرام کنند.

تیمیراوس همچنین به این نکته اشاره کرد که میانگین سهماهه استخدام بخش خصوصی در ماه ژوئیه ۱۴۶ هزار نفر بوده، اما امروز این رقم به ۱۲۶ هزار نفر کاهش یافته است. با اضافه شدن دادههای ماه اوت، میانگین استخدام بخش خصوصی در سه ماه گذشته به ۹۶ هزار نفر رسیده است.

از سوی دیگر، اریک روزنگرن، رئیس سابق فدرال رزرو بوستون، اعتقاد دارد که کاهش نرخ بهره به میزان ۲۵ نقطهپایه محتملتر است. وی با اشاره به افزایش اشتغال به میزان ۱۴۲ هزار نفر، کاهش ۰.۱ درصدی نرخ بیکاری و رشد اشتغال در بخش ساخت و ساز و مهمانداری، اظهار داشت که این الگو نشاندهنده احتمال بالای رکود نیست و با رشد واقعی تولید ناخالص داخلی به میزان ۲ درصد سازگار است.

بر اساس قیمتگذاری بازار، فدرال رزرو چرخه کاهش نرخ بهره را با کاهشی 0.5 درصدی در ماه سپتامبر آغاز خواهد کرد.

اکنون احتمال کاهش 0.5 درصدی نرخ بهره در نشست پولی آتی به 55 درصد و کاهش 0.25 درصدی به 45 درصد رسیده است.

تغییرات اشتغال کانادا - Employment Change (اوت)

🛑 واقعی ................ 22.1 هزار نفر

🏦 پیشبینی ........... 25.0 هزار نفر

🏢 قبلی ................... 2.8- هزار نفر

🇨🇦🇨🇦🇨🇦🇨🇦

✅ نرخ بیکاری کانادا - Unemployment Rate (اوت)

🛑 واقعی .................... 6.6 درصد

🏦 پیشبینی .............. 6.5 درصد

🏢 قبلی ...................... 6.4 درصد

نرخ مشارکت 65.1 درصد بود (قبلی 65 درصد بود)

نرخ بیکاری ایالات متحده - Unemployment Rate (اوت)

نرخ مشارکت Participation Rate (اوت)

تغییرات ماهانه دستمزد ساعتی ایالات متحده - Average Hourly Earnings (اوت)

تغییرات سالانه دستمزد ساعتی ایالات متحده - Average Hourly Earnings (اوت)