بر اساس ارزیابی اولیه سازمانهای اطلاعاتی آمریکا، حملات انجام شده علیه ایران موفق به نابودی تأسیسات هستهای این کشور نشده است – سیانان کاخ سفید

بر اساس ارزیابی اولیه سازمانهای اطلاعاتی آمریکا، حملات انجام شده علیه ایران موفق به نابودی تأسیسات هستهای این کشور نشده است – سیانان کاخ سفید

این دومین روز متوالی فوقالعاده برای سهام آمریکاست و شاخص اساندپی ۵۰۰ اکنون ۷۳ واحد یا ۱.۲ درصد رشد کرده است. این سود صلح خوبی پس از دو هفته نگرانکننده

بیل گروس، چهره سرشناس بازار اوراق، در یادداشتی نوشت: «بر اساس دادههای تاریخی، #نرخ بازده_اوراق ۱۰ ساله آمریکا معمولاً حدود ۱.۷۵ درصد بالاتر از نرخ #تورم حرکت میکرده. با تورم

ایران و اسرائیل با آتشبس موافقت کردهاند و بازارها از روز گذشته شروع به کاهش قیمتگذاری ریسک ژئوپلیتیکی کردهاند، چرا که حملات تلافیجویانه ایران به مواضع آمریکا در قطر، از

بانک MUFG پیشبینی میکند که جروم پاول، رئیس فدرال رزرو آمریکا در شهادت این هفتهاش به کنگره، همچنان موضع محتاطانهای درباره کاهش نرخ بهره اتخاذ کند. این رویکرد مشابه آنچه

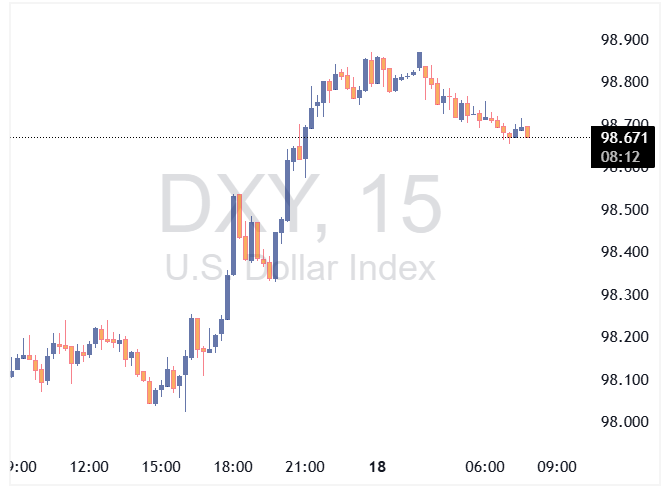

دلار آمریکا امروز صبح پس از حملات ایالات متحده به ایران در حال تقویت است. با این حال، تحرکات در بازار فارکس همچنان محدود است که نشاندهنده تردید معاملهگران در

رویترز — دونالد ترامپ، رئیسجمهور آمریکا، روز شنبه اعلام کرد که حملهای «بسیار موفق» به سه سایت هستهای ایران انجام شده است. او در پستی در Truth Social نوشت: «همه

پس از اعلام کاخ سفید مبنی بر اینکه دونالد ترامپ، رئیسجمهور ایالات متحده، ظرف دو هفته آینده درباره پیوستن به حملات اسرائیل علیه ایران تصمیمگیری خواهد کرد، شاخصهای آتی بورس

بازارها اکنون در حال گمانهزنی درباره مداخله نظامی آمریکا در ایران هستند و قیمت نفت دوباره جهش کرده است. این وضعیت باعث افزایش تقاضا برای داراییهای امن مانند دلار شده،

هیچ اقدام نظامی از سوی آمریکا صورت نگرفته است – قیمت نفت کاهش یافته، بازارهای سهام رشد کردهاند و ارزهای ریسکی افزایش یافتهاند. حرکات بازار محدود بوده، اما کاهش ریسکگریزی

بانک آمریکا هشدار داده که علاقه خارجی به بدهی دولت ایالات متحده ممکن است در حال کاهش باشد. طبق گزارشها، نگهداریهای امانی (که بهعنوان شاخصی برای تقاضای خارجی تلقی میشود)

ریسکهای ژئوپلیتیکی در تعطیلات آخر هفته تغییری نداشتند و همچنان نقش محوری در نوسانات بازار فارکس ایفا خواهند کرد. بازگشت دلار آمریکا کمرمق بوده و با اینکه شرایط فعلی بازار

بانک آمریکا در گزارش جدید خود نشان داد که هزینههای کارتی مصرفکنندگان در ماه مه کاهش یافته است که میتواند علامتی از تضعیف اقتصاد آمریکا باشد. بر اساس دادههای داخلی

شاخص قیمت تولیدکننده آمریکا در ماه مه نسبت به پیشبینیهای اقتصاددانان افزایش کمتری را نشان داد و نشانههایی از تأثیر سیاستهای تعرفهای رئیسجمهور ترامپ در برخی کالاها مشاهده شد. شاخص

دیروز، دادههای ضعیفتر از انتظار شاخص قیمت مصرفکننده آمریکا برای ماه مه، به الگوی معمول تقویت بازار اوراق قرضه خزانهداری آمریکا و تضعیف دلار منجر شد. با این حال، این روند

تورم کمتر از حد انتظار در ماه مه میتواند مقامات بانک فدرال رزرو را تشویق کند تا نرخهای بهره را زودتر از آنچه بازارهای مالی پیشتر انتظار داشتند، کاهش دهند.

مذاکرات تجاری چین و آمریکا در لندن منجر به برنامههایی برای احیای جریان کالاهای حساس شدهاند، اما همچنان نتوانستهاند به یک نقطه عطف منجر شوند و دلار را نسبت به

گلدمن ساکس: اعمال تعرفههای ترامپ باعث افزایش تورم خواهد شد، حتی با کاهش فشارها در سایر بخشها. این بانک پیشبینی میکند که تورم هسته در آمریکا تا پایان سال به

نظرسنجی رویترز: بانک مرکزی ژاپن احتمالاً نرخ بهره را تا پایان ۲۰۲۵ ثابت نگه خواهد داشت و در ۲۰۲۶ به تدریج افزایش خواهد داد. ۵۲٪ از اقتصاددانان انتظار دارند که

بانک RBC کانادا پیشبینیهای محتاطانهای برای جفت ارز یورو/دلار ارائه داده و معتقد است که علیرغم احساسات مثبت بازار، امکان صعود قابل توجه در کوتاهمدت محدود است. بانک RBC هدفهای

بانک آمریکا و مورگان استنلی انتظار دارند گزارش CPI آمریکا برای ماه می افزایش متوسطی را در هر دو تورم کلی و هسته نشان دهد. در حالی که فشارهای تورم

نوسان در بازار فارکس در حال کاهش است و در شرایط آرام بازار، سرمایهگذاران به نظر میرسد که نقدینگی خود را به ارزهایی با بازدهی بالاتر منتقل میکنند. این موضوع

بانک دویچه هشدار داده است که نرخهای بهره فدرال رزرو برای مدت طولانیتری بالا خواهند ماند، که میتواند ریسک بیشتری برای وامگیرندگان آمریکایی ایجاد کند. کمیته بازار آزاد فدرال قصد

بانک سیتیگروپ پیشبینی میکند که نرخ بهره فدرال رزرو برای مدت طولانیتری بالا بماند و اولین کاهش نرخ بهره را در سپتامبر به جای ژوئیه انتظار دارد. این بانک کاهش

نگرانیهای مصرفکنندگان در مورد افزایش قیمتها در ماه مه کاهش یافت، زیرا انتظارات تورمی با بیشترین میزان از سال ۲۰۲۳ در آخرین نظرسنجی بانک فدرال رزرو نیویورک از مصرفکنندگان، کاهش

در حالیکه #یورو در سهماهه دوم یکی از بهترین عملکردها را در میان ارزهای گروه G10 داشته، تحلیلگران Crédit Agricole تردید دارند که بانک مرکزی اروپا از این تقویت استقبال

در تحلیل آینده اقتصاد جهانی، دو دیدگاه کاملاً متفاوت در حال شکلگیری است. نخست، نگاه خوشبینانهای که باور دارد هوش مصنوعی با افزایش بهرهوری و تحول در تولید، بحران بدهی

به گفته نانسی لازار از شرکت پایپر سندلر، پس از انتشار گزارش قوی اشتغال در روز جمعه، سرمایهگذاران بر اساس بازارهای آتی انتظار ندارند که فدرال رزرو پیش از سپتامبر

بازارهای مالی در حال حاضر نگاهی خوشبینانه و مثبت به وضعیت جهان دارند. شاخص جهانی سهام MSCI در بالاترین سطح تاریخی خود معامله میشود و سرمایهگذاران در حال کاهش پیشبینیهای

موسسه سیتیگروپ پیشبینی میکند که فدرال رزرو امسال ۷۵ نقطه پایه کاهش نرخ بهره اعمال کند، شامل ۲۵ نقطه پایه در سپتامبر، اکتبر و دسامبر. این پیشبینی پس از انتشار

دلار آمریکا کاهش یافت؛ توجهات به ناآرامیهای لسآنجلس معطوف شد دلار آمریکا در آغاز هفته ضعیفتر شده است. فروش دلار آمریکا به عنوان حرکت اصلی بازار فارکس دیده میشود. USDJPY

اقتصاد آمریکا بر پایهای محکم استوار است، نرخ بیکاری پایین و پایدار باقی مانده و روند کاهش تورم ادامه یافته

بر اساس ارزیابی اولیه سازمانهای اطلاعاتی آمریکا، حملات انجام شده علیه ایران موفق به نابودی تأسیسات هستهای این کشور نشده

این دومین روز متوالی فوقالعاده برای سهام آمریکاست و شاخص اساندپی ۵۰۰ اکنون ۷۳ واحد یا ۱.۲ درصد رشد کرده

ترامپ به نتانیاهو گفته که انتظار حمله بیشتر آمریکا را نداشته باشد – خبرگزاری آسوشیتدپرس

ویلیامز از فدرال رزرو اعلام کرد که: فدرال رزرو موقعیت مناسبی دارد. زمان زیادی طول خواهد کشید تا تعرفهها به

تعرفهها پیچیدگی جدیدی به وجود آوردهاند. هنوز بالای هدف ۲ درصدی تورم هستیم، اما پیشرفت قابل توجهی داشتهایم. فدرال رزرو

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید