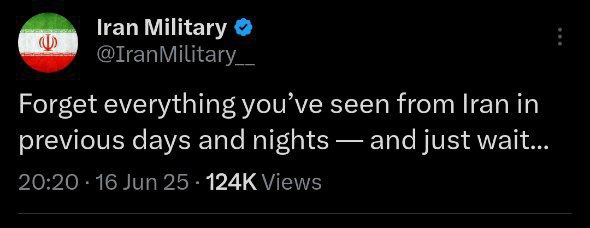

حساب کاربری ارتش: هر چیزی که در روزها و شبهای گذشته از ایران دیدهاید را فراموش کنید — و فقط منتظر باشید…

حساب کاربری ارتش: هر چیزی که در روزها و شبهای گذشته از ایران دیدهاید را فراموش کنید — و فقط منتظر باشید…

نرخ تبادل دلار به ین ژاپن (USDJPY) در حال آزمایش سطح بالای 144.00 است، به دلیل احتیاط بانک مرکزی ژاپن (BOJ) در مورد افزایش نرخ بهره که باعث نوسانات بازار

بانک نیوزیلند (BNZ) پیشبینی کرده است که بانک مرکزی نیوزیلند در جلسه هفته آینده خود نرخ بهره را 0.5 درصد کاهش خواهد داد. جلسه بانک مرکزی نیوزیلند در تاریخ 9

نخستوزیر جدید ژاپن، ایشیدا، برای ین مثبت ارزیابی شده است. شرکت مدیریت دارایی abrdn معتقد است که انتصاب ایشیبا به عنوان نخستوزیر یک نکته مثبت است. تأیید سیاستهای عادیسازی بانک

گزارش امروز گلدمن ساکس به بررسی فشارهای کاهشی بر تورم ناشی از کاهش قیمت نفت پرداخته است. طبق پیشبینی گلدمن ساکس، انتظار میرود تورم در ایالات متحده به سطوح پایینتر

رشد اخیر قیمت طلا تحتتأثیر تصمیم فدرال رزرو برای کاهش ۰.۵ درصدی نرخ بهره در سپتامبر بود که هزینه فرصت نگهداری طلا را کاهش داد. بااینحال، دادههای قوی اقتصادی آمریکا

طلا در روز دوشنبه پولبکی داشت و به محدوده 2630 دلار در هر اونس عقب نشینی کرد، چرا که معاملهگران پس از رالی تقریبا 1.4 درصدی هفته گذشته سیو سودی

در نگاه اول به نظر میرسید، ترور حسن نصرالله، رهبر حزبالله، توسط اسرائیل در بیروت در هفته گذشته خاورمیانه را به جنگ نزدیکتر کرده است. با این حال، علیرغم سخنان

امروز قیمت طلا با کاهش حدود ۲۶ دلاری همراه شد و به ۲۶۳۰ دلار رسید. هرچند این افت تنها ۱ درصد است، اما این کاهش پس از یک رشد قابل

به دنبال معرفی غیرمنتظره نخستوزیر جدید، سهام ژاپن به شدت کاهش یافته است. نتیجه این امر، کاهش ملایم ارزش دلار در آغاز هفتهای که پر از دادههای اقتصادی است. انتظار

پس از انتشار دادههای تورمی منطقهای از آلمان، یورو در مقابل دلار تقویت شد. در ماه سپتامبر، شاخص قیمت مصرفکننده (CPI) در ایالت زاکسن ۰.۲ درصد نسبت به ماه گذشته

سهام چین و هنگ کنگ به دلیل اقدامات اخیر پکن برای حل مشکل مسکن کشور به شدت افزایش یافتند. سهام سایر بازارهای آسیایی کاهش یافتند، زیرا شاخص معیار ژاپن به

مقامات چینی در حال حاضر به شدت به سمت تحریک اقتصادی روی آوردهاند. دلیل اصلی این اقدام، نگرانی و اضطراب است. نرخ بیکاری جوانان در چین به شدت افزایش یافته

بانک رابوبانک در یادداشتی اعلام کرده است که انتظار دارد پوند استرلینگ (GBP) در ماههای آینده نسبت به یورو عملکرد بهتری داشته باشد. این پیشبینی بر اساس رویکرد محتاطانه بانک

مارک زندی، اقتصاددان ارشد در Moody’s Analytics، به بررسی وضعیت اقتصاد ایالامتحده پرداخته است. او در آخر هفته یک بررسی مثبت از اقتصاد ایالات متحده منتشر کرده است. در اینجا

دلار کانادا مجدد در برابر دلار آمریکا دچار ضعف شده است. باوجود گزارش امیدوارکنندهای که نشاندهنده رشد بالاتر از انتظار GDP کانادا در ماه ژوئیه بود، بازار عمدتاً به این

شاخص S&P 500 همچنان به رکوردشکنیهای خود ادامه میدهد و این موفقیت بهخاطر اخبار مثبت اقتصادی و شرکتی است. دادههای جدید GDP نشان داد که اقتصاد ایالات متحده در سهماهه

رالی قابلتوجه در ین ژاپن نشان میدهد که اهالی بازار انتظار دارند نخستوزیر تازه منصوبشده، شیگر ایشیبا، از افزایشهای بیشتر نرخ بهره توسط بانک مرکزی ژاپن (BoJ) حمایت کند. ایشیبا

پس از آنکه فدرال رزرو با کاهش ۵۰ واحد پایهای نرخ بهره، چرخه انبساطی خود را آغاز کرد، معاملهگران فلزات گرانبها به سرعت به این اقدام واکنش نشان دادند و

بازارها از منظر اقتصاد کلان هفته گذشته، نگرانیها درباره رکود اقتصادی چین که مدتها بهصورت یک معضل بزرگ بر اقتصاد این کشور سایه انداخته بود، بهطور موقت کاهش یافت. این

با توجه به تحولات اخیر در اقتصاد چین و تقویت احتمالی ارز این کشور، موضوع قدرتیابی یوان در حال تبدیل شدن به یک روند مهم است که باید تحت نظر

آیا فدرال رزرو نرخ بهره را بار دیگر نیم درصد کاهش میدهد؟ با توجه به دادههای اقتصادی که در هفته آینده منتشر خواهد شد، بازارهای جهانی تمرکز خود را روی

به استثنای دوران ویروس کرونا، برای اولین بار از سال 2008، چین در لبه رکود قرار دارد چرا که دادههای جدید نشان میدهد که تولید برای چهارمین ماه متوالی با

پس از انتشار گزارش امروز تولید ناخالص داخلی (GDP) کانادا در سهماهه سوم که همچنان ضعف را نشان میدهد، توجهها به سمت بانک مرکزی کانادا معطوف شده است. بازارهای مالی

بر اساس گزارشهای متعدد، انتظارات برای کاهش نرخ بهره توسط بانک مرکزی اروپا (ECB) در ماه اکتبر و ماههای پس از آن به طور قابل توجهی افزایش یافته است. بارکلیز

بارکلیز پیشبینی میکند که بانک مرکزی اروپا نرخ بهره خود را در ماه اکتبر به میزان 0.25 درصد کاهش دهد و این روند را با هدف رسیدن به نرخ سپردهگذاری

مقالهی نیک تیمیراوس، تحلیلگر اقتصادی وال استریت ژورنال، امروز به موضوع مهمی پرداخته است: کاهش نرخ بهره لزوماً به معنای کاهش هزینههای استقراض نیست. این موضوع به ویژه در مورد

تحلیلگران ولز فارگو پیش بینی کردهاند که قیمت نفت تا سال 2025 به دلیل ریسک افزایش مازاد عرضه جهانی پایین خواهد ماند. به گفته کارشناسان، ترکیبی از رشد مداوم تولید

امروز بازارهای مالی در انتظار اعلام شاخص هزینههای مصرف شخصی هسته (PCE) هستند که پیشبینی میشود با نرخ ۰.۲ درصد رشد ماهانه اعلام شود. این شاخص میتواند تأییدی بر تغییر

میل به ریسک جهانی با تصمیم بانک مرکزی چین (PBOC) برای کاهش نسبت ذخیره قانونی (RRR) به میزان ۵۰ واحد پایه تقویت شده است. این اقدامات، به همراه دیگر اقدامات

مروری بر شرایط بازار در چند ساعت گذشته بازار سهام آسیا به دلیل سیاستهای اخیر تحریک اقتصادی چین و دادههای مثبت اقتصادی ایالات متحده، همچنان در حال افزایش است. این

وزارت دادگستری ایالات متحده از دادگاه تجدیدنظر فدرال درخواست کرده است که تعرفههای ترامپ برای مدت طولانیتری باقی بمانند. این

کازوئو اوئدا، رئیس بانک مرکزی ژاپن، اعلام کرد که بانک ژاپن فضای محدودی برای حمایت از رشد اقتصادی با کاهش

بانک دویچه هشدار داده است که نرخهای بهره فدرال رزرو برای مدت طولانیتری بالا خواهند ماند، که میتواند ریسک بیشتری

بانک سیتیگروپ پیشبینی میکند که نرخ بهره فدرال رزرو برای مدت طولانیتری بالا بماند و اولین کاهش نرخ بهره را

وزارت امور خارجه ایران اعلام کرد که دور بعدی مذاکرات هستهای با ایالات متحده روز یکشنبه در عمان برگزار خواهد

مذاکرات تجاری میان ایالات متحده و چین برای روز دوم در لندن ادامه دارد و هدف آن کاهش تنشها بر

با عضویت در خبر نامه یـــــــــوتــــــــو تایــــــــــمز از اخبار بروکرها مطلع شوید