مقدمه: پاول شب گذشته عمداً احتمال کاهش نرخ بهره در سپتامبر را روی میز قرارداد. نرخهای کوتاهمدت دلار کاهش پیدا میکنند و درصورتیکه دادههای آمریکا ضعیف گزارش شوند، دلار را در معرض ریسک نزول قرارمیگیرد. این ریسک ناشی از داده تولید ISM در ماه ژوئیه و گزارش اشتغال (NFP) فردا در ایالاتمتحده است. همچنین مراقب کاهش نرخ بهره در بریتانیا باشید.

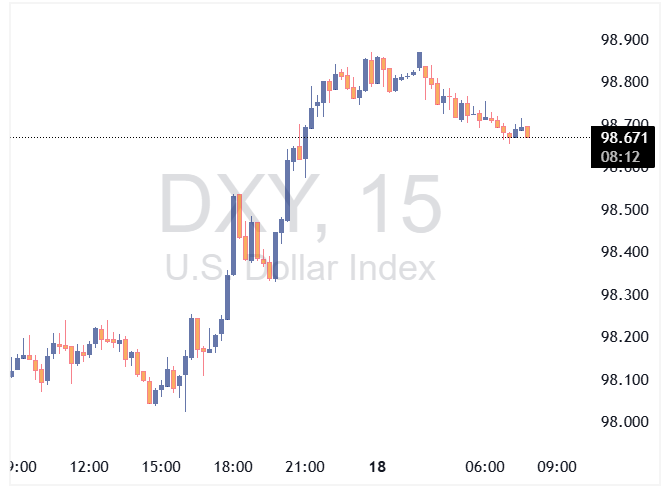

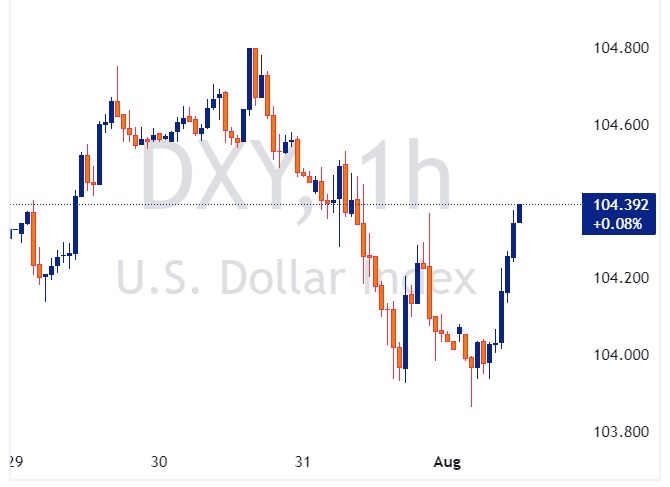

دلار آمریکا: نرخهای کوتاه در حال کاهش هستند

دیروز دلار در ابتدا با انتشار بیانیه جدید FOMC افزایش یافت؛ اما زمانی که جروم پاول (ظاهراً) عمداً طرح جدیدی را اتخاذ کرد که کاهش نرخ بهره در سپتامبر «ممکن است روی میز باشد» دلار کاهش یافت. این عبارت – همراه با تأکید بر بازگشت به وظایف دوگانه بانک مرکزی – درواقع باعث کاهش نرخهای کوتاهمدت ایالاتمتحده شد. بازدهی خزانهداری دوساله ایالاتمتحده حدود ۱۰ نقطه پایه کاهش یافت و به سطحی که آخرین بار در اوایل فوریه مشاهده شده بود، بازگشت.

مهمتر از همه، نرخ ترمینال فدرال رزرو بود که برای چرخه تسهیل مورد انتظار به پایینترین سطح سقوط کرد. بهعنوانمثال، نرخ OIS دلار آمریکا به مدت یک ماه، دو تا سه سال، به سطح پایین اوایل فوریه بازگشت و باورهای ظاهر شده که ریاستجمهوری ترامپ به معنای نرخ ترمینال بالاتری از سوی فدرال رزرو خواهد بود، را تضعیف کرد.

این ضعیف شدن در نرخهای کوتاهمدت ایالاتمتحده باید برای دلار منفی و برای داراییهای ریسکی مثبت باشد. مشکل داراییهای ریسکی این است که تهدیدات ژئوپلیتیکی بهعلاوه داستان تولید بسیار ضعیف در اروپا و آسیا بهسختی از ارزهای سازگار با رشد حمایت میکند. شاید به همین دلیل است که همچنان ین ژاپن و فرانک سوئیس بزرگترین ذینفعان از این محیط ضعف دلار هستند.

در مورد USDJPY، بههرحال، موقعیت آن در سطح سوداگرانه نسبت به ابتدای ژوئیه متعادلتر است. ما از ابتدای ژوئیه شاهد یک اصلاح ۸ درصدی بودهایم (مشابه اصلاحی که در اواخر سال گذشته مشاهده شد) و ما گمان میکنیم که برای اصلاح تا ۱۴۰ به اخبار بد بسیار بیشتری نیاز است – بهعنوانمثال، مشابه اصلاح اکتبر ۱۹۹۸. ما شک داریم که اصلاحات تا این حد گسترش یابد؛ اما اذعان داریم که محیط ضعیف نرخهای ایالاتمتحده و تهدید ترامپ برای حمایت از سیاست دلار ضعیف در آستانه نوامبر، USDJPY را شکننده نگه میدارد. ۱۵۱.۶۰/۱۵۲.۰۰ ممکن است بهترین سطوحی باشد که USDJPY اکنون در هر جهش اصلاحی با آن روبهرو میشود.

برای امروز، تمرکز بر دادههای تولید ISM ایالاتمتحده خواهد بود که میتواند شاخص دلار را به پایینترین حد اخیر، نزدیک به ۱۰۳.۶۵ نگه دارد.

یورو: مشکلات در محیط مطلوب

جفتارز EURUSD باید در حال حاضر بهتر عمل کند؛ زیرا نرخهای کوتاهمدت آمریکا دوباره در حال حرکت (کاهش) هستند. مشکل این است که نرخهای کوتاهمدت یورو نیز در حال کاهش هستند؛ زیرا بازار تصور میکند که بانک مرکزی اروپا بیش از دو بار در انتهای امسال نرخ بهره را کاهش میدهد.

بااینحال، بخش تولید اروپا همچنان در وضعیت نامطلوبی قرار دارد – و PMI تولید چین دیشب نیز ضعیف بود. این به این معناست که یورو بهعنوان وسیلهای برای بیان نگرانی نسبت به ضعف دلار مورد توجه قرار نمیگیرد؛ بنابراین به نظر میرسد که EURUSD میتواند برای مدتی در محدوده ۱.۰۸۰۰-۱.۰۸۵۰ حمایت شود و بهترین امید آن این است که برخی از دادههای آمریکا ضعیفتر از انتظارات باشند. با کاهش قیمتگذاری نرخ بهره آمریکا و شرایط نفت در پی تنشهای خاورمیانه، کرون نروژی ممکن است تعدادی دوست دیگر (مورد توجه قرار گیرد) بیابد. فروشندگان EURNOK ممکن است در منطقه ۱۱.۸۵/۹۰ ظاهرشوند.

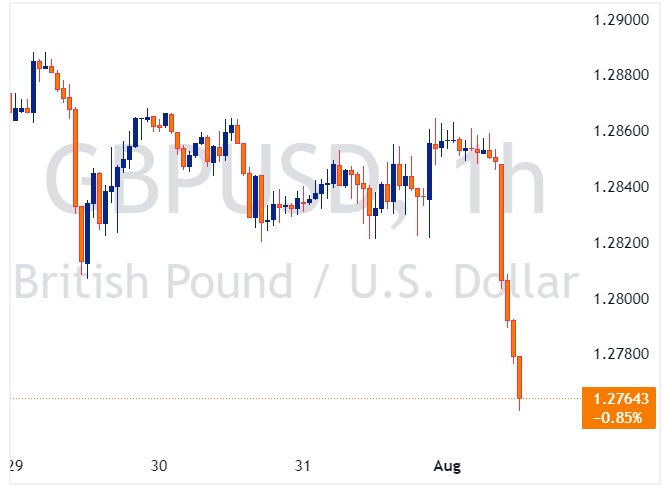

پوند انگلستان: ما (تیم ING) مدتهاست که پیشبینی کردهایم که بانک مرکزی انگلستان، امروز نرخ بهره را کاهش خواهد داد و همچنان به این پیشبینی پایبند هستیم. همچنین به نظر میرسد که بازار نیز به همین سمت متمایل است.

این کاهش نرخ میتواند منجر به افت ۱۰ تا ۱۵ نقطه پایه (bp) در بازدهی اوراققرضه دولتی دهساله (Gilt) شود و همچنین یک سنت از ارزش GBPUSD کاسته خواهد شد.

دلیل اصلی کاهش نرخ بهره این است که چرا بانک مرکزی انگلستان باید منتظر بماند؟ اگر موارد نوسانی را از تورم خدمات حذف کنید، مشخص است که تورم خدمات در حال کاهش است و بهطور قاطع در نظرسنجیهای تصمیمگیران بانک انگلستان تأیید شده است. اگر بانک انگلستان نرخ بهره را کاهش دهد، توافق عمومی بر این است که هیچ راهنمایی درباره مسیر احتمالی کاهشهای آینده نرخ بهره ارائه نخواهد داد. اما در ماه مه، اندرو بیلی، رئیس بانک انگلستان، بیان کرد که بازار بهطور نادرستی مسیر کاهشهای آینده را دستکم گرفته است؛ بنابراین اگر چنین اظهاراتی تکرار شود، بهاحتمال زیاد باعث خواهد شد که ارزش پوند بیشتر کاهش یابد.

پیشبینی میکنیم که در صورت کاهش نرخ بهره، جفتارز EURGBP به سطوحی در محدوده ۰.۸۴۶۰ تا ۰.۸۴۸۰ خواهد رسید.

منبع: ING