مقدمه:

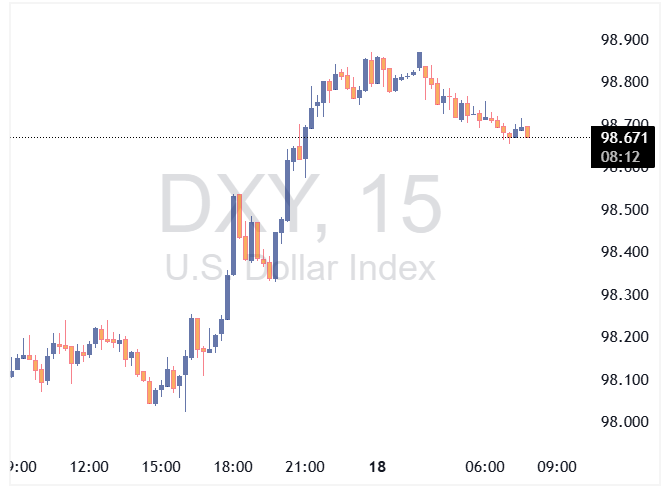

نشانههای کاهش ارزش دلار آمریکا به تدریج در حال ظهور هستند. شاخص دلار آمریکا (DXY) اکنون از پایینترین نقاطی که در اوایل ماه اوت مشاهده شده بود، پایینتر میآید. رویدادهایی مانند صورتجلسههای FOMC برای ماه ژوئیه، بازبینیهای مربوط به اشتغال و اظهارات مقامات فدرال رزرو (Federal Reserve) ممکن است به ادامه کاهش ارزش دلار کمک کنند. سرمایهگذاران ممکن است بخواهند ببینند که دلار تا چه میزان میتواند در سپتامبر به روند نزولی خود ادامه دهد.

دلار آمریکا:

شاخص دلار آمریکا (DXY) در حال حاضر به زیر سطح 102.16 که پایینترین نقطه در سقوط ناگهانی 5 اوت بود، سقوط کرده است. با این حال، امروز هیچ سقوط ناگهانی وجود ندارد و کاهش دلار به نظر میرسد بخشی از یک دوره تنظیم منظم است که با آمادگی فدرال رزرو برای کاهش نرخها همراه است. (به عبارت دیگر، این تغییرات شاخص دلار به دلیل سیاستهای احتمالی فدرال رزرو در آینده نزدیک میباشد.)

هفته جاری اخبار فدرال رزرو در صدر توجهات خواهد بود. این هفته با اظهارات اابتدایی کریستوفر والر، یکی از سخنگویان مورد علاقه فدرال رزرو، در ساعت 16:15 CET آغاز میشود. روز چهارشنبه، صورتجلسههای FOMC برای ژوئیه منتشر خواهد شد که نشان میدهد فدرال رزرو بر اهمیت دوگانه خود، یعنی حداکثر اشتغال و ثبات قیمتها، تاکید کرده است.

روز جمعه، جِروم پاول، رئیس فدرال رزرو، در سمپوزیوم جکسون هول درباره چشمانداز اقتصادی صحبت خواهد کرد. همچنین، روز چهارشنبه، برخی از اصلاحات مقدماتی سالانه در گزارش اشتغال انجام خواهد شد که ممکن است به تعدیلات نزولی در اشتغال ایجاد شده در سال تا مارس 2024 منجر شود.

برخی ممکن است استدلال کنند که دلار نیازی به کاهش بیشتر ندارد؛ زیرا کاهش نرخهای فدرال رزرو تا 3.00/3.25 درصد قبلاً قیمتگذاری شده است، اما احتیاط توصیه میشود؛ زیرا چرخه کاهش نرخ بهره فدرال رزرو هنوز آغاز نشده است و دادههای ضعیفتر ایالات متحده میتواند به این معنی باشد که نرخبهره فدرال رزرو به سمت سیاستهای تسهیلی حرکت کنند و نه فقط حالت خنثی. عملکرد دلار در حال حاضر ضعیف است.

بعد از انتشار آمار شاخص خردهفروشی قوی در ماه ژوئیه، gains (سود) به دست آمده در بازار مالی پایدار نبوده و دلار به شدت ضعیف شده است. این ضعف دلار به این دلیل نیست که نرخ بهره در آمریکا کاهش یافتهاند، بلکه بیشتر به دلیل فعالیتهای سفتهبازان است. بنابراین، به نظر میرسد که سفتهبازان در حال بررسی ضعف عمومی دلار پیش از اولین کاهش نرخ فدرال رزرو در 18 سپتامبر هستند.

تنها رویداد امروز در تقویم ایالات متحده، اظهارات کریستوفر والر است. باید دید آیا شاخص دلار آمریکا (DXY) میتواند به 101.75 برسد و زیر آن به سمت 101.00 حرکت کند.

یورو:

جفت ارز EURUSD به نزدیکترین سطح بالای سال (1.1054 در 3 ژانویه) نزدیک میشود. این حرکت عمدتاً ناشی از ضعف دلار است و ارزیابیهای عمدهای از چشمانداز یورو در حال حاضر انجام نشده است. این هفته، گزارشهای PMI منطقه یورو احتمالاً نشاندهنده تلاشهای اقتصادی کمرمق خواهد بود، با شاخص PMI ترکیبی که نزدیک به 50 باقی مانده است.

روز سهشنبه، گزارش دستمزدهای توافقشده در منطقه یورو برای سهماهه دوم منتشر خواهد شد. اگر این دادهها پایدار باشند، ممکن است سرمایهگذاران انتظارات خود از کاهش نرخ بهره توسط بانک مرکزی اروپا در سال جاری را کاهش دهند. در حال حاضر، بازار پیشبینی میکند که 68 نقطه پایه کاهش نرخ بهره دیگر در سال جاری صورت گیرد که نویسنده (تحلیلگر ING) معتقد است این مقدار 18 نقطه پایه زیاد است.

در حالی که معمولاً جفت ارز EURUSD در بازه 1.05-1.11 نوسان داشته است، با آغاز کاهش نرخ بهره فدرال رزرو و پیشبینی دادههای ضعیفتر فعالیتهای اقتصادی در ایالات متحده، ممکن است EURUSD به بالای 1.11 برود. به دلیل نوسانات پایین اخیر، این جفت ارز ممکن است همچنان روند صعودی خود را ادامه دهد.

تحلیلهای اخیر در مورد EURCHF نشان میدهد که صادرکنندگان سوئیسی سطح مناسب این جفت ارز را 0.98 میدانند. با این حال، پیشبینی میشود که این جفت ارز بیشتر در ناحیه 0.92/0.95 معامله شود؛ چرا که نرخهای بهره جهانی به سمت نرخهای پایین در سوئیس همگرایی میکنند و بازار همچنان در حال تلاش برای پیشبینی نرخ سیاست پولی سوئیس زیر 0.50 درصد است.

پوند انگلستان:

ضعف گسترده دلار در بازارهای جهانی ارز باعث شده است که GBPUSD به سمت آزمایش مجدد بالاترین سطح سال جاری (1.3045) حرکت کند. این ضعف دلار به نفع پوند استرلینگ است و به تقویت آن در برابر دلار کمک کرده است. امسال بریتانیا مقصد فعالیتهای ادغام و تملیک به ارزش بیش از ۲۰۰ میلیارد دلار است. این فعالیتها میتواند به افزایش تقاضا برای پوند استرلینگ کمک کند، زیرا شرکتهای خارجی که اقدام به خرید شرکتهای بریتانیایی میکنند، نیاز به تبدیل ارز و خرید پوند دارند.

تأثیر فعالیتهای M&A بر بازار ارز به طور کامل روشن نیست، چرا که بسته به نحوه تأمین مالی معاملات بینالمللی و نحوه پرداختها، تأثیر آن میتواند متفاوت باشد. با این حال، به نظر میرسد که این فعالیتها یکی از دلایلی است که پوند استرلینگ قویتر از پیشبینیهای پایهای باقی مانده است.

اگرچه پیشبینی میشد که سیاستهای داویش بانک مرکزی انگلستان (BoE) ممکن است باعث محدود شدن افزایشهای پوند شود، سخنرانی رئیس بانک انگلستان، اندرو بیلی، در سمپوزیوم جکسون هول فدرال رزرو در روز جمعه ممکن است بر وضعیت پوند تأثیر بگذارد.

در مجموع، ضعف دلار و تقاضای ناشی از فعالیتهای ادغام و تملیک به تقویت GBPUSD کمک کردهاند. این عوامل ممکن است به پوند استرلینگ کمک کنند تا نسبت به پیشبینیها قویتر باقی بماند، حتی در شرایطی که سیاستهای پولی بانک انگلستان به نظر داویش میآید.

توضیح فعالیتهای M&A:

فعالیتهای ادغام و تملیک (M&A) به فرآیندهایی اشاره دارد که طی آنها دو یا چند شرکت با هم ادغام میشوند (ادغام) یا یک شرکت دیگری را خریداری میکند (تملیک). این فعالیتها یکی از روشهای رایج برای رشد و توسعه شرکتها و تغییر ساختار بازارها به شمار میآید.

انواع فعالیتهای ادغام و تملیک:

ادغام (Merger): در این حالت، دو یا چند شرکت به یک شرکت واحد تبدیل میشوند. این شرکتهای ادغامشده معمولاً به صورت یک موجودیت جدید ادامه میدهند و سهامداران شرکتهای اولیه به سهامداران شرکت جدید تبدیل میشوند.

تملیک (Acquisition): در این فرآیند، یک شرکت دیگر شرکت را به دست میآورد و به مالکیت آن درمیآید. در اینجا، شرکت خریداری شده ممکن است همچنان به فعالیت خود ادامه دهد، یا به طور کامل در شرکت خریدار ادغام شود.

اهداف و دلایل انجام M&A:

افزایش سهم بازار: ادغام و تملیک به شرکتها امکان میدهد تا سهم بیشتری از بازار را به دست آورند و به رقابتپذیری بیشتری برسند.

تنوعبخشی: با خریداری شرکتهای جدید، یک شرکت میتواند به سرعت محصولات، خدمات یا بازارهای جدید را به دست آورد و تنوع بیشتری به کسب و کار خود ببخشد.

کاهش هزینهها: از طریق ادغام و تملیک، شرکتها میتوانند با ادغام بخشهای مشابه، هزینهها را کاهش دهند و از همافزایی (synergy) بهرهمند شوند.

دسترسی به فناوری یا منابع جدید:

تملیک یک شرکت دیگر میتواند دسترسی به فناوریهای جدید، نیروی کار ماهر، و منابع کمیاب را فراهم کند.

تأثیر بر بازار ارز:

در فرآیندهای ادغام و تملیک بینالمللی، شرکتهای خریدار ممکن است نیاز به خرید ارز خارجی برای پرداخت مبلغ معامله داشته باشند. این امر میتواند تقاضا برای آن ارز را افزایش دهد و باعث تقویت آن شود. به عنوان مثال، اگر یک شرکت آمریکایی تصمیم به خرید یک شرکت بریتانیایی بگیرد، ممکن است نیاز به خرید پوند استرلینگ داشته باشد که این میتواند باعث افزایش ارزش پوند در برابر دلار شود.