مقدمه:

به نظر میرسد بازار تمایل دارد دلار آمریکا را بفروشد. عواملی که ممکن است امروز باعث فروش بیشتر دلار شوند، تجدیدنظرهای احتمالی در آمار اشتغال آمریکا است. این تجدیدنظرها ممکن است نشان دهد که بازار کار آمریکا به اندازهای که قبلاً تصور میشد قوی نیست. همچنین، با انتشار صورتجلسه آخرین جلسه فدرال رزرو (FOMC) که در 31 ژوئیه برگزار شد، احتمال کاهش نرخ بهره توسط فدرال رزرو بیشتر میشود. این عوامل میتوانند به تضعیف بیشتر دلار منجر شوند.

دلار آمریکا:

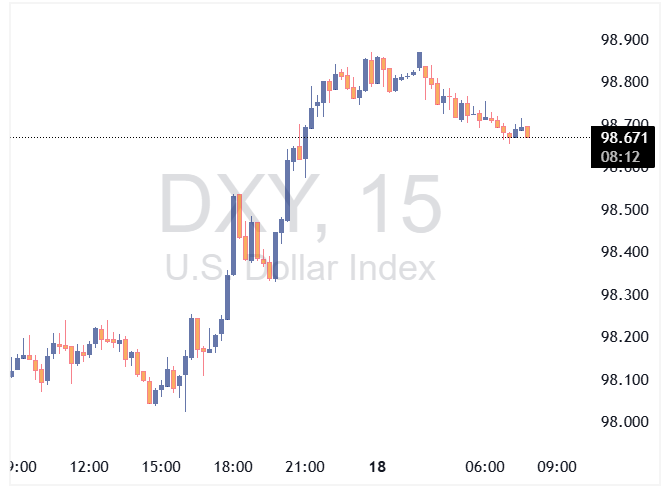

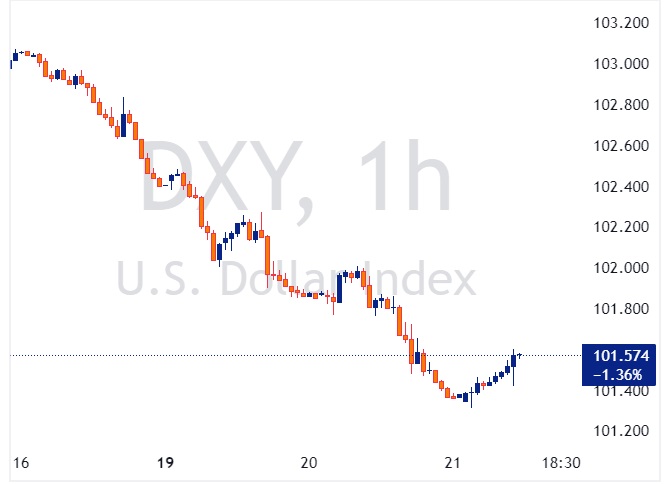

روز سهشنبه، دلار دوباره دچار کاهش شد. نرخبهره کوتاهمدت آمریکا کاهش یافتند، شاید به دلیل گمانهزنیهایی که درباره انتشار دادههای جدید اشتغال در آمریکا وجود دارد. امروز، اداره آمار کار آمریکا (BLS) تجدیدنظرهایی را با استفاده از دادههای دقیقتر مالیاتی در مورد رشد اشتغال تا مارس 2024 منتشر خواهد کرد. برخی تخمینها حاکی از آن است که این تجدیدنظرها ممکن است تعداد اشتغالهای ایجاد شده را بین 500,000 تا 1,000,000 کاهش دهد. اگر این اتفاق بیفتد، ممکن است فدرال رزرو وضعیت بازار کار را بیش از حد قوی ارزیابی کرده باشد و اکنون ممکن است میزان رکود پیش رو را که با خنک شدن اقتصاد همراه است، دست کم بگیرد. این دادهها در ساعت ۱۷:۰۰ به وقت ایران منتشر میشوند و میتوانند باعث کاهش بیشتر ارزش دلار شوند.

در طول روز، فدرال رزرو صورتجلسه، کمیته بازار آزاد فدرال (FOMC) در تاریخ 31 ژوئیه را منتشر خواهد کرد. یادآوری میشود که در این جلسه فدرال رزرو تمرکز خود را به دو هدف اصلی خود معطوف کرد. احتمالاً در این صورتجلسه بحثهایی مطرح خواهد شد که نشان میدهد فدرال رزرو به تدریج از وضعیت تورم رضایت پیدا کرده و نگرانیهایی در مورد وضعیت اشتغال دارد.

فروش شاخص دلار (DXY) کمی شتاب گرفته است؛ زیرا معاملهگران به دنبال پیوستن به یک روند جدید مهم بازار هستند. باید دید چگونه دلار در سطح 101.00 عمل خواهد کرد.

یورو:

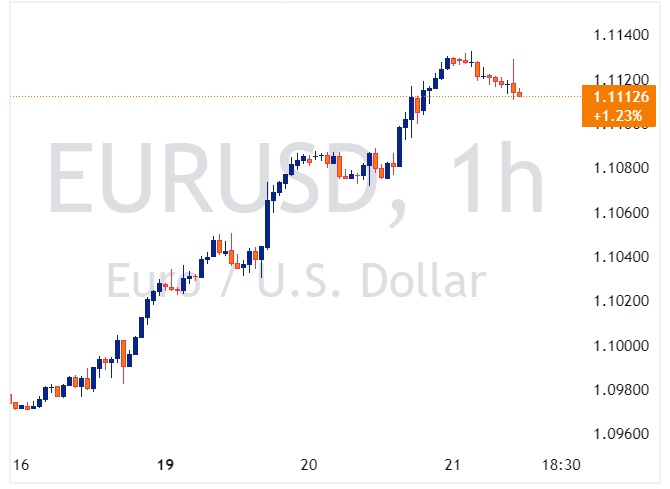

در واقع، دادههای حساب جاری برای منطقه یورو در ماه ژوئن نشاندهنده مازاد بیسابقهای بیش از 50 میلیارد یورو بود. این دادهها نشان میدهند که تراز پرداختها به شدت به نفع یورو تغییر کرده است، بهطوری که تراز پایه (شامل حساب جاری، سرمایهگذاری مستقیم خارجی و سرمایهگذاری در پرتفوی) اکنون در بالاترین سطح ثبت شده قرار دارد. همچنین شاخص یورو از سوی بانک مرکزی اروپا که وزن تجاری را مدنظر دارد، به بالاترین سطح خود رسیده است.

نویسنده (تحلیلگر ING) اشاره میکند که اگر دلار قوی نبود، نرخ جفت ارز EURUSD اکنون بسیار بالاتر از سطح فعلی میبود. با این حال، EURUSD در حال حاضر با مقاومت جدی میانمدت در محدوده 1.1110/1140 روبرو است و شاید این محدوده مقاومتی قبل از انتخابات نوامبر سقف باشد. اما اگر این مقاومت شکسته شود، نوسانات کم فعلی نشاندهنده احتمال افزایش شدید نرخ EURUSD است. نویسنده تمایلی به مخالفت با روند صعودی EURUSD پیش از کند شدن اقتصاد آمریکا و اولین کاهش نرخ بهره توسط فدرال رزرو در سپتامبر ندارد.

ارزهای آمریکا لاتین:

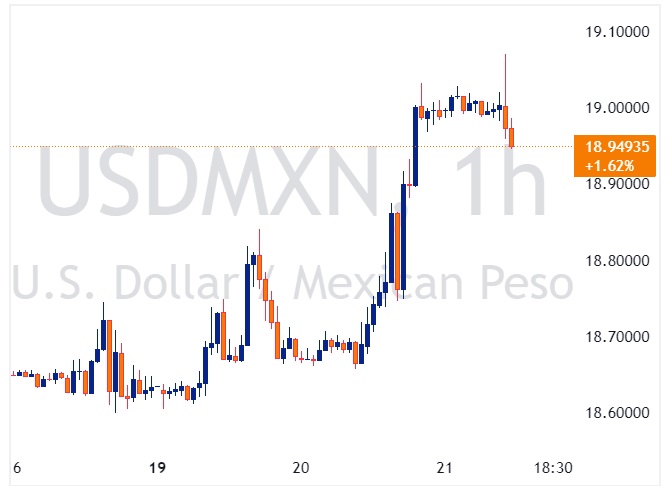

با وجود کاهش نرخ بهره در ایالات متحده و تضعیف کلی دلار، انتظار میرفت که ارزهای لاتین بهتر عمل کنند، اما برخلاف این انتظار، نرخ ارز USDMXN و USDBRL روز گذشته افزایش یافتند.

در مورد پزوی مکزیک، نویسنده اشاره میکند که پیشبینی شده بود USDMXN به دلیل اصلاحات قانون اساسی که قرار است در سپتامبر مورد بحث قرار گیرد، برای حرکت به زیر سطح 18.50 تلاش کند. همچنین، به نظر میرسد که پزو همچنان تحت تأثیر روندهای USDJPY (دلار به ین ژاپن) قرار دارد، به این معنا که دینامیک معاملات حملی (carry trade) هنوز غالب است. با توجه به اینکه نویسنده در رابطه با USDJPY برای ماه سپتامبر نظر نزولی دارد، این احتمال وجود دارد که پزو همچنان با مشکلاتی مواجه شود.

در مورد رئال برزیل، اظهار نظرهای بانک مرکزی این کشور که ممکن است به اندازه مورد انتظار بازار، نرخ بهره را افزایش ندهد، عامل اصلی فشار بر این ارز بود. همچنین، بازارها همچنان منتظر برنامههای بودجه سال 2025 دولت برزیل هستند که قرار است تا 31 اوت ارائه شود. تردیدهایی وجود دارد که آیا دولت آماده کاهش هزینهها به اندازه کافی برای تثبیت مسیر بدهی است یا خیر. نویسنده بر این باور است که تا زمانی که دولت برزیل با برخی اقدامات واقعی مالی، بازار را شگفتزده نکند، باید به دیدگاه نزولی در مورد رئال ادامه داد.

منبع: ING