مقدمه

ایالات متحده داده شاخص هزینههای مصرف شخصی (Core PCE) برای ماه ژوئیه را امروز منتشر میکند و برآوردهای ما با توافق عمومی برای افزایش 0.2% ماهانه همسو است. این موضوع ممکن است بازارها را به این باور برساند که تا پایان سال کاهش 100 نقطه پایه نرخ بهره ممکن است انجام شود. از سوی دیگر، جفت ارز EURUSDممکن است به دلیل برخی از دادههای مثبت شاخص قیمت مصرفکننده (CPI) در سطح منطقه یورو ثابت بماند. همچنین، افزایش تورم در توکیو در شب گذشته نشان میدهد که احتمال افزایش نرخ بهره توسط بانک مرکزی ژاپن (BoJ) بیشتر شده است.

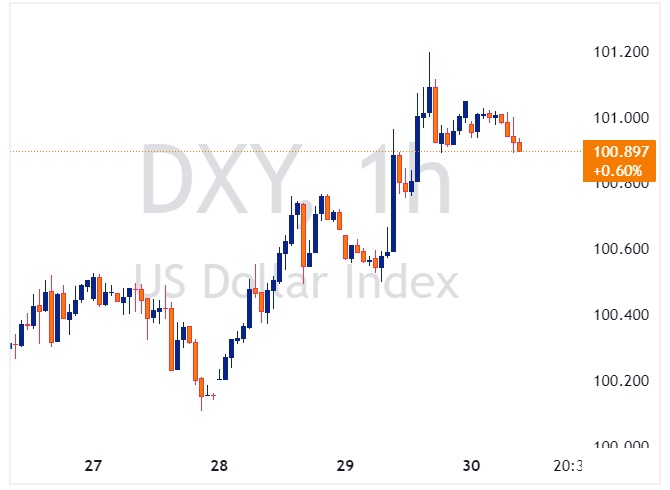

دلار آمریکا:

بر اساس دادههای اخیر، اقتصاد آمریکا تابستان را با شتاب قوی آغاز کرد. نرخ رشد اقتصادی در سهماهه دوم به دلیل مصرف بالاتر به 3.0% بازبینی شد، اما کاهش تورم نیز با سرعت مناسبی ادامه دارد. بازبینی شاخص هزینههای مصرف شخصی هسته (Core PCE) برای سهماهه دوم از 2.9% به 2.8% امیدوارکننده است و نشان میدهد که ممکن است در ماههای آینده کاهش بیشتری مشاهده کنیم.

انتظار میرود که شاخص Core PCE برای ماه ژوئیه 0.2% افزایش یابد که مطابق با پیشبینی اقتصاددانان و اجماع عمومی است. فدرال رزرو اکنون تمرکز خود را بیشتر بر جنبه اشتغال از وظایفش قرار داده است، زیرا به کاهش تورم اطمینان بیشتری پیدا کرده است. به همین دلیل، شاخص Core PCE و دادههای CPI احتمالاً این اطمینان را بیشتر خواهند کرد.

با این حال، به نظر نمیرسد که دلار در کوتاهمدت به شدت کاهش یابد. بازارها به سمت سیاست تسهیل فدرال رزرو تمایل پیدا کردهاند و بخش عمدهای از کاهش دلار احتمالاً قبلاً رخ داده است. هفته گذشته بیشتر به عنوان یک هفته تثبیت برای ارزهای فارکس دیده میشود و نزدیکی به تعطیلات روز کارگر در آمریکا ممکن است امروز باعث نوسانات محدود در بازار شود، با وجود رویدادهای مخاطرهآمیز مربوط به PCE منتشر میشود.

در سایر ارزهای گروه ده (G10)، عملکرد بهتر دلار نیوزلند (NZD) و دلار استرالیا (AUD) به عوامل خاص مربوط نمیشود، بلکه ممکن است با کاهش برخی جنبههای حمایتگرایانه سیاستهای تجاری مرتبط باشد. در موضوع انتخابات آمریکا، حساسیت بالاتری نسبت به اخبار مرتبط با هریس و ترامپ پس از روز کارگر محتمل است. یک نظرسنجی منتشر شده نشان داد که هریس در هر هفت ایالت کلیدی از ترامپ پیشی گرفته است.

ارزهای آمریکای لاتین نیز ممکن است بر اساس عوامل خارجی به دلار نیوزلند و استرالیا بپیوندند؛ اما وضعیت داخلی همچنان بر عملکرد پزو مکزیک (MXN) و رئال برزیل (BRL) فشار میآورد. در برزیل، انتصاب رئیس جدید بانک مرکزی که به نظرات داویش رئیسجمهور لولا نزدیک است، ممکن است به فروش رئال کمک کند. همچنین انتشار بودجه جدید در برزیل و انتظارات برای خروج سرمایهها به دلیل تعادل مجدد در شاخص MSCI نیز از دیگر عوامل مخاطرهآمیز است.

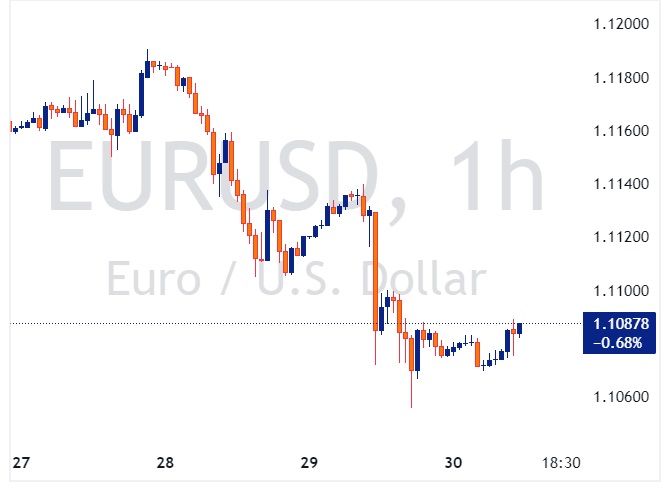

یورو:

اخیراً اخبار اقتصادی موجب کاهش (EURUSD) شده است. این کاهش احتمالاً به دلیل جریانهای تعدیل ماهانه بوده است. در اوایل این هفته، تفاوت نرخ بهره مبادله دو ساله بین دلار و یورو به 95 نقطه پایه کاهش یافته بود که نشان از برتری یورو داشت. اما کاهش تورم سریعتر از حد انتظار در آلمان و اسپانیا باعث شد که بازارها انتظارات خود را در مورد نرخ بهره یورو (EUR OIS) دوباره تنظیم کنند و این اختلاف اکنون به بیش از 100 نقطه پایه افزایش یافته است.

بازارها پیشبینی میکنند که تا پایان سال 70 نقطه پایه کاهش نرخ بهره توسط بانک مرکزی اروپا (ECB) انجام شود و ممکن است در انتظار انتشار دادههای شاخص قیمت مصرفکننده (CPI) منطقه یورو امروز باشند تا این پیشبینی را به 75 نقطه پایه برسانند. با این حال، این پیشبینی ممکن است کمی تهاجمی به نظر برسد، بهویژه با توجه به رویکرد محتاطانه بانک مرکزی اروپا دارد.

توجه اصلی امروز به شاخص هسته CPI منطقه یورو خواهد بود که پیشبینی میشود از 2.9% به 2.8% کاهش یابد. همچنین، اعداد تورم فرانسه که به تازگی منتشر شدهاند، کمی بالاتر از حد انتظار بودند؛ اما ممکن است به دلیل تأثیر بازیهای المپیک نادیده گرفته شوند.

پیشبینی میشود که نرخ مبادله (EURUSD) احتمالاً تا آخر هفته زیر 1.110 باقی بماند. با این حال، حتی با تغییرات در نرخ بهره یورو، احتمال شکست زیر 1.100 کم است و انتظار میرود که در اوایل هفته آینده نرخ در محدوده 1.105/1.150 باقی بماند.

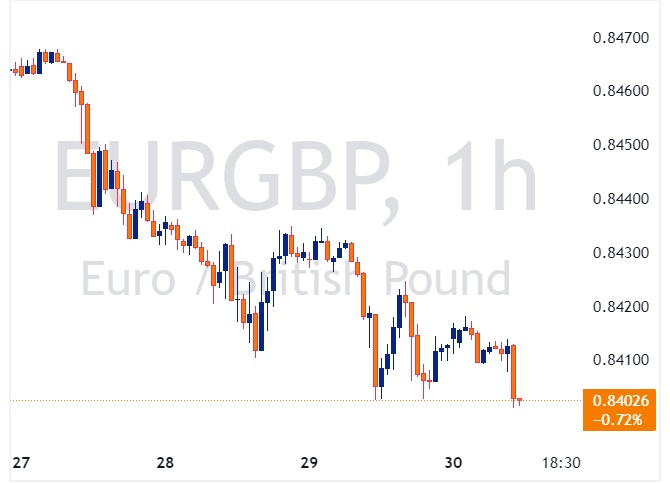

پوند بریتانیا:

ضعف یورو باعث کاهش قابل توجه نرخ مبادله (EURGBP) در چند روز گذشته شده است و اکنون این نرخ به نزدیکی سطح حمایتی 0.8400 رسیده است. این سطح حمایتی در اواخر ژوئیه به طور موقت شکسته شد؛ اما همچنان به عنوان یک منطقه حمایت قوی برای این جفت ارزی محسوب میشود.

اختلاف نرخ بهره مبادله دو ساله بین یورو و پوند اخیراً به نفع پوند تغییر کرده است. این تغییر به دلیل تجدید نظر صعودی در منحنی سونیا (Sonia) و افزودن انتظارات کاهش نرخ بهره بانک مرکزی اروپا (ECB) رخ داده است. این اختلاف اکنون به -146 نقطه پایه رسیده است که بیشترین مقدار از فوریه تاکنون است. این بدان معناست که برای بازگشت نرخ مبادله (EURGBP) به سطح بالاتر، نیاز به بازنگری قابل توجه در انتظارات کاهش نرخ بهره بانک انگلستان وجود دارد. این امر بعید است تا زمانی که دادههای اقتصادی جدید و مهم در بریتانیا منتشر نشود؛ زیرا مقامات بانک مرکزی انگلستان به طور کلی موضع محتاطانهای نسبت به کاهش نرخ بهره اتخاذ کردهاند.

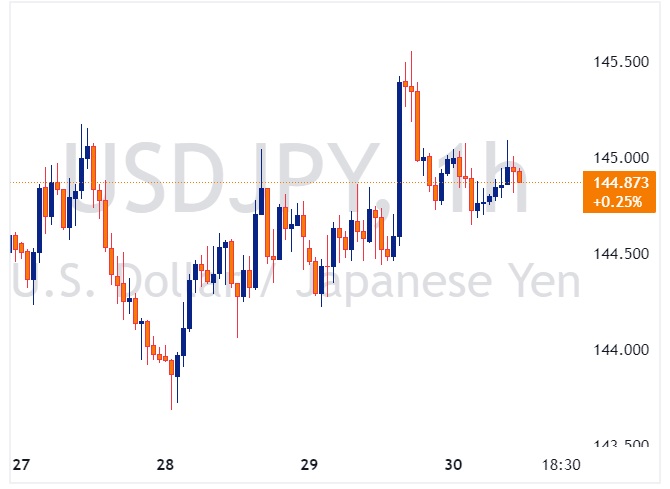

ین ژاپن:

نرخ تورم در توکیو برای ماه اوت از 2.2% به 2.6% افزایش یافته که بیشتر از پیشبینی 2.3% بوده است. همچنین شاخص تورم هسته نیز از 2.2% به 2.4% افزایش یافته است، در حالی که انتظار میرفت بدون تغییر بماند.

نرخ مبادله USDJPY به این افزایش تورم واکنش منفی نشان نداد، اما این دادهها از دیدگاه بانک مرکزی ژاپن (BoJ) اهمیت دارند. تحلیلگران معتقدند که بازارها همچنان احتمال یک افزایش نرخ بهره دیگر توسط بانک مرکزی ژاپن تا پایان سال را دست کم گرفتهاند، زیرا تنها 8 نقطه پایه افزایش برای دسامبر در بازار قیمتگذاری شده است.

ریسک ناشی از سیاستهای هاوکیش بانک مرکزی ژاپن برای USDJPY همچنان واقعی هستند. اگرچه تصویر کلی خارجی ممکن است به نفع ین تغییر نکند؛ اما آخرین آمارهای تورمی احتمال وقوع یک افزایش بزرگ دیگر در این جفت ارزی را کاهش میدهد.