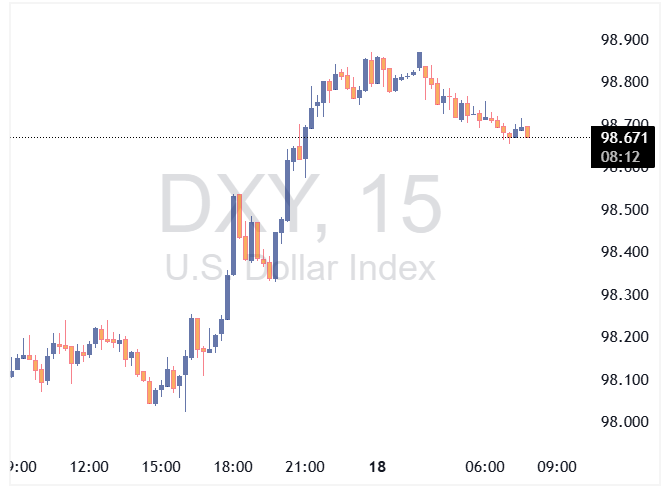

مقدمه: سشن معاملاتی آسیا امروز شاهد یک مرحله دیگر از بستن(لغو) موقعیتهای معاملاتی بهصورت گسترده بود. بازارهای سهام تحتفشار شدیدی قرار دارند و ارزهای معاملات حملی (انتقالی) همچنان به رشد خود ادامه میدهند. به نظر میرسد فدرال رزرو در حال ورود به یک تغییر ناگهانی و تند در سیاستهای پولی خود بهجای تنظیم تدریجی نرخ بهره به سطح نرخ بهره خنثی (متعادل) است. نرخ ترمینال فدرال رزرو که زیر ۳٪ قیمتگذاری شده است، عاملی منفی برای دلار است.

دلار آمریکا: اکنون همه چشمها به واکنش فدرال رزرو است

داراییهای ریسکی جهان همچنان بهشدت در حال ریزش هستند؛ سرمایهگذاران نگران هستند که فدرال رزرو برای تسهیل در سیاست پولی خیلی دیر عمل کرده باشد. این به دلیل دادههای اشتغال ضعیف روز جمعه در ایالاتمتحده و قانون سام (Sahm) است که اکنون بهطور گسترده مورد استناد قرارگرفته است و به رکود ایالاتمتحده اشاره میکند. این دادهها نقطه عطفی را برای بازارهای نرخ بهره ایالاتمتحده ایجاد کرد. بازدهی کوتاهمدت (اوراق قرضه) ایالاتمتحده با این دیدگاه که فدرال رزرو باید نرخ بهره را بهشدت در سال جاری کاهش دهد، سقوط کرد. بازار اکنون حدود 120 نقطه پایه کاهش نرخ بهره فدرال رزرو را قبل از پایان سال قیمتگذاری میکند.

نکته مهم برای دلار، ترس از رکود ایالاتمتحده است که باعث میشود بازار دیگر به دنبال تعدیل منظم در سیاست پولی فدرال رزرو به سمت نرخ خنثی نباشد. ترس از رکود اکنون ایده سیاست پولی محرک را به وجود آورده است. این باعث شده است که نرخبهره یکماهه شبانه (OIS) دلار آمریکا برای دو سال آینده زیر 3.0 درصد قیمتگذاری شود. به یاد بیاورید زمانی که در اواخر سال گذشته نرخ بهره آمریکا بهشدت کاهش یافت و 3 درصد بهعنوان کف نرخ ترمینال فدرال رزرو در نظر گرفته شد. جایی که چرخه تسهیل فدرال رزرو به پایان میرسد؛ اکنون مشخص نیست.

تعجبآور نیست که ببینیم ارزهای کم بازده اکنون در حال صعود هستند. ین ژاپن، فرانک سوئیس و رنمینبی چین همگی عملکرد بهتری دارند؛ البته به کمک لغو سراسری موقعیتهای معاملاتی باز که در تابستان امسال وجود داشت.

احتمالاً فدرال رزرو باید بازار را آرام کند. امروز، رئیس فدرال رزرو شیکاگو، گولزبی، سخنرانی خواهد داشت. داده شاخص خدمات ISM ژوئیه نیز امروز منتشر میشود.

ما فکر میکنیم که اصلاح بازار سهام، ارزها با بتای بالا را تحتفشار نگه میدارد و به آنهااجازه نمیدهد از کاهش نرخ بهره ایالاتمتحده استفاده کنند. زمانی که بازارهای دارایی باثبات شوند (که در نهایت به ثبات میرسند)، با توجه به این که مزیت بازدهی دلار بهشدت کاهش یافته است، انتظار داریم که دلار ضعیف شود. در حال حاضر، انتظار میرود تمرکز روی ارزهایی مانند USDJPY و USDCHF باقی بماند – که هر دو ممکن است کاهش بیشتری داشتهباشند. شاخص دلار به 102.00 در حال نزدیک شدن است.

یورو: هنگامیکه گردوغبار نشست، EURUSD بالاتر میرود

جفت ارز EURUSD سرانجام از داستان تسهیل نرخ بهره ایالاتمتحده حمایت کرد. دیفرانسیل مبادله دوساله EUR: USD بهطور چشمگیری کاهشیافته است – از 113 نقطه پایه در روز پنجشنبه گذشته به 83 نقطه پایه امروز رسیده است. رشد ضعیف اقتصاد جهانی برای یورو ارز فوق چرخهای(pro-cyclical) خوب نیست؛ اما این واقعیت که روایت «استثناییگرایی آمریکا» میتواند ضعیف شود، باید از EURUSD حمایت کند – با فرض این که فدرال رزرو آماده کاهش شدید نرخ بهره باشد.

اگر فروش سنگین در بازار سهام نبود، اختلاف بازدهی باعث میشد که EURUSD در حال حاضر بسیار بالاتر از 1.10 معامله شود. ما فکر میکنیم این حرکت در نهایت اتفاق خواهد افتاد، زمانی که محیط پر ریسک تثبیت شود. از نظر محیط ریسکی، ما بهاندازه گیری ریسکهای مالی مانند اسپرد سهماهه تد (Libor بیش از اسناد خزانهداری ایالاتمتحده) و همچنین مبادله سهماهه EUR: USD بر اساس ارز متقاطع بررسی میکنیم. بنابراین سناریوی نزولی دلار که در بالا توضیح دادیم، فرض میکند که هیچ مؤسسه مالی با مشکل مواجه نمیشود.

هفته آرامی برای دادههای ناحیه یورو در پیش داریم. امروز مراقب نظرسنجی سرمایهگذاران Sentix در اوت باشید – اگرچه این نظرسنجی قبل از سقوط اخیر در بازارهای سهام انجام شده است. بهطورکلی، ما فکر میکنیم که EURUSD باید بتواند منطقه 1.0950/80 را بشکند و به بالای 1.10 صعود کند – بهخصوص اگر فدرال رزرو تأیید کند که نیاز به اقدام (کاهش نرخ بهره زودهنگام) است.

در جاهای دیگر EURCHF همچنان در حال نزول است. قابلتوجه است که بازار نرخ بهره سوئیس را زیر 0.50٪ قیمتگذاری نمیکند – به نظر میرسد نرخ صفر در حال حاضر محدود شده است. این بدان معناست که نرخهای بهره پایینتر در سایر نقاط جهان به سوئیس نزدیک میشود. بانک ملی سوئیس EURCHF را در این سطوح دوست ندارد و ممکن است مداخله کند. اما مبارزه با روند فعلی نزولی در EURCHF بسیار سخت است.

منبع: ING