مقدمه: امروز دادههای اشتغال ایالاتمتحده نشان میدهد که آیا اشتغال ضعیف واقعاً محرک اصلی کاهش نرخ بهره ماه سپتامبر خواهد بود؟ اکنون فدرال رزرو ریسکها را دوطرفه برای مأموریت خود پیشبینی میکند. کاهش خرید دلار بهعنوان ارز امن میتواند دلار را ضعیف کند(به دلیل قدرت گرفتن عوامل کلان مخالف دلار). در جاهای دیگر، علیرغم واکنش متفاوت پس از کاهش نرخ بهره بانک مرکزی انگلستان، همچنان طرفدار افزایش تدریجی EURGBP هستیم.

دلار آمریکا:

احتمالاً میتوان استدلال کرد که لحن نسبتاً محتاطانه فدرال رزرو در این هفته از قیمتگذاری بازارها برای کاهش بیش از ۷۵ نقطه پایه جلوگیری میکند (۲۵ نقطه پایه برای هر جلسه). بااینحال، برخی اقدامات مناسب در بلندمدت – یعنی قیمتگذاری نرخ ترمینال – اتفاق میافتد. ما شاهد کاهش نرخ نقدی پیشرو 1Y1D دلار آمریکا تقریباً ۴۰ نقطه پایه به ۳.۶۴% در روز چهارشنبه بودیم و 2Y1D برای اولین بار از فوریه به ۳.۲۰% هستیم. پیشبینی ما (تیم اوراققرضه ING) برای ۴.۰٪ بازدهی یکساله خزانهداری ایالاتمتحده است.

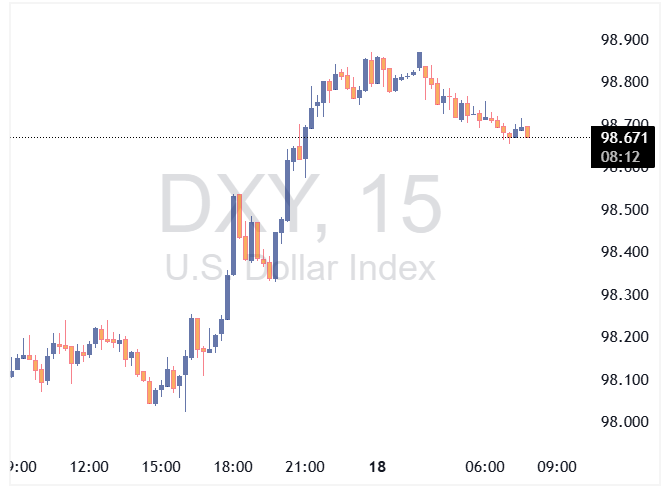

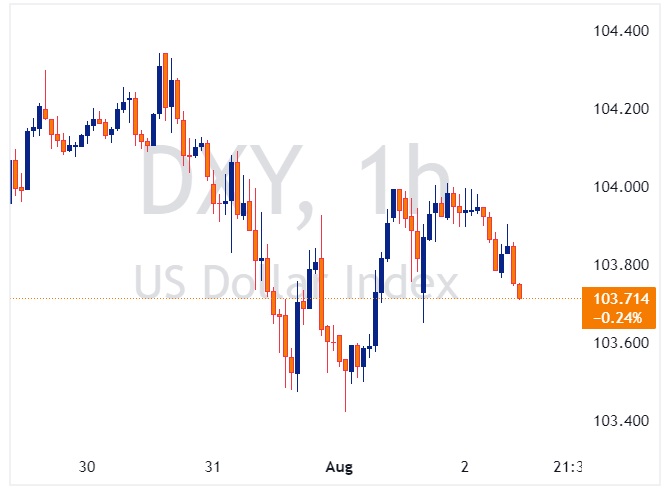

اخبار کلان ایالاتمتحده (FOMC، افزایش مدعیان بیکاری، تولید ضعیف ISM) همگی حاکی از ضعیفتر شدن دلار هستند؛ بااینحال نزول بیشازحد بازار سهام حمایت خوبی از دلار میکند. امروز، گزارش اشتغال ژوئیه به فدرال رزرو میگوید که چقدر ریسکها به سمت اشتغال منحرف شده است. مطابق با پیشبینی اقتصاددانان ما (ING)، داده حقوق و دستمزد ۱۷۵ هزار تخمین زده میشود. بازارها نسبت به تجدیدنظرهای دوماهه که در ژوئن -۱۱۱ هزار نفر بود و نرخ بیکاری ۴.۱ درصد (که در حال حاضر بالاتر از پیشبینی ۴.۰ درصدی پایان سال فدرال رزرو است) کاملاً توجه خواهند کرد.

ما امروز نسبت به دلار دارای دیدگاه نزولی هستیم؛ زیرا الف) شواهد بهدستآمده از مولفههای اشتغال در نظرسنجیهای ISM و NFIB نشان میدهد که ریسکها به سمت انتشار ضعیفتر داده حقوق و دستمزد است. ب) هنگامیکه آشفتگی بازار سهام و تقاضا برای دلار بهعنوان دارایی امن کاهش یابد، محرکهای کلان باید باعث ضعف دلار میشوند. ما همچنان کاهش زیر سطح ۱۰۴.۰ در کوتاهمدت را برای شاخص دلار پیشبینی میکنیم.

یورو: کمبود محرک کوتاهمدت

بیثباتی بازار سهام بهویژه در اروپا زیاد است، شاید به دلیل انتظارات رشد بدتر ناحیه یورو که بعید به نظر میرسد با کاهش زیاد نرخ بهره بانک مرکزی اروپا (با توجهبه تورم چسبنده) با آن مقابله شود. شاخص یورو استوکس ۵۰ در سال جاری نسبت به شاخص S&P500 عملکرد مثبتی نداشته است. این ضریب ارزش سهام احتمالاً به کاهش EURUSD کمک میکند که دیروز علیرغم ضعف دلار پس از FOMC به زیر ۱.۰۸۰ بازگشت.

امروز، ما به نفع برخی حمایتها از این جفتارز (EURUSD) در پشت دیدگاه دلار (دلار نزولی) خود متمایل هستیم. تقویم منطقه یورو امروز خلوت است و ما وارد یک دوره آرام فصلی نهتنها برای دادهها بلکه برای سخنرانان بانک مرکزی اروپا نیز شدهایم. با توجهبه این که اخیراً شاخصهای فعالیت منطقه یورو ضعیف بوده است احتمالاً برای یورو چیز خوبی است. ما فضا را برای رشد ارز مشترک (یورو) پیشبینی میکنیم که از ضعف دلار به دلیل کاهش نرخ بهره سود ببرد.

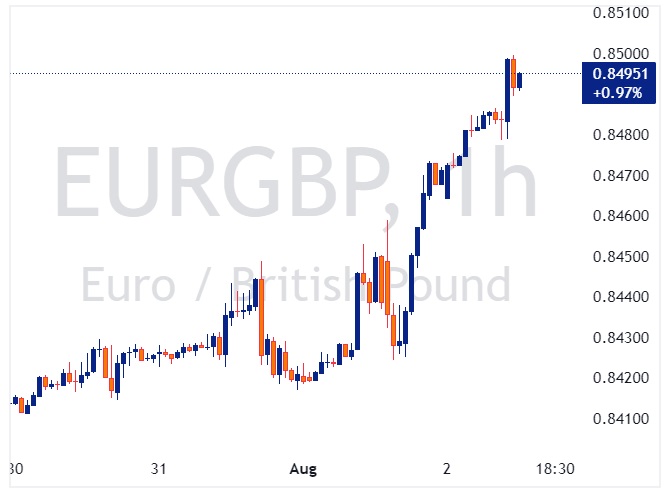

پوند: نرخهای پایینتر برای جبران خسارت

روز گذشته برای پوند انگلیسی میکس بود. پوند پیش از جلسه بانک مرکزی انگلیس (BoE) کاهش قیمت داشت اما پس از رأی ۵ به ۴ برای کاهش نرخ بهره به همراه اینکه اندرو بیلی، رئیس بانک مرکزی انگلستان، نشانه بسیار کمی در مورد کاهش نرخ بهره در آینده ارائه کرد، رنج شد. بااینحال، باگذشت روز، سرمایهگذاران این دیدگاه را تثبیت کردند که این شروع یک چرخه کاهش نرخ بهره است، منحنی بازدهی کوتاهمدت بریتانیا بهشدت کاهش یافت و EURGBP به سمت بالاترین قیمت روز بسته شد.

با نگاهی به آینده، پیشبینی میکنیم که زمینه برای کاهش نرخ بهره بریتانیا بیش از ناحیه یورو است و به دنبال این هستیم که EURGBP بهآرامی بالاتر رود. درحالیکه میتوانیم روایت قیمتگذاری یک حق بیمه (پریمیوم) ریسک پوند را درک کنیم؛ زیرا دولت جدید انگلستان تلاش میکند تا روابط با اروپا را بهبود بخشد. ما فکر نمیکنیم پوند اساساً کمتر ارزشگذاری شده باشد. پیش از نشست بعدی بانک مرکزی انگلستان در ۱۹ سپتامبر ما پیشبینی میکنیم که به دادههای تورم یا اشتغال کمتر واکنش میدهد.

ما (تیم تحلیل ING) امسال نسبت به EURGBP خیلی دیدگاه صعودی داشتیم؛ اما همچنان طرفدار سطوح بالای ۰.۸۵ در اواخر امسال هستیم.

منبع: ING