در پی تشدید تنشهای خاورمیانه و افزایش ریسک ژئوپلیتیک، بازارهای مالی تحت تأثیر قرار گرفتهاند. قیمت نفت روند صعودی پیدا کرده و ارزهای پرریسک نسبت به دلار آمریکا و کانادا تضعیف شدهاند. با توجه به احتمال واکنش شدید اسرائیل به ایران، بازارها به ارزیابی مجدد ریسکها پرداختهاند که این امر میتواند روندهای اقتصادی آمریکا را تا قبل از انتشار آمار اشتغال تحتالشعاع قرار دهد.

دلار آمریکا

تنشها در خاورمیانه، به ویژه پس از شلیک موشکهای ایران به اسرائیل، بازارها را به سمت افزایش احتمال وقوع یک درگیری تمامعیار در منطقه سوق داده است که ممکن است ایالات متحده نیز درگیر آن شود. گرچه بیشتر موشکهای ایران توسط اسرائیل رهگیری شدند و آمریکا این حمله را «بیاثر» توصیف کرد، اما برخی اهداف مورد اصابت قرار گرفتند. اسرائیل نیز متعهد شده در ادامه عملیات زمینی خود در بخشهایی از لبنان، به ایران پاسخ تلافیجویانه دهد.

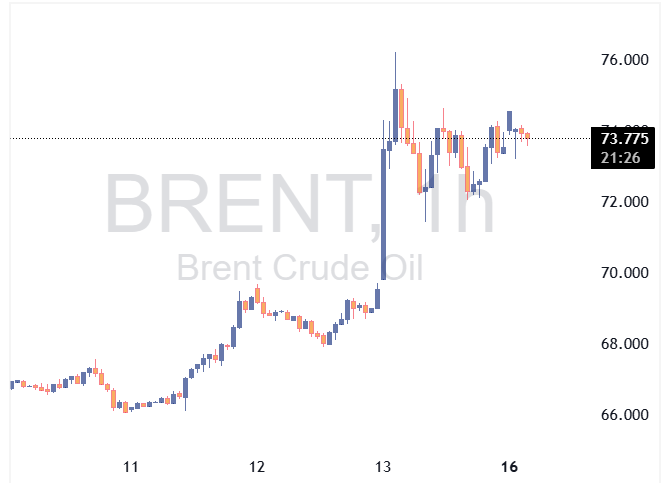

قیمت نفت با خبر آماده شدن ایران برای حمله موشکی افزایش یافت و بین ۷۴ تا ۷۵ دلار در هر بشکه متوقف شد، در حالی که بازارها منتظر واکنش اسرائیل هستند. اگر پاسخ اسرائیل بیش از حد شدید نباشد و از هدف قرار دادن زیرساختهای هستهای ایران صرفنظر کند، ممکن است بازارها به این نتیجه برسند که دو کشور ترجیح میدهند پس از یک تبادل خصمانه کوتاه، برای دومین بار در سال جاری از تشدید تنشها خودداری کنند.

در همین حال، دلار آمریکا به دلیل افزایش تنشهای ژئوپلیتیکی تقویت شده و دلار کانادا نیز به دلیل افزایش قیمت نفت و کاهش ارزهای پرریسکتر مانند کرون سوئد (SEK) و دلار نیوزیلند (NZD) رشد کرده است.

رویدادهای داخلی آمریکا تحتالشعاع مسائل ژئوپلیتیکی قرار گرفتهاند، اما این هفته در بخش اقتصاد کلان و سیاست داخلی نیز پُرخبر بوده است. مناظره معاونان ریاست جمهوری آمریکا توجه زیادی جلب نکرد و رسانهها به طور کلی برتری کمی برای نامزد جمهوریخواه قائل شدهاند، اما این رویداد تأثیر قابل توجهی بر نتایج کلی انتخابات ندارد. این عدم تأثیر در واکنش ضعیف بازار نیز بازتاب یافته، به ویژه در مقایسه با مناظره اصلی سه هفته پیش. در همین حال، دادههای اقتصادی اخیر حمایت از موضع رئیس فدرال رزرو، جروم پاول، را که علیه کاهش ۵۰ نقطه پایه نرخ بهره صحبت کرده بود، تقویت کردهاند. اگرچه شاخص تولید ISM کمتر از انتظار بود و قیمتهای پرداختی به زیر ۵۰.۰ رسیده، تمرکز فدرال رزرو همچنان بر بازار کار است و بازگشت غیرمنتظره فرصتهای شغلی در ماه اوت نیز به تقویت دلار کمک کرده است.

در نهایت، گزارش اشتغال روز جمعه یک رویداد کلیدی برای بازار ارز خواهد بود، اگرچه نظرات هاوکیش پاول و قیمتگذاری کاهشی بازار (با وجود پیشبینی کاهش ۷۰ نقطه پایه نرخ بهره تا پایان سال) نشان میدهند که احتمال گزارش منفی برای دلار کمتر است. امروز نیز آمار مشاغل ADP منتشر میشود که ممکن است بازار را تحت تأثیر قرار دهد، اما به طور کلی پیشبینی دقیقی برای گزارش اشتغال ندارد. در حال حاضر، رویدادهای ژئوپلیتیکی همچنان محرک اصلی بازار باقی خواهند ماند.

یورو

در گزارش روز گذشته بازار ارز، به این موضوع اشاره شد که نرخ تبادل یورو به دلار (EURUSD) با توجه به اختلاف نرخهای بهره (به نفع دلار) و افزایش ریسکهای ناشی از تنشهای خاورمیانه و وضعیت سیاسی فرانسه، بیش از حد بالا به نظر میرسد. در نهایت، تنشهای اسرائیل، لبنان و ایران باعث شد که نرخ EURUSD به زیر 1.110 برسد، اما دو عامل دیگر نیز همچنان بر این جفت ارز فشار منفی وارد میکنند.

نخست وزیر فرانسه، میشل بارنیه، در نخستین سخنرانی خود در پارلمان با انتقادات شدید از سوی جناحهای چپ و راست مواجه شد، در حالی که برنامههای سیاسی خود را تشریح میکرد. با وجود تعهد او به تثبیت مالی، برنامه کاهش کسری بودجه به زیر ۳ درصد (مطابق قوانین اتحادیه اروپا) را دو سال به تأخیر انداخت و به سال ۲۰۲۹ موکول کرد. این مسئله باعث شد که اوراق قرضه دولتی فرانسه (OATs) تحت فشار فروش قرار بگیرد و اختلاف بازدهی اوراق ۱۰ ساله فرانسه با آلمان (Bund) نزدیک به ۸۰ نقطه پایه باقی بماند. تیم تحلیل نرخ بهره ما (ING) معتقد است که بهبود چشمگیری برای اوراق قرضه فرانسه در آینده نزدیک قابل تصور نیست.

در زمینه نرخ بهره، به نظر نمیرسد اختلافات نرخهای کوتاهمدت به نفع یورو در کوتاهمدت به سرعت کاهش یابد، زیرا بازارها همچنان ۷۰ نقطه پایه کاهش نرخ بهره را تا پایان سال از فدرال رزرو انتظار دارند و کاهش تورم در منطقه یورو به زیر هدف ۲ درصدی باعث میشود که فشار قابل توجهی بر بانک مرکزی اروپا (ECB) برای ادامه کاهش نرخها در نشست ماه اکتبر وجود داشته باشد.

ما (ING) همچنان پیشبینی میکنیم که نرخ یورو به دلار (EURUSD) در کوتاهمدت به 1.1000 بازگردد.

منبع: ING