اظهارات عضو سابق کمیته بازار آزاد فدرال (FOMC) بیل دادلی و برخی گزارشهای رسانهای که به تصمیمگیری نزدیک بین کاهش ۲۵ یا ۵۰ نقطه پایه نرخ بهره اشاره میکنند، باعث افزایش پیشبینیهای مبنی بر سیاستهای ملایمتر (داویشتر) فدرال رزرو شده است. این گمانهزنیها در آستانه نشست روز چهارشنبه آینده فدرال رزرو افزایش یافته است. ریسکها به سمت افزایش حدس و گمانها در مورد کاهش ۵۰ نقطه پایه نرخ بهره متمایل شدهاند، به ویژه پس از نشست محتاطانه بانک مرکزی اروپا (ECB). این موضوع میتواند منجر به افزایش EURUSD شود.

دلار آمریکا: تحلیل کاهش نرخ بهره فدرال رزرو و تاثیر آن بر دلار آمریکا

با توجه به تغییرات اخیر در بازار ارز، دیدگاه کلی بازار نشان میدهد که تمرکز فدرال رزرو در این هفته از تورم فاصله گرفته است. در حالی که دادههای شاخص قیمت مصرفکننده (CPI) و شاخص قیمت تولیدکننده (PPI) بالاتر از پیشبینیها بود، این تأثیرات کوتاهمدت بر قیمت دلار داشت و دلار همچنان در موضعی ضعیف قرار دارد. بازار سوآپ در حال حاضر 37 نقطه پایه کاهش نرخ بهره برای نشست هفته آینده کمیته بازار آزاد فدرال (FOMC) را قیمتگذاری کرده و این نشاندهنده شانس مساوی برای کاهش 25 یا 50 نقطه پایه نرخ بهره است.

یکی از عواملی که موضع سیاست ملایم فدرال رزرو را تقویت میکند، اظهارات بیل دادلی، عضو سابق FOMC است. او به وضوح اعلام کرد که اگر هنوز در کمیته حضور داشت، از کاهش 50 نقطه پایه حمایت میکرد. دادلی در سخنان خود تأکید کرد: «غیرمعمول است که فدرال رزرو با این سطح از عدم اطمینان وارد نشست شود – معمولاً فدرال رزرو علاقهای به غافلگیر کردن بازارها ندارد.» این سخنرانی به این تفسیر اشاره دارد که اگر بازارها پیش از نشست شرطبندیهای خود را روی کاهش نرخ بهره افزایش دهند، ممکن است فدرال رزرو به سمت کاهش ۵۰ نقطه پایه نرخ بهره سوق پیدا کند.

رسانهها نیز گزارشهایی مبنی بر احتمال تصمیمگیری نزدیک بین کاهش 25 یا 50 نقطه پایه نرخ بهره منتشر کردهاند که باعث بازبینی نزولی بیشتر انتظارات بازار شده است.

با نزدیک شدن به انتخابات ریاست جمهوری آمریکا، پیشبینی ما (تیم ING) همچنان این است که عملکرد دلار تا حد زیادی ضعیف خواهد ماند، مگر اینکه فدرال رزرو با اقدامی غافلگیرانه وارد عمل شود. حتی یک کاهش 25 نقطه پایه نرخ بهره همراه با سیگنالهایی مبنی بر کاهشهای بیشتر در آینده، میتواند مانع از بازیابی پایدار دلار شود.

از سوی دیگر، انتخابات نیز یکی از عوامل مهمی است که بازارها به آن توجه خواهند کرد. با توجه به اینکه کامالا هریس تمایل به برگزاری مناظرههای بیشتر دارد و دونالد ترامپ این درخواست را رد کرده است، تحولات انتخاباتی نیز میتواند تاثیر منفی بر دلار داشته باشد.

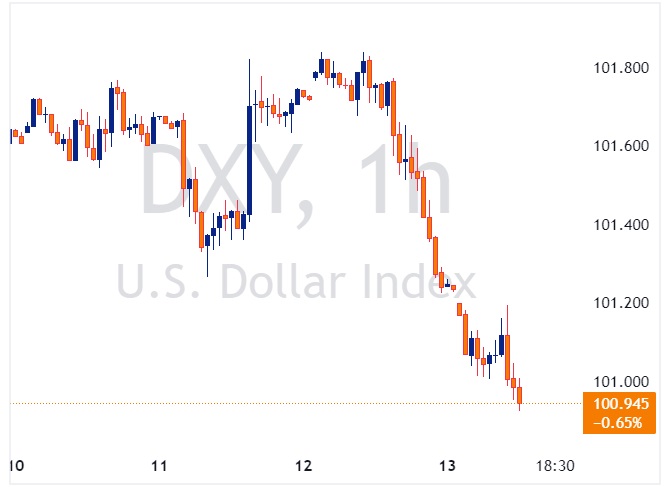

در نهایت، با نزدیک شدن به نشست فدرال رزرو در روز چهارشنبه، احتمال کاهش بیشتر ارزش دلار وجود دارد. شاخص دلار DXY ممکن است به پایینترین سطوح اخیر 100.5 بازگردد.

یورو: تحلیل وابستگی دادهها و تأثیر آن بر ارزش یورو

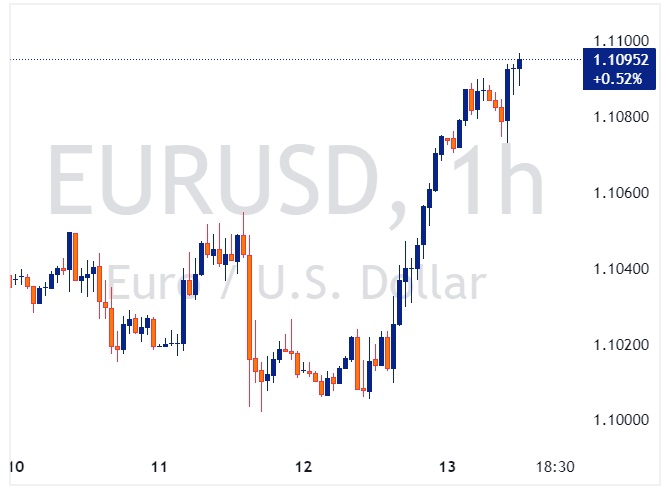

جفت ارز EURUSD به دنبال نوسانات اخیر در حال نزدیک شدن به سطح 1.11 است. دلیل این حرکت صعودی، ترکیبی از سیاستهای نهچندان محتاطانه بانک مرکزی اروپا (ECB) و افزایش گمانهزنیها درباره سیاستهای ملایم فدرال رزرو ایالات متحده بوده است. در نشست اخیر بانک مرکزی اروپا، کاهش نرخ بهره مورد بحث قرار گرفت و تیم اقتصادی نیز این موضوع را تجزیه و تحلیل کرد. کریستین لاگارد، رئیس بانک مرکزی اروپا، به طور مشخص اشاره کرد که در این مقطع تمایل به حفظ ارتباطات سیاست پولی به شکل آرام و پیشبینیپذیر دارد و از ارائه راهنمایی خاص خودداری کرد. اما نکتهای که بیشتر بازارها را تحت تأثیر قرار داد، تأکید دوباره بر وابستگی به دادهها در تصمیمات آتی بانک مرکزی بود.

منحنی سوآپ نرخ بهره یورو (EUR OIS) هماکنون نرخ سپردهگذاری تا پایان سال را حدود 5 تا 6 نقطه پایه بالاتر از روز گذشته قیمتگذاری میکند، به طوری که انتظار میرود این نرخ از 3.50 درصد به 3.10 درصد برسد. از سوی دیگر، اگر فدرال رزرو تصمیم به کاهش 50 نقطه پایه نرخ بهره بگیرد، میتوان انتظار داشت که بازارها نیز همین میزان کاهش را برای منطقه یورو پیشبینی کنند. اما در کل، این تغییرات تأثیر خنثی بر اختلاف نرخ سوآپ بین یورو و دلار خواهد داشت و از منظر نرخ بهره، حمایت از نرخ جفت ارز EURUSD همچنان پابرجا خواهد ماند.

امروز دو سخنرانی مهم از بانک مرکزی اروپا برنامهریزی شده است که توجه بازارها را به خود جلب میکند. کریستین لاگارد در یک رویداد در بوداپست سخنرانی خواهد کرد و پیش از او، اولی رن، رئیس بانک مرکزی فنلاند و یکی از اعضای خنثی شورای بانک مرکزی اروپا، در یک رویداد دیگر شرکت خواهد کرد. یواخیم ناگل از آلمان نیز طی سخنانی به شکل محتاطانهای از کاهش نرخ بهره حمایت کرد و این تصمیم را با توجه به دادههای اخیر توجیه نمود.

پیشبینی میشود که EURUSD بتواند در روزهای آینده با ضعف دلار از سطح 1.110 عبور کند. هیچ مقاومت فنی قابلتوجهی قبل از سطح 1.120 که در ماه اوت مشاهده شد، وجود ندارد و این امر احتمال افزایش بیشتر یورو را فراهم میکند.

پوند انگلستان: تحلیل روند تقویت پوند انگلستان در آستانه تصمیمگیری بانک مرکزی

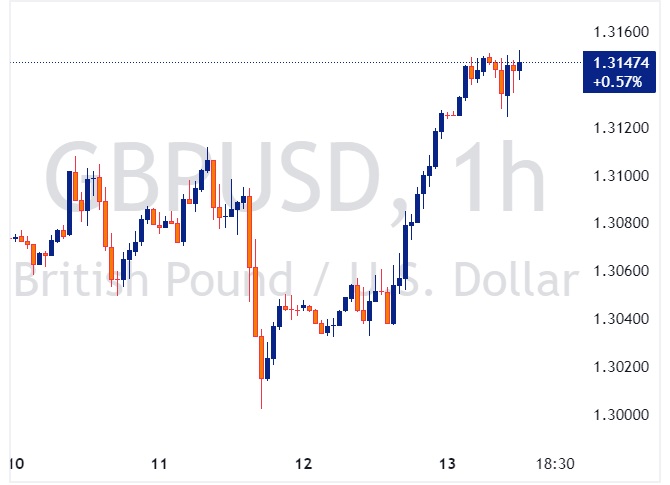

پوند انگلستان همچنان در موقعیت قدرتمندی قرار دارد و انتظار میرود بانک مرکزی انگلستان (BoE) در هفته آینده نرخ بهره را کاهش ندهد. در حالی که بازارهای مالی در واکنش به سیاستهای ملایم (داویش) فدرال رزرو (Fed) دچار تغییرات زیادی شدهاند، دادههای اقتصادی اخیر بریتانیا از وقوع چنین تغییری در بازار پوند جلوگیری کرده است. در حال حاضر، جفت ارز GBPUSD به سمت بالاترین سطح ماه اوت یعنی 1.3250 در حال حرکت است.

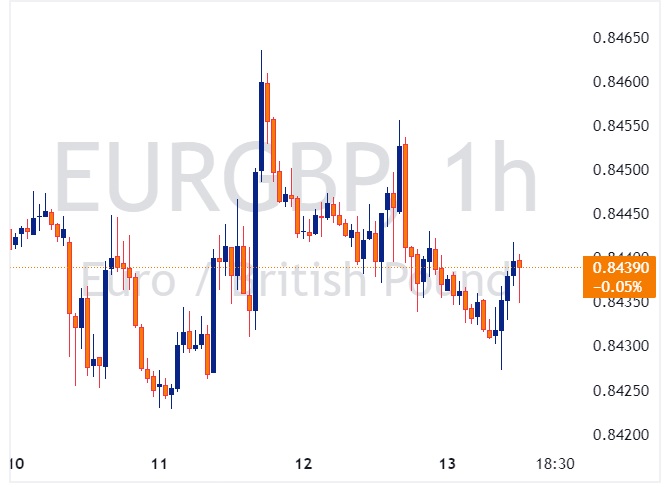

در مورد نرخ GBPUSD نیز یک افزایش محدود در اوایل این هفته مشاهده شد که طولی نکشید و مجدداً روند نزولی به خود گرفت. اختلاف در چشمانداز رشد اقتصادی بین منطقه یورو و بریتانیا همچنان بر این جفت ارز فشار وارد کرده است. اگرچه پوند در مقایسه با یورو گران به نظر میرسد، اما بازگشت پایدار به سطوح بالای 0.85 برای این جفت ارز، احتمالاً نیازمند اعلام برخی سیگنالهای ملایم از سوی بانک مرکزی انگلستان خواهد بود.

رویداد بزرگ بعدی برای پوند، انتشار شاخص قیمت مصرفکننده (CPI) در روز چهارشنبه است که یک روز قبل از نشست بانک مرکزی انگلستان اعلام میشود. تا آن زمان، روندهای جهانی بازار ارز تأثیرگذار خواهند بود و انتظار میرود که پوند همچنان از حمایتهای گستردهای برخوردار باشد.

منبع: ING