در ماههای اخیر، دلار آمریکا به پایینترین سطح خود در سال رسیده است. این در حالی است که بازارهای سهام به نشانههایی از یک فرود نرم توسط فدرال رزرو واکنش نشان میدهند. علاوه بر این، شیب تند منحنی بازدهی آمریکا در این مرحله از چرخه اقتصادی معمولاً با ضعف دلار همراه است. اکنون سوال اصلی برای بازارها این است که آیا این روند ادامه خواهد یافت و شاهد شکستن محدودههای فعلی خواهیم بود یا خیر.

دلار آمریکا:

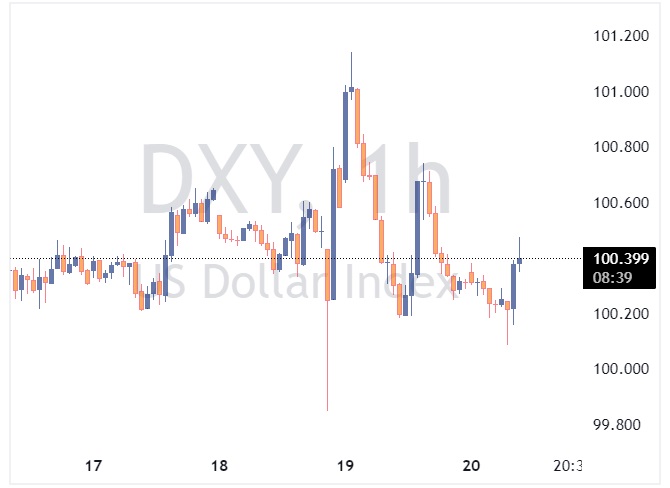

دلار آمریکا در میان نوسانات روزانه ضعیفتر شده است. شاخص دلار (DXY) در طول هفته حدود 0.5% کاهش یافته است و اکنون نزدیک به پایینترین سطح خود در دو سال گذشته است. دلیل این کاهش، کاهش استثنایی بودن اقتصاد آمریکا است که توسط فدرال رزرو با کاهش پیشگیرانه 50 نقطه پایه نرخ بهره در این هفته تأیید شده است. تاکنون، بازارهای سهام از این وضعیت راضی هستند و سهامهای حساس به نرخ بهره عملکرد خوبی داشتهاند. به نظر میرسد که دادههای بازار کار آمریکا تا پایان سال، عامل اصلی تأثیرگذار بر دلار خواهد بود. به همین دلیل، دلار دیروز پس از انتشار دادههای کمتر از انتظار مدعیان اولیه بیکاری، یک جهش روزانه مناسب داشت.

دلار همچنین با منحنی بازدهی آمریکا حرکت میکند، جایی که انتظار میرود در آغاز چرخه کاهش نرخ بهره فدرال، شیب منحنی افزایش یابد که معمولاً دورهای ضعیف برای دلار است. همچنین، عوامل فصلی معمولاً از اکتبر به بعد علیه دلار عمل میکنند و باید اضافه کنیم که موقعیت خارجی دلار نیز شروع به ضعیفتر شدن کرده است. دادههای حساب جاری آمریکا در سهماهه دوم 2024 که دیروز منتشر شد، نشان داد که کسری به 3.7% از تولید ناخالص داخلی افزایش یافته است. از نظر جریانهای مالی، بیشتر جریانها به آمریکا در دسته بدهیهای بلندمدت بوده است. ما اوایل امسال نوشتیم که جریانهای سنگین به بدهیهای بلندمدت میتواند برای دلار مشکلساز شود اگر عدم هرگونه تثبیت مالی بازار خزانهداری آمریکا را در سالهای آینده تضعیف کند.

اما سوال بزرگ برای بازارها در حال حاضر این است که آیا دلار آماده است تا از محدوده دو ساله خود خارج شود یا خیر. ما فکر میکنیم که ممکن است این اتفاق بیفتد به دلیل برخی از عوامل ذکر شده، اما زمان آن نامشخص است. هیچکس نمیداند که آیا کمیتههای سرمایهگذاری شرکتهای خریداری تصمیم میگیرند نسبتهای پوشش ریسک ارز خود را در سرمایهگذاریهای آمریکا افزایش دهند و سفارشهای فروش دلار را در زمان تثبیت WMR در ساعت 4 بعدازظهر به وقت لندن انجام دهند یا خیر.

به نظر میرسد که امروز هیچ چیزی در برنامه وجود ندارد که شکستن محدوده را توجیه کند، اما کافی است بگوییم که ما در دنبالکننده کمپ فروش قوی هستیم اگر سطوح حمایتی DXY در 99.50/100 شکسته شود.

همچنین، به کنفرانس مطبوعاتی بانک مرکزی ژاپن توجه کنید. به طور کلی، ما (تیم تحلیل ING) همچنان نسبت به USDJPY نزولی هستیم و حرکت به 138 را در هفتههای آینده ترجیح میدهیم.

یورو:

یورو (EUR) در حال نزدیک شدن به سطح بالای اخیر خود در برابر دلار آمریکا (USD) در نرخ 1.1180 است. این حرکت به دلیل تغییرات گسترده در دلار آمریکا است. به نظر میرسد که EURUSD در آستانه خروج از یک محدوده کمنوسان است. به عنوان مثال، بسته شدن هفتگی بالای 1.1160 – که بالاترین باند بولینگر بند در بیست ماه گذشته است – نشاندهنده یک شکست صعودی قابل توجه است. در این مرحله از چرخه اقتصادی آمریکا، ما معتقدیم که یک شکست صعودی برای EURUSD کاملاً ممکن است.

امروز به دلیل نبود دادههای مهم از آمریکا و تنها انتشار دادههای درجه دوم از منطقه یورو، به نظر نمیرسد که محرکهای فوری برای این شکست صعودی وجود داشته باشد. باید منتظر سخنرانی کریستین لاگارد در ساعت 17 به وقت اروپای مرکزی باشیم. بازار هنوز 6 نقطه پایه از کاهش نرخ بهره بانک مرکزی اروپا (ECB) در اکتبر را قیمتگذاری کرده است – که باید در نهایت از بازار خارج شود. احتمالاً امروز محدوده 1.1150-1.1200 برای EURUSD دیده شود، اگرچه ما همچنان به سمت صعودی تمایل داریم.

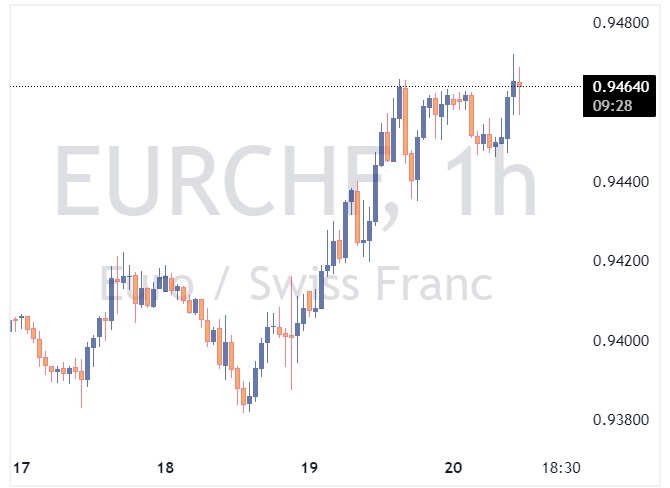

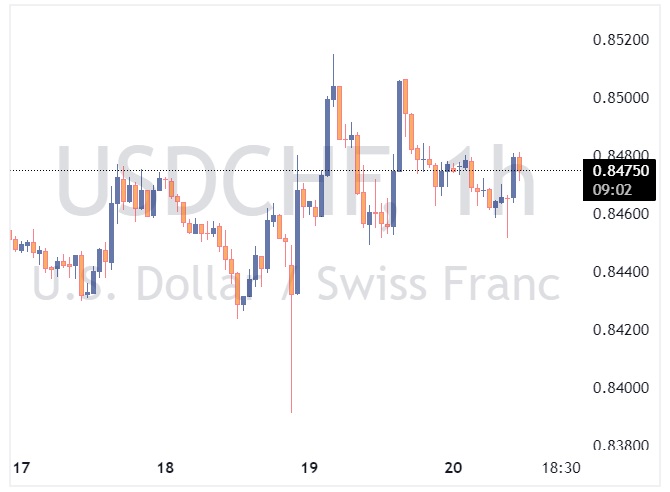

در جای دیگر، EURCHF در حال افزایش است. بهبود محیط ریسک ممکن است کمک کند – اما USDCHF نیز همینطور. در اینجا، USDCHF هر بار که زیر 0.8400 معامله میشود، به شدت افزایش مییابد. اینکه این حرکت تجاری است یا جریان (مداخله) بانک ملی سوئیس (SNB) مشخص نیست. با این حال، ما به دنبال افزایش EURCHF نیستیم؛ زیرا ممکن است بانک مرکزی سوئیس SNB تمام سیاستهای تسهیلی قیمتگذاری شده در جلسه سیاستگذاری هفته آینده را اجرا نکند.

پوند انگلستان:

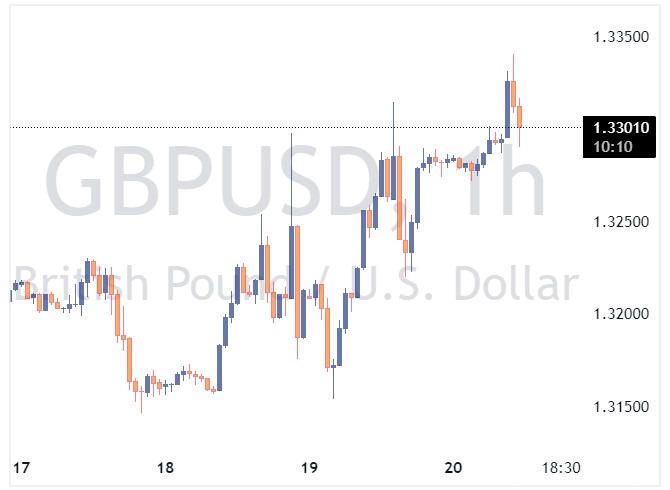

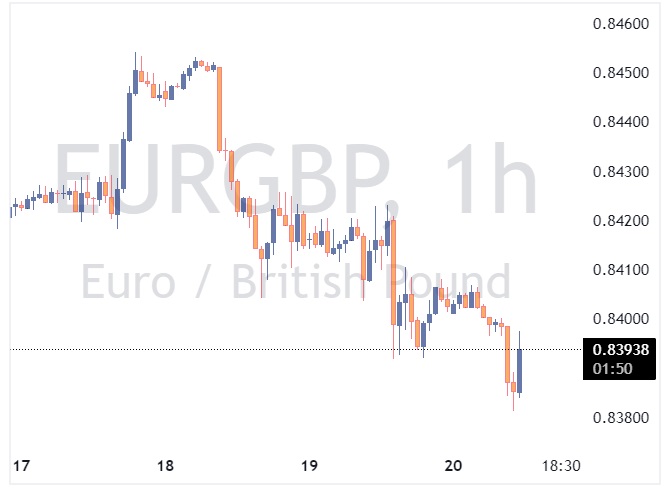

قدرت گرفتن پوند انگلیس (GBP) در کوتاهمدت قابل توجیه است. افزایش ارزش پوند پس از اعلامیه بانک مرکزی انگلستان (BoE) کاملاً موجه به نظر میرسد. بازده اوراق قرضه کوتاهمدت بریتانیا نسبت به همتایان منطقه یورو افزایش یافت زیرا BoE به سیاست جدید «کاهش تدریجی» پایبند بود. BoE به نظر میرسد که واقعاً در حال بررسی این است که آیا تورم به اندازه سایر نقاط جهان کاهش خواهد یافت یا خیر و همچنان سه سناریو را مطرح میکند. BoE به نظر نمیرسد که مانند فدرال رزرو آمریکا (Fed) اعلام کند که تورم به طور کامل کنترل شده است. اقتصاددان ما، جیمز اسمیت، انتظار دارد که BoE به تدریج به دیدگاه فدرال رزرو نزدیک شود. با این حال، این ممکن است مدتی طول بکشد و در این مدت، پوند میتواند به عملکرد خوب خود ادامه دهد.

بنابراین، نمیتوان احتمال افزایش GBPUSD به محدوده 1.35 را رد کرد، در حالی که EURGBP میتواند به 0.8340 برسد. فروش خردهفروشی بریتانیا در ماه اوت به پوند کمک کرده است، اما شاخصهای پیشرو برای اعتماد مصرفکننده هشدار میدهند که مصرفکنندگان در حال شروع به ترس از بودجه 30 اکتبر بریتانیا هستند.

منبع: ING