سیاستگذاران چینی به گمانهزنیهای اخیر با اجرای مجموعهای از اقدامات کاهش سیاستهای پولی پاسخ دادهاند. این تصمیمها، در کنار کاهش قابلتوجه نرخ بهره فدرال رزرو، میتواند منجر به افزایش تمایلات تورمی، تقویت بازارهای سهام و حمایت از ارزهای پروسیکلیکال (ارزهای مرتبط با چرخههای اقتصادی) شود. این تحولات تأثیر منفی جزئی بر ارزش دلار آمریکا خواهد داشت. در همین حال، چشمها به تصمیم بانک مرکزی مجارستان برای کاهش ۲۵ نقطه پایه نرخ بهره در روز جاری دوخته شده است.

دلار آمریکا

اقدامات اخیر مقامات چینی برای تسهیل سیاستهای پولی و حمایت از اقتصاد این کشور تأثیر ملایمی بر کاهش ارزش دلار آمریکا داشته است. در پی اعلام این بسته تسهیلاتی، بازارهای سهام چین رشد 3-4 درصدی را تجربه کرده و قیمت سنگ آهن نیز، که شاخص مهمی برای بخش املاک چین محسوب میشود، افزایش یافته است. این اقدامات به عنوان یک گام مهم برای بازگرداندن تقاضای داخلی چین تلقی میشوند، اما همچنان نیاز به اقدامات بیشتر برای احیای کامل اقتصادی این کشور احساس میشود. با این حال، نرخ ارز USDCNH به پایینترین سطح خود رسیده است که احتمالاً به دلیل تلاشهای صادرکنندگان چینی برای پوشش ریسکهای دلاری و تجدیدنظر سرمایهگذاران در ارزیابی اقتصاد چین بوده است.

در چنین شرایطی، سیاستهای پولی چین به سنتیمنت تورمی جهانی دامن زده و تأثیرات خود را بر بازارهای مالی بینالمللی نشان دادهاند. این اقدامات، مشابه کاهش نرخ بهره فدرال رزرو آمریکا، منجر به افزایش منحنیهای بازده و رشد شاخصهای سهام شدهاند. به طور معمول، در این نوع محیطهای تورمی، ارزهای مرتبط با چرخههای اقتصادی مانند دلار استرالیا و ارزهای بازارهای نوظهور مانند راند آفریقای جنوبی و رئال برزیل عملکرد بهتری نسبت به دلار آمریکا خواهند داشت.

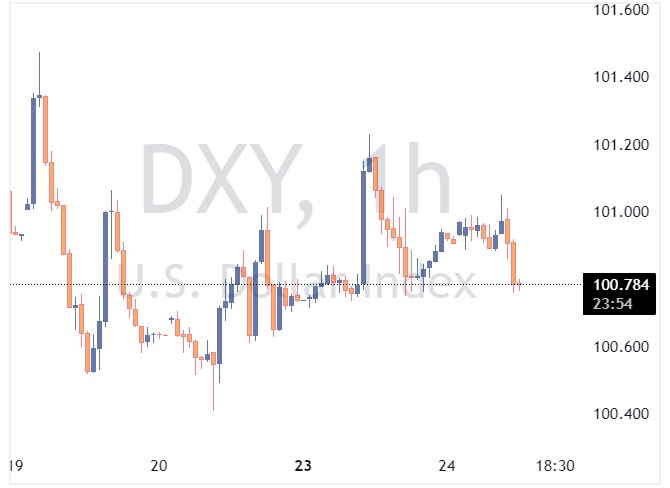

از سوی دیگر، در شرایط کنونی، یورو به دلیل چالشهای مالی پیشروی اروپا، به ویژه در زمینه رشد صادرات و سیاستهای مالی، تحت فشار است. این امر باعث شده که سرمایهگذاران در انتخاب ارزهایی که در مقابل دلار نگه میدارند، با دقت بیشتری عمل کنند. اگرچه اقدامات چین تأثیر منفی ملایمی بر دلار داشته است، اما شاخص دلار (DXY) همچنان در محدوده 100.50-101.00 باقی مانده است.

تنها داده مهم اقتصادی امروز در ایالات متحده شاخص پیشرو کنفرانس بورد برای ماه سپتامبر است. با توجه به عملکرد خوب بازارهای سهام، انتظار میرود که این شاخص کمی افزایش یابد و به حفظ وضعیت فرود نرم (کاهش تدریجی رشد اقتصادی بدون ورود به رکود) کمک کند.

یورو

پس از کاهش دیگر در شاخص مدیران خرید (PMI) بخش تولید منطقه یورو و ورود شاخص ترکیبی به ناحیه انقباضی، سرمایهگذاران منتظر دادههای ضعیفتری از شاخص Ifo آلمان هستند. بهعلاوه، کاهش اخیر دادههای PMI تأثیر خود را بر بازارهای نرخها گذاشته و نرخهای مبادله دو ساله یورو ۷ نقطه پایه کاهش یافتهاند و همچنین بر ارزش یورو تأثیر گذاشته است. اگر شرایط تورمی جهانی نبود، جفت ارز EURUSD در زیر ۱.۱۱۰۰ آسیبپذیرتر به نظر میرسید. با این حال، در حال حاضر انتظار میرود که این جفت ارز در محدوده ۱.۱۱۰۰ تا ۱.۱۱۵۰ باقی بماند.

علاوه بر این، انتظار میرود که جفت ارز EURAUD به سمت پایینتر حرکت کند و این روند ممکن است به ۱.۶۰ ادامه پیدا کند. این کاهش به خاطر سیاستهای هاوکیش و سختگیرانه بانک مرکزی استرالیا (RBA) است که همچنان بر روی کنترل تورم تمرکز دارد و به نظر نمیرسد که به زودی نرخ بهره را کاهش دهد.

پوند انگلستان

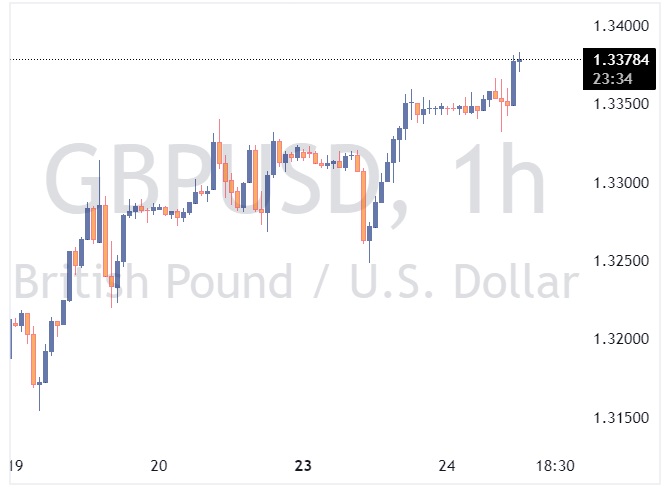

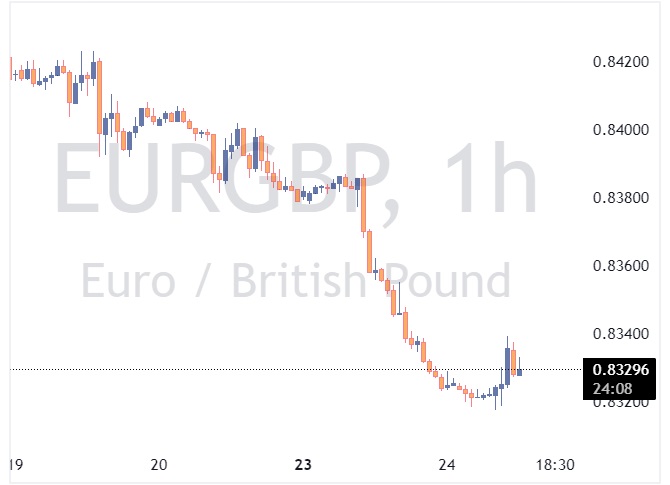

پوند استرلینگ همچنان عملکرد خوبی دارد. کاهش بیشتر در جفت ارز EURGBP در روز گذشته به دلیل دادههای ضعیف شاخص مدیران خرید (PMI) منطقه یورو برای ماه سپتامبر بوده است. علاوه بر این، بازار به خبرهایی که از کنفرانس حزب کارگر در لیورپول منتشر میشود توجه دارد. در این کنفرانس، تمرکز بر روی نظرات رِیچل ریوز، وزیر دارایی، است که به احتمال کاهش قوانین مالی اشاره کرده و این امر میتواند منجر به افزایش سرمایهگذاری شود. گمانهزنیها در مورد تغییر در نحوه حسابداری برخی از نهادهای جدید حزب کارگر، مانند ملک ملی و انرژی بریتانیا، وجود دارد که ممکن است به دولت اجازه دهد تا ۱۵ میلیارد پوند بیشتر وام بگیرد. تا کنون، CDS (بیمه اعتباری) دولت بریتانیا افزایش نیافته و به نظر میرسد که این طرحها معتبر باشند.

با این حال، پوند به اندازه کافی حمایت دارد و نیازی به این طرحهای سرمایهگذاری ندارد. در حال حاضر، ما موقعیت GBPUSD را بهویژه تحت فشار نمیبینیم و با توجه به محیط نرمتر دلار، انتظار داریم که حرکت به سمت ۱.۳۵ ادامه یابد. جفت ارز EURGBP نیز با شکستن حمایت در سطح ۰.۸۳۴۰/۴۵ تحت تأثیر قرار گرفته و مرحله بعدی آن ۰.۸۳۰۰ خواهد بود.

منبع: ING